| Число акций ао | 383 млн |

| Номинал ао | 0.00561831 руб |

| Тикер ао |

|

| Капит-я | 14,9 млрд |

| Выручка | 151,0 млрд |

| EBITDA | 30,3 млрд |

| Прибыль | -9,4 млрд |

| Дивиденд ао | – |

| P/E | -1,6 |

| P/S | 0,1 |

| P/BV | 0,3 |

| EV/EBITDA | 3,5 |

| Див.доход ао | 0,0% |

| Эталон Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Эталон акции

-

В 2021 году в рамках изменения дивидентной политики компания заявляла: «С целью повышения прозрачности рекомендация Совета директоров по дивидендам будет даваться не позднее 31 мая» (https://www.etalongroup.com/ru/investoram/novosti/novosti/news/detail/News/941/). На дворе уже середина июня, я правильно понимаю, что эта контора очередное нае… Или «борда» Эталона своим словам не хозяйка?

В 2021 году в рамках изменения дивидентной политики компания заявляла: «С целью повышения прозрачности рекомендация Совета директоров по дивидендам будет даваться не позднее 31 мая» (https://www.etalongroup.com/ru/investoram/novosti/novosti/news/detail/News/941/). На дворе уже середина июня, я правильно понимаю, что эта контора очередное нае… Или «борда» Эталона своим словам не хозяйка? За год новостройки в спальных районах Петербурга подешевели на 8,3%.

За год новостройки в спальных районах Петербурга подешевели на 8,3%.

вице-президент по продажам и маркетингу Группы «Эталон»:

– Для Группы «Эталон» Петербург остается одним из ключевых регионов присутствия. Мы видим активный спрос на наши проекты, как на уже введенные в эксплуатацию, так и на строящиеся. Для нас важно иметь достаточно широкую витрину предложения, в том числе в проектах на разной стадии готовности и различающихся по формату и масштабу застройки. С начала года мы наблюдаем, как рынок постепенно нащупывает баланс, спрос восстанавливается: в апреле этого года мы реализовали на 67% больше площадей, чем в апреле 2022-го.

В планах Группы также вывод новых проектов на рынок. В прошлом году в регионах присутствия мы совокупно вывели 650 тысяч кв. м недвижимости, в этом году планируем увеличить этот объем до 850 тысяч кв. м. О «навесе» предложения в качественных проектах говорить не приходится, покупательская активность растет, и мы ведем планомерную работу по оценке новых участков для будущих проектов.

В Петербурге в начале июня мы открыли продажи квартир в новом проекте комфорт-класса «Пулковский дом». Это малоэтажный жилой комплекс, состоящий из трех четырех-этажных корпусов с приватным внутренним двором и прилегающей территорией с зоной парковки. Продолжается активное строительство нашего нового ЖК «Монография», где в феврале был залит первый бетон.

nsp.ru/36388-ogranicennyi-spros-ne-pozvolyaet-zastroishhikam-peterburga-i-lenoblasti-podnimat-ceny-na-novostroiki? Группа «Эталон», одна из крупнейших девелоперских компаний России, получила главную награду международной премии «Рекорды рынка недвижимости» в престижной номинации «Девелопер года». Торжественная церемония награждения победителей прошла 7 июня в Москве в банкетном зале Triumph Event Hall.

Группа «Эталон», одна из крупнейших девелоперских компаний России, получила главную награду международной премии «Рекорды рынка недвижимости» в престижной номинации «Девелопер года». Торжественная церемония награждения победителей прошла 7 июня в Москве в банкетном зале Triumph Event Hall.

Кроме того, жилой комплекс Voxhall одержал победу в номинации «Архитектура объекта №1» за лучшую архитектурную композицию фасадных решений. Эксперты отметили индивидуальное сочетание различных материалов с применением инновационных технологий в отделке корпусов, которые сделали новый жилой комплекс архитектурной доминантой окружающей застройки.

Еще один жилой проект Группы «Эталон» — жилой остров Nagatino i-Land по результатам народного и экспертного голосования стал финалистом номинации «Жилой комплекс бизнес-класса №1». Девелоперы vs Застройщики

Девелоперы vs ЗастройщикиСпоры девелоперов и риэлторов: на чьей стороне правда?

📣 На минувшей неделе в Сочи состоялся форум недвижимости «Движение», на который приехали крупнейшие отечественные застройщики и риэлторы. Мы подготовили вашему вниманию основные тезисы и предлагаем с ними ознакомиться:

🏗 Риэлторы считают, что цены на новостройки в 2023 году будут находится на прошлогоднем уровне, а в следующем году, возможно, мы увидим небольшое снижение. Застройщики считают, что в 2023-2024 гг. цены снижаться не будут и либо сохранятся на прошлогоднем уровне, либо даже вырастут на уровень инфляции.

Девелоперы и риэлторы всегда находятся по разные стороны баррикад. Скорее всего, истина где-то посередине: ценник сохранится на прошлогоднем уровне.

🏗 Можно выделить два разносторонних фактора, которым под силу вызвать сильное изменение цен на горизонте ближайшего года:

а) при новой волне девальвации рубля население увеличит покупки недвижимости, чтобы сохранить свои сбережения;

б) при новой волне мобилизации цены могут упасть на 20-30%, особенно на вторичном рынке.

Авто-репост. Читать в блоге >>> Федеральная Группа «Эталон» реализует в столице Татарстана три проекта.

Федеральная Группа «Эталон» реализует в столице Татарстана три проекта.

Это жилые комплексы бизнес-класса «Счастье в Казани» (возводится на ул. Гаврилова рядом с живописной парково-рекреационной зоной «Савиново»), «Квартал Сюита» (строится на ул. Павлюхина в Приволжском районе), а также проект комфорт-класса Green (реализуется на ул. Архитектора Гайнутдинова в Советском районе г. Казани).

Застройщик ЖК «Счастье в Казани» — ООО «СЗ «ЭТАЛОН-КАЗАНЬ» (входит в Группу «Эталон»).

Застройщик ЖК «Квартал Сюита» — ООО «СЗ «ЭТАЛОН КВАРТАЛ СЮИТА» (входит в Группу «Эталон»).

Застройщик ЖК Green — ООО «СЗ «ЭТАЛОН ГРИН» (входит в Группу «Эталон»).

www.tatar-inform.ru/news/gruppa-etalon-vystupila-organizatorom-ekokvesta-cistye-igry-v-kazani-5908487?

Группа «Эталон», одна из крупнейших компаний в сфере девелопмента и строительства на российском рынке, объявляет о вводе в эксплуатацию второго этапа строительства проекта класса бизнес-лайт «Московские ворота II».

Жилой комплекс расположен в Московском районе Санкт-Петербурга по адресу: Парфеновская улица, дом 17, строение 1.

Общая реализуемая площадь второго этапа строительства составила 16,7 тыс. кв. м, в том числе 15,8 тыс. кв. м жилой площади. Это жилые здания высотой от 14 до 19 этажей, в которых запроектировано 256 квартир и паркинг на 152 машино-места.

Вниманию покупателей представлен широкий выбор планировочных решений от уютных студий до просторных трехкомнатных квартир. Продуманные планировки позволят на любой площади разместить всю необходимую мебель и создать уютное и функциональное жилье.

Одна из ключевых особенностей жилого комплекса состоит в том, что на каждом этаже расположено всего пять-шесть квартир, что обеспечит атмосферу добрососедства.

Большой выбор квартир и функциональная инфраструктура комплекса делают его идеальным выбором для всех, кто ценит качество и комфорт.

В составе комплекса уже открылся детский сад на 220 мест. В непосредственной близости работают 8 школ, в том числе два лицея. На придомовой территории будут обустроены детские и спортивные площадки с современным и безопасным оборудованием для детей всех возрастов и благоустроенные зоны отдыха для взрослых.

Жилой комплекс расположен в престижном и развитом Московском районе, в пешей доступности от станции метро «Московские ворота» и остановок общественного транспорта, рядом с историческим центром и важными городскими магистралями. На автомобиле будущие жители ЖК за 6 минут смогут добраться до ЗСД, за 13 минут – до Невского пр., пл. Восстания и Московского вокзала, аэропорт Пулково находится в 22 минутах езды.

nsp.ru/36333-gruppa-etalon-vvela-v-ekspluataciyu-vtoroi-etap-stroitelstva-zk-moskovskie-vorota-ii? Группа «Эталон» полностью завершила работы по устройству свайного поля для корпусов третьей очереди жилого квартала Nagatino i-Land.

Группа «Эталон» полностью завершила работы по устройству свайного поля для корпусов третьей очереди жилого квартала Nagatino i-Land.

Объект строится в Даниловском районе по адресу: проспект Андропова (ЮАО). Об этом сообщила председатель Комитета города Москвы по обеспечению реализации инвестиционных проектов в строительстве и контролю в области долевого строительства Анастасия Пятова.

По информации девелопера, устройство свайного поля велось методом статического вдавливания – в грунт было погружено более тысячи железобетонных свай. Одновременно на участке продолжаются работы по разработке котлована, устройству обвязочного пояса, проводится комплекс работ по водопонижению.

Как пояснила руководитель Москомстройинвеста, в состав третьей очереди войдут четыре корпуса высотой от 19 до 35 этажей, которые сформируют внутренний двор. Согласно концепции благоустройства, дворовая территория будет оформлена в тематике под названием «Спящий вулкан».

На первых этажах домов расположатся объекты коммерческой и социально-бытовой инфраструктуры. Они будут открыты в рамках концепции «15-минутного города», которая подразумевает максимальную доступность всех основных инфраструктурных объектов.

«Мэр Москвы Сергей Собянин неоднократно говорил о важности создания в строящихся жилых комплексах развитой инфраструктуры. Это важно не только с точки зрения обеспечения жителей всеми необходимыми услугами, но и с точки зрения создания новых рабочих мест и реализации концепции «город в городе», когда люди живут и работают в границах жилого комплекса», — сказала Анастасия Пятова.

Проект Nagatino i-Land реализуется рядом со станцией метро «Технопарк» на территории почти 15 гектаров, которая с трех сторон окружена набережными Москвы-реки. Помимо жилых домов и благоустроенной дворовой территории, проектом предусмотрено строительство коммерческих и социальных объектов: здесь появятся три детских сада, школа и поликлиника.

Строительство жилого квартала Nagatino i-Land ведется в 4 этапа, завершить проект девелопер планирует в 2026 году.

icmos.ru/news/developer-vypolnil-osnovnoi-obem-rabot-po-ustroistvu-svainogo-polya-dlya-korpusov-tretei-oceredi-zk-nagatino-i-land? ЭТАЛОН ГРУП ПИЭЛСИ (ETALON GROUP PLC)

ЭТАЛОН ГРУП ПИЭЛСИ (ETALON GROUP PLC)

Объем гдр в обращении, шт: 383 445 362

На 2 июня 2023 г. совокупная стоимость активов Группы «Эталон» эквивалентно 9,21 $ ( 751 руб. ) на одну глобальную депозитарную расписку

Группа «Эталон» объявляет о намерении получить статус первичного листинга на Московской бирже ETALON GROUP PLC (далее Группа «Эталон» или «Компания»), одна из крупнейших и старейших компаний в сфере девелопмента и строительства на российском рынке, объявляет о том, что 12 мая 2023 года Совет директоров Компании принял решении начать процедуру получения первичного листинга на Московской бирже. Группа «Эталон» в 2011 году прошла первичный листинг на основном рынке Лондонской фондовой биржи. С 2020 года глобальные депозитарные расписки (ГДР) Компании под единым тикером ETLN торгуются на основном рынке Московской биржи и включены в котировальный список Первого уровня. Компания планирует осуществить смену статуса листинга на Московской бирже до первичного путем регистрации проспекта существующих ГДР в Банке России (далее «ЦБ РФ») в соответствии с Положением Банка России №714-П от 27.03.2020 и Указанием Банка России от 29.09.2021 № 5951-У в рамках процедуры получения решения ЦБ РФ о допуске существующих ГДР к публичному обращению в России. Смена статуса листинга ГДР Группы «Эталон» на Московской бирже требует одобрения со стороны ЦБ РФ. Процедура изменения статуса листинга на Московской бирже не потребует от держателей глобальных депозитарных расписок Компании дополнительных действий и не создаст каких-либо ограничений для обращения ГДР Группы «Эталон». Это и другие объявления доступны на веб-сайте Группы «Эталон» по адресу: www.etalongroup.com/ru/investoram/novosti/.

e-disclosure.ru/portal/event.aspx?EventId=plV8UOtkw0iackd6EkSXZw-B-B Инвестору надо знать

Инвестору надо знать

1) В апреле 2021 года девелопер Etalon Group продал на Лондонской и Московской биржах 88,5 млн глобальных депозитарных расписок (GDR), что составляло 30% общего уставного капитала компании с учетом допэмиссии

Цена размещения – $1,7 за бумагу (137 руб)

В ходе сделки компания привлекла более $150 млн (11,2 млрд руб. по курсу ЦБ на 26 апреля 2021 года).

2) Цена размещения деп. расписок в ходе IPO на LSE в 2011 году — $7 долларов США

3) На 2 июня 2023 г. совокупная стоимость активов Группы «Эталон» эквивалентно 9,21 $ ( 751 руб. ) на одну глобальную депозитарную расписку

www.vedomosti.ru/realty/articles/2021/04/26/867735-etalon-group

Информация для инвесторов!

Информация для инвесторов!

Совокупная стоимость активов Группы «Эталон» достигла 288 млрд рублей (+7% год к году), что эквивалентно 10,7 доллара США на одну глобальную депозитарную расписку (ГДР) Компании из расчета курса Банка России на 31.12.2022.

На 2 июня 2023 г. совокупная стоимость активов Группы «Эталон» эквивалентно 751 руб. на одну глобальную депозитарную расписку

Коэффициент конвертации акций в деп. расписки — один к одному

e-disclosure.ru/portal/event.aspx?EventId=zBhPaXFqa0-CkmblkMsEBzA-B-B

Расчет подготовил аудитор С. Грозный ETALON GROUP PLC (далее Группа «Эталон» или «Компания»), одна из крупнейших и старейших компаний в сфере девелопмента и строительства на российском рынке, объявляет о старте продаж нового жилого комплекса комфорт-класса «Пулковский дом» в Санкт-Петербурге. Предполагаемая реализуемая площадь комплекса составит 12 тыс. кв. м, в том числе 11,4 тыс. кв. м жилой недвижимости.

ETALON GROUP PLC (далее Группа «Эталон» или «Компания»), одна из крупнейших и старейших компаний в сфере девелопмента и строительства на российском рынке, объявляет о старте продаж нового жилого комплекса комфорт-класса «Пулковский дом» в Санкт-Петербурге. Предполагаемая реализуемая площадь комплекса составит 12 тыс. кв. м, в том числе 11,4 тыс. кв. м жилой недвижимости.

www.e-disclosure.ru/portal/event.aspx?EventId=LJET3J6cSESqI2rbW2pbsg-B-B&attempt=1

Результаты ГК Эталон за 1 квартал и апрель позитивны для котировок компании - СберИнвестиции

Результаты ГК Эталон за 1 квартал и апрель позитивны для котировок компании - СберИнвестиции

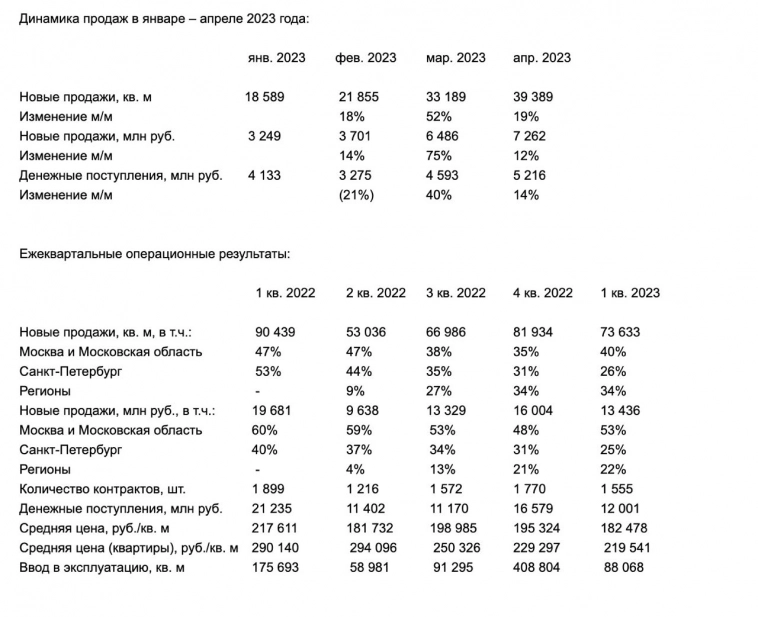

ГК «Эталон» сегодня представила результаты за первый квартал и апрель 2023 года

В первом квартале продажи упали в годовом выражении как в физическом (минус 19% до 73,6 тыс. кв. м), так и в денежном выражении (минус 32% до 13,4 млрд руб.). Это связано с эффектом высокой базы: на первый квартал 2022 года пришёлся пик продаж из-за ажиотажного спроса в феврале-марте и резкого повышения процентных ставок.

В апреле продажи выросли на 67% год к году и в квадратных метрах, и в деньгах — соответственно до 39,4 тыс. кв. м и 7,3 млрд руб. База сравнения, наоборот, была низкой: в апреле прошлого года произошёл обвал рынка. В то же время относительно марта 2023 г. компания также продемонстрировала рост на 19% в кв. м и 12% в деньгах.

Кроме того, Эталон запустил новые проекты в регионах, и начал проявляться эффект от приобретения девелопера YIT, у которого была высокая доля продаж в регионах. Этим объясняется снижение средней цены за квадратный метр — в регионах цены ниже, чем в Москве и Санкт-Петербурге. При этом средняя цена реализации в апреле превышала наш среднегодовой годовой прогноз на 3%: 185 тыс. руб. против 179 тыс. руб. за квадратный метр.

Авто-репост. Читать в блоге >>> 🏠Группа Эталон #ETLN представила операционные результаты за январь-апрель 2023 года

🏠Группа Эталон #ETLN представила операционные результаты за январь-апрель 2023 годакоторые оказались достаточно сильными.

🟢 Драйверы для роста:

🔹 Продажи по новым договорам в натуральном выражении увеличились с 18,6 тыс. кв. м в январе до 39,4 тыс. кв. м в апреле (+112%).

🔹 В денежном выражении продажи по новым контрактам выросли с 3,2 млрд руб. в январе до 7,3 млрд руб. в апреле (+124%).

🔹 Продажи на региональных рынках в I квартале 2023 г. составили 34% от проданных площадей и 22% от продаж в денежном выражении.

🔹 Отношение чистого корпоративного долга к EBITDA до PPA составляло 1x при целевом уровне 2–3x, что означает комфортный уровень долговой нагрузки.

🔴 Негативные факторы:

🔸 Волатильность на рынке недвижимости, вызванная экономическими факторами.

🔸 Зависимость от регулятивных ограничений и изменений в законодательстве.

🔸 Потенциальные задержки в строительстве.

🔸 Риски связанные с реализацией стратегии региональной экспансии.

📈 Технически, акции Эталон продолжают восходящий тренд. Бумаги торгуются выше уровня поддержки в 83 рубля и находятся вблизи уровня сопротивления в районе 95-100 рублей. Пробитие этого уровня и закрепление выше могут открыть дорогу к целевым уровням в районе 120-130 рублей.

Авто-репост. Читать в блоге >>> Сильные позиции в регионах поддержат финрезультаты Etalon Group за весь 2023 год - Синара

Сильные позиции в регионах поддержат финрезультаты Etalon Group за весь 2023 год - Синара

Etalon Group опубликовала операционные результаты за 1К23 и апрель 2023 г. В отчетном квартале продажи ожидаемо уменьшились на 32% г/г в денежном выражении и на 19% г/г — в натуральном в связи с высокой базой 1К22. Доля ипотечных сделок выросла на 14 п. п. в годовом сопоставлении с 33% до 47%.

Показатель продаж оказался слабым в связи с крайне высоким количеством сделок в 1К22, когда покупатели торопились приобрести жилье до повышения ставки Банком России до заградительного уровня. Динамика продаж у Etalon Group оказалась лучше, чем у ключевого конкурента — Группы ЛСР (-37% г/г в денежном выражении и -26% г/г — в натуральном).

Отметим также, что доля региональных продаж у компании составила 34% от всей реализации в натуральном выражении, на уровне 4К22, и выросла на 1 п. п. в квартальном сопоставлении до 22% от всех продаж в денежном выражении. Полагаем, сильные позиции в регионах поддержат финансовые результаты Etalon Group за весь 2023 г. Мы видим риски повышения нашей оценки компании.

Фомкина Ирина

Авто-репост. Читать в блоге >>> В ЦБ обсуждают распространение льготной ипотеки на вторичный рынок

В ЦБ обсуждают распространение льготной ипотеки на вторичный рынокВопрос распространения льготной ипотеки на вторичный рынок жилья находится на стадии обсуждения. Об этом сообщил заместитель председателя Банка России Алексей Заботкин на пресс-конференции.

«В части льготной ипотеки на вторичном рынке — эта тема действительно находится в обсуждении в целом. Наше мнение, что имеет смысл обсуждать распространение на вторичный рынок программы постоянного действия, как семейная ипотека, которая, предполагается, будет действовать достаточно длительное время и является более адресной», — сказал Заботкин.

www.mk.ru/economics/2023/05/29/v-rf-mogut-rasprostranit-lgotnuyu-ipoteku-na-vtorichnyy-rynok.html

Авто-репост. Читать в блоге >>> Группа Эталон: операционные результаты за январь-апрель 2023 года. Продажи в натуральном выражении увеличились с 18,6 тыс. кв. м в январе до 39,4 тыс. кв. м в апреле 2023 (+112%)

Группа Эталон: операционные результаты за январь-апрель 2023 года. Продажи в натуральном выражении увеличились с 18,6 тыс. кв. м в январе до 39,4 тыс. кв. м в апреле 2023 (+112%)

Группа «Эталон» объявила операционные результаты за январь-апрель 2023 года.

За период

компания продала 39,4 тыс. кв. м недвижимости на сумму 7,3 млрд рублей, что является увеличением на 67% по сравнению с апрелем 2022 года.

Общий объем продаж за первый квартал составил 74 тыс. кв. м и 13,4 млрд рублей.

Доля региональных продаж составила 34% в натуральном выражении и 22% в денежном выражении. Показатель чистого корпоративного долга к EBITDA на конец апреля 2023 года составил 1,0х, при целевом значении 2-3х.

Отчет: www.e-disclosure.ru/portal/event.aspx?EventId=nGakzSAEhUuqdMyk9qAUug-B-B

Авто-репост. Читать в блоге >>> 📌 Группа Эталон - рост на 102% на смене листинга

📌 Группа Эталон - рост на 102% на смене листинга

🔸 15 мая 2023 года Группа Эталон опубликовала на своем официальном сайте информацию о намерении получить статус первичного листинга на Московской бирже. Отмечу, что с 2011 года компания имела первичный листинг на Лондонской фондовой бирже, а в 2020 году ГДР компании получили листинг на Московкой бирже. Изменение листинга на первичный на Московской бирже — первый шаг к полноценной редомициляции компании в Российскую Федерацию с последующим восстановлением всех прав акционеров компании, в частности возможности выплачивать дивиденды.

🔸Напомню, что согласно действующей Дивидендной политики компании, Группа Эталон распределяет дивиденды в размере 40-70% от чистой прибыли по МСФО до распределения стоимости приобретения активов. Таким образом, по итогам 2022 года потенциальный дивиденд компании может составить от 2,9 руб. до 5,1 руб., что соответствует диапазону дивидендной доходности от 3,49% до 6,14%. Также стоит подчеркнуть, что после процедуры редомициляции компания может выплатить эквивалент дивиденда за 2021 год из нераспределенной прибыли в диапазоне от 6,8 руб. до 11,9 руб. в связи с нуждами материнской компании. Таким образом, совокупный дивиденд за 2 года может составить от 9,7 руб. до 17 руб. или от 11,55% до 20,24% дивидендной доходности.

Авто-репост. Читать в блоге >>> Редомициляция позволит Эталону вернуться к выплате дивидендов - Риком-Траст

Редомициляция позволит Эталону вернуться к выплате дивидендов - Риком-Траст

Накануне «Эталон» показал один из лучших результатов на рынке среди ликвидных акций, причем бумаги вышли на максимумы за последний год.

Несколько недель назад мы давали рекомендации по компании и говорили, что основным драйвером роста бумаг может стать потенциальная и вполне логичная редомициляция. Тогда «Эталон» решил поменять первичный листинг с LSE на МосБиржу.

Теперь он решил изменить банк-депозитарий программы ГДР, что также выглядит логичным шагом в сторону перерегистрации. В будущем это дало бы возможность вернуться к выплате дивидендов. В этом может быть заинтересована и АФК «Система», которая контролирует почти половину акционерного капитала «Эталона».

Мы видим вероятность роста бумаг «Эталона» на 5–10% на горизонте 1–2 месяцев. Такие действия эмитента должны позитивно оцениваться инвесторами, и восприниматься ими как очевидные шаги в сторону последующей редомициляции: перерегистрации из недружественной юрисдикции. В свою очередь, редомициляция позволит компании вернуться к выплате дивидендов.

ИК «Риком-Траст»

Авто-репост. Читать в блоге >>>

На чем растем то?

Все редомициляцию отгрываем?

Тимофей Мартынов, крупняк позицию набирает потихому

Три нюанса, которые важно знать о листинге ГК «Эталон» на Мосбирже

Три нюанса, которые важно знать о листинге ГК «Эталон» на МосбиржеСовет директоров российского девелопера Эталон объявил о начале процедуры получения первичного листинга на Московской бирже. Что важно знать про переезд ценных бумаг из Лондона в Москву?

💼 Как «Эталон» торговался до 2023 года

В 2011 году компания провела первичный листинг на Лондонской фондовой бирже. Акции торговались на площадке до марта 2022 года, когда регулятор объявил о приостановке допуска к торгам группы российских компаний, в том числе к бумагам Эталона.

С 2020 года глобальные депозитарные расписки компании (ГДР) и так торговались на Московской бирже, однако Эталон из-за иностранного листинга и прописки — компания до сих пор зарегистрирована на Кипре — считался зарубежной компанией. В 2022 году из-за этого Эталон столкнулся с проблемами из-за ограничений на движение капитала, которые, к примеру, крайне затрудняли выплаты дивидендов.

Обойти проблемы с регуляторными ограничениями может помочь редомициляция — смена юрисдикции, в которой зарегистрирована компания. Если бенефициаром российской компании является российское юрлицо, то трудностей в движении средств не возникает.

Авто-репост. Читать в блоге >>> Эталон - домой в родные пенаты, за дивидендами?

Эталон - домой в родные пенаты, за дивидендами?Эталон — девелопер и застройщик, дочерняя компания АФК Системы, которая очень любит качать дивиденды. Но не может этого делать, т.к. с ГДРок это сделать невозможно — запрещает указ президента. Раньше дивиденды были жирные, если брать от текущей цены!

Множество российских компаний, которые ранее были представлены через кипрские холдинги — пытаются редомицилироваться в Россию, чтобы восстановить права акционеров. Кто-то идет через Казахстан, как Полиметалл, кто-то пытается вернуться в Россию (Русагро, Мать и Дитя, ЕМЦ, ВК и другие).

Судя по всему, Эталон тоже встал в эту очередь

Авто-репост. Читать в блоге >>>

Эталон - факторы роста и падения акций

- Региональная экспансия (20.10.2023)

- Кратный рост продаж в 2023 году (20.10.2023)

- При редомициляции могут объявить дивиденды за прошлые годы (20.10.2023)

- Стоят дешевле, чем портфель проектов (20.10.2023)

- Самый дешевый девелопер по мультипликаторам EV/EBITDA (20.10.2023)

- Дорогая покупка Лидер-Инвеста у АФК Системы (02.2019), под которую был взят кредит 15 млрд рублей. (25.02.2019)

- Кипрская компания (20.10.2023)

Эталон - описание компании

Эталон (Ленспецсму) — строительная компанияАкции торгуются только в Лондоне

ir@etalongroup.com

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций