Детский мир опубликовал сильные финансовые результаты за 1К18; скорректированная EBITDA обогнала консенсус-прогноз на 6.7%

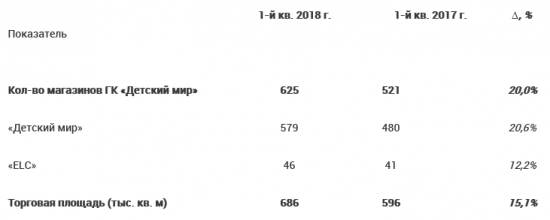

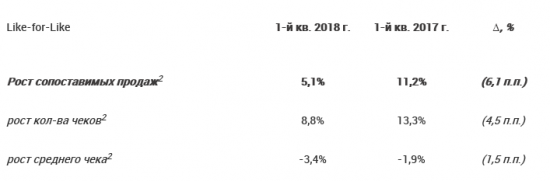

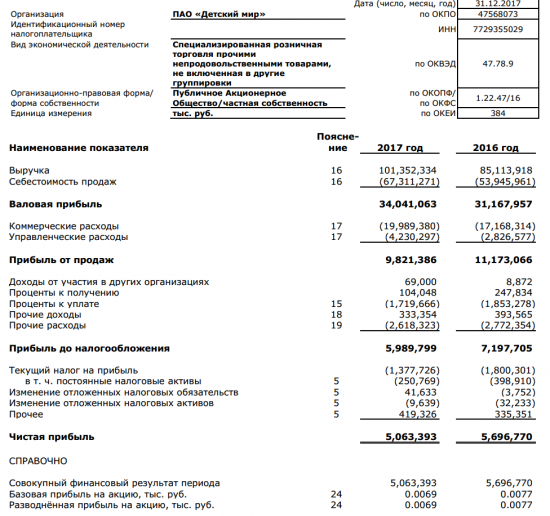

12 апреля Группа опубликовала операционные результаты, которые продемонстрировали замедленный, но все же сильный рост выручки (+14% г/г против 19.9% г/г в 4К17). Сопоставимые продажи выросли на 5.1% за счет роста трафика (+8.8%) при отрицательном LfL-чеке (-3.4%). Сильные онлайн-продажи также поддержали выручку: +65% г/г в 1K, при этом доля онлайн-продаж увеличилась с 4.8% в конце 2017 года до 6.2% в 1К18. Валовая рентабельность несколько упала г/г (-110 бп) частично из-за продажи промо-товаров, оставшихся после 4К17, и составила 29.6%. Детский мир ожидает, что увеличение количества товаров собственной торговой марки и прямых импортных контрактов будет способствовать росту маржи. Акцент Группы на рост эффективности и сокращение операционных затрат начинает приносить плоды: скорректированная EBITDA выросла на 30% г/г и превысила консенсус-прогноз на 7%. Это стало возможным из-за снижения SG &A- затрат (-184 бп) на фоне оптимизации кадровой структуры и снижения затрат на аренду в процентах от выручки. Также Детский мир прилагал усилия для снижения долговой нагрузки. В настоящее время отношение чистого долга к скорректированному показателю EBITDA упало с 1.9x в 1К17 до 1.5x по состоянию на 31 марта 2018 года. Средняя стоимость долга также снизилась до 9.5% в 1К18 с 11.2x по состоянию на 31 марта 2017 года и 10.3% по состоянию на 31 декабря 2017 года. Более эффективная политика в части долговой нагрузки и, следовательно, более низкие финансовые затраты (-13% г/г) помогли Детскому миру увеличить скорректированную чистую прибыль более чем в три раза г/г в 1К18 (со 137 млн руб. в 1К17 до 453 млн руб. в 1К18). Компания подтвердила свой прогноз по открытию около 70 магазинов в 2018 году, большинство из которых будет открыто в конце года.

Мы считаем результаты позитивными. В то время как операционные результаты показали ослабление темпов роста выручки кв/кв, успешная политика оптимизации помогла Детскому миру показать сильные результаты — скорректированная EBITDA выросла на 30% г/г, а скорректированная чистая прибыль взлетела на 231%.АТОН

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций