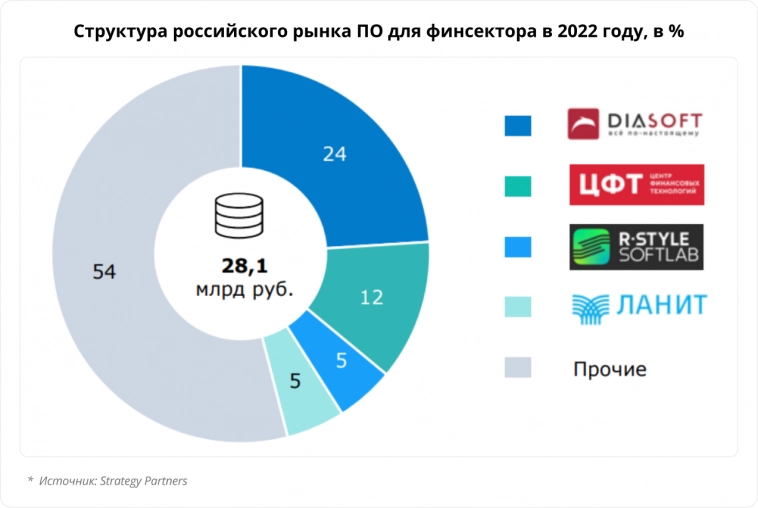

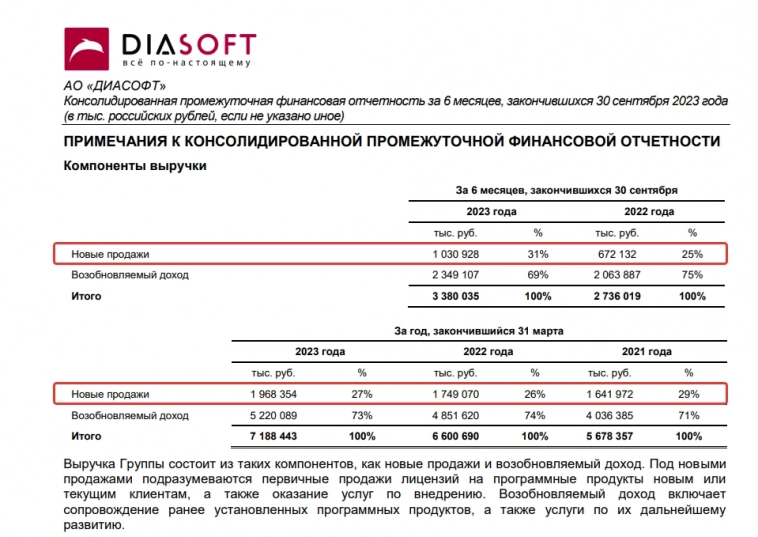

Первое. Компания зарабатывает только четверть от новых продаж и получает 3/4 выручки от действующих договоров. (рис 1)

Это с одной стороны хорошо, у компании прогнозируемый и устойчивый кэшфлоу. «Подписка» — это то, за что инвесторы любят софтверные компании, так как платить за софт надо каждый год. А менять интегрированное ИТ решение накладно и требует определённых административных ресурсов.

Второе. С другой стороны темпы роста бизнеса не впечатляют. Если брать свежий доступный отчёт за 6 месяцев 2023, то рост за год составил +8.9% vs 16.2% годом ранее. (рис. 2). Хотя результаты конца 2023 и всего 2024 обещают быть лучше на волне импортазамещения. Кстати, аналогично и результаты Астры $ASTR должны приятно удивить за эти периоды.

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций