а чего севка на юг пошла скоро же дивы

Alexandr Nevskij, цб ставочку поднял до 7.5%. Негативный сигнал.

divan_investor, ох уж эта Сахипзадовна, а бумага всё равно к солнцу тянется

| Число акций ао | 838 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 804,2 млрд |

| Выручка | 712,9 млрд |

| EBITDA | 137,6 млрд |

| Прибыль | 32,0 млрд |

| Дивиденд ао | – |

| P/E | 25,1 |

| P/S | 1,1 |

| P/BV | 1,6 |

| EV/EBITDA | 6,0 |

| Див.доход ао | 0,0% |

| Северсталь Календарь Акционеров | |

| Прошедшие события Добавить событие | |

а чего севка на юг пошла скоро же дивы

Alexandr Nevskij, цб ставочку поднял до 7.5%. Негативный сигнал.

а чего севка на юг пошла скоро же дивы

Думаю, 1400 это уже дно, т.к. дивы вряд ли будут ниже 40 рублей в квартал

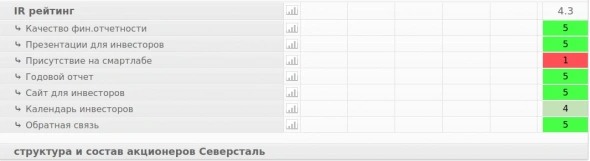

Сегодня заметил внизу финансовых показатель компаний появилась табличка рейтинга эмитента по связам с инвесторами.

Севку «красят» за отсутствие их представительства на данном форуме.

Думаю что до конца года можем и 1800 увидеть

Владимир Шабунин, В ноябре ФРС даст всем прикурить, а в декабре очередной дефолт у пиндосов. Не торопитесь на 1800 пока…, хотя конечно, было бы неплохо

megavoltdt, ты если не заметил теперь такие как я уже сила. Мы выкупаем быстро просадки хороших бумаг на дно не даем падать. Мечтайте господа

Думаю что до конца года можем и 1800 увидеть

Владимир Шабунин, 1000руб ты увидишь.

1000руб ей цена.

Думаю что до конца года можем и 1800 увидеть

Владимир Шабунин, В ноябре ФРС даст всем прикурить, а в декабре очередной дефолт у пиндосов. Не торопитесь на 1800 пока…, хотя конечно, было бы неплохо

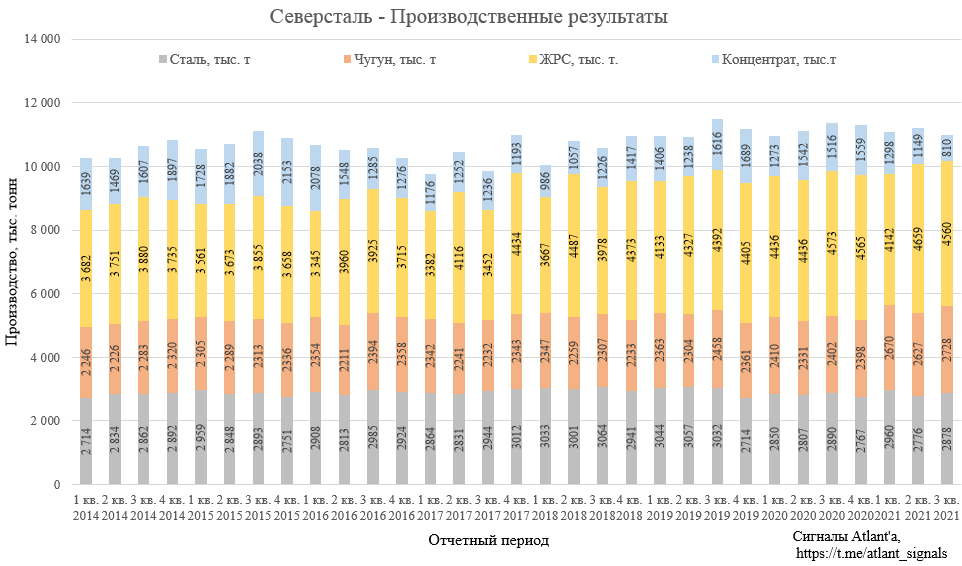

Северсталь представила операционные результаты за 3-й квартал 2021 года.

Производство чугуна выросло на 4% кв/кв до 2,73 млн т на фоне завершения ремонта доменного оборудования

Производство стали увеличилось до 2,88 млн т (+4% кв/кв), в результате завершения модернизации конвертерного цеха и машин непрерывного литья заготовок. Модернизация позволит нам увеличить производство стали на 0,5 млн тонн в год.

Продажи угля снизились на 30% кв/кв до 0,8 млн т в основном в результате сокращения продаж энергетического угля.

Продажи железной руды уменьшились на 2% кв/кв до 4,6 млн.т в связи с увеличением продаж окатышей третьим лицам и концентрата компаниям Группы.

Рекомендованные дивиденды Северсталь

Размер дивидендов: 85,93 ₽

Дивидендная доходность: 5,48%

Период: 9 месяцев 2021

Последний день покупки: 10 декабря 2021

#CHMF #Северсталь

Северсталь. Отчетность.

•Выручка — $3206 млн (+9% кв/кв)

•EBITDA — $1723 млн (+5% кв/кв)

•Чистая прибыль — $1237 млн (+9% кв/кв)

•Чистый долг — $1 534 млн (без изменений)

•Показатель Net Debt/EBITDA улучшился до 0,29X.

#CHMF #Северсталь

Сразу скажу, что компания в моем портфеле уже не первый месяц. Вчера вышел новый отчет и информация по дивидендам, что смотивировало меня еще раз просмотреть «Северсталь» и, за одно, вынести мысли в пост.

Компания торгуется на среднем уровне с остальными металлургами, в диапазоне цены 5-6 годовых прибылей. Хотя в динамике, безусловно, такое положение дел выглядит не очень справедливым и присутствует потенциал роста до средней оценки на уровне 7-8 годовых прибылей на акцию. Конечно, у компании высокий показатель P/B, около 4,6. Но я не считаю данную отметку критичной для металлургов.

Теперь по общим показателям: выручка и прибыль. Компания показывает стабильный рост, хотя видна критическая зависимость от спроса и цен на сталь, что привело к снижению доходов в 2020 году. На сегодня уровень и стоимость продаж заметно выросли, фьючерсы на сталь бьют все рекорды, и ситуация не изменяется. Благодаря этому текущий год обещает нам рекордные показатели для компании.

Все это, безусловно, ведет нас к рекордным дивидендам, до 20% за год, что невероятно даже для российского рынка и дает потенциал для двухкратного роста цены.

Финансовые показатели Северстали говорят о том, что российские стальные компании остаются в хорошей форме, несмотря на снижение цен и повышение налогов. В целом мы сохраняем НЕЙТРАЛЬНЫЙ взгляд на сектор. Нашим фаворитом является ЕВРАЗ за счет его дешевой оценки 3.4x по спотовым ценам и самой высокой дивидендной доходности в секторе — 19%.Атон

Северсталь опубликовала сильные финансовые результаты за III кв. 2021 г. по МСФО на фоне положительной динамики цен на сталь. Металлург получил рекордные квартальные финансовые показатели за всю историю компании.

Свободный денежный поток вырос до $992 млн за счет роста EBITDA и снижения оттока на пополнение оборотного капитала. Это в свою очередь позволило совету директоров рекомендовать рекордные дивиденды.

Напомним, дивидендная политика Северстали предусматривает выплаты исходя из свободного денежного потока (FCF) по МСФО. Компания направляет больше 100% от FCF, если значение показателя Чистый долг/EBITDA составляет менее 0,50х. На текущий момент долговая нагрузка Северстали находится на уровне 0,29х.

Соответственно, совет директоров металлурга рекомендовал квартальные дивиденды за III кв. 2021 г. в размере 85,93 руб. – это рекордные дивиденды Северстали за всю историю. Текущая квартальная дивидендная доходность составляет 5,3%. Дата закрытия реестра для получения дивидендов назначена на 14 декабря 2021 г.

ПАО "Северсталь" (ИНН 3528000597) — международная горно-металлургическая компания — концентрирует своё производство на продуктах с высокой добавленной стоимостью. Компания имеет опыт приобретения и интеграции активов в Северной Америке и Европе. Ей также принадлежат горнодобывающие предприятия в России, обеспечивающие сырьём производства компании. Акции компании котируются на российских торговых площадках РТС и ММВБ, глобальные депозитарные расписки представлены на Лондонской фондовой бирже.

Выручка Группы выросла на 4.0% по сравнению с предыдущим кварталом и составила $2,259 млн. (1 кв. 2018: $2,173 млн.) в основном благодаря росту объемов реализации дивизиона «Северсталь Ресурс» во втором квартале 2018 года;

Групповой показатель EBITDA значительно увеличился на 23.8% по сравнению с предыдущим кварталом и достиг $874 млн. (1 кв. 2018: $706 млн.) на фоне роста выручки Группы и снижения себестоимости продаж дивизиона «Северсталь Российская Сталь». Показатель рентабельности EBITDA увеличился на 6.2 п.п. и достиг рекордного уровня в 38.7% (1 кв. 2018: 32.5%). При этом показатель рентабельности Группы остается одним из самых высоких в отрасли;

Свободный денежный поток составил $598 млн. (1 кв. 2018: $289 млн.), отражая эффект от снижения чистого оборотного капитала на фоне снижения балансов дебиторской задолженности и складских запасов. Стабильный свободный денежный поток остается одним из ключевых стратегических приоритетов Компании;

Чистая прибыль составила $557 млн. (1 кв. 2018: $461 млн.), в том числе убыток по курсовым разницам в размере $56 млн. Без учета данного фактора неденежного характера чистая прибыль «Северстали» во 2 кв. 2018 года составила бы $613 млн. (1 кв. 2018: $449 млн.);

Денежные потоки на капитальные инвестиции возросли на 17.6% по сравнению с предыдущим кварталом (1 кв. 2018: $136 млн.), и составили $160 млн., что было обусловлено факторами сезонного характера. Ожидается, что программа капитальных инвестиций Группы на 2018 г. останется на уровне 49.5 млрд руб. и большей частью затронет инвестиции в коксоаглодоменное производство.

Чистый долг снизился на 80.5% до $153 млн. на конец 2 кв. 2018 (1 кв. 2018: $785 млн.), что отражает рост баланса денежных средств на конец отчетного периода ввиду генерации свободного денежного потока за квартал. Долг Компании представлен Еврооблигациями со сроками погашения в 2021, 2022 годах, а также конвертируемыми облигациями со сроками погашения в 2021 и 2022 годах;

Рекомендованные дивиденды за три месяца, завершившихся 30 июня 2018 года, составляют 45.94 рублей на акцию.