Про ГОСА "Банк Санкт-Петербург"

Попалось на днях мне видео с ГОСА Банка «Санкт-Петербург». Собственно, вот оно:

Честно говоря, зрелище — довольно унылое, и дело даже не в том, что снято «скрытой камерой» (шпионы, блин!). Менеджмент вышел, что-то там пробубнил — толком ничего не слышно. Хотя среди этих 12 минут и было пару интересных моментов.

В самом начале, когда председатель правления Арсагеры В. Соловьев начал задавать вопрос про стоимость акций, мол, как они собираются выйти на стоимость акции в 135 рублей, в то время как акции стоят 53. Менеджмент его попытался осадить, мол, вопрос не задан письменно, не будем на него отвечать, но состоялся примерно такой диалог:

"- Думаю, остальным акционерам интересно будет. Товарищи акционеры, вы хотите послушать?

-Да! (почти все хором)"

Весьма забавный момент оказался, прямо чувствуется как менеджмент вспотел. :)

И в конце, где зам. председателя правления «Банка Санкт-Петербург» В.Реутов объясняет Соловьеву, почему они разместились ниже рынка. Почему для Арсагеры это такой больной вопрос — можно почитать здесь, мне же позиция Реутова показалась весьма логичной и обоснованной. Проблема в другом — некоторые акционеры прекрасно знали-понимали, что будет допэмиссия и по какой цене, и заблаговременно слили свой пакет акций. И, видимо, Арсагера со своими жалобами в ЦБ вполне может кому-то подпортить жизнь...

Так что ждём продолжения…

| Число акций ао | 462 млн |

| Число акций ап | 20 млн |

| Номинал ао | 1 руб |

| Номинал ап | 1 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 158,2 млрд |

| Опер.доход | – |

| Прибыль | 36,9 млрд |

| Дивиденд ао | 42,45 |

| Дивиденд ап | 0,44 |

| P/E | 4,3 |

| P/B | 0,9 |

| ЧПМ | – |

| Див.доход ао | 12,5% |

| Див.доход ап | 0,8% |

| Банк Санкт-Петербург Календарь Акционеров | |

| 03/05 BSPBP: последний день с дивидендом 0,22 руб | |

| 03/05 BSPB: последний день с дивидендом 23,37 руб | |

| 06/05 BSPBP: закрытие реестра по дивидендам 0,22 руб | |

| 06/05 BSPB: закрытие реестра по дивидендам 23,37 руб | |

| Прошедшие события Добавить событие | |

Банк Санкт-Петербург акции

ао: 340₽ +0.26%ап: 57.25₽ +0.97%

-

Был сегодня на ГОСА. Напишу Вкратце свои впечатления.

После ГОСА разговаривал с Соловьевым — он рассказал вкратце про продажу пакета Capital менеджмент (за 70) накануне допки на 50. Может кто-нибудь краткий экскурс в историю сделать?

Процитирую себя :)

Ссылка для тех, кто не знал про историю с доп. эмиссией, как я

bf.arsagera.ru/finansovyj_sektor/bank_sanktpeterburg/o_korporativnom_upravlenii_v_banke_sanktpeterburg/

Был сегодня на ГОСА. Напишу Вкратце свои впечатления.

1. 90% акционеров на собрании — пенсионеры. Я так понял они все владельцы префов. (поправьте если не прав и поясните откуда у них акции? с 90-х годов :)?)

2. Было очень коротко 20мин-повестка и 20 мин QandA

3. Отношение к минорам не понравилось. На вопросы г-н Савельев отвечает нехотя и поливает водой.

На вопрос Арсагеры о байбеке была реакция г-на Савельева, видимо узнавшего Соловьева: «А, это вопрос от тех жуликов-рейдеров, которые владеют двумя копейками», что смотрелось очень некрасиво. Дальше была перепалка взаимные обвинения в жульничестве и вопрос утонул. После ГОСА разговаривал с Соловьевым — он рассказал вкратце про продажу пакета Capital менеджмент (за 70) накануне допки на 50. Может кто-нибудь краткий экскурс в историю сделать?

На вопрос пенсионера, о конвертации префов в обычку, было отвечено что такой вопрос прорабатывался с ЦБ и что это практически невозможно, т.к. бумаги выпущены очень давно (тут я не понял логики:)). Изменения в устав о дивидендах на префы не ниже обычки — не планируются.

На вопрос об Архангельском ответ что все возможные суды выиграны ищем активы чтобы исполнить требование суда.

В целом — негативные впечатления. Понравилась только печенюшка :)

Евгений Данилов, большое спасибо за отчет!

На счет:

А, это вопрос от тех жуликов-рейдеров, которые владеют двумя копейками

поржал ахахаха Ещё один момент — по результатам проверки ЦБ РФ Банка СПб были доначислены резервы в размере около 50 млн. руб — капля в море

Ещё один момент — по результатам проверки ЦБ РФ Банка СПб были доначислены резервы в размере около 50 млн. руб — капля в море

Был сегодня на ГОСА. Напишу Вкратце свои впечатления.

1. 90% акционеров на собрании — пенсионеры. Я так понял они все владельцы префов. (поправьте если не прав и поясните откуда у них акции? с 90-х годов :)?)

2. Было очень коротко 20мин-повестка и 20 мин QandA

3. Отношение к минорам не понравилось. На вопросы г-н Савельев отвечает нехотя и поливает водой.

На вопрос Арсагеры о байбеке была реакция г-на Савельева, видимо узнавшего Соловьева: «А, это вопрос от тех жуликов-рейдеров, которые владеют двумя копейками», что смотрелось очень некрасиво. Дальше была перепалка взаимные обвинения в жульничестве и вопрос утонул. После ГОСА разговаривал с Соловьевым — он рассказал вкратце про продажу пакета Capital менеджмент (за 70) накануне допки на 50. Может кто-нибудь краткий экскурс в историю сделать?

На вопрос пенсионера, о конвертации префов в обычку, было отвечено что такой вопрос прорабатывался с ЦБ и что это практически невозможно, т.к. бумаги выпущены очень давно (тут я не понял логики:)). Изменения в устав о дивидендах на префы не ниже обычки — не планируются.

На вопрос об Архангельском ответ что все возможные суды выиграны ищем активы чтобы исполнить требование суда.

В целом — негативные впечатления. Понравилась только печенюшка :)

Евгений Данилов, спасибо за инфу, интересно.

Короче ни ногой в эту какаху, ничего там в обычке интересного не будет, стряпают допки чтобы пенсионерам было на что жить. Был сегодня на ГОСА. Напишу Вкратце свои впечатления.

Был сегодня на ГОСА. Напишу Вкратце свои впечатления.

1. 90% акционеров на собрании — пенсионеры. Я так понял они все владельцы префов. (поправьте если не прав и поясните откуда у них акции? с 90-х годов :)?)

2. Было очень коротко 20мин-повестка и 20 мин QandA

3. Отношение к минорам не понравилось. На вопросы г-н Савельев отвечает нехотя и поливает водой.

На вопрос Арсагеры о байбеке была реакция г-на Савельева, видимо узнавшего Соловьева: «А, это вопрос от тех жуликов-рейдеров, которые владеют двумя копейками», что смотрелось очень некрасиво. Дальше была перепалка взаимные обвинения в жульничестве и вопрос утонул. После ГОСА разговаривал с Соловьевым — он рассказал вкратце про продажу пакета Capital менеджмент (за 70) накануне допки на 50. Может кто-нибудь краткий экскурс в историю сделать?

На вопрос пенсионера, о конвертации префов в обычку, было отвечено что такой вопрос прорабатывался с ЦБ и что это практически невозможно, т.к. бумаги выпущены очень давно (тут я не понял логики:)). Изменения в устав о дивидендах на префы не ниже обычки — не планируются.

На вопрос об Архангельском ответ что все возможные суды выиграны ищем активы чтобы исполнить требование суда.

В целом — негативные впечатления. Понравилась только печенюшка :)

Интервью с членом правления Банка Санкт-Петербург Вячеславом Ермолиным

Интервью с членом правления Банка Санкт-Петербург Вячеславом Ермолиным

Само интервью можно посмотреть здесь, я лишь основные моменты подчеркну.

Главная проблема бизнеса — нет качественных заёмщиков среди корпоратов.

Хотим нарастить транзакционный доход с 10 до 15 млрд руб и довести его до 38% выручки.

За счет чего? Осуществление платежей, интернет эквайринг и т.п.

Мы входим в ТОП-20, но гибкие, в этом наше конкурентное преимущество.

Акции Банка Санкт-Петербург остаются недооцененными

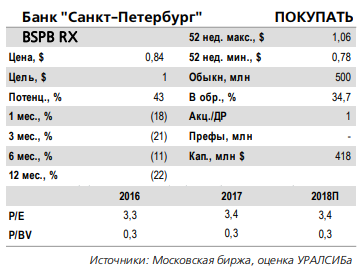

Аналитик ГК «ФИНАМ» Малых Наталия считает, что бумага банка Санкт-Петербург интересна в российской банковской отросли:

При оценке мы ориентировались на российские и сравнимые зарубежные компании-аналоги из развивающихся стран в равной степени. Мы также повысили страновой дисконт до 40%.

Исходя из результатов за 2017 год и прогнозной прибыли в 2018 8,05 млрд.руб. мы оцениваем акции BSPB на уровне 72,6 руб. Это ниже предыдущего таргета на 7% и связано с повышением странового риска. И хотя банк отстает от ключевых конкурентов — Сбербанка и ВТБ, по динамике корпоративного кредитования, NPL и доле списаний, дисконт к аналогам, на наш взгляд, чрезмерный, тем более, что банк нарастил прибыль и рентабельность в 2017 и в 2018 ожидается рост прибыли. Мы подтверждаем рекомендацию «покупать», и считаем, что в разрезе риск/доходность BSPB –интересная бумага в российской банковской отрасли.

Ключевым риском мы видим динамику корпоративного кредитования и его качество.

stanislava, опа! еще одна черная метка!

Тимофей Мартынов, ну прям таки и черная метка!?

эти ребята всегда, что-то рекомендуют, иногда угадувают, а иногда нет!

прибыль то у него растет и на рекордных уровнях

Аля, зато дивиденды стабильно копеечные. А вот на префы платят хорошо, наверное в нужных руках осели.

siesta00, на префы платят 11 копеек, в 15 раз меньше!

вообще дивы копеечные, но потенциал хороший, ведь платят всего лишь 0,2 по РСБУ, а она уже за первый квартал в два раза выросла!

Аля, меньше то меньше, только вот номинал у префа рубль, и он нигде не торгуется и не торговался видимо.

Акции Банка Санкт-Петербург остаются недооцененными

Аналитик ГК «ФИНАМ» Малых Наталия считает, что бумага банка Санкт-Петербург интересна в российской банковской отросли:

При оценке мы ориентировались на российские и сравнимые зарубежные компании-аналоги из развивающихся стран в равной степени. Мы также повысили страновой дисконт до 40%.

Исходя из результатов за 2017 год и прогнозной прибыли в 2018 8,05 млрд.руб. мы оцениваем акции BSPB на уровне 72,6 руб. Это ниже предыдущего таргета на 7% и связано с повышением странового риска. И хотя банк отстает от ключевых конкурентов — Сбербанка и ВТБ, по динамике корпоративного кредитования, NPL и доле списаний, дисконт к аналогам, на наш взгляд, чрезмерный, тем более, что банк нарастил прибыль и рентабельность в 2017 и в 2018 ожидается рост прибыли. Мы подтверждаем рекомендацию «покупать», и считаем, что в разрезе риск/доходность BSPB –интересная бумага в российской банковской отрасли.

Ключевым риском мы видим динамику корпоративного кредитования и его качество.

stanislava, опа! еще одна черная метка!

Тимофей Мартынов, ну прям таки и черная метка!?

эти ребята всегда, что-то рекомендуют, иногда угадувают, а иногда нет!

прибыль то у него растет и на рекордных уровнях

Аля, зато дивиденды стабильно копеечные. А вот на префы платят хорошо, наверное в нужных руках осели.

siesta00, на префы платят 11 копеек, в 15 раз меньше!

вообще дивы копеечные, но потенциал хороший, ведь платят всего лишь 0,2 по РСБУ, а она уже за первый квартал в два раза выросла!

Акции Банка Санкт-Петербург остаются недооцененными

Аналитик ГК «ФИНАМ» Малых Наталия считает, что бумага банка Санкт-Петербург интересна в российской банковской отросли:

При оценке мы ориентировались на российские и сравнимые зарубежные компании-аналоги из развивающихся стран в равной степени. Мы также повысили страновой дисконт до 40%.

Исходя из результатов за 2017 год и прогнозной прибыли в 2018 8,05 млрд.руб. мы оцениваем акции BSPB на уровне 72,6 руб. Это ниже предыдущего таргета на 7% и связано с повышением странового риска. И хотя банк отстает от ключевых конкурентов — Сбербанка и ВТБ, по динамике корпоративного кредитования, NPL и доле списаний, дисконт к аналогам, на наш взгляд, чрезмерный, тем более, что банк нарастил прибыль и рентабельность в 2017 и в 2018 ожидается рост прибыли. Мы подтверждаем рекомендацию «покупать», и считаем, что в разрезе риск/доходность BSPB –интересная бумага в российской банковской отрасли.

Ключевым риском мы видим динамику корпоративного кредитования и его качество.

stanislava, опа! еще одна черная метка!

Тимофей Мартынов, ну прям таки и черная метка!?

эти ребята всегда, что-то рекомендуют, иногда угадувают, а иногда нет!

прибыль то у него растет и на рекордных уровнях

Аля, зато дивиденды стабильно копеечные. А вот на префы платят хорошо, наверное в нужных руках осели.

Акции Банка Санкт-Петербург остаются недооцененными

Аналитик ГК «ФИНАМ» Малых Наталия считает, что бумага банка Санкт-Петербург интересна в российской банковской отросли:

При оценке мы ориентировались на российские и сравнимые зарубежные компании-аналоги из развивающихся стран в равной степени. Мы также повысили страновой дисконт до 40%.

Исходя из результатов за 2017 год и прогнозной прибыли в 2018 8,05 млрд.руб. мы оцениваем акции BSPB на уровне 72,6 руб. Это ниже предыдущего таргета на 7% и связано с повышением странового риска. И хотя банк отстает от ключевых конкурентов — Сбербанка и ВТБ, по динамике корпоративного кредитования, NPL и доле списаний, дисконт к аналогам, на наш взгляд, чрезмерный, тем более, что банк нарастил прибыль и рентабельность в 2017 и в 2018 ожидается рост прибыли. Мы подтверждаем рекомендацию «покупать», и считаем, что в разрезе риск/доходность BSPB –интересная бумага в российской банковской отрасли.

Ключевым риском мы видим динамику корпоративного кредитования и его качество.

stanislava, опа! еще одна черная метка!

Тимофей Мартынов, ну прям таки и черная метка!?

эти ребята всегда, что-то рекомендуют, иногда угадувают, а иногда нет!

прибыль то у него растет и на рекордных уровнях

Акции Банка Санкт-Петербург остаются недооцененными

Аналитик ГК «ФИНАМ» Малых Наталия считает, что бумага банка Санкт-Петербург интересна в российской банковской отросли:

При оценке мы ориентировались на российские и сравнимые зарубежные компании-аналоги из развивающихся стран в равной степени. Мы также повысили страновой дисконт до 40%.

Исходя из результатов за 2017 год и прогнозной прибыли в 2018 8,05 млрд.руб. мы оцениваем акции BSPB на уровне 72,6 руб. Это ниже предыдущего таргета на 7% и связано с повышением странового риска. И хотя банк отстает от ключевых конкурентов — Сбербанка и ВТБ, по динамике корпоративного кредитования, NPL и доле списаний, дисконт к аналогам, на наш взгляд, чрезмерный, тем более, что банк нарастил прибыль и рентабельность в 2017 и в 2018 ожидается рост прибыли. Мы подтверждаем рекомендацию «покупать», и считаем, что в разрезе риск/доходность BSPB –интересная бумага в российской банковской отрасли.

Ключевым риском мы видим динамику корпоративного кредитования и его качество.

stanislava, опа! еще одна черная метка! Акции Банка Санкт-Петербург остаются недооцененными

Акции Банка Санкт-Петербург остаются недооцененными

Аналитик ГК «ФИНАМ» Малых Наталия считает, что бумага банка Санкт-Петербург интересна в российской банковской отросли:

При оценке мы ориентировались на российские и сравнимые зарубежные компании-аналоги из развивающихся стран в равной степени. Мы также повысили страновой дисконт до 40%.

Исходя из результатов за 2017 год и прогнозной прибыли в 2018 8,05 млрд.руб. мы оцениваем акции BSPB на уровне 72,6 руб. Это ниже предыдущего таргета на 7% и связано с повышением странового риска. И хотя банк отстает от ключевых конкурентов — Сбербанка и ВТБ, по динамике корпоративного кредитования, NPL и доле списаний, дисконт к аналогам, на наш взгляд, чрезмерный, тем более, что банк нарастил прибыль и рентабельность в 2017 и в 2018 ожидается рост прибыли. Мы подтверждаем рекомендацию «покупать», и считаем, что в разрезе риск/доходность BSPB –интересная бумага в российской банковской отрасли.

Ключевым риском мы видим динамику корпоративного кредитования и его качество.

скорей всего нюансы по бэйбэк будут объявлены после дивотсечки.

но это логично, мажоры-управленцы очевидный ход!

получат дивы, потом о бэйбэк объявят.

хотя могли бы и дивполитику поменять, потенциал то есть, ведь платят всего лишь 0,2 и по РСБУ :(

Аля, привет! А откуда вообще тема про байбэк? Что-то я первый раз слышу

Тимофей Мартынов, менеджмент на дне инвестора (в апреле текущего) заявили, что нынешняя капа по рынку их в корни не устраивает, и они её видят как минимум в три раза выше!

как вариант пока только байбэк, но без конкретики.

ждёмс господа!

Аля, это вроде был не день инвестора а презентация стратегии

Тимофей Мартынов, про байбэк именно на дне инвестора сказали, 19 апреля!

скорей всего нюансы по бэйбэк будут объявлены после дивотсечки.

но это логично, мажоры-управленцы очевидный ход!

получат дивы, потом о бэйбэк объявят.

хотя могли бы и дивполитику поменять, потенциал то есть, ведь платят всего лишь 0,2 и по РСБУ :(

Аля, привет! А откуда вообще тема про байбэк? Что-то я первый раз слышу

Тимофей Мартынов, менеджмент на дне инвестора (в апреле текущего) заявили, что нынешняя капа по рынку их в корни не устраивает, и они её видят как минимум в три раза выше!

как вариант пока только байбэк, но без конкретики.

ждёмс господа!

Аля, это вроде был не день инвестора а презентация стратегии

скорей всего нюансы по бэйбэк будут объявлены после дивотсечки.

но это логично, мажоры-управленцы очевидный ход!

получат дивы, потом о бэйбэк объявят.

хотя могли бы и дивполитику поменять, потенциал то есть, ведь платят всего лишь 0,2 и по РСБУ :(

Аля, привет! А откуда вообще тема про байбэк? Что-то я первый раз слышу

Тимофей Мартынов, менеджмент на дне инвестора (в апреле текущего) заявили, что нынешняя капа по рынку их в корни не устраивает, и они её видят как минимум в три раза выше!

как вариант пока только байбэк, но без конкретики.

ждёмс господа!

скорей всего нюансы по бэйбэк будут объявлены после дивотсечки.

но это логично, мажоры-управленцы очевидный ход!

получат дивы, потом о бэйбэк объявят.

хотя могли бы и дивполитику поменять, потенциал то есть, ведь платят всего лишь 0,2 и по РСБУ :(

Аля, привет! А откуда вообще тема про байбэк? Что-то я первый раз слышу скорей всего нюансы по бэйбэк будут объявлены после дивотсечки.

скорей всего нюансы по бэйбэк будут объявлены после дивотсечки.

но это логично, мажоры-управленцы очевидный ход!

получат дивы, потом о бэйбэк объявят.

хотя могли бы и дивполитику поменять, потенциал то есть, ведь платят всего лишь 0,2 и по РСБУ :(

Банк Санкт-Петербург - фокус на потребительские кредиты и транзакционный бизнес

Банк Санкт-Петербург - фокус на потребительские кредиты и транзакционный бизнес

День инвестора: менеджмент обосновал цель по достижению ROAE в 15% в 2020 г.

Банк может провести обратный выкуп акций с рынка. Банк Санкт-Петербург вчера провел день инвестора, подробно представив свою стратегию до 2020 г., которая содержит цель по достижению ROAE уровня 15% против 11% в 2017 г. Также часть презентации была посвящена операциям банка на финансовых рынках и управлению рисками. В целом менеджмент подчеркнул свою нацеленность на повышение привлекательности акций банка. В частности, к 2020 г. стоит цель втрое увеличить рыночную капитализацию и поднять мультипликатор P/BV c 0,3 до 0,8. Банк, судя по всему, пока не планирует пересматривать коэффициент дивидендных выплат (20% от чистой прибыли по РСБУ). Однако менеджмент сообщил, что рассматривает вариант выкупа акций с рынка как способ поддержки котировок, возможно, что решение будет принято в ближайшие недели. Кроме того, руководство указало, что допэмиссия акций в обозримом будущем не планируется, также нет в планах конкретных сделок M&A и расширения географии присутствия. Банк держит в портфеле евробонды Русала с погашением в 2023 г. на 5 млн долл., что очень мало, учитывая общий размера портфеля (110 млрд руб., или около 2 млрд долл.), а риск по остальным корпоративным бумагам в портфеле с точки зрения попадания в санкционный список США оценивает как низкий.

Стоимость риска по кредитам, выданным с 2013 г., составляет менее 2%. Стратегия до 2020 г., цели которой уже были объявлены, в частности предполагает снижение стоимости риска до уровня ниже 2%; для начала ожидается снижение показателя с 2,7% в 2017 г. и до 2,2% в текущем году. В качестве доказательства, что такое снижение возможно, менеджмент привел разбивку стоимости риска по кредитам, выданным до и после 2013 г. Так, по категории проблемных кредитов, выданных после 2013 г., показатель последние пять лет находился в диапазоне от 0 до 0,8%, причем резервирование, согласно политике банка, происходит более масштабно в начале срока действия кредита (в размере порядка 2,5% от суммы кредита) и затем уменьшается. Что касается строительной отрасли, риски которой традиционно воспринимаются как выше среднего, менеджмент указал на то, что за последние десять лет среднегодовая стоимость риска в этом сегменте (2%) находилась на уровне ниже среднего по всему портфелю (2,9%), кроме того, наличие строительного сектора в портфеле (23%) обусловлено структурой экономики региона, где доля этой отрасли составляет 30%.

Фокус на потребительские кредиты и транзакционный бизнес. Менеджмент еще раз подтвердил, что розничное кредитование находится в приоритете. К 2020 г. его доля в портфеле должна вырасти до 25% с 21% в 2017 г. Предполагаются среднегодовые темпы роста 15%; в частности, планируется активно развивать потребительское кредитование и кредитные карты. Впрочем, банк ждет, что и корпоративное кредитование должно выйти из стагнации на горизонте ближайших трех лет и показать среднегодовые темпы роста 3–4%. Для привлечения клиентов банк, например, реализует проект «легкого входа», то есть сокращения времени открытия корпоративного счета с 1-2 недель до 2-3 дней с однократным посещением отделения. Также банк планирует активно развивать транзакционный сегмент, и таргетирует рост числа продуктов на одного клиента с трех до четырех. При этом по новым клиентам этот показатель уже находится на уровне пяти–шести продуктов, так что речь идет и о работе с уже имеющимися клиентами. По торговым операциям ожидается снижение годовой выручки до 3–4 млрд руб. в год против 4,9 млрд руб. в 2017 г. (что было обусловлено благоприятными условиями на рынке), при этом долю низкорисковых потоковых операций должна возрасти. Мы планируем скорректировать нашу модель с учетом раскрытой информации.

Уралсиб Банк Санкт-Петербург - при масштабе выкупа акций более 5%, интерес к бумагам банка повыситься

Банк Санкт-Петербург - при масштабе выкупа акций более 5%, интерес к бумагам банка повыситься

Банк Санкт-Петербург примет решение о buyback акций в ближайшие недели

Банк Санкт-Петербург примет решение о buyback акций в ближайшие недели, сообщил журналистам зампред правления банка Константин Баландин в ходе дня инвестора. «Акции недооценены, поэтому, конечно, мы будем делать всякие разные действия, чтобы стоимость акций поднимать. Buyback — одно из них. Конкретики пока у нас нет, но в принципе это очень горячее решение, которое, я думаю, мы в ближайшие недели будем принимать», — сказал он. К.Баландин напомнил, что банк в конце 2015 года выкупил с рынка 3% акций на сумму порядка 600 млн рублей. «Наверно, в этот раз, если мы будем делать что-то похожее, оно будет чуть больше по масштабам. Хотя не знаю», — отметил зампред.

Выкуп акций, как правило, позитивно рассматривается инвесторам. Банк не обозначил объемы buyback, но предыдущий выкуп не был существенным. Если масштабы этого выкупа будут более 5%, то интерес к бумагам СПб повыситься.

Промсвязьбанк

Банк Санкт-Петербург - факторы роста и падения акций

- Основной драйвер - надежда на увеличение размера дивидендной выплаты. Если, например, менеджмент решит повысить пэйаут с 20% до 50%, то акции могут вырасти кратно (21.11.2021)

- Банк постоянно выкупает свои акции, сокращая free float. (21.11.2021)

- В 2022 году первый банк, который выплатил промежуточные дивиденды, показав, что не у всех банков в секторе есть проблемы. (29.06.2023)

- Банк существенно нарастил чистую процентную маржу в 2022 и 2023 году (15.10.2023)

- Один из самый дешевый банков по мультипликаторам. И это уже не первый год (15.10.2023)

- Банк оперирует только в Северо-Западном регионе (25.02.2018)

- Доля просроченной задолженности плохо покрыта резервами, <100%. (29.06.2023)

- Рекордная прибыль за 2022 год и 1-ый квартал во многом связана с прочими статьями доходов, а не основной банковской деятельностью. (29.06.2023)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Банк Санкт-Петербург - описание компании

Банк «Санкт-Петербург» занимает 18 место по объему активов и 18 место по объему депозитов населения среди российских банков, является одним из крупнейших региональных банков. Основная часть бизнеса сосредоточена в Петербурге

Председатель совета директоров Александр Савельев и менеджмент банка контролируют более 53% акций кредитной организации.

Телеграм канал для частных инвесторов: https://t.me/bspb_ir

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций