| Число акций ао | 458 млн |

| Число акций ап | 20 млн |

| Номинал ао | 1 руб |

| Номинал ап | 1 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 157,0 млрд |

| Опер.доход | – |

| Прибыль | 46,1 млрд |

| Дивиденд ао | 46,33 |

| Дивиденд ап | 0,44 |

| P/E | 3,4 |

| P/B | 0,7 |

| ЧПМ | 7,2% |

| Див.доход ао | 13,6% |

| Див.доход ап | 0,7% |

| Банк Санкт-Петербург Календарь Акционеров | |

| 20/05 Завершение байбэка на 5 млрд. руб. | |

| Прошедшие события Добавить событие | |

Банк Санкт-Петербург акции

-

Заменил БСП на Сбер в портфеле: фундамент против управления

Заменил БСП на Сбер в портфеле: фундамент против управления

Есть мнение ( bf.arsagera.ru/finansovyj_sektor/bank_sanktpeterburg/o_korporativnom_upravlenii_v_banke_sanktpeterburg/ ), что директоров Банка Санкт-Петербург совершенно не волнуют их акционеры, и что при цене акции ниже баланса нужно проводить не допэмиссию, а наоборот, обратный выкуп. С точки зрения здравого смысла: в 2015 г. Банк Санкт-Петербург проводил обратный выкуп акций по 46 Р, сейчас — допка (а не SPO!) по 53 рубля. Акционерный капитал размыт, дивы едва ли будут больше даже при росте прибыли. Тем более, есть (хотя и ничтожная) вероятность, что ЦБ отреагирует на жалобы Арсагеры.

Сбербанк: лидер по ROE среди банков, лидер по внедрению новых технологий (в т.ч. финансовых), славится хорошим отношением к акционерам. Стоит дорого, но есть куда расти. Минус Сбербанка — едва ли он обгонит на долгосроке индекс ММВБ, потому что он, фактически, и ЕСТЬ индекс ММВБ, на 15%.

Заменил в портфеле БСП на Сбер. БСП прикуплю обратно, когда тренд появится, а то там боковик. Банк Санкт-Петербург выплатил почти 300 млн рублей штрафа за нарушение программы докапитализации

Банк Санкт-Петербург выплатил почти 300 млн рублей штрафа за нарушение программы докапитализации

Банк Санкт-Петербург в июле выплатил почти 300 млн рублей штрафа за несоблюдение требований по фонду оплаты труда в рамках государственной программы докапитализации через ОФЗ. Банк отмечает, что эти выплаты не повлияют на результаты по прибыли за третий квартал 2017 года, так как были зарезервированы заранее. (Финмаркет) Банк Санкт-Петербург - подвел итоги SPO на 60 миллионов акций

Банк Санкт-Петербург - подвел итоги SPO на 60 миллионов акций11 августа Банк Санкт-Петербург успешно завершил размещение 60 млн новых обыкновенных акций, увеличив основной капитал на 3.2 млрд рублей.

В размещении приняли участие более 50 фондов, включая преимущественное право и открытую подписку.

Книга заявок в 1.5 раза превысила объем размещения.

Европейские инвесторы приобрели около 40% данного объема, инвесторы из США – более 30%, российские институциональные инвесторы – около 25%.Цена была установлена на уровне 53 руб. за акцию.

Комментарий председателя Правления Банка Александра Савельева:

"Банк «Санкт-Петербург» является одним из немногих банков в России, который способен стабильно привлекать капитал на рынке: 5 успешных размещений за 10-летие публичной истории – этому подтверждение. С удовлетворением отмечаем, что интерес к акциям Банка со стороны российских и иностранных инвесторов остается устойчивым и долгосрочным. Дополнительная эмиссия позволит Банку обеспечить дальнейший рост объемов бизнеса, повысить ликвидность акций, а также выполнить требование по увеличению основного капитала в рамках соглашения с Агентством по страхованию вкладов".

пресс-релиз Банк Санкт-Петербург - акционеры банка в рамках SPO по преимущественному праву выкупили 17 млн акций

Банк Санкт-Петербург - акционеры банка в рамках SPO по преимущественному праву выкупили 17 млн акций

Акционеры банка Санкт-Петербург в рамках SPO по преимущественному праву выкупили 17,18 миллиона акций на общую сумму в 910,68 миллиона рублей.Утвердить итоги осуществления акционерами банк «Санкт-Петербург» преимущественного права приобретения обыкновенных именных бездокументарных акций дополнительного выпуска в количестве 17,182 миллиона штук, по цене размещения 53 рубля за одну акцию на общую сумму 910,68 миллиона рублей

Прайм Миноритарий «Санкт-Петербурга» просит ЦБ приостановить допэмиссию акций банка

Миноритарий «Санкт-Петербурга» просит ЦБ приостановить допэмиссию акций банка

Управляющая компания (УК) «Арсагера» (является владельцем 440,230 тыс. обыкновенных акций банка «Санкт-Петербург») обратилась с двумя жалобами в ЦБ на банк «Санкт-Петербург». Об этом говорится в сообщениях на сайте УК. В первой компания просит регулятора провести проверку по факту возможного использования инсайдерской информации при дополнительном размещении акций банка. Во второй — приостановить допэмиссию акций.

banki.ru История одного парня или как заработать 17000000

История одного парня или как заработать 17000000

ИНВЕСТ ИДЕЯ №7

ПАО «Банк „Санкт-Петербург“» — один из крупнейших банков в Санкт-Петербурге и Ленинградской области. Основан в 1990 году под названием АО «Ленбанк», в 1991 году переименован в ОАО «Банк „Санкт-Петербург“», в 2014 году получил публичный статус. Главный офис расположен в Санкт-Петербурге

Банк Санкт Петербург -по 57руб-выпустил новые акции

28 июля 2017 года Наблюдательным советом ПАО «Банк «Санкт-Петербург» было принято решение об определении цены размещения дополнительных именных обыкновенных бездокументарных акций ПАО «Банк «Санкт-Петербург». Единая цена размещения ценных бумаг для лиц, имеющих преимущественное право приобретения акций, и для неопределенного круга лиц составила 53,00 (Пятьдесят три рубля 00 копеек) за одну акцию.

Как-то слабо оценили, учитывая что в соответствии с раскрытой отчетностью ПАО Банк «Санкт-Петербург» по международным стандартам финансовой отчетности, по состоянию на 31 марта 2017 года балансовая стоимость активов банка составляет 62 236 148 000 рублей, что на одну акцию составляет 135 рублей 40 копеек.(Приношу глубочайшую признательность за аналитику компании Арсагера)

Вот на такой новости акции упали… учитывая выше сказанное, делаю расчёт -на то, что котировки восстановятся до уровня 63руб. Т.к. ниже 53 акция стоить не может, а выше да… учитывая стабильность банка и то что дивиденды не сильно изменяться.

Цель- 63руб. сумма инвестирования не более 10000 руб.(куплено 9 лот цена 57,1 сумма 5139 руб)

Внимание: следовать ли истории одного парня, решать только вам-надеюсь информация была полезна. Удачи..! Банке Санкт-Петербург - допэмиссия позволит увеличить показатель Н1.2 на 60-70 б.п. и выполнить ковенант АСВ

Банке Санкт-Петербург - допэмиссия позволит увеличить показатель Н1.2 на 60-70 б.п. и выполнить ковенант АСВ

Есть основания для умеренного оптимизма

Повышаем рекомендацию до ПОКУПАТЬ

Прогнозная цена повышена на 33%. Мы обновляем прогнозы для Банка Санкт-Петербург, чтобы учесть наш новый макропрогноз, дополнительное размещение акций, а также сильные результаты за 2 кв. 2017 г. по РСБУ. Мы повысили нашу оценку чистой прибыли в 2017 г. на 9% и теперь считаем ROAE на уровне 10% достижимым уже по итогам текущего года. Долгосрочная цель менеджмента по-прежнему составляет 15%, но для этого, на наш взгляд, нужна более серьезная перестройка модели бизнеса. В нашу модель мы закладываем сохранение среднесрочной рентабельности около 10%. Принимая во внимание, среди прочего, более сильный рубль в нашем последнем макропрогнозе, мы повышаем нашу целевую цену на 33% до 1,2 долл./акция и рекомендацию с ДЕРЖАТЬ до ПОКУПАТЬ. Завершение допэмиссии, на наш взгляд, должно снять давление на котировки. Бумага сейчас торгуется с P/BV 2017П, равным 0,4, и этот уровень кажется нам достаточно привлекательным в среднесрочной перспективе с учетом нашего прогноза по среднегодовому росту чистой прибыли примерно на 20% в 2017-2019 гг.

Допэмиссия позволит увеличить показатель Н1.2 на 60-70 б.п. и выполнить ковенант АСВ. В прошлую пятницу банк объявил о том, что наблюдательный совет установил по итогам букбилдинга цену дополнительного размещения на уровне 53 руб./акция, на тот момент это предполагало дисконт порядка 6% к рыночным котировкам. Продажа 60 млн акций означает увеличение капитала на 3,2 млрд руб., что близко к целевому объему в 2-3 млрд руб., который ранее указывал менеджмент как необходимый для выполнения ковенанта АСВ в рамках программы докапитализации через ОФЗ. По условиям этой программы, банк должен был увеличить капитал на 7,3 млрд руб. (половина от полученных средств), чтобы снять ограничения по фонду оплаты труда и по выплате дивидендов. Хотя окончательные итоги допэмиссии еще не подведены, мы закладываем в модель размещение всего заявленного объема. Достаточность капитала Н1.2 по итогам допэмиссии может увеличиться на 60-70 б.п. (на 1 июля она составляла 8,9%).

Уралсиб Банк «Санкт-Петербург» приготовился к SPO Цена размещения его акций вдвое ниже, чем в ходе IPO 2007 года

Банк «Санкт-Петербург» приготовился к SPO Цена размещения его акций вдвое ниже, чем в ходе IPO 2007 года

https://www.vedomosti.ru/finance/articles/2017/07/31/727068-bank-sankt-peterburg-spo

Допэмиссия позволит увеличить основной капитал на 3,18 млрд руб. (на 1 июля был 68,5 млрд руб.) – это поможет банку выполнить требования Агентства по страхованию вкладов (АСВ) для участников программы докапитализации через ОФЗ.

Банк Санкт-Петербург - цена размещения новых акций является привлекательной

Банк Санкт-Петербург - цена размещения новых акций является привлекательной

Банк Санкт-Петербург разместит новые акции по цене 53 руб. за акцию

Банк Санкт-Петербург проводит SPO и размещает 60 млн обыкновенных акций (13,6% от текущего капитала) по цене 53 руб. за акцию, что предполагает дисконт 7% к котировкам до объявления цены. В случае размещения 100% акций, банк получит 3,2 млрд руб.

Мы считаем цену размещения привлекательной, принимая во внимание, что банк оценивается в 0,4x по мультипликатору P/BV и 5,0x по мультипликатору P/E за 2017 г.

АТОН Банк Санкт-Петербург — наблюдательный совет банка по итогам сбора заявок инвесторов определил цену размещения — 53 руб/акция. Допэмиссияпозволит увеличить основной капитал на 3,18 млрд руб. (на 1 июля был 68,5 млрд руб.) – это поможет банку выполнить требования АСВ для участников программы докапитализации через ОФЗ. (Ведомости)

Банк Санкт-Петербург — наблюдательный совет банка по итогам сбора заявок инвесторов определил цену размещения — 53 руб/акция. Допэмиссияпозволит увеличить основной капитал на 3,18 млрд руб. (на 1 июля был 68,5 млрд руб.) – это поможет банку выполнить требования АСВ для участников программы докапитализации через ОФЗ. (Ведомости) Банк Санкт-Петербург - объявляет об окончании приема заявок на размещение доп. выпуска акций. Цена размещения - 53 руб/ао

Банк Санкт-Петербург - объявляет об окончании приема заявок на размещение доп. выпуска акций. Цена размещения - 53 руб/ао

Банк Санкт-Петербург объявляет об окончании приема заявок на размещение дополнительного выпуска обыкновенных акций.

Наблюдательный совет установил цену размещения в размере 53 рубля за акцию.

В размещении приняли участие как текущие акционеры банка, так и новые инвесторы из Европы, России и других стран.

Ожидаемый объем размещения составит 60.0 млн новых акций, в результате чего банк ожидает увеличение основного капитала на 3.18 млрд рублей.

пресс-релиз

Банк Санкт-Петербург - быстрый уход исполнительного директора озадачил, особенно принимая во внимание, что банк находится в процессе SPO

Банк Санкт-Петербург - быстрый уход исполнительного директора озадачил, особенно принимая во внимание, что банк находится в процессе SPO

Банк Санкт-Петербург: главный исполнительный директор покинул банк

Главный исполнительный директор банка Марис Манчинскис покинул банк. Его обязанности будет исполнять Александр Савельев — глава правления банка и основной акционер.

Г-н Манчинскис пришел в банк в сентябре 2016, и такой быстрый уход нас озадачил, особенно принимая во внимание, что банк находится в процессе SPO.

АТОН

Банк Санкт-Петербург - объявляет о начале SPO на 60 миллионов акций

Банк Санкт-Петербург - объявляет о начале SPO на 60 миллионов акций

Банк Санкт-Петербург объявляет о начале SPO

Объем размещения составит до 60 миллионов акций.Цена размещения будет установлена до конца июля.

У акционеров банка будет преимущественное право выкупа акций. Основные мажоритарные акционеры банка планируют реализовать свое преимущественное право в рамках SPO.Координатором и букраннером SPO выступает Ренессанс Капитал.

пресс-релиз Банк Санкт-Петербург - новость о проведении SPO была ожидаемой

Банк Санкт-Петербург - новость о проведении SPO была ожидаемой

Банк Санкт-Петербург объявил SPO

Банк намеревается разместить до 60 млн акций. Преимущественные права будут действовать до 27 июля. Мажоритарные акционеры планируют реализовать свои преимущественные права. Цена размещения будет объявлена 28 июля.

Размер размещения соответствует 13,6% текущего акционерного капитала. С учетом вчерашней цены закрытия (60,4 руб. за акцию) банк может привлечь до 3,6 млрд руб. Новость была ожидаемой, поскольку банк объявил о планах проведения SPO ранее в этом году.

АТОН Банк Санкт-Петербург - чистая прибыль за 1 полугодие 2017 года по РСБУ выросла в 2,4 раза г/г

Банк Санкт-Петербург - чистая прибыль за 1 полугодие 2017 года по РСБУ выросла в 2,4 раза г/г

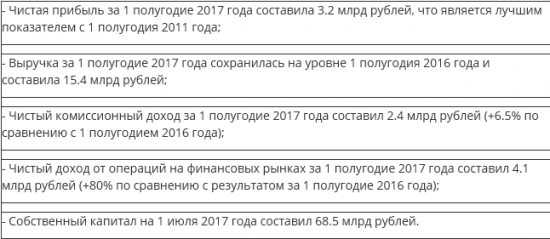

Чистая прибыль банка Санкт-Петербург за 1 полугодие 2017 года по РСБУ выросла в 2,4 раза г/г и составила 3,2 млрд рублей. Это лучший результат за последние 6 лет (с 1 полугодия 2011 года).

пресс-релиз

Банк Санкт-Петербург - намерен провести SPO на Московской бирже.

Банк Санкт-Петербург - намерен провести SPO на Московской бирже.Банк Санкт-Петербург намерен провести SPO на Московской бирже. Об этом сообщают источники на рынке.

Банк в высокой степени готовности, уже давно ведет переговоры с биржей

Финанз

Банк Санкт-Петербург: "торговля" компенсировала ухудшение операционных показателей

Банк Санкт-Петербург: "торговля" компенсировала ухудшение операционных показателей

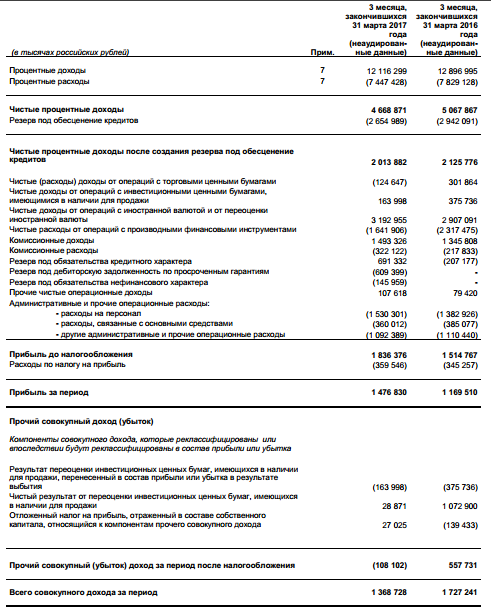

Отчетность Банка Санкт-Петербург (-/B1/BB-) по МСФО за 1 кв. 2017 г. свидетельствует о заметном ухудшении операционных показателей: чистая процентная маржа сузилась на 50 б.п. относительно 4 кв. 2016 г. до 3,5% (по причине всплеска стоимости фондирования), стоимость риска (с учетом отчислений в резервы по выданным гарантиям) поднялась на 30 б.п. до 3,77%. Кроме того, с начала года произошло сокращение кредитного портфеля (на 1,9% до 348 млрд руб.). В результате чистый процентный доход уменьшился на 23% (1,4 млрд руб.) до 4,7 млрд руб. Негативный эффект от ухудшения этих операционных показателей на прибыль (которая выросла на 18% кв./кв.) был компенсирован полученным доходом от операций с валютой и производными финансовыми инструментами в размере 1,6 млрд руб. (против нуля в 4 кв.). Также прибыль поддержал сезонный спад административных расходов (на 0,6 млрд руб.). Единственным сегментом в кредитном портфеле, который демонстрирует заметный рост, остается ипотека (+3,4% кв./кв. до 43,9 млрд руб.), в то время как спад корпоративного сегмента составил 2,7%. NPL 90+ вырос с 17,6 млрд руб. до 19 млрд руб., также увеличились и кредиты на ранней стадии просрочки (NPL 1-90 дней с 3,8 млрд руб. до 5,6 млрд руб.), что указывает на сохранение повышенной стоимости риска и в следующем квартале. Со счетов корпоративных клиентов ушло 20 млрд руб. (6% от общего остатка на клиентских счетах), что и могло обусловить всплеск стоимости фондирования. Другим фактором стал рост ОВП на балансе в 1 кв. по евро (в рублевом эквиваленте на 30 млрд руб.) за счет размещения валюты на корсчетах и краткосрочных депозитах (в банках-резидентах). При стабильном уровне RWA полученная прибыль привела к повышению достаточности капитала 1-го уровня на 87 б.п. до 11,87% по Базель 1 на основе МСФО. На 1 мая 2017 г. по РСБУ показатель Н1.2 составил 9,558% при минимуме 5%, что транслируется в способность банка абсорбировать убыток в размере 21 млрд руб. (6% портфеля), что вместе с резервами покрывает размер обесцененных и просроченных кредитов. В мае принято решение о выплате дивидендов за 2016 г. в объеме 464 млн руб. (20% чистой прибыли), а также о дополнительном выпуске обыкновенных акций для увеличения уставного капитала на 60 млн руб.

Источник — райфайзенбанк Банк Санкт-Петербург - чистая прибыль по МСФО за 1 квартал 2017 года составила 1,5 млрд рублей, +26,3% г/г.

Банк Санкт-Петербург - чистая прибыль по МСФО за 1 квартал 2017 года составила 1,5 млрд рублей, +26,3% г/г.Чистая прибыль банка Санкт-Петербург по МСФО за 1 квартал 2017 года составила 1,5 млрд рублей, +26,3% г/г.

Чистый процентный доход -7,9% и составил 4,7 млрд рублей.

Чистая процентная маржа составила 3,5% (по итогам 1 квартала 2016 года – 3,8%; по итогам 4 квартала 2016 года – 4,5%).

Чистый комиссионный доход +3,8% и составил 1,2 млрд рублей.

Выручка составила 7,5 млрд рублей, оставшись на уровне 1 квартала 2016 года.

пресс-релиз

Евгений Унеговский, Евгений Унеговский, ну компания же не по номиналу акции продавать будет а по рыночной цене

Евгений Унеговский, Евгений Унеговский, ну компания же не по номиналу акции продавать будет а по рыночной цене

Банк Санкт-Петербург - факторы роста и падения акций

- Банк постоянно выкупает свои акции, сокращая free float. (21.11.2021)

- Банк существенно нарастил чистую процентную маржу в 2022 и 2023 году (15.10.2023)

- Банк больше других выиграл от повышения ставок, т.к. много дешевого фондирования и большая часть кредитов по плавающим ставкам. (14.12.2024)

- Банк оперирует только в Северо-Западном регионе (25.02.2018)

- Доля просроченной задолженности плохо покрыта резервами, <100%. (29.06.2023)

- Доходы банка могут снизится по мере снижения ставок ЦБ (14.12.2024)

Банк Санкт-Петербург - описание компании

Банк «Санкт-Петербург» занимает 18 место по объему активов и 18 место по объему депозитов населения среди российских банков, является одним из крупнейших региональных банков. Основная часть бизнеса сосредоточена в Петербурге

Председатель совета директоров Александр Савельев и менеджмент банка контролируют более 53% акций кредитной организации.

Телеграм канал для частных инвесторов: https://t.me/bspb_ir

ir@bspb.ru

+7 812 332 78 36

Руслан Васильев Управляющий директор Investor Relations

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций