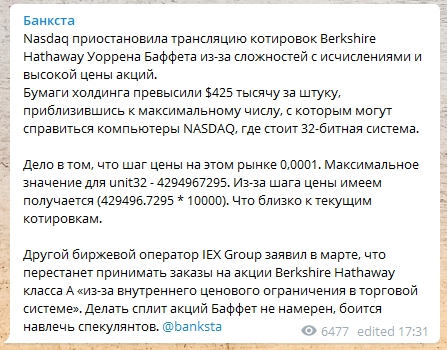

Котировальные автоматы заглючили от переизбытка доходности))

t.me/banksta/15179

Авто-репост. Читать в блоге >>>

| Berkshire Hathaway Календарь Акционеров | |

| Прошедшие события Добавить событие | |

В пятницу после закрытия рынков в США вышел квартальный отчёт Berkshire Hathaway (BRK.B) за 1 кв. 2021 г. (1Q21). Операционная прибыль за квартал выросла на 19,5% и составила $7,02 млрд. Прибыль в расчёте на 1 акцию класса B $5,09 против убытка $20,44 за 1Q20. Выручка прибавила 5,4% и составила $64,6 млрд. Согласно данным Refinitiv, аналитики Wall Street в среднем прогнозировали $63,66 млрд.

Страховой бизнес. Операционная прибыль от андеррайтинга составила $764 млн против $363 млн в 1Q20. В 4Q20 был зафиксирован убыток $299 млн. Инвестиционный операционный доход страхового бизнеса $1,2 млрд, что ниже, чем $1,39 млрд в 1Q20. Полученные премии выросли на 4,3% до $16,42 млрд.

Выручка от андеррайтинга Geico снизилась на 2% до $8,92 млрд. Андеррайтинг группы перестраховочных компаний Berkshire Hathaway Reinsurance Group вырос на 13,5% до $4,85 млрд. Прибыль до налогов Geico выросла на 4% и составила $1,02 млрд. Убыток до налогов перестраховочной группы компаний составил $263 млн против убытка $489 млн годом ранее.

ГОСА Berkshire Hathaway

Вчера прошло ГОСА Berkshire Hataway, во время которого было выступления мэтров из мира инвестиций — Уоррена Баффета и Чарли Мангера.

Интересные выдержки, на мой взгляд:1) Начали с отчета за 1 квартал 2021 — компания Баффета получила рост прибыли по всех подразделениях на фоне восстановления после COVID-19. Операционная прибыль выросла на 20%, чистая прибыль почти 12 млрд $ после убытка в 50 млрд годом ранее. Капитал за 1 квартал прирос на 5 млрд до 448 млрд долларов.

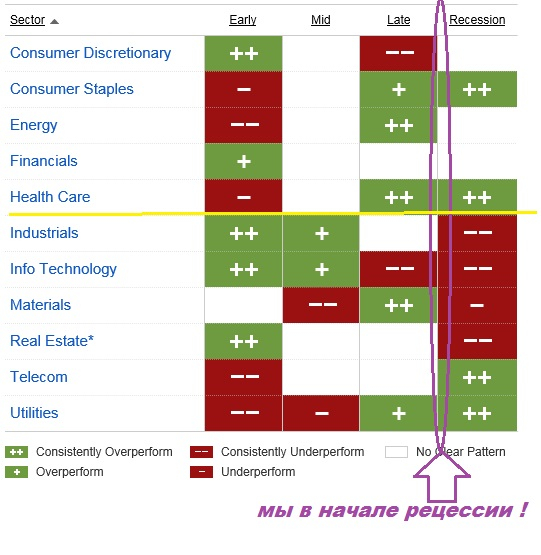

2) Баффет отметил грамотные действия ФРС и Конгресса во время пандемии. «Рецессия была необычна и быстро сошла на нет из-за эффективных действий данных структур».

3) Отмечает, что «прямо сейчас бизнес работает очень хорошо», хотя в авиакомпаниях до сих пор много проблем.

4) Как всегда «рекламирует Америку», как настоящий патриот своей страны. Не забыл даже сравнение с Россией и… Украиной)).

«в 18 веке в США было 0.5% населения мира, 600 тысяч из которых были рабами. В России было в 5 раз больше людей, на Украине было в 2 раза больше людей. А теперь в США пять из шести ведущих компаний мира (оценил по публичной капитализации — это Apple, Microsoft, Amazon, Google и Facebook).» В общем хвалит капитализм.

Авто-репост. Читать в блоге >>>

Вчера прошло ГОСА Berkshire Hataway, во время которого было выступления мэтров из мира инвестиций — Уоррена Баффета и Чарли Мангера.

Интересные выдержки, на мой взгляд:

1) Начали с отчета за 1 квартал 2021 — компания Баффета получила рост прибыли по всех подразделениях на фоне восстановления после COVID-19. Операционная прибыль выросла на 20%, чистая прибыль почти 12 млрд $ после убытка в 50 млрд годом ранее. Капитал за 1 квартал прирос на 5 млрд до 448 млрд долларов.

2) Баффет отметил грамотные действия ФРС и Конгресса во время пандемии. «Рецессия была необычна и быстро сошла на нет из-за эффективных действий данных структур».

3) Отмечает, что «прямо сейчас бизнес работает очень хорошо», хотя в авиакомпаниях до сих пор много проблем.

4) Как всегда «рекламирует Америку», как настоящий патриот своей страны. Не забыл даже сравнение с Россией и… Украиной)).

«в 18 веке в США было 0.5% населения мира, 600 тысяч из которых были рабами. В России было в 5 раз больше людей, на Украине было в 2 раза больше людей. А теперь в США пять из шести ведущих компаний мира (оценил по публичной капитализации — это Apple, Microsoft, Amazon, Google и Facebook).» В общем хвалит капитализм.

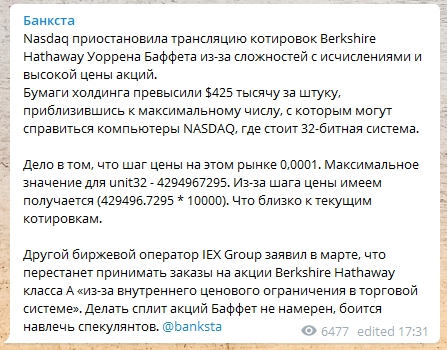

Обратите внимание на доходность периода 1974-1975 годов. Сначала стоимость компании упала на 49% (!) при падении рынка на 26%, а в следующем году выросла всего на 2,5% при росте рынка на 37%.

Если рискуешь и выбираешь акции самостоятельно, то рано или поздно придется пережить период разгромного проигрыша. Продержаться помогает фундаментальный подход к инвестициям, то есть понимание, что на самом деле стоит за стоимостью акций.

В крайнем левом столбике показан прирост прибыли бизнесов, которыми владела Berkshire Hathaway на капитал компании. Если не смотреть на акции, а ориентироваться только на реальные показатели бизнеса, то падения нет. В 1974 году прирост составил 5,5%, в 1975 — почти 22%.

Со временем рынок переоценил портфель Berkshire. Акции компании Баффетта после неудачного периода опережали по доходности индекc S&P500 в течение 8 лет подряд.

Большинство торгующих по интуиции, слухам или на основе просмотра графиков не продержится на рынке больше 5 лет. Почему? Любая стратегия имеет дни поражений. В этот период инвестор обычно задается вопросом: «А стоит ли продолжать инвестирование после получения убытка?».

В эти выходные, я выгружал из 6-метровой газели вагонку в одну каску. Неспешно моросил дождик, окрапывая весёлое лицо шофёра, с улыбкой наблюдающего за моим трудом. Ничто не предвещало беды. Особенно для водителя, так как я миролюбивый. Сигнал телефона прервал облагораживание меня посредством труда. Баффет прислал письмо…

Традиционное ежегодное послание акционерам Berkshire Hathaway разбавило этот унылый, бессолнечный день. Что же там было?

Баффет за лямку тянуть не стал и сходу сделал сальто конём, сравнивая Berkshire’s Performance vs. the S&P 500. Все мы помним детские, наивные, переводящие вину на других слова, похожих на: а вот они, а он, а вот из-за него… Вот и тут он смело сравнивает 55 лет своей работы с сипи500. Показывая сумасшедшую доходность в 2’810’526% у Berkshire против 23’454% у S&P 500. Впечатляюще, правда? На этом наш всеобщий знакомый не останавливается, приводя среднюю доходность в 20% у Berkshire и 10,2% у S&P 500. Т.е. разница почти в два раза. Тут хорошо бы исполнить из Фигаро «Bravo, bravissimo!», но нет. Эти хитрожопые «сценаристы» умышленно пытаются увести наш взор от двух строчек последних двух лет, где:

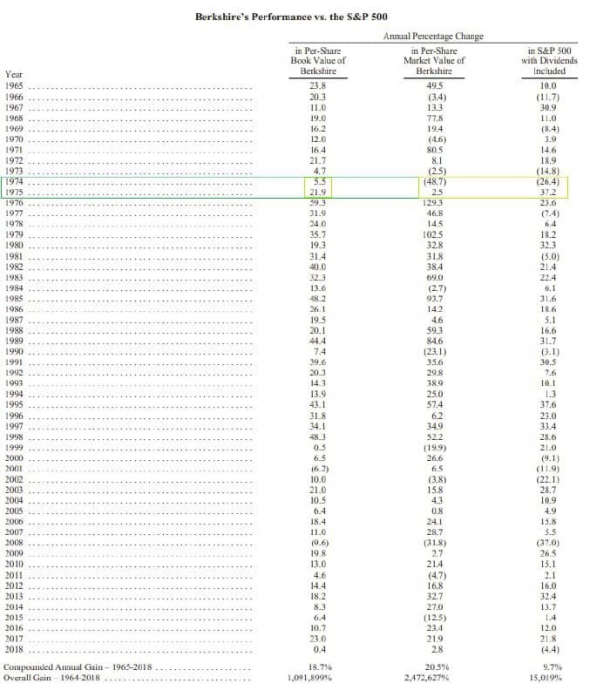

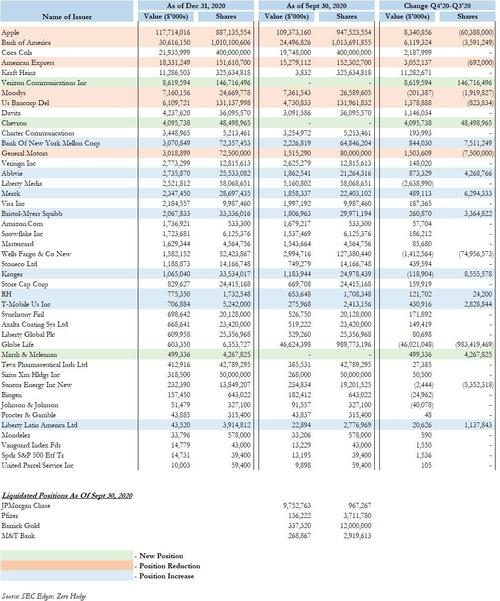

Berkshire сократила свои акции Apple на 6,4% — с 947,5 млн до 887,1 млн. В результате сокращения Berkshire осталась с акциями Apple стоимостью 120 миллиардов долларов в конце 2020 года, согласно другой заявке.

Berkshire также представила значительную новую позицию в Verizon (146,7 млн акций, которые стоили $8,6 МЛРД на 31 декабря) и меньший новый холдинг в страховщике Marsh & Mclennan ($500 млн акций за 4,3 млн акций). Любопытно, что эти новые позиции получили конфиденциальный статус и не были раскрыты в нормативной документации за третий квартал, согласно обновленному документу, опубликованному во вторник, что означает, что Баффет начал накапливать акции в 3-м квартале.

Berkshire увеличила свою долю в BoNY, T-Mobile и Kroger, компания также изменила недавнюю ставку на фармацевтов, увеличив свою долю в Merck (+28,1%), Abbvie (+20,1%) и Bristol-Myers Squibb (+11,2%), полностью отказавшись от недавних инвестиций в Pfizer. Конгломерат Баффета также сократил несколько банковских холдингов, выйдя из JPMorgan, PNC Financial и M&T Bank, сократив свою долю Wells Fargo & Co. на 58,8%. Компания также сократила свои инвестиции в General Motors, сократив эту долю на 7,5 млн акций до доли, оцениваемой примерно в 3 миллиарда долларов в конце четвертого квартала.

Изменения в портфеле Баффетта по итогам 2020 года. Verizon (VZ) — самая крупная покупка!

ПОКУПКИ BERKSHIRE

Уоррен Баффетт купил огромную долю в акциях Verizon (VZ) — 146,716,496 акций (доля 3,5% бизнеса) за 8,62 млрд $. Теперь это шестая по объему позиция в портфеле Berkshire Hathaway.

В четвертом квартале 2020 года также куплены новые пакеты акций: Chevron (CVX), Marsh & McLennan (MMC) и EW Scripps (SSP).

Конгломерат увеличил доли на 117% в T-Mobile (TMUS), 34% в Kroger (KR), 28% в Merck (MRK), 20% в AbbVie (ABBV), 11% в Bristol-Myers Squibb (BMY) и 1% в RH (RH).

ПРОДАЖИ BERKSHIRE

полностью избавились от Pfizer (PFE), JPMorgan Chase (JPM), Barrick Gold (GOLD), M&T Bank (MTB) и PNC Financial (PNC).Баффетт сократил долю в Apple (AAPL) на 6%. Она остается акцией № 1 в его портфеле по рыночной стоимости и акцией № 2 по количеству акций, занимая 10,6% портфеля.

Полный портфель можно смотреть на CNBC

Авто-репост. Читать в блоге >>>

kiselev, Интересно, почему в VZ вложился. Пока не растёт курс акций.

Изменения в портфеле Баффетта по итогам 2020 года. Verizon (VZ) — самая крупная покупка!

ПОКУПКИ BERKSHIRE

Уоррен Баффетт купил огромную долю в акциях Verizon (VZ) — 146,716,496 акций (доля 3,5% бизнеса) за 8,62 млрд $. Теперь это шестая по объему позиция в портфеле Berkshire Hathaway.

В четвертом квартале 2020 года также куплены новые пакеты акций: Chevron (CVX), Marsh & McLennan (MMC) и EW Scripps (SSP).

Конгломерат увеличил доли на 117% в T-Mobile (TMUS), 34% в Kroger (KR), 28% в Merck (MRK), 20% в AbbVie (ABBV), 11% в Bristol-Myers Squibb (BMY) и 1% в RH (RH).

ПРОДАЖИ BERKSHIRE

полностью избавились от Pfizer (PFE), JPMorgan Chase (JPM), Barrick Gold (GOLD), M&T Bank (MTB) и PNC Financial (PNC).Баффетт сократил долю в Apple (AAPL) на 6%. Она остается акцией № 1 в его портфеле по рыночной стоимости и акцией № 2 по количеству акций, занимая 10,6% портфеля.

Полный портфель можно смотреть на CNBC

Авто-репост. Читать в блоге >>>

Уоррен Баффетт купил огромную долю в акциях Verizon (VZ) — 146,716,496 акций (доля 3,5% бизнеса) за 8,62 млрд $. Теперь это шестая по объему позиция в портфеле Berkshire Hathaway.

В четвертом квартале 2020 года также куплены новые пакеты акций: Chevron (CVX), Marsh & McLennan (MMC) и EW Scripps (SSP).

Конгломерат увеличил доли на 117% в T-Mobile (TMUS), 34% в Kroger (KR), 28% в Merck (MRK), 20% в AbbVie (ABBV), 11% в Bristol-Myers Squibb (BMY) и 1% в RH (RH).

Баффетт сократил долю в Apple (AAPL) на 6%. Она остается акцией № 1 в его портфеле по рыночной стоимости и акцией № 2 по количеству акций, занимая 10,6% портфеля.

Полный портфель можно смотреть на CNBC

Продолжаем рубрику экспресс обзоров компаний США. И сегодня у нас на очереди Berkshire Hathaway и Xilinx.

Berkshire Hathaway

Компания знаменитого Уоррена Баффета не нуждается в представлении. Если в двух словах, то это инвестиционный холдинг, который имеет в своем активе 63 дочерних предприятия. Также Berkshire владеет долями в еще большем количестве компаний. Самыми знаменитыми является компании Kraft Heinz, American Express, Coca-Cola, Apple и Bank of America. На сегодняшний день занимает 7-ю строчку в списке самых дорогих компаний на рынке США. Основной стратегией Berkshire является долгосрочное владение активами, представленными в самых разных сегментах бизнеса, с одновременным управлением частью из них.

Самая оперативная информация в моем Telegram «ИнвестТема»

После начала пандемии многие активы в составе Berkshire испытали давление. Самым громким падением были авиаперевозчики. Падение котировок в феврале и марте не были отыграны. Тем не менее в долгосрочной перспективе, восстановление экономики и бизнесов приведет к росту капитализации и самой материнской компании. Теперь нужно взглянуть на долгосрочную динамику выручки и прибыли.

Объем сделки для Berkshire сравнительно невелик – 648 тысяч акций на сумму $192,4 млн, но инвестиция не вписывается в классическую инвестиционную стратегию, к которой привыкли и Баффет и инвесторы, отслеживающие его портфель.

Уоррен Баффетт распродал акции всех авиалиний и признался в убытках. И мы должны оценить для себя текущую ситуацию и понять дальнейшие перспективы бизнеса Berkshire Hathaway. Постараюсь внести полную ясность в картину происходящего. Действительно ли Баффетт ставит на падение фондового рынка и каков расклад сил в данный момент.

Долгое время Оракул из Омахи применял один и тот же механизм зарабатывания денег. Он был более подробно освещен в книге его бывшей невестки. Суть в кратце заключалась в том, что ему нравятся компании, которые окупаются за 5 лет. P/E=5 или ниже, у вас надежная классная американская компания, с хорошей рентабельностью бизнеса, можете смело идти к Баффетту продавать свои акции. Но не все так просто. В Америке такие компании стали потихоньку исчезать. Мультипликаторы стали учитывать рост бизнеса. Уоррен стал набирать cash, чтобы приобретать их в тот момент, когда в экономике все плохо. Прибыли сменялись убытками, но он понимал, что на длительной дистанции кризис завершится и появятся докризисные показатели компаний, а также более сильные посткризисные результаты и даже оценки выше справедливых значений. Это было легко экстраполировать на будущее.

Berkshire Hathaway, холдинг Уоррена Баффета, отчитался о результатах 1 квартала 2020:

• Убыток 49.7. млрд долл. в первом квартале;

• Это максимальный убыток за историю компании;

• Однако это с 1 января по 31 марта (с 31 марта рынок вырос на где-то 10% — это примерно +20-30 млрд. для фонда);

• Компания наращивает денежный резерв. Сейчас он 137 млрл. долл. (хотя этот запас рос и до этого, и в 2019, и 2018, и 2017, и в 2016) – это очень много денег. Компания Баффета – бастион наличности;

• В апреле продал акций на 6 млрд долл.;

• Общие активы BH – 760 млрд. долл.;

• Размер чистых активов BH – 375 млрд. долл (для сравнения: ВВП России – 1,658 трлн долл.);

• В апреле Баффет продал все авиакомпании (!);

• Убыток в 49.7 млрд по большей части относится к investment gains (короче, переоценка ценных бумаг);

• Operating earnings в 1 квартале составили +5.8 млрд.;

• Справка: Berkshire Hathaway – это не просто фонд. Это холдинг реальных активов в самых разных индустриях: страхование, железные дороги и т.п.

• 31.7% акций голосующих акций BHK и 18% от общего числа акций принадлежит Баффету.

• Баффет: «В 2008 и 2009 годах наш экономический поезд сошел с рельсов, и было несколько причин, по которым дорожное полотно было слабым с точки зрения банков.В этот раз мы просто сняли поезд с рельсов и отправили его в тупик»

• Баффет уже давненько ничего не покупает, потому что «нет ничего привлекательного»;

• Уоррену Баффету в этом году будет… 90 лет. Этот чувак уже всё всем доказал.

• Больше всего у него вложено в Apple (71 млрд.)