| Число акций ао | 126 млн |

| Номинал ао | 100 руб |

| Тикер ао |

|

| Капит-я | 54,4 млрд |

| Выручка | 147,6 млрд |

| EBITDA | 21,2 млрд |

| Прибыль | 4,7 млрд |

| Дивиденд ао | 20 |

| P/E | 11,7 |

| P/S | 0,4 |

| P/BV | 4,3 |

| EV/EBITDA | 3,3 |

| Див.доход ао | 4,7% |

| НоваБев Групп (Белуга Групп) Календарь Акционеров | |

| Прошедшие события Добавить событие | |

НоваБев Групп (Белуга Групп) акции

-

Позитивные новости опять толкают котировки акций вверх:

Позитивные новости опять толкают котировки акций вверх:

1) операционные результаты за 1 кв-л 2021 показали положительную динамику;

2) начинающаяся инфляция будет способствовать увеличению выручки;

3) экспертные агентства стали повышать рейтинг Белуги

BELUGA GROUP объявила операционные результаты за I квартал 2021 года

BELUGA GROUP объявила операционные результаты за I квартал 2021 годаВ I квартале 2021 года BELUGA GROUP, крупнейшая алкогольная компания в России, продолжила уверенное развитие: общие отгрузки достигли 3 042 тыс. декалитров, что на 5,6% больше, чем в аналогичном периоде 2020-го.

Отгрузки собственной продукции также показали рост 1,9% и составили 2 569 тыс. декалитров. Наиболее востребованными в Iквартале стали бренды Beluga и Beluga Hunting (+23%), «Архангельская» (+31%), виски Fox & Dogs (84%), а также тихие и игристые вина Golubitskoe Estate и Tête de Cheval (+95%).

Двузначными темпами развиваются партнерские импортные бренды, которые компания представляет в России на эксклюзивной основе. Отгрузки по этим позициям увеличились на 31% до 473 тыс. декалитров. В группе крепкого алкоголянаибольший рост показали ром Barceló, бренди Torres, виски Glenfiddich и Monkey Shoulder, а также портфель американской компании Sazerac. Импортные винные маркипродемонстрировали динамику +28%, драйверами категории выступили вина Familia Torres, Mateus и Cono Sur.

Авто-репост. Читать в блоге >>> А почему BELUGA GROUP удаляет неудобные вопросы?

А почему BELUGA GROUP удаляет неудобные вопросы?

Я просто в их отчете спросил — если у вас все так замечательно, то почему БелугаБП4 торгуется ниже номинала?

А они удалили :)))

Авто-репост. Читать в блоге >>> Лидер снижения. Трудно расти или даже удержаться без финансовой подпитки покупателями акций. Отличные операционные результаты за 1кв21 нужны сегодня только настоящим инвесторам. Спекулянтов нет. Возможно кто-то испугался наращивания доли (утроилась) акций компанией с Кипра — Tottenwell Limited. А вдруг корпоративные трения? Но реальнее всего, судя по объемам, сегодня в стакане только инвесторы — а поэтому акция стремится к своей более-менее настоящей цене. Но до 2100 далеко :)

Лидер снижения. Трудно расти или даже удержаться без финансовой подпитки покупателями акций. Отличные операционные результаты за 1кв21 нужны сегодня только настоящим инвесторам. Спекулянтов нет. Возможно кто-то испугался наращивания доли (утроилась) акций компанией с Кипра — Tottenwell Limited. А вдруг корпоративные трения? Но реальнее всего, судя по объемам, сегодня в стакане только инвесторы — а поэтому акция стремится к своей более-менее настоящей цене. Но до 2100 далеко :)

Несколько слов о “ВинЛаб”: объем продаж увеличился на 29%. Высокий показатель обеспечивается гармоничным ростом как трафика, так и среднего чека – каждый увеличился на 13%. Количество торговых точек возросло до 665. Важное стратегическое направление сети – электронная коммерция, в этом направлении продолжается бурный рост. В I квартале 2021-го объем продаж по системе click & collect вырос в 3,7 раза по сравнению с аналогичным периодом прошлого года, доля электронной коммерции в сети составляет 3,5% против 1,2% в прошлом году. При этом соответствующая доля e-commerce в Москве и Санкт-Петербурге выросла с 3,5% до 8%. Более 25 тысяч электронных заказов выдаются в магазинах “ВинЛаб” ежемесячно.

ну неплохо. может ритейл сегмент поддержит двузначные темпы роста показателей компании. но видно, что по основному направлению, компания уже перестала быть классической компанией роста. Рост есть, но уже весьма небольшой

Опять падаем, Белуга была перекуплена на ожидании отчётности и теперь корректируется в пледвкушении новых драйверов. Кстати, причины роста были реальными, а все думали, что это просто памп. Рекордная прибыль, увеличение выручки, дивиденды… заставили даже долгосрочных инвесторов посмотреть на компанию более внимательно.

Антон Павлов, Падаем на перекладке телеграммщиков из Белуги в Самолет, можно посмотреть на объемы. По факту за 3 дня бумага обвалилась на 15%, на лицо перепроданность. Опять падаем, Белуга была перекуплена на ожидании отчётности и теперь корректируется в пледвкушении новых драйверов. Кстати, причины роста были реальными, а все думали, что это просто памп. Рекордная прибыль, увеличение выручки, дивиденды… заставили даже долгосрочных инвесторов посмотреть на компанию более внимательно.

Опять падаем, Белуга была перекуплена на ожидании отчётности и теперь корректируется в пледвкушении новых драйверов. Кстати, причины роста были реальными, а все думали, что это просто памп. Рекордная прибыль, увеличение выручки, дивиденды… заставили даже долгосрочных инвесторов посмотреть на компанию более внимательно. Общие отгрузки Белуга Групп в 1 кв +5,6% г/г

Общие отгрузки Белуга Групп в 1 кв +5,6% г/г- Общие отгрузки компании увеличились на 5,6%

- Отгрузки собственной продукции выросли на 1,9%

- Отгрузки импортных брендов показали динамику +31%

Отгрузки продукции на экспорт показывают рост +41% к аналогичному периоду прошлого года.

Отгрузки в страны Европы увеличились на 39%, в США – на рекордные 59%.

Отгрузки по партнерским импортным брендам увеличились на 31% до 473 тыс. декалитров.

Позиции компании за рубежом укрепляются: экспортное направление бизнеса начинает наращивать объемы, динамика +41% к прошлому году. Хороший старт и восстановление активностей замечены в регионах Ближнего Востока, СНГ, частично в Азии и Восточной Европе.

источник

Авто-репост. Читать в блоге >>>

пишет

t.me/borodainvest/684

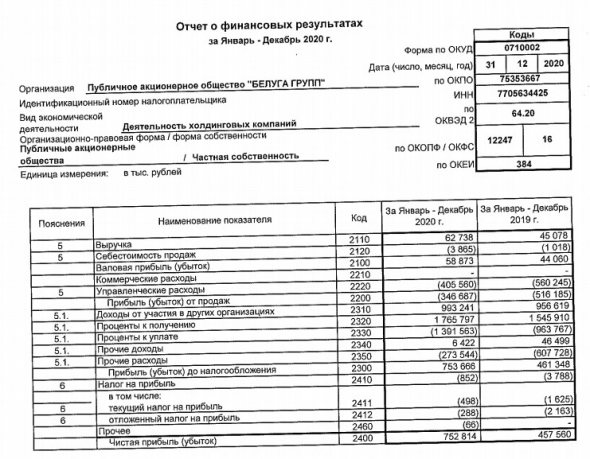

Белуга отчиталась за 2 полугодие и 2020 год по МСФО. Компания неожиданно превратилась в голубую алкофишку, а котировки в моменте выросли в 4 раза, правда потом падали на 30% и даже 50%!!! Давайте разбираться сколько должна стоить компания и обоснована ли текущая высокая капитализация.

Удивительно, но разгон котировок имеет под собой прочную финансовую основу!

— чистая выручка выросла на 23%;

— EBITDA +42%;

— рекордная чистая прибыль;

— сократился чистый долг;

— компания объявила дивиденды в 100 рулей на акцию;

— в 2020 году компания продолжили выкупать свои акции с рынка;

— при этом были погашены почти 20% собственных акций и еще столько же осталось на балансе;

— менеджмент озвучил агрессивные планы по росту сети ВинЛаб до 2000 магазинов за 3 года; (то есть в 3 раза)

Итак, что бы правильно посчитать мультипликаторы, нам нужно учесть выкупленные акции. Предположим, что компания их погасит (А почему бы им этого не сделать если ранее выкупленные акции успешно гасились?), тогда акций в свободном обращении останется всего 12330000 штук! Что называется штучный товар!!! При цене 4000 рублей за штуку выходит капитализация почти ровно 50 млрд рублей. С учетом долга на 12 млрд рублей получаем текущие мультипликаторы: EV = 62 млрд, EV\EBITDA = 62: 9,2 = 6,8; P\E = 20, Debt\EBITDA = 1,3; ДД = 2,5%.

Внезапно, по 4000 рублей за акцию компания оценена вполне справедливо! (разве что смущает высокий коэффициент P\E и низкая маржинальность по чистой прибыли)

Оказывается, что не каждый рост котировок в 4 раза это разгон и манипулирование. Белуга хоть и неожиданно, но совершенно справедливо переоценилась на фоне сильных финансовых результатов и обратного выкупа акций. По 4000 рублей\акция компания стоит условно справедливо и покупать уже не очень хочется. А вот если котировки упадут до 3000 — 2500 рублей, то можно постепенно добавлять акции крепкой компании в свой портфель.

П.С. 7 сентября акции стоили 1500 рублей, а я писал вот такой обзор:

vk.com/borodainvestora?w=wall-16…

Считается ли, что «инвестиционная идея покупки акций недорогого производителя алкоголя с крепким балансом и растущими показателями» принесла 300% доходности за 8 месяцев?))))

Роман Ранний, дивы 100 р за акцию при цене 3670 (на 7 апр) ДД получается 2,7%. Негусто.

Arslan, либо дивы маленькие, либо акции дорогие))

Тимофей Мартынов, либо и то, и то.

пишет

t.me/borodainvest/684

Белуга отчиталась за 2 полугодие и 2020 год по МСФО. Компания неожиданно превратилась в голубую алкофишку, а котировки в моменте выросли в 4 раза, правда потом падали на 30% и даже 50%!!! Давайте разбираться сколько должна стоить компания и обоснована ли текущая высокая капитализация.

Удивительно, но разгон котировок имеет под собой прочную финансовую основу!

— чистая выручка выросла на 23%;

— EBITDA +42%;

— рекордная чистая прибыль;

— сократился чистый долг;

— компания объявила дивиденды в 100 рулей на акцию;

— в 2020 году компания продолжили выкупать свои акции с рынка;

— при этом были погашены почти 20% собственных акций и еще столько же осталось на балансе;

— менеджмент озвучил агрессивные планы по росту сети ВинЛаб до 2000 магазинов за 3 года; (то есть в 3 раза)

Итак, что бы правильно посчитать мультипликаторы, нам нужно учесть выкупленные акции. Предположим, что компания их погасит (А почему бы им этого не сделать если ранее выкупленные акции успешно гасились?), тогда акций в свободном обращении останется всего 12330000 штук! Что называется штучный товар!!! При цене 4000 рублей за штуку выходит капитализация почти ровно 50 млрд рублей. С учетом долга на 12 млрд рублей получаем текущие мультипликаторы: EV = 62 млрд, EV\EBITDA = 62: 9,2 = 6,8; P\E = 20, Debt\EBITDA = 1,3; ДД = 2,5%.

Внезапно, по 4000 рублей за акцию компания оценена вполне справедливо! (разве что смущает высокий коэффициент P\E и низкая маржинальность по чистой прибыли)

Оказывается, что не каждый рост котировок в 4 раза это разгон и манипулирование. Белуга хоть и неожиданно, но совершенно справедливо переоценилась на фоне сильных финансовых результатов и обратного выкупа акций. По 4000 рублей\акция компания стоит условно справедливо и покупать уже не очень хочется. А вот если котировки упадут до 3000 — 2500 рублей, то можно постепенно добавлять акции крепкой компании в свой портфель.

П.С. 7 сентября акции стоили 1500 рублей, а я писал вот такой обзор:

vk.com/borodainvestora?w=wall-16…

Считается ли, что «инвестиционная идея покупки акций недорогого производителя алкоголя с крепким балансом и растущими показателями» принесла 300% доходности за 8 месяцев?))))

Роман Ранний, дивы 100 р за акцию при цене 3670 (на 7 апр) ДД получается 2,7%. Негусто.

Arslan, либо дивы маленькие, либо акции дорогие))

пишет

t.me/borodainvest/684

Белуга отчиталась за 2 полугодие и 2020 год по МСФО. Компания неожиданно превратилась в голубую алкофишку, а котировки в моменте выросли в 4 раза, правда потом падали на 30% и даже 50%!!! Давайте разбираться сколько должна стоить компания и обоснована ли текущая высокая капитализация.

Удивительно, но разгон котировок имеет под собой прочную финансовую основу!

— чистая выручка выросла на 23%;

— EBITDA +42%;

— рекордная чистая прибыль;

— сократился чистый долг;

— компания объявила дивиденды в 100 рулей на акцию;

— в 2020 году компания продолжили выкупать свои акции с рынка;

— при этом были погашены почти 20% собственных акций и еще столько же осталось на балансе;

— менеджмент озвучил агрессивные планы по росту сети ВинЛаб до 2000 магазинов за 3 года; (то есть в 3 раза)

Итак, что бы правильно посчитать мультипликаторы, нам нужно учесть выкупленные акции. Предположим, что компания их погасит (А почему бы им этого не сделать если ранее выкупленные акции успешно гасились?), тогда акций в свободном обращении останется всего 12330000 штук! Что называется штучный товар!!! При цене 4000 рублей за штуку выходит капитализация почти ровно 50 млрд рублей. С учетом долга на 12 млрд рублей получаем текущие мультипликаторы: EV = 62 млрд, EV\EBITDA = 62: 9,2 = 6,8; P\E = 20, Debt\EBITDA = 1,3; ДД = 2,5%.

Внезапно, по 4000 рублей за акцию компания оценена вполне справедливо! (разве что смущает высокий коэффициент P\E и низкая маржинальность по чистой прибыли)

Оказывается, что не каждый рост котировок в 4 раза это разгон и манипулирование. Белуга хоть и неожиданно, но совершенно справедливо переоценилась на фоне сильных финансовых результатов и обратного выкупа акций. По 4000 рублей\акция компания стоит условно справедливо и покупать уже не очень хочется. А вот если котировки упадут до 3000 — 2500 рублей, то можно постепенно добавлять акции крепкой компании в свой портфель.

П.С. 7 сентября акции стоили 1500 рублей, а я писал вот такой обзор:

vk.com/borodainvestora?w=wall-16…

Считается ли, что «инвестиционная идея покупки акций недорогого производителя алкоголя с крепким балансом и растущими показателями» принесла 300% доходности за 8 месяцев?))))

Роман Ранний, дивы 100 р за акцию при цене 3670 (на 7 апр) ДД получается 2,7%. Негусто. Падаем. Спекулянты уже не могут придумать новые драйверы для разгона. Белуга потеряла активность, пузырь сдувается.

Падаем. Спекулянты уже не могут придумать новые драйверы для разгона. Белуга потеряла активность, пузырь сдувается.

пишет

пишет

t.me/borodainvest/684

Белуга отчиталась за 2 полугодие и 2020 год по МСФО. Компания неожиданно превратилась в голубую алкофишку, а котировки в моменте выросли в 4 раза, правда потом падали на 30% и даже 50%!!! Давайте разбираться сколько должна стоить компания и обоснована ли текущая высокая капитализация.

Удивительно, но разгон котировок имеет под собой прочную финансовую основу!

— чистая выручка выросла на 23%;

— EBITDA +42%;

— рекордная чистая прибыль;

— сократился чистый долг;

— компания объявила дивиденды в 100 рулей на акцию;

— в 2020 году компания продолжили выкупать свои акции с рынка;

— при этом были погашены почти 20% собственных акций и еще столько же осталось на балансе;

— менеджмент озвучил агрессивные планы по росту сети ВинЛаб до 2000 магазинов за 3 года; (то есть в 3 раза)

Итак, что бы правильно посчитать мультипликаторы, нам нужно учесть выкупленные акции. Предположим, что компания их погасит (А почему бы им этого не сделать если ранее выкупленные акции успешно гасились?), тогда акций в свободном обращении останется всего 12330000 штук! Что называется штучный товар!!! При цене 4000 рублей за штуку выходит капитализация почти ровно 50 млрд рублей. С учетом долга на 12 млрд рублей получаем текущие мультипликаторы: EV = 62 млрд, EV\EBITDA = 62: 9,2 = 6,8; P\E = 20, Debt\EBITDA = 1,3; ДД = 2,5%.

Внезапно, по 4000 рублей за акцию компания оценена вполне справедливо! (разве что смущает высокий коэффициент P\E и низкая маржинальность по чистой прибыли)

Оказывается, что не каждый рост котировок в 4 раза это разгон и манипулирование. Белуга хоть и неожиданно, но совершенно справедливо переоценилась на фоне сильных финансовых результатов и обратного выкупа акций. По 4000 рублей\акция компания стоит условно справедливо и покупать уже не очень хочется. А вот если котировки упадут до 3000 — 2500 рублей, то можно постепенно добавлять акции крепкой компании в свой портфель.

П.С. 7 сентября акции стоили 1500 рублей, а я писал вот такой обзор:

vk.com/borodainvestora?w=wall-16…

Считается ли, что «инвестиционная идея покупки акций недорогого производителя алкоголя с крепким балансом и растущими показателями» принесла 300% доходности за 8 месяцев?))))

Сегодня коррекция после роста на новостях о покупке Спиртзавода Чугуновский.

Сегодня коррекция после роста на новостях о покупке Спиртзавода Чугуновский. Белуга Групп купила 88,5% в компании Спиртзавод Чугуновский

Белуга Групп купила 88,5% в компании Спиртзавод Чугуновский

Акционерное общество «Спиртзавод Чугуновский», место нахождения: 606277, Нижегородская область, Воротынский район, сп. Южный

2.2. доля участия акционерного общества в уставном капитале указанной организации до приобретения, а также доля принадлежавших ему голосующих акций указанной организации до приобретения: доля участия акционерного общества в уставном капитале организации 0%, доля принадлежащих акционерному обществу обыкновенных акций такой организации – 0%;

2.3. доля участия акционерного общества в уставном капитале указанной организации после приобретения, а также доля принадлежащих ему голосующих акций указанной организациипосле приобретения: доля участия акционерного общества в уставном капитале организации 88,46%, доля принадлежащих акционерному обществу обыкновенных акций такой организации – 88,46%;

2.4. дата зачисления голосующих акций указанной организации на лицевой счет акционерного общества в реестре владельцев именных ценных бумаг либо на счет депо акционерного общества в депозитарии: 26 марта 2021г

сообщение

Авто-репост. Читать в блоге >>>

НоваБев Групп (Белуга Групп) - факторы роста и падения акций

- Компания выкупает свои акции и учитывает их при выплате дивидендов (платит больше, потому что деньги все равно останутся в компании). (15.10.2023)

- Компания планирует удвоить бизнес до 2029 года: с 135 млрд выручки до 270 млрд (09.01.2026)

- Драйвер роста бизнеса: +2000 точек Винлаб, которые планируется открыть к 2029 году. (09.01.2026)

- В 2025 году продавали свои квазиказначейские акции. (09.01.2026)

НоваБев Групп (Белуга Групп) - описание компании

BELUGA GROUP (ранее Группа «Синергия») — российская компания, крупнейший российский производитель спиртных напитков. Полное наименование — ПАО «Белуга Групп». BELUGA GROUP основана в 1999 году. Штаб-квартира компании расположена в Москве.http://belugagroup.ru/investors/finance_result/

В группу входят:

👉18 производителей/дистрибуторов алкоголя

👉5 розничных алко-компаний

👉5 производителей питани

Бренды водки:

Белуга, Мягков, Беленькая, Русский Лед, Царь (Государев Заказ), Архангельская, Белая сова, Георгиевская.

Бренды бренди:

Бастион, Золотой Резерв, Старая гвардия, Каменный лев.

Бренды настойки:

Доктор Август, Капитанский, Белуга Хантинг.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций