Boeing сообщил, что в течение 2024 года поставил на треть меньше реактивных лайнеров чем в 2023 годуСогласно недавно опубликованным данным, ...

Александр Сережкин, путем фольцвагена

| Boeing Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Barclays повысил рейтинг акций авиастроительного концерна Boeing до уровня Overweight, что означает рекомендацию покупать их. Инвестбанк считает, что у компании есть потенциал для восстановления в новом году после череды неудач 2024-го. Он ожидает роста ее стоимости почти на четверть или даже больше, если она сможет ускорить производство и поставки лайнеров MAX и 787. Акции Boeing выросли на торгах 6 января почти на 2,5%.

Аналитик Barclays Дэвид Штраус улучшил рейтинг акций Boeing с нейтрального уровня Equal weight до Overweight, по сути рекомендовав их к покупке, передает CNBC. Он также поднял целевую цену бумаг компании со $190 до $210, что предполагает их рост еще почти на четверть от стоимости при последнем закрытии. Штраус отметил, что он впервые с 2019 года положительно оценивает перспективы Boeing. В самом оптимистичном сценарии акции авиастроителя могут вырасти и до $270-$290, считает аналитик, но это при условии, если компания сможет ускорить производство и поставки самолетов MAX и 787.

Компания Boeing планирует начать продажу акций на сумму около 19 миллиардов долларов с целью укрепить свою ликвидность и предотвратить возможное снижение кредитного рейтинга до «мусорного» уровня.

План включает размещение 90 миллионов обыкновенных акций (сегодня это примерно ~$13,5 миллиардов), а также депозитарных акций на сумму 5 миллиардов долларов. Согласно Bloomberg, это будет одна из крупнейших продаж акций с 2020 года.

Привлечённые средства помогут Boeing справиться со значительными проблемами с денежным потоком, усугублёнными затянувшейся забастовкой, которая нарушила производство самолётов 737 Max.

Дополнительно, Boeing заключила кредитное соглашение на 10 миллиардов долларов, что обеспечит дополнительную краткосрочную ликвидность.

Новый генеральный директор Boeing, Келли Ортберг, руководит стратегией по стабилизации баланса компании и изучению вариантов оптимизации её портфеля, включая пересмотр космической программы Starliner.

Сегодня акции падают 2,8%, а с начала года уже упали на ~40%.

Поколение назад в любом списке самых уважаемых американских производителей Intel и Boeing были бы на первых местах.

Сегодня обе компании находятся на грани банкротства. Intel приостановила выплату дивидендов, сократила рабочие места и капитальные расходы и стала целью поглощения. Boeing пострадал из-за расследований авиакатастроф и происшествий в воздухе, задержек в производстве и забастовки. Распад или банкротство больше не являются чем-то немыслимым.

www.wsj.com/business/crises-at-boeing-and-intel-are-a-national-emergency-093b6ee5?mod=hp_lead_pos8

www.vedomosti.ru/economics/news/2024/10/21/1069994-nazvala-problemi?from=newsline

Серия смертельных аварий, механические поломки, неисправности оборудования, забастовки рабочих, внутренние распри, обвинения в коррупции, финансовые проблемы, судебные иски, гражданские протесты, риски неминуемого понижения рейтинга и падение акций — вот неудачи, которые преследовали компанию Boeing в последние годы. Из Medium, 8 июля 2024 г.: «Эй, Boeing… Ты отстой — Хронология катастрофического падения авиационного гиганта. Компания Boeing, некогда символ американского промышленного совершенства, за последнее десятилетие пережила один кризис за другим». С точки зрения социономики падение этой американской иконы было предопределено словом «взлет». 18 марта 2019 года в нашем Short Term Update был представлен следующий размеченный график акций Boeing Inc. (BA), на котором был отмечен полный пятиволновой рост с минимума 2009 года. Социометр цен на акции показал, что тяжеловеса Big Board ждет болезненный медвежий рынок.

Серия смертельных аварий, механические поломки, неисправности оборудования, забастовки рабочих, внутренние распри, обвинения в коррупции, финансовые проблемы, судебные иски, гражданские протесты, риски неминуемого понижения рейтинга и падение акций — вот неудачи, которые преследовали компанию Boeing в последние годы. Из Medium, 8 июля 2024 г.: «Эй, Boeing… Ты отстой — Хронология катастрофического падения авиационного гиганта. Компания Boeing, некогда символ американского промышленного совершенства, за последнее десятилетие пережила один кризис за другим». С точки зрения социономики падение этой американской иконы было предопределено словом «взлет». 18 марта 2019 года в нашем Short Term Update был представлен следующий размеченный график акций Boeing Inc. (BA), на котором был отмечен полный пятиволновой рост с минимума 2009 года. Социометр цен на акции показал, что тяжеловеса Big Board ждет болезненный медвежий рынок.

Рабочие Boeing проголосовали за забастовку, начиная с пятницы в полночь, требуя повышения заработной платы. Около 33 тыс. работников в северо-западном регионе США отклонили предварительное соглашение о повышении зарплаты на 25% за четыре года, требуя 40%.

Гендиректор Boeing Келли Ортберг призвал рабочих не бастовать, заявив, что это поставит под угрозу восстановление компании. Забастовка станет первой с 2008 года и остановит производство самого продаваемого самолета Boeing.

цена закрепилась под историческим трендом

под МА100, 200

Под 2/1 веере Ганна

цель падения минимум на истории с выраженным объемом. на уровне 132$

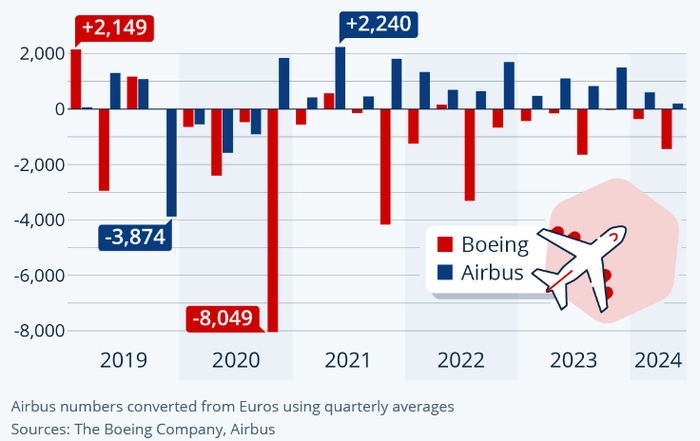

Сравнивая чистую прибыль конкурирующих производителей самолетов Boeing и Airbus за последние годы, один из них заработал деньги, в то время как другой почти постоянно терял деньги. Компания, которая в основном находится в убытке, Boeing, неоднократно сталкивалась с проблемами безопасности, что крайне негативно отразилось на ее репутации и прибыли.

Чистая прибыль/убытки (квартальные):

Квартальные поставки самолетов:

Назначение 64-летнего Ортберга, который приступит к работе 8 августа и войдет в совет директоров Boeing, положило конец многомесячным спекуляциям после того, как в марте Дэйв Кэлхун заявил, что уйдет в отставку к концу года (но не раньше, чем получит огромную выгоду от своего «золотого парашюта»). Boeing шатается, его акции падают до многолетних минимумов с января, когда дверная панель оторвалась от 737 Max во время коммерческого рейса. Хотя никто не погиб, некоторые пассажиры получили ранения, и эта авария напомнила о двух катастрофах со смертельным исходом в 2018 и 2019 годах, которые компания с трудом оставила позади.

Назначение 64-летнего Ортберга, который приступит к работе 8 августа и войдет в совет директоров Boeing, положило конец многомесячным спекуляциям после того, как в марте Дэйв Кэлхун заявил, что уйдет в отставку к концу года (но не раньше, чем получит огромную выгоду от своего «золотого парашюта»). Boeing шатается, его акции падают до многолетних минимумов с января, когда дверная панель оторвалась от 737 Max во время коммерческого рейса. Хотя никто не погиб, некоторые пассажиры получили ранения, и эта авария напомнила о двух катастрофах со смертельным исходом в 2018 и 2019 годах, которые компания с трудом оставила позади.

Еще в начале 2000-х годов Boeing гордо позиционировала себя как чудо американской промышленности, подчеркивая свою роль в технологических прорывах 20 века. Однако сегодня репутация авиагиганта серьезно пострадала в результате ряда стратегических решений, принятых под давлением рыночных тенденций.

Слияние с McDonnell Douglas в 1997 году, казавшееся логичным шагом в рамках консолидации отрасли, привело к пагубным изменениям в корпоративной культуре Boeing. Вместо инвестиций в разработку новых моделей самолетов, компания сосредоточилась на извлечении прибыли из существующих продуктов и удовлетворении интересов акционеров. Этот подход, поощряемый Уолл-стрит, привел к недофинансированию инноваций и потере доли рынка в пользу главного конкурента — Airbus.

Стремление к эффективности через аутсорсинг производственных процессов также обернулось для Boeing дополнительными рисками. Проблемы с качеством комплектующих, задержки поставок и сложности в управлении цепочками поставок стали особенно очевидными в период пандемии. Недавнее решение о выкупе Spirit AeroSystems свидетельствует о пересмотре этой стратегии и возврате к вертикальной интеграции.

В рамках контракта, о котором было объявлено в пятницу, Boeing изготовит хвостовые комплекты JDAM, запасные части, ремонтные, технические комплекты и комплекты датчиков Laser Joint Direct Attack Munition.

Работы будут выполняться на базе Boeing Defense Space and Security в Сент-Луисе, штат Миссури.

Контракт Boeing – Поставка и возможности

ВВС не раскрыли количество комплектов JDAM, которое будет поставлено Boeing по контракту. Срок поставки компанией — конец февраля 2030 года.

По данным ВВС США, ВМС США получат несколько комплектов JDAM, поскольку они помогают финансировать контракт. Некоторые изделия также будут переданы иностранным заказчикам, при этом более 228 миллионов долларов США по контракту поступят из иностранных фондов продаж военной продукции.

Еще в марте Федеральное управление гражданской авиации США выразило обеспокоенность по поводу безопасности самолетов 777 и установило крайний срок для ответа Boeing и сторонних экспертов — 9 мая. Однако до сих пор неясно, предприняла ли компания какие-либо действия, как сообщает DailyMail.

Еще в марте Федеральное управление гражданской авиации США выразило обеспокоенность по поводу безопасности самолетов 777 и установило крайний срок для ответа Boeing и сторонних экспертов — 9 мая. Однако до сих пор неясно, предприняла ли компания какие-либо действия, как сообщает DailyMail.BoeingCo

Boeing is the world's largest aerospace company with core strengths in innovation, productivity and disciplined execution. As we move into our second century in business, we have clear strategies in place, an order backlog worth nearly $500 billion and strong positions in the commercial, defense, space and services markets. With those competitive advantages and multiple production rate increases planned this decade, we are well positioned to deliver profitable growth, higher cash flow, and superior value to our customers, shareholders and other stakeholders, all the while continuing to shape and inspire the world through aerospace innovation.

investors.boeing.com/investors/financial-reports/default.aspx