Стальные компании

В преддверии сезона выплаты дивидендов мы пересматриваем наши прогнозы и прогнозы рынка по доходности акций компаний металлургического сектора – как краткосрочные, так и долгосрочные (2018-20). Стальные компании в целом предлагают самые высокие доходности – 8-10% годовых, т.к. как низкая долговая нагрузка и невысокая себестоимость защищают их от циклического спада, как продемонстрировала Северсталь в 2015, когда цены на сталь были на многолетних минимумах. Наш анализ динамики акций в дату отсечки показывает, что в среднем цены акций падают примерно на 1 пп меньше, чем доходность, которую они предлагали накануне. После даты отсечки акциям в среднем требуется 10-11 дней, чтобы вернуться к уровням, наблюдавшимся до этой даты, как в абсолютных, так и в относительных (по сравнению с РТС) значениях, в зависимости от тенденций рынка.Лучшие краткосрочные дивидендные истории: АЛРОСА и Норникель

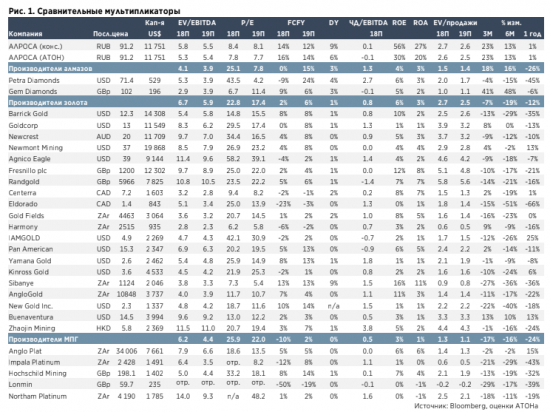

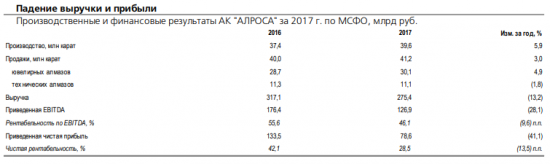

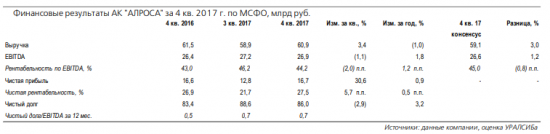

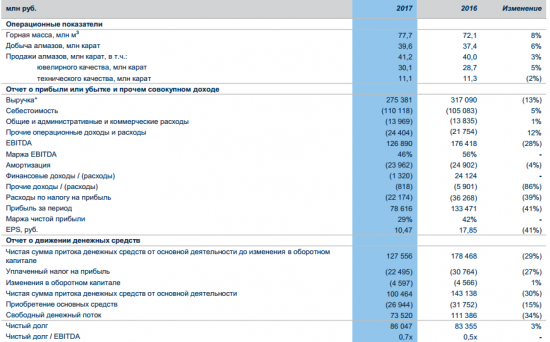

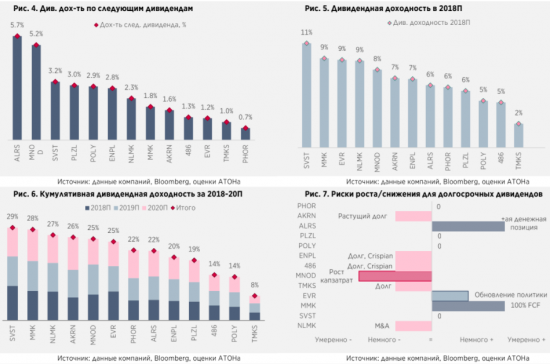

По нашим оценкам, наиболее привлекательные дивидендные истории в краткосрочной перспективе – АЛРОСА, предлагающая доходность 5.7% за 2017 (5.2 руб. на акцию, отсечка в июле), и Норникель с финальной дивидендной доходностью 5.2% (560 руб. на акцию, отсечка в июне). Среди других металлургических компаний с высокой доходностью можно назвать Северсталь – ее дивиденды за 4К17 обеспечивают доходность 3.2%, и золотодобывающие компании, с доходностью около 3.0% за 2П17 (Рис. 4).

Какую динамику демонстрируют компании металлургического сектора на дату отсечки?

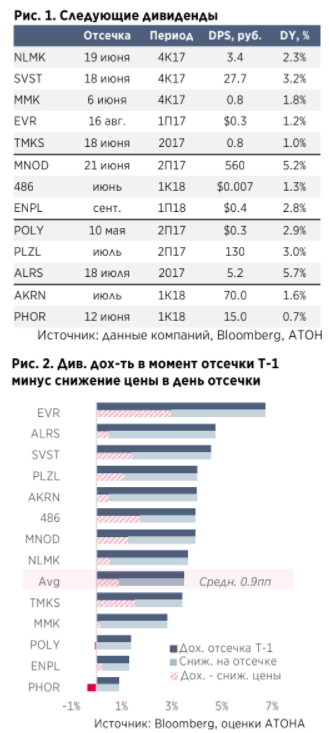

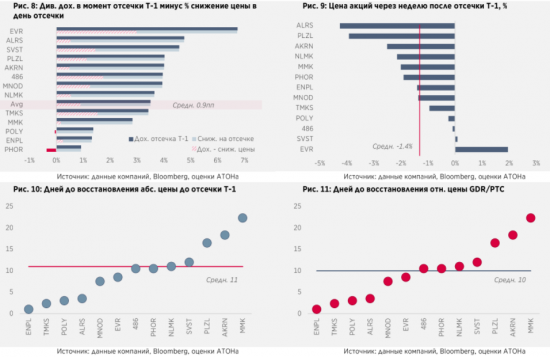

Наш анализ, охватывающий последние три дивидендные выплаты компаний сектора, показывает, что в день закрытия реестра акции металлургических компаний в среднем падают на 0.9 пп меньше (на момент закрытия), чем предполагаемая дивидендная доходность на предыдущий день. Например, акции, которые предлагают доходность 3.0%, в среднем, закрываются на 2.1% ниже в день отсечки. Еще одна закономерность, которую мы заметили, заключается в том, что чем больше дивидендная доходность, тем ниже относительное снижение на дату отсечки (Рис. 8).

Как долго акции восстанавливаются после отсечки?

По нашим оценкам, акциям в среднем требуется 11 дней, чтобы вернуться к уровням, наблюдавшимся до отсечки в абсолютном выражении, хотя мы признаем, что восстановление сильно зависит от общей тенденции к росту на рынке. В относительном выражении (GDR по сравнению с РТС после отсечки), котировкам понадобилось в среднем 10 дней, чтобы догнать индекс. Кроме того, через неделю после закрытия реестра, бумаги, как правило отыгрывали около 60% своего снижения (Рис. 9, 10 и 11).

Самые привлекательные дивидендные истории 2018: российские стальные компании

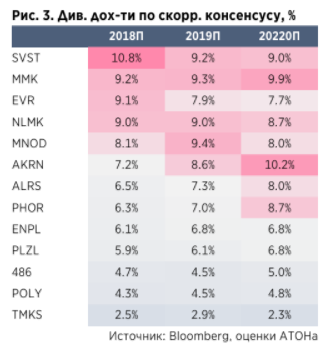

Исходя из скорректированных оценок Bloomberg по дивидендам на акцию, российский сталелитейный сектор является лучшей ставкой на дивиденды в 2018: Северсталь должна обеспечить высокую доходность 11%, в то время как ММК и НЛМК должны предложить примерно по 9.0% каждая. Стальные компании характеризуются прозрачной и щедрой дивидендной политикой, а их последние объявленные квартальные дивиденды подразумевают выплату более 100% FCF. Кроме того, в привлекательную дивидендную историю превратился Evraz, обещая дивидендную доходность 9.1% в 2018 в форме полугодовых выплат (Рис. 5).

Лучшие дивидендные истории в долгосрочной перспективе: и снова стальные компании

Дивидендная доходность Северстали, НЛМК и ММК должна составить поразительные 28-29% в долларовом выражении. Хотя сталелитейный сектор характеризуется цикличностью, эти компании защищены благодаря самым низким издержкам производства в мире и практически отсутствием долговой нагрузки. Напомним, что в 2015, когда цены на сталь были на многолетних минимумах, Северсталь смогла выплатить 47 руб. в виде дивидендов, что даже при сегодняшних ценах на акции соответствует внушительной доходности в 6% (Рис. 6).

Риски роста и снижения для долгосрочных дивидендов

АЛРОСА должна выйти в плюс по чистой денежной позиции в 3К18, в то время как потенциальный переход с выплаты 50% чистой прибыли на выплату 100% FCF может транслироваться в дивидендную доходность 13%. Мы также видим некоторый потенциал роста дивидендов Evraz (за счет снижения долговой нагрузки) и ММК (положительная чистая денежная позиция). Существует риск для прогноза дивидендов Норникеля, если капзатраты за 2019 окажутся существенно выше $2.5 млрд из-за развития Талнаха и Южного кластера. Мы также видим незначительный дивидендный риск для ТМК / Акрона из-за высокого / растущего долга (Рис. 7).АТОН

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций