| Число акций ао | 7 365 млн |

| Номинал ао | 0.5 руб |

| Тикер ао |

|

| Капит-я | 309,1 млрд |

| Выручка | 193,9 млрд |

| EBITDA | 53,3 млрд |

| Прибыль | 25,3 млрд |

| Дивиденд ао | 0 |

| P/E | 12,2 |

| P/S | 1,6 |

| P/BV | 0,8 |

| EV/EBITDA | 6,9 |

| Див.доход ао | 0,0% |

| АЛРОСА Календарь Акционеров | |

| Прошедшие события Добавить событие | |

АЛРОСА акции

-

Расчетный дивиденд Алросы за 1П25 — 2,76 руб./акц. (ДД ~ 6%), однако нам трудно определить вероятность выплаты из-за слабого свободного денежного потока и низких цен на алмазы

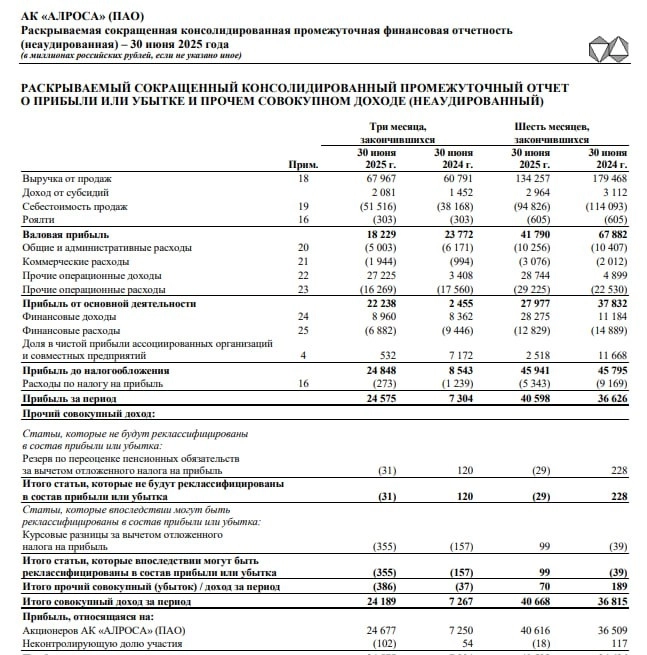

Расчетный дивиденд Алросы за 1П25 — 2,76 руб./акц. (ДД ~ 6%), однако нам трудно определить вероятность выплаты из-за слабого свободного денежного потока и низких цен на алмазыВо вторник (12 августа) Алроса раскрыла результаты по МСФО за 1П25. Выручка снизилась на 25% г/г до 134 млрд руб. Скорр. EBITDA сократилась на 42% г/г до 37 млрд руб. Чистая прибыль увеличилась на 11% и составила 41 млрд руб., при этом ее значение скорректированное на неденежные статьи и разовый эффект от продажи доли в ангольской алмазодобывающей компании «Катока» составило, по нашим оценкам, всего 7 млрд руб., что в 7 раз ниже, чем в 1П24.

FCFF упал более чем в 10 раз г/г и составил всего 3 млрд руб., FCFE ушел в отрицательную зону и составил -6 млрд руб., против положительного потока в 38 млрд руб. годом ранее. Коэффициент чистый долг/EBITDA составил 1.2х на конец 1П25 (0.05х на конец 1П24).

Дивидендная политика компании предполагает коэффициент выплат дивидендов не менее 50% чистой прибыли при значении коэффициента чистый долг/EBITDA не выше 1,5х. Последний раз компания выплатила дивиденд за 1П24 в размере 2,49 руб./акц.

Авто-репост. Читать в блоге >>> #ALRS short

#ALRS short

#ALRS 💎 Алроса

📑Отчёт по МСФО за 1П 2025.

🔴Выручка упала на 25% г/г до 134,3 миллиардов рублей.

🔴EBITDA упала на 42% г/г до 37 миллиардов рублей.

🟡Чистая прибыль выросла на 11% до 40,6 миллиардов рублей. Вычитаем продажу Катоки в Анголе, остается 6 миллиардов рублей.

🔴Свободный денежный поток компании в 2024 году стал отрицательным, на уровне -17,6 ярдов. Забываем про дивиденды.

💎Синтетические алмазы продолжают давить цены, крупнейшая компания в секторе De Beers, убыточна на уровне EBITDA и сокращает добычу на 36% г/г во 2кв.

Алроса работает на склад, постоянно увеличивая запасы. Два фактора – снижение цен на алмазы и санкции – давят котировки.

💰В июне 2024 г. АЛРОСА приобрела у Полюса золоторудное месторождение «Дегдеканское» за 5,4 млрд руб., добычу на котором планируется запустить в 2027г. Балансовые запасы составляют 38 т золота, а годовой объем выпуска к 2030 г. ожидается на уровне 106,1 тыс. унций.

⚙️Цена может собрать ликвидность до 50р, но пока откат и далее ожидаю проторговку у 45р.

Авто-репост. Читать в блоге >>> 💎 Алроса (ALRS) | Обзор результатов по МСФО за 1П2025г, худшее уже позади?

💎 Алроса (ALRS) | Обзор результатов по МСФО за 1П2025г, худшее уже позади?▫️ Капитализация: 357,7 млрд / 49,6₽ за акцию

▫️ Выручка ТТМ: 194 млрд ₽

▫️ EBITDA ТТМ: 51,6 млрд ₽

▫️ скор. ЧП ТТМ: 9 млрд ₽

▫️ скор. P/E: 40

▫️ P/B 0,9👉 Результаты за 1П2025г:

▫️ Выручка: 134,3 млрд ₽ (-25,2% г/г)

▫️ EBITDA: 37 млрд ₽ (-42,1% г/г)

▫️ скор. ЧП: 11,9 млрд ₽ (-77,9% г/г)

✅ После завершения продажи доли в Катоке, чистый долг Алросы сократился до 61 млрд рублей (ND/EBITDA = 1,2). Долговая нагрузка приемлемая, но долг во 2п2025 снова продолжит расти.

👆 Алроса официально завершила продажу активов в Анголе 15,9 млрд р. Актив продали дёшево, но альтернативы нет.

❌ Не смотря на затянувшееся падение цен на алмазы и убытки крупнейших производителей, менеджмент не ожидает восстановления отрасли до конца 2025г. Сейчас цены на алмазы оттолкнулись от дна, но несущественно.

👆 Все чаще встречается мнение, что отрасль пора хоронить, однако мы видим на примере Катоки, что покупатели на алмазодобывающих компаний есть, вопрос только цены.

Синтетических алмазы продолжают наполнять рынок, но в полный отказ от натуральных алмазов особо не верю.

Авто-репост. Читать в блоге >>> Новые грани алмазно-бриллиантовой отрасли

Новые грани алмазно-бриллиантовой отраслиВ 2024 г. мировой спрос на ювелирные изделия с природными камнями снизился на 1,6% до 80,7 млрд. долл. Это произошло из-за санкционного давления на Россию – одного из самых крупных участников рынка драгоценных камней, избыточных запасов у огранщиков Индии и конкуренции с синтетическими аналогами. К февралю 2025 г. профицит алмазов у индийских огранщиков сократился до привычного уровня, что создает дополнительные предпосылки для роста цен.

Международный рынок искусственных камней в 2024 г. вырос на 38% г/г до 16,3 млрд долл. В США доля синтетики в помолвочных кольцах достигла 50% против 17% в 2020 г. При этом цены упали на 84% за 10 лет: карат синтетического бриллианта в 2024 г. стоил 500 долл. против 3925 долл. за природный аналог. Молодое поколение предпочитает синтетику с точки зрения заботы об окружающей среде, этичности и цены. Натуральные камни ассоциируются с экологическим ущербом.

В сегменте натуральных драгоценных камней Россия сохраняет доминирующие позиции, контролируя 50% мировых запасов алмазов (1.

Авто-репост. Читать в блоге >>> Финансовый анализ АК «АЛРОСА» за первое полугодие 2025 года: ключевые показатели и вызовы

Финансовый анализ АК «АЛРОСА» за первое полугодие 2025 года: ключевые показатели и вызовыОбзор деятельности компании

АК «АЛРОСА» (ПАО) — крупнейшая российская алмазодобывающая компания, занимающаяся разведкой, добычей, огранкой и продажей алмазов и бриллиантов. Основные производственные мощности расположены в Республике Саха (Якутия) и Архангельской области. Компания является важным игроком на мировом алмазном рынке, а её акционерами являются Российская Федерация (33%) и Республика Саха (Якутия) (25%).

Финансовые результаты за первое полугодие 2025 года

Основные показатели:

- Выручка: 134,3 млрд руб. за 6 месяцев 2025 года против 179,5 млрд руб. за аналогичный период 2024 года — снижение на 25,2%.

- Чистая прибыль: 40,6 млрд руб. (5,63 руб. на акцию) против 36,6 млрд руб. (5,06 руб. на акцию) годом ранее — рост на 10,8%.

- EBITDA: 37,1 млрд руб. против 64,1 млрд руб. в 2024 году — снижение на 42,1%.

Анализ изменений:

Снижение выручки связано с введением санкционных ограничений на торговлю алмазами российского происхождения с марта 2024 года (ЕС, Швейцария, Великобритания, США, Япония и Канада). Несмотря на это, прибыль выросла благодаря:

Авто-репост. Читать в блоге >>> АЛРОСА. Алмазное.

АЛРОСА. Алмазное.

💎 Индия — крупнейший огранщик алмазов — увеличила в июле импорт необработанных камней на 28% год к году, до 10 млн карат. Июльские показатели стали максимальными с апреля, когда Индия импортировала 10,5 млн карат стоимостью $1,2 млрд, следует из данных GJEPC. Экспорт бриллиантов из Индии в июле год к году увеличился на 9%, до 1,3 млн карат.

Продажи поддержали опасения повышения американских пошлин, а также вероятная подготовка к высокому осенне-зимнему сезону. Но уже с сентября возможен спад торговли, прогнозируют аналитикию

t.me/kommersant/88924

Авто-репост. Читать в блоге >>> Алроса. Прощай Ангола

Алроса. Прощай Ангола

Вышел отчет по МСФО за 1 полугодие у компании Алроса (был обзор по РСБУ, но давайте закрепим результаты на МСФО). К сожалению, но мой негативный мартовский прогноз полностью сбывается!

📌 Что в отчете

— Выручка. Выручка упала со 179 до 134 млрд рублей даже на фоне низкой базы прошлого года...

Идеальный шторм для компании: крепкий рубль, работающие санкции, так еще цены на алмазы решили познакомиться к марианской впадиной 🔽

— Операционная прибыль. Упала раза с 37 до 28 млрд рублей даже на фоне низкой базы прошлого года, по-хорошему надо убирать разовый прочий доход на 25 млрд рублей от продажи Катоки и получаем 3 млрд рублей операционной прибыли. Не вижу причин для улучшения ситуации во втором полугодие с такими ценами и рублем (нужен курс 100+) 🚫

— Продажа актива. Кто-то порадуется, что прибыль компании даже выросла с 36 до 40 млрд рублей, но это связано с продажей компанией топовых активов в Анголе (прибыль за 1 полугодие 2024 года составила 11.5 млрд для Алросы). Единственный мини — позитив — это полученный кэш, который немного подправил ситуацию с долгом!

Авто-репост. Читать в блоге >>> Алхимия нового времени: превращаем химию в кризис отрасли

Алхимия нового времени: превращаем химию в кризис отраслиЧеловечество тысячелетиями мечтало о создании философского камня. Вероятно все эти мечты и сказки являются отражением простого желания получить все, сразу и без особенных усилиях. Примерно как щука, исполняющая желания, или волшебная фея. Ну вы поняли.

И вот, в 21 веке, ученые, не имея достаточно фантазии, стали реализовывать все те идеи, которые люди (и фантасты, и люди-фантасты) придумали за миллионы холодных бессоных ночей. И, можно сказать, что философский камень тоже уже создан. Вот только он превращает не медь в золото, а химическое вещество в алмазы. Да-да, речь снова про технологию химического выращивания алмазов, которая позволяет получить неотличимый от натурального продукт с в 10 раз более низкой себестоимостью.

Очередное чудо науки и человеческой мысли.Дальше осталось сделать свое дело главному закону экономики — закону спроса и предложения. Если на рынок выйдет множество алмазов с в 10 раз меньшей ценой, то никакое сокращение добычи шахтовым способом не сможет компенсировать этот избыток предложения.

Авто-репост. Читать в блоге >>> Алмазный парадокс, Диасофт на распутье и немного теханализа

Алмазный парадокс, Диасофт на распутье и немного теханализаФондовый рынок замер в напряженном ожидании итогов встречи президентов США и России. Инвесторы смотрят на происходящее с осторожностью и робким оптимизмом, осознавая хрупкость текущей ситуации. Волатильность проявляется лишь в отдельных акциях, оставляя рынок в состоянии относительного покоя. Западные деловые медиа продолжают твердить, что прорыва по украинской тематике ожидать не стоит.

📈 После трехдневного ралли, Индекс Мосбиржи вчера продемонстрировалскромный рост на 0,44%, вплотную приблизившись к уровню сопротивления на 3000 п. Выход вверх из нисходящего канала как раз и приводит нас к целевому таргету. Дальше расти будет сложнее, нужно больше драйверов, однако следующим сопротивлением, если нам все же удастся пройти 3000, станет локальный максимум на 3300 п.

💎 Алроса подвела итоги первой половины 2025 года, опубликовав финансовые результаты по МСФО. Выручка компании снизилась на 25% до 134,2 млрд рублей, однако чистая прибыль выросла на 10%, достигнув 40,6 млрд рублей. Этот парадокс объясняется продажей активов в Анголе и положительными курсовыми разницами.

Авто-репост. Читать в блоге >>> Когда куча избушек хором кричит, что это плохо, это г..., то нужно покупать, так как когда они будут кричать это хорошо, это бриллиант (набрав позиции), то будет уже поздно.

Когда куча избушек хором кричит, что это плохо, это г..., то нужно покупать, так как когда они будут кричать это хорошо, это бриллиант (набрав позиции), то будет уже поздно.

💎 Алроса: пока не блестит

💎 Алроса: пока не блестит

Кратко:

Из интересного в этой истории пока только валютные облигации, которые можно рассматривать на фоне того, что государство через Гохран поддержит компанию ровно настолько, чтобы она не утонула, но и купаться в прибыли не начала.

А по акциям грусть. Падение выручки, прибыль вдвое меньше, маржа сжимается. Свободный денежный поток в плюсе лишь за счёт разовых продаж активов — от алмазов «живых» денег почти нет. Синтетика давит на рынок надолго. Ставка на золото — лишь к 2029-му, а капексы уже идут. Дивидендов в ближайшее время не будет.

Подробно:

Компания представила отчёт по МСФО за первое полугодие. Даже при беглом взгляде цифры говорят, что в ближайшее время это не интересная история в плане акций, но в целом интересно в отдельных выпусках облигаций. Т.е. похожая логика как с Сегежей. Только вместо головной компании тут Государство которое не даст упасть.

Ключевые моменты:

— Выручка -12% г/г. Причина — слабый спрос и просевшие цены на алмазы на ключевых рынках.

Авто-репост. Читать в блоге >>> ❗️❗Запасы замедлились – продажи близки ко дну? Прогноз по алросе.

❗️❗Запасы замедлились – продажи близки ко дну? Прогноз по алросе.

Компания Алроса сегодня выпустила финансовый отчет по МСФО за 6 месяцев 2025 года. На фоне низких цен и санкций выручка оказалась слабой – 134,3 млрд рублей, что на 25% меньше, чем за аналогичный период 2024 года. Но EBITDA выросла на 24,2 % год к году, до 79,7 млрд рублей, а чистая прибыль – на 10,8 % год к году, до 40,6 млрд рублей за счёт разового дохода от продажи месторождения Катока суверенному фонду Омана (25,8 млрд рублей). Без него показатели были бы хуже.

В 2024 году рынок бриллиантов остается в сложном положении. Производство сохраняется на стабильном уровне, однако наблюдается профицит сырья и снижение спроса в ключевых странах. Полноценное восстановление рынка ожидается не раньше следующего года. Особенно заметно сокращение экспорта российских алмазов в Индию — за январь-май он упал на 43% по сравнению с аналогичным периодом 2023 года, составив всего 2,1 млн каратов. Цены на природные бриллианты стабилизировались, но серьезную конкуренцию им составляют синтетические аналоги.

Авто-репост. Читать в блоге >>> Дисбаланс на рынке углерода не добавляет позитива Алросе

Дисбаланс на рынке углерода не добавляет позитива Алросе

Огромные запасы концентрированного углерода не оставляют шансы Алросы на скорый подъём.

Алроса выдала свои результаты за 1 полугодие 2025 года без особого оптимизма, не забыв при этом завуалировать свой убыток.

Начнём с самого простого. Торги кристаллизованным углеродом идут не так как хотелось бы компании. Выручка упала на 25,1%. Казалось бы, всё пошло по одному месту. Тем более это так и есть, но выручил один нюанс. Благодаря ему прибыль за 1 полугодие 2025 года стала даже выше, чем за 2024 год, увеличившись почти на 12%:

Авто-репост. Читать в блоге >>> 💎 Алроса – Когда появится идея в акциях?

💎 Алроса – Когда появится идея в акциях?

📌 Сегодня взглянем на отчёт алмазодобывающей компании Алроса за 1 полугодие, и я поделюсь своим мнением о привлекательности акций компании.📈 СИЛЬНЫЕ СТОРОНЫ:

• Алроса снизила свой чистый долг почти в 2 раза со 108 млрд рублей (на конец 2024 года) до 61 млрд рублей, показатель чистый долг/EBITDA уменьшился с 1,4x до 1,1x.

• Запасы алмазов снизились на 10,8% до 115,8 млрд рублей. Компания начала реагировать на снижение мирового спроса на алмазы, что безусловно правильный шаг.

❗ РИСКИ:

• Чистая прибыль выросла на 11,2% год к году до 40,6 млрд рублей. Но есть нюанс – в составе операционных доходов учтены 16 млрд рублей, которые Алроса получила от продажи доли в ангольском проекте «Катока». Если этот разовый доход не учитывать, прибыль снизилась.

• Выручка уменьшилась на 25% до 134,3 млрд рублей, EBITDA снизилась на 42% до 37,1 млрд рублей. Внешний фон для компании по-прежнему негативный – санкции всё ещё есть, а девальвации рубля нет.

• Ключевой фактор, который стоит знать о секторе алмазодобытчиков – индекс мировых цен на бриллианты IDEX снизился до 91,6 пунктов (исторический минимум с 2019 года), а экспорт российских алмазов в Индию с января по май упал на 43% до 2,1 млн карат. Спрос на бриллианты продолжает падать, люди всё чаще выбирают искусственные камни.

Авто-репост. Читать в блоге >>> De Beers и Endiama впервые за три десятилетия обнаружили месторождение кимберлита — породы, содержащей алмазы, в Анголе — пресс релиз

De Beers и Endiama впервые за три десятилетия обнаружили месторождение кимберлита — породы, содержащей алмазы, в Анголе — пресс релиз◾ Группа компаний De Beers совместно с национальной алмазной компанией Анголы Endiama сегодня объявили о значительном шаге вперёд в совместных усилиях по разведке полезных ископаемых, открыв в Анголе кимберлит — вмещающую породу для алмазов.

◾ В июле 2025 года совместное предприятие De Beers и Endiama успешно вскрыло кимберлит в первой скважине, открыв высокоприоритетный кластер целевых объектов, выявленный по результатам аэрофотосъёмки, завершённой в марте 2025 года. Этот прорыв знаменует собой открытие первого нового кимберлитового поля группой De Beers за более чем три десятилетия. В ближайшие месяцы будут проведены дополнительные буровые работы, наземные геофизические исследования и лабораторные анализы для подтверждения типа кимберлита и оценки его алмазоносности.

◾ Этот последний рубеж стал результатом двух инвестиционных контрактов на добычу полезных ископаемых, подписанных De Beers и правительством Анголы в апреле 2022 года, а также Меморандума о взаимопонимании, подписанного на выставке Mining Indaba в феврале 2024 года. В совокупности эти соглашения подкрепляют приверженность долгосрочному партнёрству, направленному на ответственное раскрытие огромного алмазного потенциала Анголы.

Авто-репост. Читать в блоге >>> АЛРОСА: быть или не быть дивидендам?

АЛРОСА: быть или не быть дивидендам?

АЛРОСА представила финансовые результаты за 6 месяцев 2025 года:Ключевые показатели:

• Выручка: 134,2 млрд руб. (-25,2% г/г);

• EBITDA: 37,1 млрд руб. (-42,1% г/г)

• Рентабельность по EBITDA: 27,6% (-8,1 п.п. за год);

• Чистая прибыль: 40,6 млрд руб. (+10,8% г/г);

• Рентабельность по чистой прибыли: 30,2% (-9,8 п.п. за год);

• Свободный денежный поток: 2,6 млрд руб. (против 38 млрд руб. годом ранее);

• Чистый долг: 60,97 млрд руб. (в 9,6 раза за год; -43% по сравнению с нач. года);

• Чистый долг/EBITDA: 1,18х (0,05х годом ранее; 1,4х по итогам 2024 г.)

Наше мнение:

Представленные результаты ожидаемо слабые. Компания продолжает находиться в заложниках неблагоприятной конъюнктуры рынка алмазов и санкционных ограничений. Отсутствие триггеров для заметного улучшения спроса и цен на продукцию компании при ограниченном потенциале ослабления рубля заставляют ждать невпечатляющих результатов и во втором полугодии. А текущие оценки АЛРОСА по ключевым форвардным мультипликаторам (EV/EBITDA на 2025 год: 4,9х, Р/Е на 2025 год: 8,9х) выглядят не очень привлекательно для среднесрочных покупок.

Авто-репост. Читать в блоге >>> Алроса ожидает, что в краткосрочной перспективе "сложная ситуация" на алмазном рынке сохранится, а дисбаланс между спросом и предложением продолжит давить на цены — Прайм

Алроса ожидает, что в краткосрочной перспективе "сложная ситуация" на алмазном рынке сохранится, а дисбаланс между спросом и предложением продолжит давить на цены — Прайм

«Алроса» ожидает, что в краткосрочной перспективе «сложная ситуация» на алмазном рынке сохранится, а дисбаланс между спросом и предложением продолжит давить на цены, следует из отчетности компании.

Отмечается, что алмазно-бриллиантовая отрасль в прошлом полугодии продолжала испытывать давление от макроэкономической неопределенности и значительного объема запасов бриллиантов в ограночном секторе с учетом фактора сезонности. Для восстановления спроса на ювелирные украшения основные алмазодобытчики продолжали ограничивать предложение и снижать цены, так как и в прошлом году такая стратегия позволила стабилизировать динамику цен на алмазы, добавляется в отчете.

1prime.ru/20250812/alrosa-860637725.html

Авто-репост. Читать в блоге >>> АЛРОСА: МСФО за 1-е полугодие без позитива, но зато продали долю в КАТОКЕ (Ангола) за P/E ~3

АЛРОСА: МСФО за 1-е полугодие без позитива, но зато продали долю в КАТОКЕ (Ангола) за P/E ~3АЛРОСА отчиталась за 1-е полугодие 2024 года — компания находится в непростой ситуации (низкие цены на алмазы + санкции ЕС и США), но продолжает оставаться прибыльной

Ранее разбирали отчет по РСБУ ( smart-lab.ru/company/mozgovik/blog/1187478.php искали продажу КАТОКИ), в МСФО теперь информация более полная

На что сразу стоит обратить внимание?

👉 Выручка упала на 25% год к году

👉 Себестоимость продаж выросла на 17% год к году

👉 Прочие операционные доходы выросли в 6 раз год к году (это и есть продажа ангольской Катоки)

👉 Операционная прибыль упала на 26% раза год к году!

👉 Чистая прибыль выросла на 10% год к году (но по сути 90% прибыли это разовая продажа доли в ангольском проекте)

Акции подают небольшие признаки оживления со дна, но по графику «все еще дешево»

Авто-репост. Читать в блоге >>>

Pavel_Potapov, может быть не долгой, а может быть это начало длинного и прекрасного пути.

Дмитрий Аз, многим бы хотелось бы, чтобы этот путь прошел и до 65, и до 90, а кому ещё выше…

Общая оценка запасов компании составила 234,24 миллиарда рублей.

Капитализация 362 млрд рубл.

Если предположить что рентабельность запасов ...

Максим Пелихов, всем оставшимся на перроне

Дмитрий Аз, только вот поездка планируется не долгой…

Pavel_Potapov, может быть не долгой, а может быть это начало длинного и прекрасного пути. Общая оценка запасов компании составила 234,24 миллиарда рублей.

Общая оценка запасов компании составила 234,24 миллиарда рублей.

Капитализация 362 млрд рубл.

Если предположить что рентабельность запасов 100% то уже переплата за актив 128 млрд. Фактическая рентабельность скорее всего вообще уничтожит капитализацию. Ещё и долг 60 млрд сверху. Алмазная Сегежа просто какая-то. Полной грудью свежего воздуха…

АЛРОСА - факторы роста и падения акций

- Алроса ожидает снижения добычи алмазов в мире в течение следующих 7 лет. Эксперты говорят об исчерпании запасов в мире с 2025 года. (13.02.2022)

- Дефицит алмазов на рынке в 2022 году (даже без учета устранения Алросы с рынка при помощи санкций) (30.05.2022)

- В 2022 году в США ожидается рекордное число свадеб за последние 40 лет (30.05.2022)

- Алроса производит как правило мелкие камни, происхождение которых сложнее отследить (30.05.2022)

- С 2023г возобновились отчетности по продажам и добыче алмазов, выплата дивидендов. (20.09.2024)

- Монопродуктовая компания, которая никак не развивается, не диверсифицируется и целиком зависит от мировой алмазной конъюнктуры (13.11.2020)

- Крупнейшие ювелирные сети мира отказались от бриллиантов из российских алмазов (30.05.2022)

- Компания под санкциями. С 2022 года не отчитывается по продажам. Есть большие проблемы со сбытом. (30.05.2022)

- Крупнейшая в мире платформа по торговле бриллиантами RapNet исключила из своей торговой системы российские бриллианты, которые составляли 1/3 оборота. (30.05.2022)

- США: запрет на импорт российских алмазов и бриллиантов. (Исключение для бриллиантов, которые сделаны из российских алмазов в других странах, например, Индии) (30.05.2022)

АЛРОСА - описание компании

АК «АЛРОСА» (ИНН 1433000147) является одной из крупнейших алмазодобывающих компаний мира, на ее долю приходится 97% всех алмазов РФ и около 25% мировой добычи. В состав компании входят: «ЕСО АЛРОСА», «Бриллианты АЛРОСА», а также Айхальский, Мирнинский, Удачнинский и Нюрбинский ГОК. Крупнейшими акционерами АК «АЛРОСА» являются Росимущество с долей в уставном капитале в 43.9256% акций и Республике Саха (Якутия) — 25% акций. В свободном обращении находятся 23.0739% АК «АЛРОСА»

Крупнейшие добывающие дочки Алросы:

ООО «Алмазы Анабара»

ООО «Севералмаз»

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций