| Число акций ао | 7 365 млн |

| Номинал ао | 0.5 руб |

| Тикер ао |

|

| Капит-я | 301,0 млрд |

| Выручка | 193,9 млрд |

| EBITDA | 53,3 млрд |

| Прибыль | 25,3 млрд |

| Дивиденд ао | 0 |

| P/E | 11,9 |

| P/S | 1,6 |

| P/BV | 0,7 |

| EV/EBITDA | 6,8 |

| Див.доход ао | 0,0% |

| АЛРОСА Календарь Акционеров | |

| Прошедшие события Добавить событие | |

АЛРОСА акции

-

Продолжаем рост в рамках восходящего канала. Причиной служит с одной стороны — восстановление потребности в алмазах до предпандемийного уровня в США, а с другой стороны — сильное сокращение алмазного производства в Индии, в связи со вспышкой эпидемии каронавируса. Такая ситуация заставляет цену на алмазное сырье расти

Продолжаем рост в рамках восходящего канала. Причиной служит с одной стороны — восстановление потребности в алмазах до предпандемийного уровня в США, а с другой стороны — сильное сокращение алмазного производства в Индии, в связи со вспышкой эпидемии каронавируса. Такая ситуация заставляет цену на алмазное сырье расти

www.finam.ru/analysis/marketnews/dividendnaya-doxodnost-po-bumagam-alrosa-ozhidaetsya-na-urovne-17-20210607-14450/ Продажи необработанных алмазов De Beers Group

Продажи необработанных алмазов De Beers Group

00.00.2016 – Цикл 1, 2016г: $545 млн

00.00.2016 – Цикл 2, 2016г: $617 млн

00.00.2016 – Цикл 3, 2016г: $666 млн

00.00.2016 – Цикл 4, 2016г: $636 млн

Всего за 4 цикла 2016г: $2,464 млрд

20.12.2016 – ИТОГО за 10 циклов 2016г: $5,587 млрд

00.00.2017 – Цикл 1, 2017г: $729 млн

00.00.2017 – Цикл 2, 2017г: $553 млн

00.00.2017 – Цикл 3, 2017г: $586 млн

00.00.2017 – Цикл 4, 2017г: $522 млн

Всего за 4 цикла 2017г: $2,390 млрд

19.12.2017 – ИТОГО за 10 циклов 2017г: $5,311 млрд (-4,9% г/г)

30.01.2018 – Цикл 1, 2018г: $672 млн

06.03.2018 – Цикл 2, 2018г: $563 млн

17.04.2018 – Цикл 3, 2018г: $524 млн

22.05.2018 – Цикл 4, 2018г: $554 млн

Всего за 4 цикла 2018г: $2,313 млрд

18.12.2018 – ИТОГО за 10 циклов 2018г: $5,398 млрд (+1,7% г/г)

29.01.2019 – Цикл 1, 2019г: $500 млн

05.03.2019 – Цикл 2, 2019г: $496 млн

09.04.2019 – Цикл 3, 2019г: $581 млн

21.05.2019 – Цикл 4, 2019г: $416 млн

Всего за 4 цикла 2019г: $1,993 млрд

18.12.2019 – ИТОГО за 10 циклов 2019г: $4,044 млрд (-25,1% г/г)

29.01.2020 – Цикл 1 2020г: $551 млн

04.03.2020 – Цикл 2, 2020г: $362 млн

30.03.2020 – Цикл 3, 2020г: $0,00

00.00.2020 – Цикл 4/5, 2020г: $56 млн

Всего за 4 цикла 2020г: $969 млн

17.12.2020 – ИТОГО за 10 циклов 2020г: $2,800 млрд (-30,7% г/г)

03.02.2021 – Цикл 1, 2021г: $663 млн

10.03.2021 – Цикл 2, 2021г: $550 млн

07.04.2021 – Цикл 3, 2021г: $450 млн

19.05.2021 – Цикл 4, 2021г: $380 млн

Всего за 4 цикла 2021г: $2,043 млрд

www.debeersgroup.com/reports/rough-diamond-sales

Продажи необработанных алмазов De Beers Group

Продажи необработанных алмазов De Beers Group

Цикл 1, 2016г: $545 млн

Цикл 2, 2016г: $617 млн

Цикл 3, 2016г: $666 млн

Цикл 4, 2016г: $636 млн

20.12.2016 – ВСЕГО за 10 циклов 2016г: $5,587 млрд

00.00.2017 – Цикл 1, 2017г: $729 млн

00.00.2017 – Цикл 2, 2017г: $553 млн

00.00.2017 – Цикл 3, 2017г: $586 млн

00.00.2017 – Цикл 4, 2017г: $522 млн

19.12.2017 – ВСЕГО за 10 циклов 2017г: $5,311 млрд (-4,9% г/г)

30.01.2018 – Цикл 1, 2018г: $672 млн

06.03.2018 – Цикл 2, 2018г: $563 млн

17.04.2018 – Цикл 3, 2018г: $524 млн

22.05.2018 – Цикл 4, 2018г: $554 млн

18.12.2018 – ВСЕГО за 10 циклов 2018г: $5,398 млрд (+1,7% г/г)

29.01.2019 – Цикл 1, 2019г: $500 млн

05.03.2019 – Цикл 2, 2019г: $496 млн

09.04.2019 – Цикл 3, 2019г: $581 млн

21.05.2019 – Цикл 4, 2019г: $416 млн

18.12.2019 – ВСЕГО за 10 циклов 2019г: $4,044 млрд (-25,1% г/г)

29.01.2020 – Цикл 1 2020г: $551 млн

04.03.2020 – Цикл 2, 2020г: $362 млн

30.03.2020 – Цикл 3, 2020г: $0,00

00.00.2020 – Цикл 4/5, 2020г: $56 млн

17.12.2020 – ВСЕГО за 10 циклов 2020г: $2,800 млрд (-30,7% г/г)

03.02.2021 – Цикл 1, 2021г: $663 млн

10.03.2021 – Цикл 2, 2021г: $550 млн

07.04.2021 – Цикл 3, 2021г: $450 млн

19.05.2021 – Цикл 4, 2021г: $380 млн

www.debeersgroup.com/reports/rough-diamond-sales

АЛРОСА - держать нельзя продавать

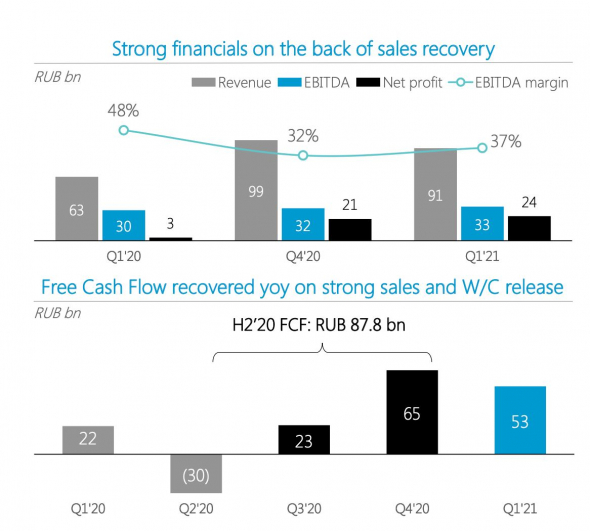

АЛРОСА - держать нельзя продаватьНесмотря на пандемию, компании удалось сохранить рентабельность бизнеса, и к концу сезона перейти к росту. Четвертый квартал завершился на позитивной ноте. Восстановление отрасли позитивно повлияло на котировки, которые переписали исторические максимумы. В этой статье разберем результаты за первый квартал текущего года, а также дальнейшие перспективы.

Выручка от продаж за первый квартал выросла на 45% до 90,8 млрд рублей. На рост повлияло снижение курса рубля. Напомню, в начале 2020 года курс был на уровне 62-64 рубля. Также увеличились и объёмы реализации. Спрос со стороны конечных потребителей в США и Китае растет.

А вот динамика себестоимости продаж не радует. За период добавила 77%, в основном за счет переоценок запасов алмазов, руды и песков в размере 20,2 млрд рублей. Операционные расходы также увеличились на 15% до 7,6 млрд рублей. Обратная переоценка курсовых разниц оказала на этот раз положительное влияние. Как итог, чистая прибыль компании за первый квартал выросла в 8 раз до 24 млрд рублей.

Высокие продажи и низкие затраты на инвестиции дали возможность АЛРОСА нарастить свободный денежный поток до рекордных 52,7 млрд рублей. Вкупе с отрицательным долгом (NetDebt/EBITDA = -0,2x) позволили руководству даже после тяжелого 2020 года рекомендовать высокие дивиденды. Выплата составит 9,54 рубля на акцию или 8% доходности по текущим.

АЛРОСА продолжает оставаться стабильной дивидендной историей. Отсутствующий долг и низкая база 2020 года сыграют нам на руку и во втором квартале. АЛРОСА даже не пришлось прибегать к помощи Гохран, которому планировались продажи излишек продукции. Компания справляется и с операционными расходами.

Для меня АЛРОСА остается перспективной идеей и уникальным бизнесом, который даже без значительных апсайдов, может позволить инвесторам получать стабильные дивиденды. Покупки с текущих уровней могут быть опасны, но удержание ранее набранных позиций в текущей ситуации для меня будет лучшим решением.

Мой Telegram «ИнвестТема» - https://t.me/particular_trader

Авто-репост. Читать в блоге >>>

Антон Юшко, АЛРОСА всё? :)

Виктор, об этом уже 2 года слышу)) на корона кризисе купил по 65 и продал по 75-80 с целью откупить обратно, а оно теперь 120 стоит )))

Антон Юшко, такая же история.купил в апреле 20 потом продал… дурак

Антон Юшко, АЛРОСА всё? :)

Виктор, об этом уже 2 года слышу)) на корона кризисе купил по 65 и продал по 75-80 с целью откупить обратно, а оно теперь 120 стоит )))

Антон Юшко, угу. А я вышел, нафиг. :) Боюсь что-то.

Виктор, Мария Гордон (независимый директор Алросы), проронила интересную мысль, что из-за локдауна в 2020, в 2021 у Алросы наблюдает выстрел отложенного спроса на алмазы.

Поэтому, мне думается, только в конце года можно присматриваться к выходу, упасть еще не должна

Дмитрий, умная тётя кстати

Дивидендная доходность по бумагам Алроса ожидается на уровне 17% - Альфа-Банк

Дивидендная доходность по бумагам Алроса ожидается на уровне 17% - Альфа-Банк

Мы ожидаем, что запасы «АЛРОСА» опустятся ниже 10 млн карат к концу 2К21, что предполагает ограниченный потенциал их дальнейшего снижения в 2П21, при том, что стоимость текущих запасов должна быть примерно в два раза выше. Производственный прогноз на 2021 г. на уровне 31-32 млн карат предполагает производство 24 млн каратов в период с апреля по декабрь 2021 гг., что означает, что компания будет удовлетворять спрос клиентов за счет фактически произведенного алмазного сырья.

Учитывая, что производство «АЛРОСА» в 2022 г. не должно быть сильно выше в годовом сопоставлении и ожидается на уровне примерно 33 млн карат, а также в условиях отсутствия потенциала увеличения предложения алмазов со стороны других производителей, мы считаем, что дефицит предложения алмазов на рынке в ближайшее время сохранится. De Beers в рамках публикации операционных результатов за 1К21, которые свидетельствуют о снижении совокупного производства алмазов на 7% г/г на фоне операционных сложностей, не изменила своего производственного прогноза на 2021 г. (32-34 млн карат) после его понижения в начале этого года с 33-35 млн.

Запасы ограненного сырья в мидстриме весьма умеренны, что предполагает их дальнейшее пополнение. После сильного сокращения производства в связи с вспышкой пандемии запасы в мидстриме Индии находятся на весьма умеренном уровне, что подкрепляет Стратегию“price over volume”, которой продолжают придерживаться крупнейшие поставщики алмазного сырья. В 2020 г. динамика индекса средних цен на алмазы следовала за изменениями продуктового микса, тогда как цены на бриллианты росли. По данным Rapaport, индекс бриллиантов весом 1 карат вырос на 5,6% тогда как индекс камней весом 0,50 карат повысился на 12% в 2020 г. В 2021 г. индексы цен на бриллианты весом более 1 карат продолжали расти, тогда как на бриллианты меньшего размера в целом демонстрировали устойчивость. У нас есть все основания полагать, что текущая маржа мидстрима поддерживает дальнейшее пополнение запасов, благодаря которому цены на алмазное сырье будут расти на фоне конкуренции за объемы. «АЛРОСА» также отмечает постепенный рост цен на алмазное сырье.

Импорт бриллиантов в США восстановился до уровня, предшествующего пандемии, тогда как импорт бриллиантов в Гонконг резко вырос г/г на фоне улучшения конъюнктуры рынка. Благодаря мерам поддержки и вакцинации восстановление продаж предметов роскоши на двух ключевых рынках ювелирных украшений из бриллиантов – США и Китая – произошло ранее ожидаемых сроков. В 1К21 продажи ювелирных украшений, часов, а также других ювелирных украшений на рынке Гонконга выросли на 19% г/г исключительно за счет роста внутреннего потребления, так как ограничения на въездной туризм оставались в силе. Восстановление розничных продаж предметов роскоши в США также превзошло ожидания на фоне выдачи американцам чеков материальной помощи. Продажи ювелирных украшений в январе-апреле в США превзошли исторический максимум 2019 г. на 30%. Другим признаком восстановления экономики США стала свежая статистка по индексу PMI в сфере услуг от ISM, который вырос до 64,0 в мае с 62,7 в апреле, опередив прогноз. Заявки на пособие по безработице в США, вышедшие на прошлой неделе, впервые за пандемию опустились ниже 400 тыс. на фоне активизации процесса найма сотрудников и укрепления экономики, вступающей в летний в период. Мы ожидаем, что продолжающееся восстановление экономики поддержит финансовое положение домохозяйств и будет стимулировать рост продаж личных предметов роскоши.

Риски. Низкий уровень запасов в мидстриме (запасы в сегменте добычи в основном были распроданы в 1К21) указывает на риски предложения ограненного сырья. Алмазодобытчики могут продавать только те объемы, которые производят. В итоге запасы бриллиантов под угрозой истощения, что приводит к росту цен. Если индекс потребительской уверенности по-прежнему будет сильным на ключевых рынках ювелирных украшений из бриллиантов, можно ожидать дальнейший рост цен.

Оценка. Мы повысили РЦ по акциям «АЛРОСА» с 118,8 руб./акцию до 139,6 руб./акцию и подтверждаем рекомендацию ВЫШЕ РЫНКА. После масштабного пополнения запасов в 4К20/1К21 продажи алмазов «АЛРОСА» в 2021 г могут достигнуть 43 млн карат, что на 37% выше г/г. Мы ожидаем, что значительное высвобождение оборотного капитала поддержит СДП в 1П21, благодаря чему дивидендные выплаты за 12М могут составить 147 млрд руб., что соответствует привлекательной дивидендной доходности в 17%. Мы повысили свой прогноз цен на алмазы ювелирного качества с $140/карат до $150/карат в 2022 г. и с $145/карат до $154/карат в 2023. Наш прогноз цены рассчитан на основе метода ДДП и мультипликаторов 2022П EV/EBITDA 6,5x и P/E 10x (в соотношении 50%:25%:25%). По итогам пересмотра РЦ по акциям «АЛРОСА» повышена до 139,6 руб. на акцию, что подразумевает потенциал роста 17%.

Кросноженов Борис

Толстых Юлия

«Альфа-Банк»

Авто-репост. Читать в блоге >>> Длинный срок работы крупнейших месторождений обеспечивают Алроса лидерство на рынке - Альфа-Банк

Длинный срок работы крупнейших месторождений обеспечивают Алроса лидерство на рынке - Альфа-Банк

На прошлой неделе глава Якутии Айсен Николаев прояснил планы «АЛРОСА» по восстановлению добычи подземным способом на трубке “Мир”, которая была законсервирована в августе 2017 г. после аварии и затопления двух горизонтов шахты. По данным “Интерфакс” со ссылкой на г-на Николаева, «АЛРОСА» вместо разрушенного во время аварии 2017 г рудника «Мир» построит новый. Разработка проектной документации и прохождение госэкспертизы завершаться к концу 2022 г. Этап строительства придется на 2023-2028 гг., тогда как начать добычу алмазов на руднике предполагается в 2030-2031 годах.

Предварительная оценка капиталовложений «АЛРОСА» на восстановление трубки “Мир” составляла примерно $1,2 млрд (примерно 17,5 млрд руб.) на период 6-7 лет с 2025 г. Мы полагаем, что конъюнктура рынка в данный момент благоприятна для более активной реализации планов по восстановлению добычи на Мире, вклад которого в общее производство до аварии составлял более 7 млн карат ежегодно. Инвестиционный кейс снова становится интересным, конечный спрос в 4К20/1К21 привел к дефициту алмазного сырья у крупнейших производителей, и мы полагаем, что дефицит предложения в ближайшее время сохранится.

В данный момент проектов по разработке крупных кимберлитовых трубок на горизонте нет. Запасы ограненного сырья истощаются во всех крупных хабах, что приводит к росту цен по всей цепочки стоимости. Наша текущая модель оценки стоимости акций компании не включает капиталовложения на восстановление трубки “Мир”. Уверенное финансовое положение «АЛРОСА» и длинный срок работы крупнейших месторождений в Якутии обеспечивают компании лидерство на рынке алмазного сырья, который сужается на фоне естественного истощения запасов.

Красноженов Борис

Толстых Юлия

«Альфа-Банк»

На сегодняшний день крупнейшим инвестиционным проектом «АЛРОСА» оставалось освоение Верхне-Мунского месторождения. На этапе подготовки к началу добычи объем инвестиций достиг примерно 16 млрд руб., тогда как совокупные ожидаемые инвестиции на весь период освоения месторождения оцениваются на уровне примерно 60 млрд руб., в том числе капиталовложения на ремонтно-профилактические работы вплоть до 2042 г. В 1К21 на Верхне-Мунском было произведено 813 тыс. карат алмазов открытым способом добычи.

Авто-репост. Читать в блоге >>>

Не-не, хватит… <img smile=«air_kiss» /все индикаторы указывают на перегретость…

Сергей Сергеев, врут индикаторы Не-не, хватит… <img smile=«air_kiss» /все индикаторы указывают на перегретость…

Не-не, хватит… <img smile=«air_kiss» /все индикаторы указывают на перегретость… Алроса в долларах.

Алроса в долларах.

Еще три годовых депозита в $ до пробоя максимума, осталось немного)

t.me/rovniymarket

Авто-репост. Читать в блоге >>>

Купил Алросу по 60 сижу продавать не хочу зачем я долгосрочный инвестор более 32 лет покупаю акции кто вам сказал что акции надо продавать

Vladimir Boryakov, как купил один лот по 60, так и сижу с ним.

Купил Алросу по 60 сижу продавать не хочу зачем я долгосрочный инвестор более 32 лет покупаю акции кто вам сказал что акции надо продавать

Купил Алросу по 60 сижу продавать не хочу зачем я долгосрочный инвестор более 32 лет покупаю акции кто вам сказал что акции надо продавать

Антон Юшко, АЛРОСА всё? :)

Виктор, об этом уже 2 года слышу)) на корона кризисе купил по 65 и продал по 75-80 с целью откупить обратно, а оно теперь 120 стоит )))

Антон Юшко, угу. А я вышел, нафиг. :) Боюсь что-то.

Виктор, Мария Гордон (независимый директор Алросы), проронила интересную мысль, что из-за локдауна в 2020, в 2021 у Алросы наблюдает выстрел отложенного спроса на алмазы.

Поэтому, мне думается, только в конце года можно присматриваться к выходу, упасть еще не должна «АЛРОСА» построит новый рудник вместо разрушенного в 2017 году «Мира»

«АЛРОСА» построит новый рудник вместо разрушенного в 2017 году «Мира»

Москва. 4 июня. INTERFAX.RU — «АЛРОСА» вместо разрушенного во время аварии 2017 года рудника «Мир» построит новый, сообщил глава Якутии Айсен Николаев в интервью «Интерфаксу».

«Можно точно сказать, что рудник „Мир“ будет не то что восстановлен, а построен новый. Разработка проектной документации и прохождение госэкспертизы у нас намечена на конец 2022 года. После принятия решения начнется строительство — это уже 2023-2028 годы», — сказал Николаев.

Начать добычу алмазов на руднике предполагается в 2030-2031 годах.

По словам главы республики, сейчас на трубке завершается доразведка запасов и разработка техрегламента.

Уже определено место, где рудник будет построен и определена схема вскрытия подземных глубоких пластов.

«Компания „АЛРОСА“ уже отработала технологические подходы, работа началась. Мы будем, конечно, стараться ускорить сроки, но тут все же вопросы, связанные с безопасностью производства, со сложными горно-геологическими условиями», — добавил Николаев.

В РОССИИ«АЛРОСА» назвала причину аварии на руднике «Мир»

04 августа 2017

«АЛРОСА» назвала причину аварии на руднике «Мир»

Читать подробнее

В августе 2017 года на руднике «Мир» компании «АЛРОСА» произошла авария. Тогда были полностью разрушены горные выработки и горно-шахтное оборудование, а также затоплены два горизонта. Спасти удалось 143 шахтера из 151.

В первом полугодии 2017 года на добычу на руднике «Мир» приходилось 11% производства группы «АЛРОСА». С осени 2017 года рудник законсервирован.

По данным «АЛРОСА», геологоразведочные работы по доизучению запасов трубки «Мир» будут завершены в 2021 году, отчет с подсчетом запасов подготовлен в 2022 году.

АЛРОСА продолжит повышать цены на алмазы, видит сильный спрос — руководитель

глава АЛРОСА Сергей Иванов.

Высокий спрос со стороны конечных потребителей и падение предложения — все это создает отличные предпосылки для поступательного роста цен. Конечно, мы используем эту возможность и поступательно увеличиваем цены, но пока не готов комментировать на какой уровень. Могу сказать одно — мы очень вдумчиво относимся к балансу рынка. Наши ценовые шаги очень последовательны и осторожны, на наш взгляд, это позволит обеспечить «здоровье» отрасли в долгосрочной перспективе

Структурный дефицит на рынке — из-за снижения производства алмазов в этом году на 20-25% ниже доковидных уровней, а также опустошением запасов добывающих компаний и midstream под влиянием сильных продаж ювелирных изделий.

Запасы добывающих компаний к концу первого квартала упали до минимума за всю историю и сейчас им придется «продавать по сути с колес — что произвели, то сразу отдали рынку».

Мы видим очень сильный спрос со стороны конечных потребителей ювелирной продукции. К примеру, в среднем с начала года в США спрос на ювелирную продукцию превышает уровни успешного 2018 года. В Китае с начала года продано примерно на 10% больше ювелирных изделий, чем в относительно успешных 2018 и 2019 годах. Спрос на бриллианты со стороны ритейла очень высокий, поэтому уровень заказов у midstream, смею предположить, сейчас на уровнях, которые они не видели давно

Но сейчас цены все еще на 17% ниже средних уровней начала 2010-х годов.

Постпандемийное восстановление путешествий и других услуг и товаров (рестораны, музеи, гостиницы) не приведет к серьезному падению спроса на ювелирные изделия.

По мере снятия ограничений люди просто вернутся к традиционной структуре трат. Да, часть спроса уйдет, но это будет компенсироваться восстановлением спроса со стороны потребителей в регионах, которые пока переживают серьезные ограничения из-за пандемии, таких как Европа, Великобритания, или, например, Индия

В Китае наблюдаются позитивные для спроса тенденции, связанные с углублением проникновения ритейла в города, где раньше не было брендовых магазинов.

www.interfax.ru/business/770494

Авто-репост. Читать в блоге >>>

редактор Боб, всегда угорал над идиотами, придумавшими себе фетиш из обычного кристаллического углерода. Воистину прав был тот человек, который утверждал, что «без лоха и жизнь плоха».

Пилат, хотя бы факт того что это самый твердый минерал не оправнывает ли его ценность?

АЛРОСА - факторы роста и падения акций

- Алроса ожидает снижения добычи алмазов в мире в течение следующих 7 лет. Эксперты говорят об исчерпании запасов в мире с 2025 года. (13.02.2022)

- Дефицит алмазов на рынке в 2022 году (даже без учета устранения Алросы с рынка при помощи санкций) (30.05.2022)

- В 2022 году в США ожидается рекордное число свадеб за последние 40 лет (30.05.2022)

- Алроса производит как правило мелкие камни, происхождение которых сложнее отследить (30.05.2022)

- С 2023г возобновились отчетности по продажам и добыче алмазов, выплата дивидендов. (20.09.2024)

- Монопродуктовая компания, которая никак не развивается, не диверсифицируется и целиком зависит от мировой алмазной конъюнктуры (13.11.2020)

- Крупнейшие ювелирные сети мира отказались от бриллиантов из российских алмазов (30.05.2022)

- Компания под санкциями. С 2022 года не отчитывается по продажам. Есть большие проблемы со сбытом. (30.05.2022)

- Крупнейшая в мире платформа по торговле бриллиантами RapNet исключила из своей торговой системы российские бриллианты, которые составляли 1/3 оборота. (30.05.2022)

- США: запрет на импорт российских алмазов и бриллиантов. (Исключение для бриллиантов, которые сделаны из российских алмазов в других странах, например, Индии) (30.05.2022)

АЛРОСА - описание компании

АК «АЛРОСА» (ИНН 1433000147) является одной из крупнейших алмазодобывающих компаний мира, на ее долю приходится 97% всех алмазов РФ и около 25% мировой добычи. В состав компании входят: «ЕСО АЛРОСА», «Бриллианты АЛРОСА», а также Айхальский, Мирнинский, Удачнинский и Нюрбинский ГОК. Крупнейшими акционерами АК «АЛРОСА» являются Росимущество с долей в уставном капитале в 43.9256% акций и Республике Саха (Якутия) — 25% акций. В свободном обращении находятся 23.0739% АК «АЛРОСА»

Крупнейшие добывающие дочки Алросы:

ООО «Алмазы Анабара»

ООО «Севералмаз»

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций