| Число акций ао | 3 976 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 228,4 млрд |

| Выручка | 896,7 млрд |

| EBITDA | 277,4 млрд |

| Прибыль | 97,1 млрд |

| Дивиденд ао | 5,27 |

| P/E | 2,4 |

| P/S | 0,3 |

| P/BV | 5,8 |

| EV/EBITDA | 2,7 |

| Див.доход ао | 9,2% |

| Аэрофлот Календарь Акционеров | |

| 16/01 Операционные результаты за декабрь 2025 года | |

| 03/02 Публикация результатов по РСБУ за 12 месяцев 2025 года | |

| 11/02 Операционные результаты за январь 2026 года | |

| 04/03 Отчет по МСФО за 12 месяцев 2025 года | |

| Прошедшие события Добавить событие | |

Аэрофлот акции

-

Аэрофлот — планирует увеличить пассажиропоток в 2017 году на 12-14%. Компания прогнозирует, что в этом году рынок может вырасти до 10% (single digit growth), но международные перевозки останутся на уровне прошлого года. Загрузка рейсов может снизиться до 80% в связи с приходом в парк группы 40 самолетов. По мнению Атона, не факт, что такие результаты компания получит и в 2017 г. – «несмотря на планы роста перевозок, рентабельность может упасть, в том числе из-за снижения загрузки рейсов при увеличении флота. Наметившееся укрепление рубля может снизить валютные доходы и транзитный трафик, так как перевозки могут стать менее привлекательными для зарубежных пассажиров». (Рейтер) (Коммерсант)

Аэрофлот — планирует увеличить пассажиропоток в 2017 году на 12-14%. Компания прогнозирует, что в этом году рынок может вырасти до 10% (single digit growth), но международные перевозки останутся на уровне прошлого года. Загрузка рейсов может снизиться до 80% в связи с приходом в парк группы 40 самолетов. По мнению Атона, не факт, что такие результаты компания получит и в 2017 г. – «несмотря на планы роста перевозок, рентабельность может упасть, в том числе из-за снижения загрузки рейсов при увеличении флота. Наметившееся укрепление рубля может снизить валютные доходы и транзитный трафик, так как перевозки могут стать менее привлекательными для зарубежных пассажиров». (Рейтер) (Коммерсант) АЭРОФЛОТ ОПУБЛИКОВАЛ НЕВПЕЧАТЛЯЮЩИЕ РЕЗУЛЬТАТЫ ЗА 4К16 ПО МСФО

АЭРОФЛОТ ОПУБЛИКОВАЛ НЕВПЕЧАТЛЯЮЩИЕ РЕЗУЛЬТАТЫ ЗА 4К16 ПО МСФО

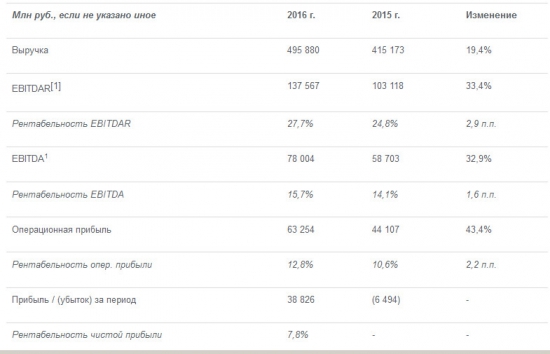

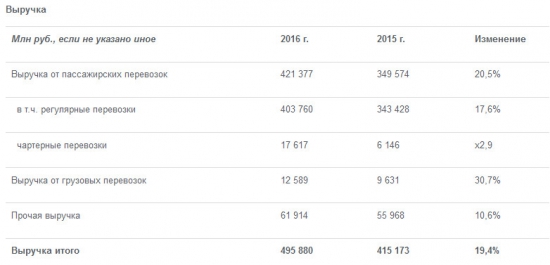

Выручка Аэрофлота за 4К16 выросла на 8% г/г до 115 млрд руб., а EBITDA составила всего 800 млн руб. против 10,8 млрд руб. годом ранее. В результате рентабельность EBITDA оказалась близкой к нулю, в то время как в 4К15 она составила 10,2%. Основными причинами снижения рентабельности стали снижение доходных ставок (сильнее, чем ожидалось) и рост цен на авиационное топливо. Чистый убыток составил 5 млрд руб. (-8,4 млрд руб. за 4К15) — на уровне ожиданий. Чистая прибыль за 2016 составила 38,8 млрд руб. (консенсус-прогноз Интерфакс: 36,3 млрд руб.), что соответствует историческому максимуму. Выручка увеличилась на 19,4% г/г до 496 млрд руб. (консенсус: 500 млрд руб.), а EBITDA выросла на 32,9% г/г до 78 млрд руб. (консенсус: 81,9 млрд руб.), в то время как рентабельность EBITDA составила 15,7% против 14,1% годом ранее. Общая задолженность Аэрофлота снизилась на 38% до 144 млрд руб., соотношение чистый долг/EBITDA составило 1,4x. Руководство подтвердило, что готово выплатить 50% от чистой прибыли по МСФО за 2016 в качестве дивидендов, что соответствует дивидендной доходности 10% (17,5 руб. на акцию), и прогнозирует, что рост пассажирооборота в 2017 составит 11-13% г/г (14,8% за 2016), что также представляется сильным показателем.

Объявленные результаты оказались ниже наших ожиданий и ожиданий рынка по выручке и EBITDA/EBITDAR, хотя разница не очень большая. Тем не менее результаты несколько охладили пыл инвесторов после необоснованного ралли накануне публикации результатов. Перспективы хороших дивидендов должны предотвратить сильную коррекцию в акциях. Но при этом, Аэрофлот в настоящий момент торгуется с мультипликатором EV/EBITDAR 2017П равным 5,7x и P/E 2017П равным 6,0x, что близко к справедливому уровню. Все позитивные факторы учтены в цене на текущем этапе, и мы не видим среднесрочных катализаторов для акций.

АТОН ГРУППА АЭРОФЛОТ ПЛАНИРУЕТ В 2017 Г. УВЕЛИЧИТЬ ПАРК НА 40 ЛАЙНЕРОВ — ПРЕЗЕНТАЦИЯ

ГРУППА АЭРОФЛОТ ПЛАНИРУЕТ В 2017 Г. УВЕЛИЧИТЬ ПАРК НА 40 ЛАЙНЕРОВ — ПРЕЗЕНТАЦИЯ

АЭРОФЛОТ ГОТОВ НАПРАВИТЬ НА ДИВИДЕНДЫ 50% ОТ ЧИСТОЙ ПРИБЫЛИ ЗА 2016Г ПРИ ДИРЕКТИВЕ ПРАВИТЕЛЬСТВА — ЗАМГЕНДИРЕКТОРА

«Аэрофлот» планирует увеличить перевозки пассажиров в 2017 г. на 12-14%, говорится в презентации компании для инвесторов, опубликованной на ее сайте.

В 2016 г. перевозки группы «Аэрофлот» выросли на 10,3%, до 43,4 млн пассажиров. На внутренних линиях показатель достиг 25,15 млн человек (+7,6%), на международных — 18,29 млн человек (+14,1%).

Пассажирооборот группы в прошлом году вырос на 14,8%, до более 112,1 млрд пассажиро-километров. Процент занятости пассажирских кресел повысился на 3,2 процентного пункта, до 81,5%. Мнение по Аэрофлоту:

Мнение по Аэрофлоту:Итак, Аэрофлот с высокой вероятностью заплатит 17 рублей дивидендов, акция стоит в районе 175. Осенью аналогичную готовность заплатить дал менеджмент Алросы, там ожидаются 10 рублей дивиденды и возвращение акции к 105 рублям. Хорошая точка для входа. Какие ещё подобные бумаги есть на Мосбирже?

Bubellar, 26 рублей была реакция на поглощение Трансаэро. Чистая прибыль за 2016 год резко скакнула в 4 раза, после убытка в 2015 году. До этого чистая прибыль была в районе 5 -10 ярдов последние 4 года. Можно сказать, что Аэрофлот с такой прибылью был убыточен и до 2015 года, так как деньги роялти, которое платят иностранные авиакомпании за пролёт над Сибирью в размере 200-300 млн. долл., включались в прибыль по МСФО.

Bubellar, 26 рублей была реакция на поглощение Трансаэро. Чистая прибыль за 2016 год резко скакнула в 4 раза, после убытка в 2015 году. До этого чистая прибыль была в районе 5 -10 ярдов последние 4 года. Можно сказать, что Аэрофлот с такой прибылью был убыточен и до 2015 года, так как деньги роялти, которое платят иностранные авиакомпании за пролёт над Сибирью в размере 200-300 млн. долл., включались в прибыль по МСФО. malishok, а что у Алросы уже было собрание акционеров и утвердили дивы 50% от прибыли?

malishok, а что у Алросы уже было собрание акционеров и утвердили дивы 50% от прибыли? Bubellar, значит ждем 90 и тарим на все )

Bubellar, значит ждем 90 и тарим на все )

я, честно, половиной своей небольшой доли вышел еще на прошлом отчете рсбу который. Тимофей Мартынов, То бишь примерно если 50 % МСФО то 17,64 на акцию будут дивы, а если все таки 25% то 8,8. Соответственно вопрос- при росте бумаги с 26 рублей до 182 люди ждали дивиденд в 17 рублей?=))) Ведь основную причину роста объямняли ожиданием высоких дивидендов, по факту справедливая цена за бумагу находится в диапазоне 91-117, и никак не выше. По факту то что в аэрофлоте есть ни что иное как сговор и пылесос фри флоата и тотальный контроль над бумагой, и делают это под приватизацию, и да в этом участвует сам аэрофлот, и да делают это насколько мне известно 3 брокера, и да в этой связи всем насрать какой там у них отчет.

Тимофей Мартынов, То бишь примерно если 50 % МСФО то 17,64 на акцию будут дивы, а если все таки 25% то 8,8. Соответственно вопрос- при росте бумаги с 26 рублей до 182 люди ждали дивиденд в 17 рублей?=))) Ведь основную причину роста объямняли ожиданием высоких дивидендов, по факту справедливая цена за бумагу находится в диапазоне 91-117, и никак не выше. По факту то что в аэрофлоте есть ни что иное как сговор и пылесос фри флоата и тотальный контроль над бумагой, и делают это под приватизацию, и да в этом участвует сам аэрофлот, и да делают это насколько мне известно 3 брокера, и да в этой связи всем насрать какой там у них отчет. malishok, думаю без решения правительства все будут давать пока по 25%, 50% можно не ждать...

malishok, думаю без решения правительства все будут давать пока по 25%, 50% можно не ждать...

Антон Ромашов, да и 38,8 млрд — неплохо, при стоимости 193 млрд, это доходность бизнеса больше 20%, окупаемость 5 лет… К тому же в начале года все растет и выручка и количество перевезенных пассажиров… Скоро Египет откроют…

Антон Ромашов, да и 38,8 млрд — неплохо, при стоимости 193 млрд, это доходность бизнеса больше 20%, окупаемость 5 лет… К тому же в начале года все растет и выручка и количество перевезенных пассажиров… Скоро Египет откроют… Олег Каширин, с другой стороны все остальное прекрасно и выросло

Олег Каширин, с другой стороны все остальное прекрасно и выросло

выручка плюс, ебитда плюс

долг сильно минус.

Ключевые финансовые результаты Группы Аэрофлот за 2016 год по МСФО:

Выручка +19,4% г/г до 495 880 млн руб.;

Показатель EBITDAR составил 137 567 млн руб., +33,4%. Рентабельность EBITDAR увеличилась на 2,9 процентных пунктов (п.п.) и составила 27,7%;

Показатель EBITDA составил 78 004 млн руб. +32,9%. Рентабельность EBITDA увеличилась на 1,6 п.п. и составила 15,7%;

Операционная прибыль составила 63 254 млн руб., +43,4%;

Чистая прибыль составила 38 826 млн руб.

В результате действия валютного фактора нетто-положительный эффект на операционную прибыль составил 14 млрд руб., что стало возможным благодаря эффективному управлению доходами и строгому контролю операционных расходов.

Положительное влияние на рентабельность также связано с эффектом операционного рычага — ростом занятости пассажирских кресел по Группе «Аэрофлот» на 3,2 п.п. до 81,5%, что позволило Группе получить дополнительную выручку, не увеличивая постоянные издержки.

пресс-релиз Антон Ромашов, наверно расстроились из-за того, что ждали больше, так как за 9 месяцев 2016 уже прибыль была 43,7 млрд. 4 квартал наверное был убыточный…

Антон Ромашов, наверно расстроились из-за того, что ждали больше, так как за 9 месяцев 2016 уже прибыль была 43,7 млрд. 4 квартал наверное был убыточный…

malishok, при 38,8 это 17,4 дивиденд если 50%.

malishok, при 38,8 это 17,4 дивиденд если 50%.

а по ходу многие ждали чуть ли не 22 рубля...

мне кажется вниз до 150 минимум свозят.

АЭРОФЛОТ: ПРОГНОЗ РЕЗУЛЬТАТОВ ЗА 4К16

АЭРОФЛОТ: ПРОГНОЗ РЕЗУЛЬТАТОВ ЗА 4К16

Аэрофлот сегодня опубликует результаты за 4К16 и 2016 по МСФО. Мы прогнозируем, что выручка в 4К16 выросла на 13% г/г до 119 млрд руб. за счет роста доходных ставок на 5% и роста пассажирооборота на 14%, в то время как выручка за 2016 год должна составить 501 млрд руб. (консенсус-прогноз предполагает 500 млрд руб.). EBITDA за 4К16 должна снизиться до 5 млрд руб. против 10,8 млрд руб. годом ранее из-за укрепления рубля и роста топливных расходов. Показатель EBITDA за 2016 вырастет на 46% до 82 млрд руб. Последний квартал года — низкий сезон для Аэрофлота, поэтому мы ожидаем, что компания опубликует чистый убыток в размере около 5 млрд руб. за 4К16, в то время как чистая прибыль за 2016 составит 37,8 млрд руб. (консенсус-прогноз Интерфакс: 36,3 млрд руб.), что является рекордно высоким уровнем. Вчерашнее ралли в акциях (+7%) накануне публикации результатов нас удивило, и мы сомневаемся, что результаты сами по себе станут дальнейшим катализатором роста. Акции Аэрофлота в настоящий момент торгуются с мультипликатором EV/EBITDAR 2017П равным 5,5x и P/E 2017П равным 6,1x, предполагая дисконт 10-30% к средним мультипликаторам мировых аналогов, однако эти мультипликаторы не являются низкими. Они близки к нашей целевой цене. Телеконференция состоится сегодня в 16:00 по московскому времени. Тел: +7 495 213 1767; +44 330 336 9105, ID конференции: 3934909,

АТОН

КОНСЕНСУС: Аэрофлот получил 36,3 млрд руб. чистой прибыли по МСФО в 2016г против убытка годом ранее

Москва. 1 марта. ИНТЕРФАКС — Группа «Аэрофлот» (MOEX: AFLT) получила 36,3 млрд руб. чистой прибыли по МСФО в 2016 г., следует из консенсус-прогноза, подготовленного «Интерфаксом» на основании оценок пяти инвесткомпаний и банков.

По итогам 2015 г. «Аэрофлот» получил убыток по МСФО в размере 6,5 млрд руб.

Показатель EBITDA, согласно консенсус-прогнозу, за год вырос на 30,5%, до 81,9 млрд руб.

Консенсус-прогноз выручки «Аэрофлота» — 500,1 млрд руб., что на 20,5% больше, чем в предыдущем году.

Ключевыми драйверами улучшения финансовых результатов в 2016 году стали более сильные показатели пассажиропотока компании (43,4 млн человек, +10,3%), а также повышение доходности на фоне ухода с рынка бывшего конкурента «Трансаэро» (MOEX: TAER), полагают аналитики «Открытие Капитал».

Несмотря на то, что IV квартал традиционно является слабым для авиакомпаний, процент занятости пассажирских кресел за этот период по группе составил 78,7%, что значительно выше среднего показателя в 75%, который наблюдается обычно, добавляют в BCS.Прогноз финпоказателей группы «Аэрофлот» по МСФО за 2016 г. (в млрд руб.):

Выручка EBITDA Чистая прибыль (убыток)

Ренессанс Капитал 496,3 78 35

BCS 501,3 82,1 38,9

ВТБ Капитал 501,6 86,2 35

Открытие Капитал 500,3 81,2 35

Атон 501 82 37,8

Консенсус 500,1 81,9 36,3

2015 г. 415,2 58,7 (6,5)

Изменение, % 20,5% 39,5% -«Аэрофлот» планирует опубликовать отчет по МСФО за 2016 г. 2 марта. В этот же день в 16:00 мск состоится телефонная конференция для инвесторов и аналитиков.

«Аэрофлот» — крупнейшая группа авиакомпаний в РФ, объединяет одноименного перевозчика, работающего в премиальном сегменте, а также дочерние компании «Россия» (средний сегмент), «Победа» (низкобюджетный сегмент) и работающую на Дальнем Востоке «Аврору».

Основной акционер «Аэрофлота» — Росимущество (51,2%), еще 4,5% — у дочерней компании «Аэрофлот-Финанс», 3,3% владеет госкорпорация «Ростех», 34,8% — у институциональных инвесторов, 6,1% принадлежат физлицам, 0,1% — менеджменту «Аэрофлота».

Аэрофлот - факторы роста и падения акций

- Компания в моменте не обслуживает лизинговые платежи перед иностранными лизингодателями (07.03.2024)

- По итогам 2024 года Аэрофлот может заработать рекордную прибыль и выплатить дивиденды 5-6 руб на акцию (14.12.2024)

- Если будет хорошо, то Аэрофлоту могут не продлить топливный демпфер 50 млрд (05.02.2025)

- В 2025 не смогут перевезти больше пассажиров, т.к. загрузка на максимуме (05.02.2025)

Аэрофлот - описание компании

Аэрофлот — крупнейший авиаперевозчик РоссииГодовой отчет 2015

IR: Андрей Наполнов

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций