| Число акций ао | 3 976 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 221,4 млрд |

| Выручка | 896,7 млрд |

| EBITDA | 277,4 млрд |

| Прибыль | 40,2 млрд |

| Дивиденд ао | – |

| P/E | 5,5 |

| P/S | 0,2 |

| P/BV | 5,7 |

| EV/EBITDA | 2,7 |

| Див.доход ао | 0,0% |

| Аэрофлот Календарь Акционеров | |

| 04/03 Отчет по МСФО за 12 месяцев 2025 года | |

| Прошедшие события Добавить событие | |

Аэрофлот акции

-

Минтранс запросил еще 295 млрд руб. из ФНБ на иностранные воздушные суда

Минтранс запросил еще 295 млрд руб. из ФНБ на иностранные воздушные суда

Как выяснил “Ъ”, Минтранс предложил правительству выделить еще 295 млрд руб. из ФНБ на переоформление иностранных самолетов в российскую собственность. Средства, по данным источников “Ъ”, запрашиваются в основном для «Аэрофлота» исходя из потенциального приобретения около 90 самолетов. Власти уже выделяли почти 300 млрд руб. из ФНБ в 2023 году, что позволило выкупить 162 самолета «Аэрофлота», S7, «Уральских авиалиний» и «Авроры» — это более трети из принадлежавшего иностранным лизингодателям парка. По мнению экспертов, продление госфинансирования имеет смысл: это поможет минимизировать юридические риски при полетах за рубеж, а также снизить валютную долговую нагрузку перевозчиков.

Подробнее — в материале «Ъ»

Авто-репост. Читать в блоге >>> Минтранс предложил правительству выделить еще 295 млрд руб. из ФНБ на переоформление иностранных самолетов в российскую собственность - Ъ

Минтранс предложил правительству выделить еще 295 млрд руб. из ФНБ на переоформление иностранных самолетов в российскую собственность - ЪПредложение Минтранса о выделении дополнительных 295 млрд рублей из Фонда национального благосостояния (ФНБ) на переоформление иностранных самолетов в российскую собственность обсуждается с правительством. Эти средства, по данным «Ъ», в основном предназначаются для «Аэрофлота», который планирует приобрести около 90 самолетов. В 2023 году уже выделено около 300 млрд рублей из ФНБ на приобретение 162 самолетов для «Аэрофлота», S7, «Уральских авиалиний» и «Авроры».

Инициатива рассматривается в контексте сокращения рисков при международных полетах и уменьшения валютной нагрузки авиаперевозчиков. Эксперты считают, что продление государственного финансирования имеет смысл.

Средства из ФНБ в прошлом году использовались для страхового урегулирования по 162 самолетам, перешедшим в собственность «НЛК-Финанса». «Аэрофлот» уже переоформил 93 самолета с помощью ФНБ. Кроме того, частные авиакомпании также воспользовались этой программой.

Всего российские авиаперевозчики переоформили более 170 самолетов из примерно 400, принадлежавших иностранным лизингодателям. По мнению экспертов, имеет смысл легализовать оставшийся парк, чтобы минимизировать риски и сохранить международные маршруты. Софинансирование сделок также помогает сократить долю валютных обязательств и уменьшить финансовые риски для авиакомпаний.

Авто-репост. Читать в блоге >>> Проанализировав отчет Аэрофлота за 2023 год, повышаем рейтинг с "2" до "3".

Проанализировав отчет Аэрофлота за 2023 год, повышаем рейтинг с "2" до "3".

В 2022 году Аэрофлот столкнулся с такими масштабными вызовами, что мы даже не тратили время на детальный анализ этой компании, так как по умолчанию считали ее не интересной для инвестиций на долгие годы вперед. Компания выпустила отчет за 2023 год, давайте вместе посмотрим, не стоит ли более пристально посмотреть на этот бизнес с точки зрения инвестиций?

Авто-репост. Читать в блоге >>> 🛬 Аэрофлот (AFLT) восстановил загрузку до уровней 2021г и вышел на чистую прибыль

🛬 Аэрофлот (AFLT) восстановил загрузку до уровней 2021г и вышел на чистую прибыль

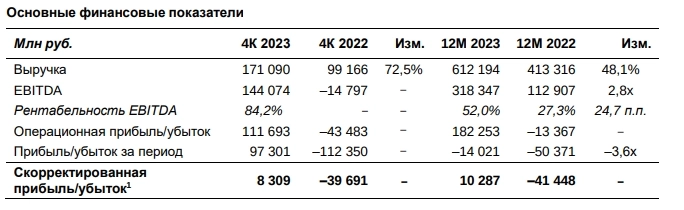

▫️ Капитализация: 158 млрд / 39,7₽ за акцию

▫️ Выручка 2023: 612,2 млрд ₽ (+48,1% г/г)

▫️ EBITDA 2023:318,3 млрд ₽ (х2,8 г/г)

▫️ Чистый убыток 2023: -8,9 млрд ₽ (против убытка 50,4 млрд годом ранее)

▫️ скор. ЧП 2023: 9,8 млрд ₽ (против убытка в 41,4 млрд)

▫️ P/E ТТМ: 16,1

▫️ fwd дивиденд 2023:0%

▫️ P/B: -0,6

Телеграм: t.me/+Sh-aXTTRdpMyYzky

📊 Фин. результаты отдельно за 4кв 2023:

▫️ Выручка:171 млрд ₽ (+72,5% г/г)

▫️ EBITDA:144 млрд ₽ (против убытка в 14,8 млрд годом ранее)

▫️ Оп. прибыль:111,7 млрд ₽ (против убытка в 43,5 млрд годом ранее)

▫️ скор. ЧП: 8,3 млрд ₽ (против убытка в 39,7 млрд годом ранее)

✅ Операционные результаты группы восстановились до уровней 2021г — начала 2022г:

▫️Пассажиропоток 123,4 млн пкм (+25,4% г/г и +23,3% относительно результатов 2021г) — максимум с 2020г

▫️Пассажиропоток 47 331 тыс. чел (+16,3% г/г и +3,3% относительно результатов 2021г) — максимум с 2020г

▫️Занятость кресел 87,5% против 83,6% годом ранее — исторический рекорд

Авто-репост. Читать в блоге >>> Сделки страхового урегулирования по иностранным самолетам позволили сократить долю валютных лизинговых обязательств Аэрофлота с более чем 90% до 60% — директор по связям с инвесторами

Сделки страхового урегулирования по иностранным самолетам позволили сократить долю валютных лизинговых обязательств Аэрофлота с более чем 90% до 60% — директор по связям с инвесторами

Сделки страхового урегулирования по иностранным самолетам позволили сократить долю валютных лизинговых обязательств "Аэрофлота" с более чем 90% до 60%, сообщил директор по связям с инвесторами и рынкам капитала компании Андрей Напольнов.

После страхового урегулирования с иностранными лизингодателями «Аэрофлот» перезаключает договора на те же самолеты уже с российским лессором. Новые договора предполагают рублевые платежи и более долгий срок лизинга. Ставка лизинга при этом значительно ниже, чем в старых валютных контрактах.

«Минимальная ставка по договорам аренды у нас — 1,5% (против 4% прежде — ИФ). 15 лет — срок новых контрактов, исторически мы заключались на 8-10, бывает 12 лет», — сказал Напольнов.

www.interfax.ru/business/949307

Авто-репост. Читать в блоге >>> Перспективы Аэрофлота улучшаются - Альфа-Банк

Перспективы Аэрофлота улучшаются - Альфа-Банк

Аэрофлот опубликовал рекордные результаты за 4К23 и провел встречу с аналитиками.

Выручка за 4К увеличилась на 73% г/г до 171 млрд. руб. и превысила наши ожидания на 13% вследствие cильной динамики ставок доходности (выручки на кресло-километр). Скорректированная EBITDA составила 49,2 млрд. руб. против убытка в 14,9 млрд. руб. в 4К22 и оказалась выше наших прогнозов на 25%. По итогам встречи с менеджментом наша уверенность в отношении благоприятных перспектив на 2024г. только укрепилась.

Авто-репост. Читать в блоге >>> Отчет Аэрофлота, записная книжка #AFLT

Отчет Аэрофлота, записная книжка #AFLTвыручка +50%

Операционная прибыль с -13,4 до +182 млрд

Основное убийство = -194 млрд чист финансовых расходов

Из них -119 млрд курсовые разницы (vs +113 в прошлом году)

Проценты+лизинг = -74 млрд

Амортизация = 136 млрд руб

Расходы труд +10%

OCF = 177 млрд

Гашение лизинга сжирает FCF = -56,7 млрд в 23 и -87 млрд в 2024

Субсидии23 = 11,6 млрд vs 65 млрд в 22

Чистый долг даже ниже чем в 2020-2021 годах (630 млрд, вкл лизинг)всего 349 судов (Ара+Победа+АК Россия)

138 аэрбасов

133 боинга

78 SSJ100

Авто-репост. Читать в блоге >>> Опубликованные финрезультаты Аэрофлота за 4 квартал хорошие, акции в 2024 году должны показать хорошую динамику - Атон

Опубликованные финрезультаты Аэрофлота за 4 квартал хорошие, акции в 2024 году должны показать хорошую динамику - Атон

Аэрофлот представил высокие результаты по МСФО за 4-й квартал и весь 2023 год

Выручка компании в 2023 году выросла в годовом сравнении на 48,1% и достигла 612 млрд рублей в результате увеличения пассажирооборота на 25,4% и значительного роста ставок доходности. С поправкой на разовые доходы показатель EBITDA почти удвоился до 206 млрд рублей, а рентабельность EBITDA составила 33% (против 27,3% годом ранее) благодаря эффективному контролю затрат и высокой занятости кресел, достигшей исторического максимума (87,5%, +3,9 п.п.). С учетом множественных корректировок на разовые прибыли и убытки, в том числе эффекты курсовых разниц и переоценку парка ВС, «Аэрофлот» получил чистую прибыль в размере 10,3 млрд рублей по сравнению с убытком в сумме 41 млрд рублей в предыдущем году. Результаты 4-го квартала 2023 также впечатляют: выручка увеличилась в годовом сравнении на 73% и достигла 171 млрд рублей, а чистая прибыль составила 8,3 млрд рублей по сравнению с убытком в 40 млрд рублей за предыдущий год.

Авто-репост. Читать в блоге >>> Аэрофлот получил около 112 млрд руб. положительного финансового эффекта от урегулирования по 76 западным самолетам в 2023 году - Ъ

Аэрофлот получил около 112 млрд руб. положительного финансового эффекта от урегулирования по 76 западным самолетам в 2023 году - Ъ

«Аэрофлот получил около 112 млрд руб. положительного эффекта от урегулирования по 76 западным самолетам в 2023 году. Это помогло сократить убыток компании до 14 млрд руб. несмотря на снижение госсубсидий. Общий эффект урегулирования составил 135 млрд руб., включая списанные обязательства по аренде и ремонтные резервы.

Переоценка резервов на новые самолеты увеличила эту сумму до 135 млрд руб. Переоформление 94 самолетов в российскую собственность помогло снизить обязательства по аренде на 12–13%. Выручка компании выросла на 48%, а пассажиропоток на 16,3%, принеся значительный доход от зарубежных рейсов. Однако операционные расходы выросли на 30%, в основном из-за обслуживания самолетов. EBITDAR „Аэрофлота“ в 2023 году приблизился к выручке, но соотношение арендных платежей к EBITDAR выросло с 1,2x до 2,1x.»

Авто-репост. Читать в блоге >>> Промокоды на рейсы "АЭРОФЛОТА" и "РОССИИ" для участников SMART-LAB CONF 22.06.2024 в Санкт-Петербурге

Промокоды на рейсы "АЭРОФЛОТА" и "РОССИИ" для участников SMART-LAB CONF 22.06.2024 в Санкт-ПетербургеНаш партнёр ПАО «Аэрофлот» предоставил всем участникам SMART-LAB CONF возможность долететь в Петербург со скидкой!

Промокоды до 10% на рейсы «Аэрофлота» и «России» на полёты с 18 по 26 июня.

Для получения скидки от 7% до 10% при покупке билета необходимо ввести специальный промокод.

Дата начала путешествия: 18.06.2024-22.06.2024

Дата окончания путешествия: 22.06.2024-26.06.2024

Исключением являются:

*Москва – Владивосток/Южно-Сахалинск/Петропавловск-Камчатский/Хабаровск/Калининград/ Магадан и обратно

*Тарифы с префиксами SL и –RI в коде тарифа

*Рейсы SU/DP (совместные с «Победой»)Размер скидки 7-10% в зависимости от уровня тарифов: 7% от базового, 8% от «оптимум», 10% от «максимум».

Для получение промокода, пожалуйста, напишите в личные сообщения: t.me/lia_designer

Авто-репост. Читать в блоге >>> Опубликованные финансовые показатели Аэрофлота за 4 квартал сильные - СберИнвестиции

Опубликованные финансовые показатели Аэрофлота за 4 квартал сильные - СберИнвестиции

Аэрофлот представил финансовую отчетность по итогам 4К23 и всего 2023 года по МСФО

Компания продемонстрировала один из лучших результатов за четвертый квартал за последние годы. По итогам всего 2023 года Аэрофлот получил скорректированный убыток в размере 16,3 млрд руб. (мы ожидали 27,8 млрд руб. убытка). Учитывая сохранение сильного спроса и опережающие темпы роста трафика, мы не исключаем, что Аэрофлот вновь станет прибыльным уже в 2024 году. Сохраняем оценку Держать.

Основные показатели за 4К23:

Выручка увеличилась на 73% г/г до 171,1 млрд руб., на 7% выше наших ожиданий.

EBITDA (оценка компании) достигла 144,1 млрд руб. против убытка 14,8 млрд руб. в 4К22, что на 21% больше нашего прогноза.

Скорректированная EBITDA (за вычетом эффекта от модификации договоров и восстановления резерва на ремонты перед возвратом воздушных судов) составила 51,4 млрд руб. против убытка 33,9 млрд руб. в 4К22 – это на 34% выше наших оценок.

Чистый убыток, скорректированный на валютную переоценку и прочие разовые эффекты, оказался равен 9,1 млрд. руб., что на 44% меньше, чем мы ожидали.

Иванин Георгий

Авто-репост. Читать в блоге >>> Коротко про Аэрофлот

Коротко про Аэрофлот

Про Аэрофлот недавно писал тут.

Напомню ключевые выводы того обзора:

- Чисто операционно, компания восстановилась. И как ранее продолжает летать в небольшой убыток

- Роялти нет и не просматривается

- Очень много непонятных моментов с лизинговыми обязательствами по самолетам. Как было оформлено перезаключение договоров, по какой ставке, в какой валюте и т.п. Все это может начать проясняться уже в отчетах 24-го года

- Огромный долг компании никуда не исчез

- Происходит значительная поддержка отрасли: как прямыми дотациями государства, так и обратным топливным акцизом

Как видим, реструктуризация структуры лизинга позволило получить неплохой бумажный финрезультат. 4-й квартал выдался типа топовым. Однако, все дело вот в этом разовом эффекте.

Просто напомню, что в 4-м квартале а/к Аэрофлот получила убыток от продаж; по группе ну могли и в ноль выйти. А тутрентабельность по ебитде 84% за квартал :))))

В принципе, пока эта новая схема лизинга будет утрясаться, мы можем наблюдать сильные пертурбации формальной прибыли/убытка. Только сути то это не меняет. Компания летает (в целом по году) условно в ноль. Долг огромный.

Авто-репост. Читать в блоге >>> Аэрофлот отчитался: группа сократила чистый убыток в 3,6 раз

Аэрофлот отчитался: группа сократила чистый убыток в 3,6 разПо итогам 2023 г. компания показала позитивные результаты на фоне роста пассажиропотока (+16% г/г) и выкупа воздушных судов у иностранных лизингодателей (компания – главный бенефициар субсидий ФНБ на страховое и лизинговое урегулирование).

Чистый убыток значительно сократился, несмотря на значительный отрицательный эффект валютной переоценки. Прибыль группы составила 10,3 млрд руб., с учетом аренды воздушных судов, страхового урегулирования и резервов на предоплату аренды. Это значительный результат при отсутствии отраслевых субсидий для возмещения операционных расходов.

Драйвер роста выручки – сегмент регулярных авиаперевозок (+75% г/г). При этом значительно выросли операционные расходы по направлениям: техобслуживание воздушных судов, обслуживание судов и пассажиров, расходы на авиатопливо.

📍Мы сдержанно смотрим на перспективы российского рынка авиаперевозок из-за высокой чувствительности к макрорискам, санкций в отношении поставок запчастей для самолётов и роста тарифов аэропортов и стоимости обслуживания судов. Сохраняем нейтральный взгляд на Группу Аэрофлот. Считаем, что в условиях санкционного давления страховое и лизинговое урегулирование поддержит результаты компании в текущем году.

Авто-репост. Читать в блоге >>> Аэрофлот - убыток мсфо 2023г: 14,021 млрд руб

Аэрофлот - убыток мсфо 2023г: 14,021 млрд руб

ПАО «Аэрофлот — российские авиалинии» – рсбу/ мсфо

3 975 771 215 обыкновенных акций

Free-float 25,03%

ir.aeroflot.ru/ru/securities/shares/

Капитализация на 05.03.2024г: 160,144 млрд руб

Общий долг на 31.12.2019г: 129,206 млрд руб/ мсфо 931,368 млрд руб

Общий долг на 31.12.2020г: 217,759 млрд руб/ мсфо 1,131.55 трлн руб

Общий долг на 31.12.2021г: 255,249 млрд руб/ мсфо 1,255.89 трлн руб

Общий долг на 31.12.2022г: 852,549 млрд руб/ мсфо 1,056.46 трлн руб

Общий долг на 31.12.2023г: 1,031.57 трлн руб/ мсфо 1,212.77 трлн руб

Выручка 2019г: 551,767 млрд руб/ мсфо 677,881 млрд руб

Выручка 9 мес 2020г: 176,950 млрд руб/ мсфо 234,213 млрд руб

Выручка 2020г: 229,766 млрд руб/ мсфо 302,182 млрд руб

Выручка 9 мес 2021г: 276,016 млрд руб/ мсфо 362,220 млрд руб

Выручка 2021г: 378,657 млрд руб/ мсфо 491,733 млрд руб

Выручка 1 кв 2022г: рсбу/ мсфо компанией не опубликованы

Выручка 6 мес 2022г: 138,736 млрд руб/ мсфо 180,498 млрд руб

Выручка 9 мес 2022г: 250,305 млрд руб/ мсфо 314,150 млрд руб

Авто-репост. Читать в блоге >>> "Аэрофлот" События (действия), оказывающие, по мнению эмитента, существенное влияние на стоимость или котировки его ценных бумаг

"Аэрофлот" События (действия), оказывающие, по мнению эмитента, существенное влияние на стоимость или котировки его ценных бумаг

2. Содержание сообщения

2.1. Краткое описание события (действия), наступление (совершение) которого, по мнению эмитента, оказывает влияние на стоимость его ценных бумаг:

Опубликование консолидированной финансовой отчетности Группы Аэрофлот за 2023 по следующей ссылке

ir....

Авто-репост. Читать в блоге >>> Группа «Аэрофлот» опубликовала финансовые результаты по МСФО за 2023 год

Группа «Аэрофлот» опубликовала финансовые результаты по МСФО за 2023 годГруппа «Аэрофлот» сегодня опубликовала финансовые результаты по МСФО за 2023 год.

✈️ Мы значительно улучшили финансовые результаты, по ряду показателей превзошли не только уровни 2021 года, когда российская авиаиндустрия работала без санкционных ограничений, но и показатели 2019 года. Четвертый квартал, несмотря на низкий сезон, показал самые сильные результаты в исторической перспективе благодаря устойчивому спросу на перевозки.

✈️ Выручка за год увеличилась на 48,1% и составила 612,2 млрд руб. В четвертом квартале рост выручки ускорился до 72,5%.

✈️ Со второго квартала 2023 года Группа «Аэрофлот» не получает отраслевые субсидии для возмещения операционных расходов, которые значительно поддержали показатели операционной прибыли и EBITDA российских авиакомпаний в 2022 году. Таким образом в 2023 году решена важная задача – замещение субсидий, выделенных отрасли, коммерческими рыночными доходами.

✈️ Группа в 3,6 раза сократила чистый убыток по отчётности, который составил 14,0 млрд руб. и содержит ряд единоразовых эффектов. С учетом корректировки на эффект валютного курса, страхового урегулирования, а также других неденежных корректировок Группа впервые с 2019 года получила чистую прибыль в размере 10,3 млрд руб.

Авто-репост. Читать в блоге >>> СКОРРЕКТИРОВАННАЯ ЧИСТАЯ ПРИБЫЛЬ ГРУППЫ "АЭРОФЛОТ" ПО МСФО ЗА 2023 Г. ДОСТИГЛА 10,2 МЛРД РУБ. ПРОТИВ В 41,4 МЛРД РУБ. УБЫТКА В 2022 Г. - КОМПАНИЯ

СКОРРЕКТИРОВАННАЯ ЧИСТАЯ ПРИБЫЛЬ ГРУППЫ "АЭРОФЛОТ" ПО МСФО ЗА 2023 Г. ДОСТИГЛА 10,2 МЛРД РУБ. ПРОТИВ В 41,4 МЛРД РУБ. УБЫТКА В 2022 Г. - КОМПАНИЯ

СКОРРЕКТИРОВАННАЯ ЧИСТАЯ ПРИБЫЛЬ ГРУППЫ «АЭРОФЛОТ» ПО МСФО ЗА 2023 Г. ДОСТИГЛА 10,2 МЛРД РУБ. ПРОТИВ В 41,4 МЛРД РУБ. УБЫТКА В 2022 Г. — КОМПАНИЯ

Авто-репост. Читать в блоге >>>

Актуальные инвестидеи: покупка акций «Аэрофлота» и Marathon Oil

Актуальные инвестидеи: покупка акций «Аэрофлота» и Marathon OilПАО «Аэрофлот»

Тикер

AFLT

Идея

Long

Горизонт

3-4 недели

Цель

44 руб.

Потенциал идеи

11,28%

Объем входа

8%

Стоп-приказ

36,48 руб.

🛬 Скорректированная чистая прибыль компании (по РСБУ) в 2023 году составила 50,49 млрд руб. (без учета курсовых переоценок). Учитывая перевод всех долгов в рубли и уход от валютного риска, в перспективе компания может вернуться к выплате дивидендов только после выхода на траекторию стабильной чистой прибыли.

📊 Локальная тенденция продолжается после небольшой коррекции и тестирования уровня поддержки 37,36 руб. При объеме позиции в 8% и выставлении стоп-заявки на уровне 36,48 руб. риск на портфель составит 0,62%. Соотношение прибыль/риск составляет 1,46.

Marathon Oil Corporation

Тикер

MRO

Идея

Long

Срок идеи

2-4 недели

Цель

$24,6

Потенциал идеи

14,2%

Объем входа

Авто-репост. Читать в блоге >>> Аналитики Альфа Банка начали покрытие акций Аэрофлота c рекомендации «Выше рынка»

Аналитики Альфа Банка начали покрытие акций Аэрофлота c рекомендации «Выше рынка»Всем доброго дня! Один из часто задаваемых нам вопросов – стоит ли покупать и продавать наши акции и сколько они будут стоить. Мы как эмитент не имеем права комментировать и давать прогнозы и рекомендации. Для этого следует обратиться к брокеру или отчетам аналитиков инвестбанков.

В конце прошлой недели аналитики Альфа Банка начали покрытие акций Аэрофлота c рекомендации «Выше рынка», справедливая цена – 53 руб., потенциал роста – 40%. Всего с учетом Альфа Банка в настоящий момент аналитическое покрытие акций Аэрофлота осуществляют 10 банков, в том числе Сбер, Газпромбанк, БКС, ФИНАМ, Тинькофф, Синара, Атон и другие.

О чём говорит Альфа Банк в своем обзоре: 🔎

✈️ В результате событий 2022 года отрасль претерпела существенные изменения и превратилась из высококонкурентной с избытком провозных емкостей в сектор с их ограниченным предложением и возможным дефицитом предложения кресел авиакомпаниями.

✈️ Естественными последствиями этих изменений являются увеличение доходностей, коэффициента загрузки кресел и рентабельности бизнеса.

Авто-репост. Читать в блоге >>> Дивидендов от Аэрофлота пока ждать не стоит - Мир инвестиций

Дивидендов от Аэрофлота пока ждать не стоит - Мир инвестиций

Аэрофлот планирует опубликовать результаты за 2023 г. по МСФО во вторник, 5 марта. По нашим оценкам, выручка по итогам года составила RUB 588 млрд, EBITDA — RUB 178 млрд, чистый убыток — RUB 25 млрд.

Аэрофлот фиксирует восстановление пассажиропотока и пассажирооборота. Для нас самый главный момент — это предполагаемый рост среднего чека в 4К23. При росте пассажирооборота на 33% г/г в 4К23 рост выручки по РСБУ составил 70%, для чего требовался рост среднего чека. Наш прогнозный показатель консолидированного роста выручки в 4К23 несколько ниже (+47% г/г), но мы будем следить за этими трендами.

Четвертый квартал, вероятно, оказался убыточным, но мы ждем не очень значительный убыток в размере минус RUB 5 млрд за квартал. Дивидендов пока не будет из-за убытков, но в целом динамика улучшается. Сохраняем негативный взгляд на Аэрофлот.

Булгаков Дмитрий

«БКС Мир инвестиций»

Авто-репост. Читать в блоге >>>

✈️ Взгляд на компанию. Почему «Аэрофлот» может опубликовать сильные результаты за 4-й кв. 2023 года?

✈️ Взгляд на компанию. Почему «Аэрофлот» может опубликовать сильные результаты за 4-й кв. 2023 года?

❗️Мы ожидаем, что цифры по выручке и скорр. EBITDA окажутся рекордными для 4-го кв. за счет:

— высоких доходных ставок на международных рейсах;

— рекордной загрузке кресел (87%), являющейся показателем операционной эффективности авиакомпании;

— выплат в рамках топливного демпфера в размере 18 млрд руб.🤔 Снижение рентабельности по скорр. EBITDA по сравнению с прошлым кварталом объясняется ростом цен на топливо (+20% кв/кв) и тарифов в аэропортах.

❓Чистый скорр. убыток может составить 3 млрд руб., что близко к точке безубыточности в условиях отсутствия прямых субсидий.

💡Сохраняем нейтральный взгляд на «Аэрофлот» и продолжаем следить за тем, как компания адаптируется к функционированию без операционных субсидий.

https://t.me/omyinvestments

Авто-репост. Читать в блоге >>> Прогноз финансовых результатов Аэрофлота за 4 квартал 2023 года - СберИнвестиции

Прогноз финансовых результатов Аэрофлота за 4 квартал 2023 года - СберИнвестиции

Аэрофлот 5 марта опубликует отчетность по МСФО за 4К23

Мы прогнозируем улучшение финансовых показателей по итогам квартала по сравнению с аналогичным периодом прошлого года благодаря росту пассажирооборота и доходных ставок. Мы также ждем, что компания получит чистую прибыль в 4К23 благодаря положительному эффекту от страхового урегулирования и модификации договоров аренды по 58 воздушным судам. Без учета этого эффекта Аэрофлот в 4К23 и по итогам 2023 года покажет чистый убыток. Учитывая сохранение сильного спроса и опережающие темпы роста трафика, мы не исключаем, что компания вернется к прибыли уже в 2024 году. Наша оценка акций — «Держать».

Ускорение роста выручки до 62% г/г в 4К23. Мы прогнозируем, что в 4К23 выручка компании выросла на 62% г/г до 160,5 млрд руб. В абсолютном значении это меньше, чем 188,9 млрд руб. в 3К23 (в высокий сезон), но рост выручки ускорился по сравнению с 41% г/г в 3К23. Показатель поддержали повышение спроса на авиаперелеты на внутренних направлениях и высокие доходные ставки.

Авто-репост. Читать в блоге >>> Акции Аэрофлота могут вырасти на 40% — прогноз аналитиков Альфа-Банка

Акции Аэрофлота могут вырасти на 40% — прогноз аналитиков Альфа-БанкаВ результате событий 2022 года авиационная отрасль претерпела существенные изменения и превратилась из высококонкурентной с избытком провозных ёмкостей в сектор с их ограниченным предложением и возможным дефицитом.

Естественными последствиями этих изменений, уже наблюдаемыми в количественных показателях, являются увеличение доходностей, коэффициента загрузки кресел и рентабельности бизнеса. Для ПАО Аэрофлот аналитики Альфа-Банка ожидают удачное завершение 2023 финансового года и благоприятную конъюнктуру в 2024 года.

Перспективы на 2024-2026 годы

После четырёхлетней «чёрной полосы» для авиаперевозчиков наступает более благоприятная рыночная конъюнктура. В 2024-2026 годы рынок может испытывать дефицит рабочего парка.

Мы не ожидаем в ближайшие несколько лет существенного эффекта (с точки зрения пассажиропотока) от пополнения российского парка отечественными авиалайнерами, а доля парка, простаивающего из-за проблем с обслуживанием, может вырасти.

Мы прогнозируем на 2024 год рост рынка на 3%, а в 2025-2026 годы темпы роста, по нашим оценкам, будут близки к нулю. Снижение объемов перевозок будет происходить на фоне роста доходности (выручки на кресло-километр), что увеличит рентабельность авиаперевозчиков.

Авто-репост. Читать в блоге >>>

Аэрофлот - факторы роста и падения акций

- Компания в моменте не обслуживает лизинговые платежи перед иностранными лизингодателями (07.03.2024)

- По итогам 2024 года Аэрофлот может заработать рекордную прибыль и выплатить дивиденды 5-6 руб на акцию (14.12.2024)

- Если будет хорошо, то Аэрофлоту могут не продлить топливный демпфер 50 млрд (05.02.2025)

- В 2025 не смогут перевезти больше пассажиров, т.к. загрузка на максимуме (05.02.2025)

Аэрофлот - описание компании

Аэрофлот — крупнейший авиаперевозчик РоссииГодовой отчет 2015

IR: Андрей Наполнов

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций