| Число акций ао | 9 650 млн |

| Номинал ао | 0.09 руб |

| Тикер ао |

|

| Капит-я | 129,6 млрд |

| Выручка | 1 315,9 млрд |

| EBITDA | 362,3 млрд |

| Прибыль | -155,4 млрд |

| Дивиденд ао | – |

| P/E | -0,8 |

| P/S | 0,1 |

| P/BV | – |

| EV/EBITDA | 0,4 |

| Див.доход ао | 0,0% |

| АФК Система Календарь Акционеров | |

| Прошедшие события Добавить событие | |

АФК Система акции

-

🇷🇺#ETLN #OZON

🇷🇺#ETLN #OZON

Активы АФК «Система» #AFKS Группа «Эталон» и Ozon объявили о долгосрочном сотрудничестве. Компании планируют реализовывать совместные проекты, объединяя продукты и возможности электронной коммерции и девелопмента. В первую очередь, речь идет о создании витрины с квартирами от застройщика «Эталон» на площадке Ozon.

Также маркетплейс станет дополнительным каналом для рекламы и продвижения объектов девелопера, а в новостройках Группы «Эталон» будут установлены постаматы Ozon — АФК

пишет

t.me/zloyinvestor/1142

[ Фотография ]

♻️АФК Система — котировка и стоимость активов

Продолжаю относится к акциям Системы, как к своеобразному БПИФ для которого традиционным критерием оценки выступает стоимость его чистых активов(NAV).

С начала года чистые обязательства корпопративного центра(долги самой афк) выросли на 11% и составили 204.4 млрд.р.

Система продолжает стоить значительно дешевле рыночной стоимости своих публичных активов(мтс, озон, эталон, сегежа), предоставляя всем желающим выгодную возможность купить 46р. за 31р.+непубличные дочки бонусом(медси, степь, биннофарм).

💡На быстрое схлопывание дисконта пока рассчитывать не приходится, т.к. рынок «вспоминает» про дешевизну Системы только под очередное IPO одной из дочек, которое может произойти не ранее следующего года.

#afks

Роман Ранний, В истории фондового рынка нет примеров, когда холдинг стоил бы больше (ну или хотя бы столько же) суммарной оценки своих активов. Нет, вру, есть единственный пример — Berkshire Hathaway. Да и сами разговоры про «схлопывание дисконта» в системе продолжаются с момента размещения (а это уже 16 лет), и ничего не изменится.

Дмитрий Иванов, Вы кстати приобретаете акции?

кроме ЕМС конечно!

Роман Ранний, наверное стоит раскрыть мою мысль про холдинги и сумму активов. Безотносительно АФК. Просто холдинг на бирже, как идея. С точки зрения инвестора, холдинг — это фактически портфель или ETF, который кто-то составил за тебя. При этом логика и структура этого портфеля не всегда является очевидной, а во-вторых в нём есть ещё куча разных непрозрачных историй (рисков), которыми кто-то управляет. Гораздо проще купить на рынке то, что тебе нужно и самому управлять структурой портфеля. Холдинг может стоить дороже, только если докажет, что стабильно, на длинном горизонте, обыгрывает условного инвестора по доходности портфеля. Что и сделал Уоррен Баффет, став единственным пока примером, превысившим sum of the parts. В этом и кроется фундаментальная проблема всех холдингов.

Дмитрий Иванов, в своё время, Система обещала див. доходность больше чем у МТС, но сейчас об этом мечтать не приходится!

Роман Ранний, вот-вот. С Озоном — который просто какая-то компания упущенных возможностей. Всё было у неё, чтобы превратиться в русский Amazon, но так упустить момент, надо уметь. Они же маркет-плейс фактически с 2005 (или что-то вроде).

Дмитрий Иванов, Рынок который охватывает амазон нельзя сравнивать с озон.

Бакланов Виталий сейчас конечно нельзя, да и раньше тоже. Но ведь бизнес-модель была перед глазами! Были все ресурсы, чтобы стать лидером этого рынка в РФ.

Дмитрий Иванов, Какая «бизнес-модель перед глазами»?

В США никто не покупает на Алиэкспрессе — Амазон и занял эту нишу. И в то время у него не было прямых конкурентов, поэтому он и вышел в ноль. При этом в США логистика более развита и дешевле, а население — сильно богаче.

И, да, почему же сам Амазон не смог повторить свой успех в Индии? )

Банда Анонимов, а в 2005 у нас алиэкспресс был на каждом углу? или вайлдбберриз? Или крутые службы доставки? Бери и делай…

Дмитрий Иванов, смешно, конечно… может ОЗОН должен был в 1980 начать?

Он тогда бы и США захватил сразу )

Ваши комментарии все абсурднее…

Вы, видимо, не в теме совсем, но в 2005 году логистики еще не было в россии по факту. Тогда склад в 10 тысяч квадратов считался огромным (Перекресток открыл его около SVO), а автоматизации не было от слова «совсем».

Поэтому тот «еком», что есть сейчас был просто невозможен по куче причин. В основном технологических.

Да и культуры не было никакой — тогда только сети поперли.

пишет

t.me/zloyinvestor/1142

[ Фотография ]

♻️АФК Система — котировка и стоимость активов

Продолжаю относится к акциям Системы, как к своеобразному БПИФ для которого традиционным критерием оценки выступает стоимость его чистых активов(NAV).

С начала года чистые обязательства корпопративного центра(долги самой афк) выросли на 11% и составили 204.4 млрд.р.

Система продолжает стоить значительно дешевле рыночной стоимости своих публичных активов(мтс, озон, эталон, сегежа), предоставляя всем желающим выгодную возможность купить 46р. за 31р.+непубличные дочки бонусом(медси, степь, биннофарм).

💡На быстрое схлопывание дисконта пока рассчитывать не приходится, т.к. рынок «вспоминает» про дешевизну Системы только под очередное IPO одной из дочек, которое может произойти не ранее следующего года.

#afks

Роман Ранний, В истории фондового рынка нет примеров, когда холдинг стоил бы больше (ну или хотя бы столько же) суммарной оценки своих активов. Нет, вру, есть единственный пример — Berkshire Hathaway. Да и сами разговоры про «схлопывание дисконта» в системе продолжаются с момента размещения (а это уже 16 лет), и ничего не изменится.

Дмитрий Иванов, Вы кстати приобретаете акции?

кроме ЕМС конечно!

Роман Ранний, наверное стоит раскрыть мою мысль про холдинги и сумму активов. Безотносительно АФК. Просто холдинг на бирже, как идея. С точки зрения инвестора, холдинг — это фактически портфель или ETF, который кто-то составил за тебя. При этом логика и структура этого портфеля не всегда является очевидной, а во-вторых в нём есть ещё куча разных непрозрачных историй (рисков), которыми кто-то управляет. Гораздо проще купить на рынке то, что тебе нужно и самому управлять структурой портфеля. Холдинг может стоить дороже, только если докажет, что стабильно, на длинном горизонте, обыгрывает условного инвестора по доходности портфеля. Что и сделал Уоррен Баффет, став единственным пока примером, превысившим sum of the parts. В этом и кроется фундаментальная проблема всех холдингов.

Дмитрий Иванов, в своё время, Система обещала див. доходность больше чем у МТС, но сейчас об этом мечтать не приходится!

Роман Ранний, вот-вот. С Озоном — который просто какая-то компания упущенных возможностей. Всё было у неё, чтобы превратиться в русский Amazon, но так упустить момент, надо уметь. Они же маркет-плейс фактически с 2005 (или что-то вроде).

Дмитрий Иванов, Рынок который охватывает амазон нельзя сравнивать с озон.

Бакланов Виталий сейчас конечно нельзя, да и раньше тоже. Но ведь бизнес-модель была перед глазами! Были все ресурсы, чтобы стать лидером этого рынка в РФ.

Дмитрий Иванов, Какая «бизнес-модель перед глазами»?

В США никто не покупает на Алиэкспрессе — Амазон и занял эту нишу. И в то время у него не было прямых конкурентов, поэтому он и вышел в ноль. При этом в США логистика более развита и дешевле, а население — сильно богаче.

И, да, почему же сам Амазон не смог повторить свой успех в Индии? )

Банда Анонимов, а в 2005 у нас алиэкспресс был на каждом углу? или вайлдбберриз? Или крутые службы доставки? Бери и делай…

пишет

t.me/zloyinvestor/1142

[ Фотография ]

♻️АФК Система — котировка и стоимость активов

Продолжаю относится к акциям Системы, как к своеобразному БПИФ для которого традиционным критерием оценки выступает стоимость его чистых активов(NAV).

С начала года чистые обязательства корпопративного центра(долги самой афк) выросли на 11% и составили 204.4 млрд.р.

Система продолжает стоить значительно дешевле рыночной стоимости своих публичных активов(мтс, озон, эталон, сегежа), предоставляя всем желающим выгодную возможность купить 46р. за 31р.+непубличные дочки бонусом(медси, степь, биннофарм).

💡На быстрое схлопывание дисконта пока рассчитывать не приходится, т.к. рынок «вспоминает» про дешевизну Системы только под очередное IPO одной из дочек, которое может произойти не ранее следующего года.

#afks

Роман Ранний, В истории фондового рынка нет примеров, когда холдинг стоил бы больше (ну или хотя бы столько же) суммарной оценки своих активов. Нет, вру, есть единственный пример — Berkshire Hathaway. Да и сами разговоры про «схлопывание дисконта» в системе продолжаются с момента размещения (а это уже 16 лет), и ничего не изменится.

Дмитрий Иванов, Вы кстати приобретаете акции?

кроме ЕМС конечно!

Роман Ранний, наверное стоит раскрыть мою мысль про холдинги и сумму активов. Безотносительно АФК. Просто холдинг на бирже, как идея. С точки зрения инвестора, холдинг — это фактически портфель или ETF, который кто-то составил за тебя. При этом логика и структура этого портфеля не всегда является очевидной, а во-вторых в нём есть ещё куча разных непрозрачных историй (рисков), которыми кто-то управляет. Гораздо проще купить на рынке то, что тебе нужно и самому управлять структурой портфеля. Холдинг может стоить дороже, только если докажет, что стабильно, на длинном горизонте, обыгрывает условного инвестора по доходности портфеля. Что и сделал Уоррен Баффет, став единственным пока примером, превысившим sum of the parts. В этом и кроется фундаментальная проблема всех холдингов.

Дмитрий Иванов, в своё время, Система обещала див. доходность больше чем у МТС, но сейчас об этом мечтать не приходится!

Роман Ранний, вот-вот. С Озоном — который просто какая-то компания упущенных возможностей. Всё было у неё, чтобы превратиться в русский Amazon, но так упустить момент, надо уметь. Они же маркет-плейс фактически с 2005 (или что-то вроде).

Дмитрий Иванов, Рынок который охватывает амазон нельзя сравнивать с озон.

Бакланов Виталий сейчас конечно нельзя, да и раньше тоже. Но ведь бизнес-модель была перед глазами! Были все ресурсы, чтобы стать лидером этого рынка в РФ.

Дмитрий Иванов, Какая «бизнес-модель перед глазами»?

В США никто не покупает на Алиэкспрессе — Амазон и занял эту нишу. И в то время у него не было прямых конкурентов, поэтому он и вышел в ноль. При этом в США логистика более развита и дешевле, а население — сильно богаче.

И, да, почему же сам Амазон не смог повторить свой успех в Индии? )

пишет

t.me/zloyinvestor/1142

[ Фотография ]

♻️АФК Система — котировка и стоимость активов

Продолжаю относится к акциям Системы, как к своеобразному БПИФ для которого традиционным критерием оценки выступает стоимость его чистых активов(NAV).

С начала года чистые обязательства корпопративного центра(долги самой афк) выросли на 11% и составили 204.4 млрд.р.

Система продолжает стоить значительно дешевле рыночной стоимости своих публичных активов(мтс, озон, эталон, сегежа), предоставляя всем желающим выгодную возможность купить 46р. за 31р.+непубличные дочки бонусом(медси, степь, биннофарм).

💡На быстрое схлопывание дисконта пока рассчитывать не приходится, т.к. рынок «вспоминает» про дешевизну Системы только под очередное IPO одной из дочек, которое может произойти не ранее следующего года.

#afks

Роман Ранний, В истории фондового рынка нет примеров, когда холдинг стоил бы больше (ну или хотя бы столько же) суммарной оценки своих активов. Нет, вру, есть единственный пример — Berkshire Hathaway. Да и сами разговоры про «схлопывание дисконта» в системе продолжаются с момента размещения (а это уже 16 лет), и ничего не изменится.

Дмитрий Иванов, Вы кстати приобретаете акции?

кроме ЕМС конечно!

Роман Ранний, наверное стоит раскрыть мою мысль про холдинги и сумму активов. Безотносительно АФК. Просто холдинг на бирже, как идея. С точки зрения инвестора, холдинг — это фактически портфель или ETF, который кто-то составил за тебя. При этом логика и структура этого портфеля не всегда является очевидной, а во-вторых в нём есть ещё куча разных непрозрачных историй (рисков), которыми кто-то управляет. Гораздо проще купить на рынке то, что тебе нужно и самому управлять структурой портфеля. Холдинг может стоить дороже, только если докажет, что стабильно, на длинном горизонте, обыгрывает условного инвестора по доходности портфеля. Что и сделал Уоррен Баффет, став единственным пока примером, превысившим sum of the parts. В этом и кроется фундаментальная проблема всех холдингов.

Дмитрий Иванов, в своё время, Система обещала див. доходность больше чем у МТС, но сейчас об этом мечтать не приходится!

Роман Ранний, вот-вот. С Озоном — который просто какая-то компания упущенных возможностей. Всё было у неё, чтобы превратиться в русский Amazon, но так упустить момент, надо уметь. Они же маркет-плейс фактически с 2005 (или что-то вроде).

Дмитрий Иванов, Рынок который охватывает амазон нельзя сравнивать с озон.

Бакланов Виталий сейчас конечно нельзя, да и раньше тоже. Но ведь бизнес-модель была перед глазами! Были все ресурсы, чтобы стать лидером этого рынка в РФ. АФК Система не будет проводить IPO своих активов до конца года, не исключает приобретения новых транспортных активов

АФК Система не будет проводить IPO своих активов до конца года, не исключает приобретения новых транспортных активов

Компания АФК «Система» не рассматривает возможность проведение IPO своих активов до конца года, в следующем же году первой может стать «Биннофарм Групп», заявил основной акционер «Системы» Владимир Евтушенков журналистам в кулуарах Восточного экономического форума (ВЭФ).

Ранее президент «Системы» Владимир Чирахов сообщал, что компания пока не планирует проводить IPO "Медси", агрохолдинга «Степь» или «Биннофарма» в 2021 году, но может принять соответствующее решение в начале 2022 года.

АФК «Система» не исключает приобретения новых активов в транспортной и в, частности, авиационной сфере.

В конце июля пресс-служба корпорации сообщала, что её структура приобрела 100% уставного капитала вертолетной компании «АлтайАвиа», которая осуществляет воздушные перевозки в Республике Алтай.

Авто-репост. Читать в блоге >>>

пишет

t.me/zloyinvestor/1142

[ Фотография ]

♻️АФК Система — котировка и стоимость активов

Продолжаю относится к акциям Системы, как к своеобразному БПИФ для которого традиционным критерием оценки выступает стоимость его чистых активов(NAV).

С начала года чистые обязательства корпопративного центра(долги самой афк) выросли на 11% и составили 204.4 млрд.р.

Система продолжает стоить значительно дешевле рыночной стоимости своих публичных активов(мтс, озон, эталон, сегежа), предоставляя всем желающим выгодную возможность купить 46р. за 31р.+непубличные дочки бонусом(медси, степь, биннофарм).

💡На быстрое схлопывание дисконта пока рассчитывать не приходится, т.к. рынок «вспоминает» про дешевизну Системы только под очередное IPO одной из дочек, которое может произойти не ранее следующего года.

#afks

Роман Ранний, В истории фондового рынка нет примеров, когда холдинг стоил бы больше (ну или хотя бы столько же) суммарной оценки своих активов. Нет, вру, есть единственный пример — Berkshire Hathaway. Да и сами разговоры про «схлопывание дисконта» в системе продолжаются с момента размещения (а это уже 16 лет), и ничего не изменится.

Дмитрий Иванов, Вы кстати приобретаете акции?

кроме ЕМС конечно!

Роман Ранний, наверное стоит раскрыть мою мысль про холдинги и сумму активов. Безотносительно АФК. Просто холдинг на бирже, как идея. С точки зрения инвестора, холдинг — это фактически портфель или ETF, который кто-то составил за тебя. При этом логика и структура этого портфеля не всегда является очевидной, а во-вторых в нём есть ещё куча разных непрозрачных историй (рисков), которыми кто-то управляет. Гораздо проще купить на рынке то, что тебе нужно и самому управлять структурой портфеля. Холдинг может стоить дороже, только если докажет, что стабильно, на длинном горизонте, обыгрывает условного инвестора по доходности портфеля. Что и сделал Уоррен Баффет, став единственным пока примером, превысившим sum of the parts. В этом и кроется фундаментальная проблема всех холдингов.

Дмитрий Иванов, кстати, это основная причина, прочему я на покупаю ETF…

Сергей Хорошавин, на мой взгляд, это очевидно для опытных инвесторов. Для новичков это конечно подходящий инструмент. Я пишу не с потолка, я сам с этим столкнулся, когда работал IR IBS Group (в которую входили IBS, Luxoft, Depo, Softkey). Я встречался с сотнями управляющих и аналитиков самых разных фондов. Абсолютное большинство начинало с того, что всё круто, но группа не нужна, мы предпочли бы сами выбирать активы. В итоге всех акционеров группы конвертировали в Luxoft, который вышел на NYSE, и потом был куплен американцами, позволив инвесторам группы заработать иксы, о которых сидя в группе они даже мечтать не могли. Кстати, всё это происходило одновременно с выводом на биржу Ситроникс от АФК Система. Думаю, многие помнят как это закончилось. Так что у большинства управляющих нет желания платить премию «за качество управления» менеджменту АФК.

Дмитрий Иванов, Чем был оправдан рост Системы с 10 руб., если не переоценкой стоимости активов?

Роман Ранний, ну я же не об этом, а о том, что холдинг не будет!!! стоить как сам оф зе партс, пока в нём не заведётся свой условный Баффет. И все заявления аналитиков на этот счёт не больше, чем старый трюк, который в ходу уже 16 лет.

Дмитрий Иванов, конечно не будет стоить 100% суммы частей. но вот вопрос: при каких условиях Система станет стоить 80% от суммы ее частей?

пишет

t.me/zloyinvestor/1142

[ Фотография ]

♻️АФК Система — котировка и стоимость активов

Продолжаю относится к акциям Системы, как к своеобразному БПИФ для которого традиционным критерием оценки выступает стоимость его чистых активов(NAV).

С начала года чистые обязательства корпопративного центра(долги самой афк) выросли на 11% и составили 204.4 млрд.р.

Система продолжает стоить значительно дешевле рыночной стоимости своих публичных активов(мтс, озон, эталон, сегежа), предоставляя всем желающим выгодную возможность купить 46р. за 31р.+непубличные дочки бонусом(медси, степь, биннофарм).

💡На быстрое схлопывание дисконта пока рассчитывать не приходится, т.к. рынок «вспоминает» про дешевизну Системы только под очередное IPO одной из дочек, которое может произойти не ранее следующего года.

#afks

Роман Ранний, В истории фондового рынка нет примеров, когда холдинг стоил бы больше (ну или хотя бы столько же) суммарной оценки своих активов. Нет, вру, есть единственный пример — Berkshire Hathaway. Да и сами разговоры про «схлопывание дисконта» в системе продолжаются с момента размещения (а это уже 16 лет), и ничего не изменится.

Дмитрий Иванов, Вы кстати приобретаете акции?

кроме ЕМС конечно!

Роман Ранний, наверное стоит раскрыть мою мысль про холдинги и сумму активов. Безотносительно АФК. Просто холдинг на бирже, как идея. С точки зрения инвестора, холдинг — это фактически портфель или ETF, который кто-то составил за тебя. При этом логика и структура этого портфеля не всегда является очевидной, а во-вторых в нём есть ещё куча разных непрозрачных историй (рисков), которыми кто-то управляет. Гораздо проще купить на рынке то, что тебе нужно и самому управлять структурой портфеля. Холдинг может стоить дороже, только если докажет, что стабильно, на длинном горизонте, обыгрывает условного инвестора по доходности портфеля. Что и сделал Уоррен Баффет, став единственным пока примером, превысившим sum of the parts. В этом и кроется фундаментальная проблема всех холдингов.

Дмитрий Иванов, в своё время, Система обещала див. доходность больше чем у МТС, но сейчас об этом мечтать не приходится!

Роман Ранний, вот-вот. С Озоном — который просто какая-то компания упущенных возможностей. Всё было у неё, чтобы превратиться в русский Amazon, но так упустить момент, надо уметь. Они же маркет-плейс фактически с 2005 (или что-то вроде).

Дмитрий Иванов, Рынок который охватывает амазон нельзя сравнивать с озон.

пишет

t.me/zloyinvestor/1142

[ Фотография ]

♻️АФК Система — котировка и стоимость активов

Продолжаю относится к акциям Системы, как к своеобразному БПИФ для которого традиционным критерием оценки выступает стоимость его чистых активов(NAV).

С начала года чистые обязательства корпопративного центра(долги самой афк) выросли на 11% и составили 204.4 млрд.р.

Система продолжает стоить значительно дешевле рыночной стоимости своих публичных активов(мтс, озон, эталон, сегежа), предоставляя всем желающим выгодную возможность купить 46р. за 31р.+непубличные дочки бонусом(медси, степь, биннофарм).

💡На быстрое схлопывание дисконта пока рассчитывать не приходится, т.к. рынок «вспоминает» про дешевизну Системы только под очередное IPO одной из дочек, которое может произойти не ранее следующего года.

#afks

Роман Ранний, В истории фондового рынка нет примеров, когда холдинг стоил бы больше (ну или хотя бы столько же) суммарной оценки своих активов. Нет, вру, есть единственный пример — Berkshire Hathaway. Да и сами разговоры про «схлопывание дисконта» в системе продолжаются с момента размещения (а это уже 16 лет), и ничего не изменится.

Дмитрий Иванов, Вы кстати приобретаете акции?

кроме ЕМС конечно!

Роман Ранний, наверное стоит раскрыть мою мысль про холдинги и сумму активов. Безотносительно АФК. Просто холдинг на бирже, как идея. С точки зрения инвестора, холдинг — это фактически портфель или ETF, который кто-то составил за тебя. При этом логика и структура этого портфеля не всегда является очевидной, а во-вторых в нём есть ещё куча разных непрозрачных историй (рисков), которыми кто-то управляет. Гораздо проще купить на рынке то, что тебе нужно и самому управлять структурой портфеля. Холдинг может стоить дороже, только если докажет, что стабильно, на длинном горизонте, обыгрывает условного инвестора по доходности портфеля. Что и сделал Уоррен Баффет, став единственным пока примером, превысившим sum of the parts. В этом и кроется фундаментальная проблема всех холдингов.

Дмитрий Иванов, в своё время, Система обещала див. доходность больше чем у МТС, но сейчас об этом мечтать не приходится!

Роман Ранний, вот-вот. С Озоном — который просто какая-то компания упущенных возможностей. Всё было у неё, чтобы превратиться в русский Amazon, но так упустить момент, надо уметь. Они же маркет-плейс фактически с 2005 (или что-то вроде).

пишет

t.me/zloyinvestor/1142

[ Фотография ]

♻️АФК Система — котировка и стоимость активов

Продолжаю относится к акциям Системы, как к своеобразному БПИФ для которого традиционным критерием оценки выступает стоимость его чистых активов(NAV).

С начала года чистые обязательства корпопративного центра(долги самой афк) выросли на 11% и составили 204.4 млрд.р.

Система продолжает стоить значительно дешевле рыночной стоимости своих публичных активов(мтс, озон, эталон, сегежа), предоставляя всем желающим выгодную возможность купить 46р. за 31р.+непубличные дочки бонусом(медси, степь, биннофарм).

💡На быстрое схлопывание дисконта пока рассчитывать не приходится, т.к. рынок «вспоминает» про дешевизну Системы только под очередное IPO одной из дочек, которое может произойти не ранее следующего года.

#afks

Роман Ранний, В истории фондового рынка нет примеров, когда холдинг стоил бы больше (ну или хотя бы столько же) суммарной оценки своих активов. Нет, вру, есть единственный пример — Berkshire Hathaway. Да и сами разговоры про «схлопывание дисконта» в системе продолжаются с момента размещения (а это уже 16 лет), и ничего не изменится.

Дмитрий Иванов, Вы кстати приобретаете акции?

кроме ЕМС конечно!

Роман Ранний, наверное стоит раскрыть мою мысль про холдинги и сумму активов. Безотносительно АФК. Просто холдинг на бирже, как идея. С точки зрения инвестора, холдинг — это фактически портфель или ETF, который кто-то составил за тебя. При этом логика и структура этого портфеля не всегда является очевидной, а во-вторых в нём есть ещё куча разных непрозрачных историй (рисков), которыми кто-то управляет. Гораздо проще купить на рынке то, что тебе нужно и самому управлять структурой портфеля. Холдинг может стоить дороже, только если докажет, что стабильно, на длинном горизонте, обыгрывает условного инвестора по доходности портфеля. Что и сделал Уоррен Баффет, став единственным пока примером, превысившим sum of the parts. В этом и кроется фундаментальная проблема всех холдингов.

Дмитрий Иванов, кстати, это основная причина, прочему я на покупаю ETF…

Сергей Хорошавин, на мой взгляд, это очевидно для опытных инвесторов. Для новичков это конечно подходящий инструмент. Я пишу не с потолка, я сам с этим столкнулся, когда работал IR IBS Group (в которую входили IBS, Luxoft, Depo, Softkey). Я встречался с сотнями управляющих и аналитиков самых разных фондов. Абсолютное большинство начинало с того, что всё круто, но группа не нужна, мы предпочли бы сами выбирать активы. В итоге всех акционеров группы конвертировали в Luxoft, который вышел на NYSE, и потом был куплен американцами, позволив инвесторам группы заработать иксы, о которых сидя в группе они даже мечтать не могли. Кстати, всё это происходило одновременно с выводом на биржу Ситроникс от АФК Система. Думаю, многие помнят как это закончилось. Так что у большинства управляющих нет желания платить премию «за качество управления» менеджменту АФК.

Дмитрий Иванов, Чем был оправдан рост Системы с 10 руб., если не переоценкой стоимости активов?

Роман Ранний, ну я же не об этом, а о том, что холдинг не будет!!! стоить как сам оф зе партс, пока в нём не заведётся свой условный Баффет. И все заявления аналитиков на этот счёт не больше, чем старый трюк, который в ходу уже 16 лет.

Дмитрий Иванов, ясно, спасибо

пишет

t.me/zloyinvestor/1142

[ Фотография ]

♻️АФК Система — котировка и стоимость активов

Продолжаю относится к акциям Системы, как к своеобразному БПИФ для которого традиционным критерием оценки выступает стоимость его чистых активов(NAV).

С начала года чистые обязательства корпопративного центра(долги самой афк) выросли на 11% и составили 204.4 млрд.р.

Система продолжает стоить значительно дешевле рыночной стоимости своих публичных активов(мтс, озон, эталон, сегежа), предоставляя всем желающим выгодную возможность купить 46р. за 31р.+непубличные дочки бонусом(медси, степь, биннофарм).

💡На быстрое схлопывание дисконта пока рассчитывать не приходится, т.к. рынок «вспоминает» про дешевизну Системы только под очередное IPO одной из дочек, которое может произойти не ранее следующего года.

#afks

Роман Ранний, В истории фондового рынка нет примеров, когда холдинг стоил бы больше (ну или хотя бы столько же) суммарной оценки своих активов. Нет, вру, есть единственный пример — Berkshire Hathaway. Да и сами разговоры про «схлопывание дисконта» в системе продолжаются с момента размещения (а это уже 16 лет), и ничего не изменится.

Дмитрий Иванов, Вы кстати приобретаете акции?

кроме ЕМС конечно!

Роман Ранний, наверное стоит раскрыть мою мысль про холдинги и сумму активов. Безотносительно АФК. Просто холдинг на бирже, как идея. С точки зрения инвестора, холдинг — это фактически портфель или ETF, который кто-то составил за тебя. При этом логика и структура этого портфеля не всегда является очевидной, а во-вторых в нём есть ещё куча разных непрозрачных историй (рисков), которыми кто-то управляет. Гораздо проще купить на рынке то, что тебе нужно и самому управлять структурой портфеля. Холдинг может стоить дороже, только если докажет, что стабильно, на длинном горизонте, обыгрывает условного инвестора по доходности портфеля. Что и сделал Уоррен Баффет, став единственным пока примером, превысившим sum of the parts. В этом и кроется фундаментальная проблема всех холдингов.

Дмитрий Иванов, кстати, это основная причина, прочему я на покупаю ETF…

Сергей Хорошавин, на мой взгляд, это очевидно для опытных инвесторов. Для новичков это конечно подходящий инструмент. Я пишу не с потолка, я сам с этим столкнулся, когда работал IR IBS Group (в которую входили IBS, Luxoft, Depo, Softkey). Я встречался с сотнями управляющих и аналитиков самых разных фондов. Абсолютное большинство начинало с того, что всё круто, но группа не нужна, мы предпочли бы сами выбирать активы. В итоге всех акционеров группы конвертировали в Luxoft, который вышел на NYSE, и потом был куплен американцами, позволив инвесторам группы заработать иксы, о которых сидя в группе они даже мечтать не могли. Кстати, всё это происходило одновременно с выводом на биржу Ситроникс от АФК Система. Думаю, многие помнят как это закончилось. Так что у большинства управляющих нет желания платить премию «за качество управления» менеджменту АФК.

Дмитрий Иванов, Чем был оправдан рост Системы с 10 руб., если не переоценкой стоимости активов?

Роман Ранний, ну я же не об этом, а о том, что холдинг не будет!!! стоить как сам оф зе партс, пока в нём не заведётся свой условный Баффет. И все заявления аналитиков на этот счёт не больше, чем старый трюк, который в ходу уже 16 лет.

пишет

t.me/zloyinvestor/1142

[ Фотография ]

♻️АФК Система — котировка и стоимость активов

Продолжаю относится к акциям Системы, как к своеобразному БПИФ для которого традиционным критерием оценки выступает стоимость его чистых активов(NAV).

С начала года чистые обязательства корпопративного центра(долги самой афк) выросли на 11% и составили 204.4 млрд.р.

Система продолжает стоить значительно дешевле рыночной стоимости своих публичных активов(мтс, озон, эталон, сегежа), предоставляя всем желающим выгодную возможность купить 46р. за 31р.+непубличные дочки бонусом(медси, степь, биннофарм).

💡На быстрое схлопывание дисконта пока рассчитывать не приходится, т.к. рынок «вспоминает» про дешевизну Системы только под очередное IPO одной из дочек, которое может произойти не ранее следующего года.

#afks

Роман Ранний, В истории фондового рынка нет примеров, когда холдинг стоил бы больше (ну или хотя бы столько же) суммарной оценки своих активов. Нет, вру, есть единственный пример — Berkshire Hathaway. Да и сами разговоры про «схлопывание дисконта» в системе продолжаются с момента размещения (а это уже 16 лет), и ничего не изменится.

Дмитрий Иванов, Вы кстати приобретаете акции?

кроме ЕМС конечно!

Роман Ранний, наверное стоит раскрыть мою мысль про холдинги и сумму активов. Безотносительно АФК. Просто холдинг на бирже, как идея. С точки зрения инвестора, холдинг — это фактически портфель или ETF, который кто-то составил за тебя. При этом логика и структура этого портфеля не всегда является очевидной, а во-вторых в нём есть ещё куча разных непрозрачных историй (рисков), которыми кто-то управляет. Гораздо проще купить на рынке то, что тебе нужно и самому управлять структурой портфеля. Холдинг может стоить дороже, только если докажет, что стабильно, на длинном горизонте, обыгрывает условного инвестора по доходности портфеля. Что и сделал Уоррен Баффет, став единственным пока примером, превысившим sum of the parts. В этом и кроется фундаментальная проблема всех холдингов.

Дмитрий Иванов, кстати, это основная причина, прочему я на покупаю ETF…

Сергей Хорошавин, на мой взгляд, это очевидно для опытных инвесторов. Для новичков это конечно подходящий инструмент. Я пишу не с потолка, я сам с этим столкнулся, когда работал IR IBS Group (в которую входили IBS, Luxoft, Depo, Softkey). Я встречался с сотнями управляющих и аналитиков самых разных фондов. Абсолютное большинство начинало с того, что всё круто, но группа не нужна, мы предпочли бы сами выбирать активы. В итоге всех акционеров группы конвертировали в Luxoft, который вышел на NYSE, и потом был куплен американцами, позволив инвесторам группы заработать иксы, о которых сидя в группе они даже мечтать не могли. Кстати, всё это происходило одновременно с выводом на биржу Ситроникс от АФК Система. Думаю, многие помнят как это закончилось. Так что у большинства управляющих нет желания платить премию «за качество управления» менеджменту АФК.

Дмитрий Иванов, Чем был оправдан рост Системы с 10 руб., если не переоценкой стоимости активов?

пишет

t.me/zloyinvestor/1142

[ Фотография ]

♻️АФК Система — котировка и стоимость активов

Продолжаю относится к акциям Системы, как к своеобразному БПИФ для которого традиционным критерием оценки выступает стоимость его чистых активов(NAV).

С начала года чистые обязательства корпопративного центра(долги самой афк) выросли на 11% и составили 204.4 млрд.р.

Система продолжает стоить значительно дешевле рыночной стоимости своих публичных активов(мтс, озон, эталон, сегежа), предоставляя всем желающим выгодную возможность купить 46р. за 31р.+непубличные дочки бонусом(медси, степь, биннофарм).

💡На быстрое схлопывание дисконта пока рассчитывать не приходится, т.к. рынок «вспоминает» про дешевизну Системы только под очередное IPO одной из дочек, которое может произойти не ранее следующего года.

#afks

Роман Ранний, В истории фондового рынка нет примеров, когда холдинг стоил бы больше (ну или хотя бы столько же) суммарной оценки своих активов. Нет, вру, есть единственный пример — Berkshire Hathaway. Да и сами разговоры про «схлопывание дисконта» в системе продолжаются с момента размещения (а это уже 16 лет), и ничего не изменится.

Дмитрий Иванов, Вы кстати приобретаете акции?

кроме ЕМС конечно!

Роман Ранний, наверное стоит раскрыть мою мысль про холдинги и сумму активов. Безотносительно АФК. Просто холдинг на бирже, как идея. С точки зрения инвестора, холдинг — это фактически портфель или ETF, который кто-то составил за тебя. При этом логика и структура этого портфеля не всегда является очевидной, а во-вторых в нём есть ещё куча разных непрозрачных историй (рисков), которыми кто-то управляет. Гораздо проще купить на рынке то, что тебе нужно и самому управлять структурой портфеля. Холдинг может стоить дороже, только если докажет, что стабильно, на длинном горизонте, обыгрывает условного инвестора по доходности портфеля. Что и сделал Уоррен Баффет, став единственным пока примером, превысившим sum of the parts. В этом и кроется фундаментальная проблема всех холдингов.

Дмитрий Иванов, в своё время, Система обещала див. доходность больше чем у МТС, но сейчас об этом мечтать не приходится!

пишет

t.me/zloyinvestor/1142

[ Фотография ]

♻️АФК Система — котировка и стоимость активов

Продолжаю относится к акциям Системы, как к своеобразному БПИФ для которого традиционным критерием оценки выступает стоимость его чистых активов(NAV).

С начала года чистые обязательства корпопративного центра(долги самой афк) выросли на 11% и составили 204.4 млрд.р.

Система продолжает стоить значительно дешевле рыночной стоимости своих публичных активов(мтс, озон, эталон, сегежа), предоставляя всем желающим выгодную возможность купить 46р. за 31р.+непубличные дочки бонусом(медси, степь, биннофарм).

💡На быстрое схлопывание дисконта пока рассчитывать не приходится, т.к. рынок «вспоминает» про дешевизну Системы только под очередное IPO одной из дочек, которое может произойти не ранее следующего года.

#afks

Роман Ранний, В истории фондового рынка нет примеров, когда холдинг стоил бы больше (ну или хотя бы столько же) суммарной оценки своих активов. Нет, вру, есть единственный пример — Berkshire Hathaway. Да и сами разговоры про «схлопывание дисконта» в системе продолжаются с момента размещения (а это уже 16 лет), и ничего не изменится.

Дмитрий Иванов, Вы кстати приобретаете акции?

кроме ЕМС конечно!

Роман Ранний, наверное стоит раскрыть мою мысль про холдинги и сумму активов. Безотносительно АФК. Просто холдинг на бирже, как идея. С точки зрения инвестора, холдинг — это фактически портфель или ETF, который кто-то составил за тебя. При этом логика и структура этого портфеля не всегда является очевидной, а во-вторых в нём есть ещё куча разных непрозрачных историй (рисков), которыми кто-то управляет. Гораздо проще купить на рынке то, что тебе нужно и самому управлять структурой портфеля. Холдинг может стоить дороже, только если докажет, что стабильно, на длинном горизонте, обыгрывает условного инвестора по доходности портфеля. Что и сделал Уоррен Баффет, став единственным пока примером, превысившим sum of the parts. В этом и кроется фундаментальная проблема всех холдингов.

Дмитрий Иванов, кстати, это основная причина, прочему я на покупаю ETF…

Сергей Хорошавин, на мой взгляд, это очевидно для опытных инвесторов. Для новичков это конечно подходящий инструмент. Я пишу не с потолка, я сам с этим столкнулся, когда работал IR IBS Group (в которую входили IBS, Luxoft, Depo, Softkey). Я встречался с сотнями управляющих и аналитиков самых разных фондов. Абсолютное большинство начинало с того, что всё круто, но группа не нужна, мы предпочли бы сами выбирать активы. В итоге всех акционеров группы конвертировали в Luxoft, который вышел на NYSE, и потом был куплен американцами, позволив инвесторам группы заработать иксы, о которых сидя в группе они даже мечтать не могли. Кстати, всё это происходило одновременно с выводом на биржу Ситроникс от АФК Система. Думаю, многие помнят как это закончилось. Так что у большинства управляющих нет желания платить премию «за качество управления» менеджменту АФК.

Дмитрий Иванов, у меня несколько иная причина отказа от ETF — их покупка может конечно быть сильно прибыльнее на определенных этапах, но это не моя стратегия и опыт как таковой на подобном инвестировании не наработать…

пишет

t.me/zloyinvestor/1142

[ Фотография ]

♻️АФК Система — котировка и стоимость активов

Продолжаю относится к акциям Системы, как к своеобразному БПИФ для которого традиционным критерием оценки выступает стоимость его чистых активов(NAV).

С начала года чистые обязательства корпопративного центра(долги самой афк) выросли на 11% и составили 204.4 млрд.р.

Система продолжает стоить значительно дешевле рыночной стоимости своих публичных активов(мтс, озон, эталон, сегежа), предоставляя всем желающим выгодную возможность купить 46р. за 31р.+непубличные дочки бонусом(медси, степь, биннофарм).

💡На быстрое схлопывание дисконта пока рассчитывать не приходится, т.к. рынок «вспоминает» про дешевизну Системы только под очередное IPO одной из дочек, которое может произойти не ранее следующего года.

#afks

Роман Ранний, В истории фондового рынка нет примеров, когда холдинг стоил бы больше (ну или хотя бы столько же) суммарной оценки своих активов. Нет, вру, есть единственный пример — Berkshire Hathaway. Да и сами разговоры про «схлопывание дисконта» в системе продолжаются с момента размещения (а это уже 16 лет), и ничего не изменится.

Дмитрий Иванов, Вы кстати приобретаете акции?

кроме ЕМС конечно!

Роман Ранний, наверное стоит раскрыть мою мысль про холдинги и сумму активов. Безотносительно АФК. Просто холдинг на бирже, как идея. С точки зрения инвестора, холдинг — это фактически портфель или ETF, который кто-то составил за тебя. При этом логика и структура этого портфеля не всегда является очевидной, а во-вторых в нём есть ещё куча разных непрозрачных историй (рисков), которыми кто-то управляет. Гораздо проще купить на рынке то, что тебе нужно и самому управлять структурой портфеля. Холдинг может стоить дороже, только если докажет, что стабильно, на длинном горизонте, обыгрывает условного инвестора по доходности портфеля. Что и сделал Уоррен Баффет, став единственным пока примером, превысившим sum of the parts. В этом и кроется фундаментальная проблема всех холдингов.

Дмитрий Иванов, кстати, это основная причина, прочему я на покупаю ETF…

Сергей Хорошавин, на мой взгляд, это очевидно для опытных инвесторов. Для новичков это конечно подходящий инструмент. Я пишу не с потолка, я сам с этим столкнулся, когда работал IR IBS Group (в которую входили IBS, Luxoft, Depo, Softkey). Я встречался с сотнями управляющих и аналитиков самых разных фондов. Абсолютное большинство начинало с того, что всё круто, но группа не нужна, мы предпочли бы сами выбирать активы. В итоге всех акционеров группы конвертировали в Luxoft, который вышел на NYSE, и потом был куплен американцами, позволив инвесторам группы заработать иксы, о которых сидя в группе они даже мечтать не могли. Кстати, всё это происходило одновременно с выводом на биржу Ситроникс от АФК Система. Думаю, многие помнят как это закончилось. Так что у большинства управляющих нет желания платить премию «за качество управления» менеджменту АФК.

пишет

t.me/zloyinvestor/1142

[ Фотография ]

♻️АФК Система — котировка и стоимость активов

Продолжаю относится к акциям Системы, как к своеобразному БПИФ для которого традиционным критерием оценки выступает стоимость его чистых активов(NAV).

С начала года чистые обязательства корпопративного центра(долги самой афк) выросли на 11% и составили 204.4 млрд.р.

Система продолжает стоить значительно дешевле рыночной стоимости своих публичных активов(мтс, озон, эталон, сегежа), предоставляя всем желающим выгодную возможность купить 46р. за 31р.+непубличные дочки бонусом(медси, степь, биннофарм).

💡На быстрое схлопывание дисконта пока рассчитывать не приходится, т.к. рынок «вспоминает» про дешевизну Системы только под очередное IPO одной из дочек, которое может произойти не ранее следующего года.

#afks

Роман Ранний, В истории фондового рынка нет примеров, когда холдинг стоил бы больше (ну или хотя бы столько же) суммарной оценки своих активов. Нет, вру, есть единственный пример — Berkshire Hathaway. Да и сами разговоры про «схлопывание дисконта» в системе продолжаются с момента размещения (а это уже 16 лет), и ничего не изменится.

Дмитрий Иванов, Вы кстати приобретаете акции?

кроме ЕМС конечно!

Роман Ранний, наверное стоит раскрыть мою мысль про холдинги и сумму активов. Безотносительно АФК. Просто холдинг на бирже, как идея. С точки зрения инвестора, холдинг — это фактически портфель или ETF, который кто-то составил за тебя. При этом логика и структура этого портфеля не всегда является очевидной, а во-вторых в нём есть ещё куча разных непрозрачных историй (рисков), которыми кто-то управляет. Гораздо проще купить на рынке то, что тебе нужно и самому управлять структурой портфеля. Холдинг может стоить дороже, только если докажет, что стабильно, на длинном горизонте, обыгрывает условного инвестора по доходности портфеля. Что и сделал Уоррен Баффет, став единственным пока примером, превысившим sum of the parts. В этом и кроется фундаментальная проблема всех холдингов.

Дмитрий Иванов, кстати, это основная причина, прочему я не покупаю ETF…

пишет

t.me/zloyinvestor/1142

[ Фотография ]

♻️АФК Система — котировка и стоимость активов

Продолжаю относится к акциям Системы, как к своеобразному БПИФ для которого традиционным критерием оценки выступает стоимость его чистых активов(NAV).

С начала года чистые обязательства корпопративного центра(долги самой афк) выросли на 11% и составили 204.4 млрд.р.

Система продолжает стоить значительно дешевле рыночной стоимости своих публичных активов(мтс, озон, эталон, сегежа), предоставляя всем желающим выгодную возможность купить 46р. за 31р.+непубличные дочки бонусом(медси, степь, биннофарм).

💡На быстрое схлопывание дисконта пока рассчитывать не приходится, т.к. рынок «вспоминает» про дешевизну Системы только под очередное IPO одной из дочек, которое может произойти не ранее следующего года.

#afks

Роман Ранний, В истории фондового рынка нет примеров, когда холдинг стоил бы больше (ну или хотя бы столько же) суммарной оценки своих активов. Нет, вру, есть единственный пример — Berkshire Hathaway. Да и сами разговоры про «схлопывание дисконта» в системе продолжаются с момента размещения (а это уже 16 лет), и ничего не изменится.

Дмитрий Иванов, Вы кстати приобретаете акции?

кроме ЕМС конечно!

Роман Ранний, Как раз ЕМС мне нельзя, как инсайдеру, а остальное конечно. И Систему иногда беру тоже.

Дмитрий Иванов, совсем нельзя? вроде есть определённые периоды когда инсайдер может купить?

Роман Ранний, есть конечно, после публикации отчётов. За 30 дней до отчёта уже нельзя. Ну и с постоянными уведомлениями нужно возиться.

пишет

t.me/zloyinvestor/1142

[ Фотография ]

♻️АФК Система — котировка и стоимость активов

Продолжаю относится к акциям Системы, как к своеобразному БПИФ для которого традиционным критерием оценки выступает стоимость его чистых активов(NAV).

С начала года чистые обязательства корпопративного центра(долги самой афк) выросли на 11% и составили 204.4 млрд.р.

Система продолжает стоить значительно дешевле рыночной стоимости своих публичных активов(мтс, озон, эталон, сегежа), предоставляя всем желающим выгодную возможность купить 46р. за 31р.+непубличные дочки бонусом(медси, степь, биннофарм).

💡На быстрое схлопывание дисконта пока рассчитывать не приходится, т.к. рынок «вспоминает» про дешевизну Системы только под очередное IPO одной из дочек, которое может произойти не ранее следующего года.

#afks

Роман Ранний, В истории фондового рынка нет примеров, когда холдинг стоил бы больше (ну или хотя бы столько же) суммарной оценки своих активов. Нет, вру, есть единственный пример — Berkshire Hathaway. Да и сами разговоры про «схлопывание дисконта» в системе продолжаются с момента размещения (а это уже 16 лет), и ничего не изменится.

Дмитрий Иванов, Вы кстати приобретаете акции?

кроме ЕМС конечно!

Роман Ранний, наверное стоит раскрыть мою мысль про холдинги и сумму активов. Безотносительно АФК. Просто холдинг на бирже, как идея. С точки зрения инвестора, холдинг — это фактически портфель или ETF, который кто-то составил за тебя. При этом логика и структура этого портфеля не всегда является очевидной, а во-вторых в нём есть ещё куча разных непрозрачных историй (рисков), которыми кто-то управляет. Гораздо проще купить на рынке то, что тебе нужно и самому управлять структурой портфеля. Холдинг может стоить дороже, только если докажет, что стабильно, на длинном горизонте, обыгрывает условного инвестора по доходности портфеля. Что и сделал Уоррен Баффет, став единственным пока примером, превысившим sum of the parts. В этом и кроется фундаментальная проблема всех холдингов.

пишет

t.me/zloyinvestor/1142

[ Фотография ]

♻️АФК Система — котировка и стоимость активов

Продолжаю относится к акциям Системы, как к своеобразному БПИФ для которого традиционным критерием оценки выступает стоимость его чистых активов(NAV).

С начала года чистые обязательства корпопративного центра(долги самой афк) выросли на 11% и составили 204.4 млрд.р.

Система продолжает стоить значительно дешевле рыночной стоимости своих публичных активов(мтс, озон, эталон, сегежа), предоставляя всем желающим выгодную возможность купить 46р. за 31р.+непубличные дочки бонусом(медси, степь, биннофарм).

💡На быстрое схлопывание дисконта пока рассчитывать не приходится, т.к. рынок «вспоминает» про дешевизну Системы только под очередное IPO одной из дочек, которое может произойти не ранее следующего года.

#afks

Роман Ранний, В истории фондового рынка нет примеров, когда холдинг стоил бы больше (ну или хотя бы столько же) суммарной оценки своих активов. Нет, вру, есть единственный пример — Berkshire Hathaway. Да и сами разговоры про «схлопывание дисконта» в системе продолжаются с момента размещения (а это уже 16 лет), и ничего не изменится.

Дмитрий Иванов, Вы кстати приобретаете акции?

кроме ЕМС конечно!

Роман Ранний, Как раз ЕМС мне нельзя, как инсайдеру, а остальное конечно. И Систему иногда беру тоже.

Дмитрий Иванов, совсем нельзя? вроде есть определённые периоды когда инсайдер может купить?

пишет

t.me/zloyinvestor/1142

[ Фотография ]

♻️АФК Система — котировка и стоимость активов

Продолжаю относится к акциям Системы, как к своеобразному БПИФ для которого традиционным критерием оценки выступает стоимость его чистых активов(NAV).

С начала года чистые обязательства корпопративного центра(долги самой афк) выросли на 11% и составили 204.4 млрд.р.

Система продолжает стоить значительно дешевле рыночной стоимости своих публичных активов(мтс, озон, эталон, сегежа), предоставляя всем желающим выгодную возможность купить 46р. за 31р.+непубличные дочки бонусом(медси, степь, биннофарм).

💡На быстрое схлопывание дисконта пока рассчитывать не приходится, т.к. рынок «вспоминает» про дешевизну Системы только под очередное IPO одной из дочек, которое может произойти не ранее следующего года.

#afks

Роман Ранний, В истории фондового рынка нет примеров, когда холдинг стоил бы больше (ну или хотя бы столько же) суммарной оценки своих активов. Нет, вру, есть единственный пример — Berkshire Hathaway. Да и сами разговоры про «схлопывание дисконта» в системе продолжаются с момента размещения (а это уже 16 лет), и ничего не изменится.

Дмитрий Иванов, Вы кстати приобретаете акции?

кроме ЕМС конечно!

Роман Ранний, Как раз ЕМС мне нельзя, как инсайдеру, а остальное конечно. И Систему иногда беру тоже.

пишет

t.me/zloyinvestor/1142

[ Фотография ]

♻️АФК Система — котировка и стоимость активов

Продолжаю относится к акциям Системы, как к своеобразному БПИФ для которого традиционным критерием оценки выступает стоимость его чистых активов(NAV).

С начала года чистые обязательства корпопративного центра(долги самой афк) выросли на 11% и составили 204.4 млрд.р.

Система продолжает стоить значительно дешевле рыночной стоимости своих публичных активов(мтс, озон, эталон, сегежа), предоставляя всем желающим выгодную возможность купить 46р. за 31р.+непубличные дочки бонусом(медси, степь, биннофарм).

💡На быстрое схлопывание дисконта пока рассчитывать не приходится, т.к. рынок «вспоминает» про дешевизну Системы только под очередное IPO одной из дочек, которое может произойти не ранее следующего года.

#afks

Роман Ранний, В истории фондового рынка нет примеров, когда холдинг стоил бы больше (ну или хотя бы столько же) суммарной оценки своих активов. Нет, вру, есть единственный пример — Berkshire Hathaway. Да и сами разговоры про «схлопывание дисконта» в системе продолжаются с момента размещения (а это уже 16 лет), и ничего не изменится.

Дмитрий Иванов, Вы кстати приобретаете акции?

кроме ЕМС конечно!

пишет

t.me/zloyinvestor/1142

[ Фотография ]

♻️АФК Система — котировка и стоимость активов

Продолжаю относится к акциям Системы, как к своеобразному БПИФ для которого традиционным критерием оценки выступает стоимость его чистых активов(NAV).

С начала года чистые обязательства корпопративного центра(долги самой афк) выросли на 11% и составили 204.4 млрд.р.

Система продолжает стоить значительно дешевле рыночной стоимости своих публичных активов(мтс, озон, эталон, сегежа), предоставляя всем желающим выгодную возможность купить 46р. за 31р.+непубличные дочки бонусом(медси, степь, биннофарм).

💡На быстрое схлопывание дисконта пока рассчитывать не приходится, т.к. рынок «вспоминает» про дешевизну Системы только под очередное IPO одной из дочек, которое может произойти не ранее следующего года.

#afks

Роман Ранний, В истории фондового рынка нет примеров, когда холдинг стоил бы больше (ну или хотя бы столько же) суммарной оценки своих активов. Нет, вру, есть единственный пример — Berkshire Hathaway. Да и сами разговоры про «схлопывание дисконта» в системе продолжаются с момента размещения (а это уже 16 лет), и ничего не изменится.

Дмитрий Иванов, Справедливо, однако стоимость Системы действительно временами сравнивается со стоимостью активов.

пишет

t.me/zloyinvestor/1142

[ Фотография ]

♻️АФК Система — котировка и стоимость активов

Продолжаю относится к акциям Системы, как к своеобразному БПИФ для которого традиционным критерием оценки выступает стоимость его чистых активов(NAV).

С начала года чистые обязательства корпопративного центра(долги самой афк) выросли на 11% и составили 204.4 млрд.р.

Система продолжает стоить значительно дешевле рыночной стоимости своих публичных активов(мтс, озон, эталон, сегежа), предоставляя всем желающим выгодную возможность купить 46р. за 31р.+непубличные дочки бонусом(медси, степь, биннофарм).

💡На быстрое схлопывание дисконта пока рассчитывать не приходится, т.к. рынок «вспоминает» про дешевизну Системы только под очередное IPO одной из дочек, которое может произойти не ранее следующего года.

#afks

Роман Ранний, В истории фондового рынка нет примеров, когда холдинг стоил бы больше (ну или хотя бы столько же) суммарной оценки своих активов. Нет, вру, есть единственный пример — Berkshire Hathaway. Да и сами разговоры про «схлопывание дисконта» в системе продолжаются с момента размещения (а это уже 16 лет), и ничего не изменится.

АФК Система - факторы роста и падения акций

- Одна из лучших компаний в плане отношения к миноритариям, стремится к прозрачной дивидендной политике как в материнской, так и в дочерних компаниях. (14.06.2017)

- Удачная конъюнктура рынка в 2021 году позволила Системе монетизировать свои разнообразные активы, вывести на биржу OZON, Сегежа. (08.07.2021)

- до 17 сентября 2022 года действует программа выкупа акций на 7 млрд рублей (08.07.2021)

- В 2022 году компания может провести IPO Медси, Агрохолдинга Степь и Биннофарма, что будет способствовать высвобождению акционерной стоимости АФК (01.01.2022)

- уровень долговой нагрузки: за вычетом гудвила и прочих нематериальных активов собственный капитал системы составляет минус! 50млрд. ₽ (на 31.12.2021) при активах 1,7 трл. ₽. (10.06.2022)

АФК Система - описание компании

ОАО «Акционерная финансовая корпорация „Система“ (АФК „Система“, ИНН 7703104630) — публичная диверсифицированная корпорация, обслуживающая более 100 млн потребителей в таких отраслях, как телекоммуникации, высокие технологии, ТЭК, радио и космические технологии, банковские услуги, розничная торговля, масс-медиа, туризм и медицинские услуги. Компания основана в 1993 году.

Уставный капитал АФК „Система“ составляет 868.5 млн руб. и разделён на 9.65 млрд обыкновенных акций номиналом 0.09 руб. Основной акционер — Владимир Евтушенков.

Чистая прибыль АФК „Система“ по РСБУ за 9 месяцев 2015 года составила 89.799 млрд руб. против убытка в 74.773 млрд руб. годом ранее.

Чем владеет АФК Система?

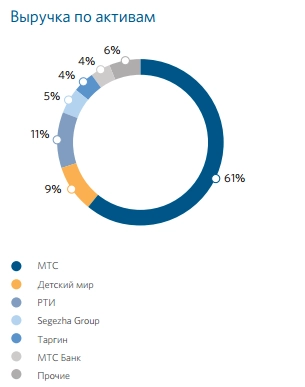

53% МТС

87% МТС Банк

73% Сегежа Груп (бумага)

100% Медси

91% БЭСК

66% Интурист

85% РТИ

33,4% ozon.ru

50% СГ Транс

100% Таргин

57% SSTL

100% Группа Кронштадт

40% Concept Group

50% RZ Agro

100% Агрохолдинг Степь

http://www.sistema.ru/

годовой отчет 2015

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций