| Число акций ао | 9 650 млн |

| Номинал ао | 0.09 руб |

| Тикер ао |

|

| Капит-я | 247,3 млрд |

| Выручка | 1 046,0 млрд |

| EBITDA | 264,3 млрд |

| Прибыль | -9,1 млрд |

| Дивиденд ао | – |

| P/E | -27,3 |

| P/S | 0,2 |

| P/BV | -2,2 |

| EV/EBITDA | 5,0 |

| Див.доход ао | 0,0% |

| АФК Система Календарь Акционеров | |

| 14/06 отчёт МСФО за 1кв 2024 года | |

| 29/08 отчёт МСФО за 2кв 2024 года | |

| 29/11 отчёт МСФО за 3кв 2024 года | |

| Прошедшие события Добавить событие | |

АФК Система акции

-

Банда Анонимов, сейчас еще хомяки из-за океяну подрулят с дивами от сбера )) Вот тгда небо в алмазах будет у системы. Бизнес-это реклама. Реклама (от латыни Кричать). Вот на новости и прыгнем до 25

Банда Анонимов, сейчас еще хомяки из-за океяну подрулят с дивами от сбера )) Вот тгда небо в алмазах будет у системы. Бизнес-это реклама. Реклама (от латыни Кричать). Вот на новости и прыгнем до 25 Ozon.ru

Ozon.ru

(юр. наименование – ООО «Интернет Решения»)

Общий долг на 31.12.2016г: 4,787 млрд руб

Общий долг на 31.12.2017г: 6,847 млрд руб

Общий долг на 31.12.2018г: 13,253 млрд руб

Общий долг на 31.12.2019г: 23,930 млрд руб

Выручка 2016г: 14,663 млрд руб

Выручка 2017г: 21,497 млрд руб

Выручка 2018г: 37,435 млрд руб

Выручка 2019г: 62,784 млрд руб

Убыток 2016г: 505,23 млн руб

Убыток 2017г: 1,371 млрд руб

Убыток 2018г: 4,603 млрд руб

Убыток 2019г: 20,488 млрд руб

www.audit-it.ru/buh_otchet/7704217370_ooo-internet-resheniya

docs.ozon.ru/common/pravila-prodayoi-i-rekvizity/rekvizity-ooo-internet-resheniya/

Российский интернет-ритейлер Ozon Group готовится к IPO в США.

Российский интернет-ритейлер Ozon Group готовится к IPO в США.

Oct. 1, 2020 1:14 pm ET

Ozon Group, один из крупнейших в России интернет-магазинов, готовится к первичному публичному размещению акций в США в конце этого года или в начале следующего, по словам людей, знакомых с планами компании, поскольку пандемия привела к росту платформ электронной коммерции, стимулируя больше людей делают покупки в Интернете.

По словам источников, Ozon, который начал свою деятельность в 1998 году как книжный онлайн-магазин и который часто называют российской Amazon, может быть оценен от $3 до $5 миллиардов. По словам источников, Ozon конфиденциально подала документы в Комиссию по ценным бумагам и биржам для IPO. Goldman Sachs Group Inc. и Morgan Stanley были выбраны в качестве глобальных координаторов возможного листинга.

Ритейлер станет первым российским IPO в США с тех пор, как российский интернет-портал по поиску работы HeadHunter разместил акции на Nasdaq в мае 2019 года.

Ozon борется с конкурентами, в том числе с российским интернет-гигантом Yandex NV, поскольку все больше российских потребителей переходят к онлайн-торговле от обычных покупок. Во втором квартале продажи Ozon выросли почти на 200%, так как россияне активизировали онлайн-покупки повседневных товаров, таких как продукты питания и предметы домашнего обихода.

Еще до пандемии российская электронная коммерция быстро росла. Россия, насчитывающая более 100 миллионов пользователей, является крупнейшим в Европе интернет-рынком по количеству пользователей. По данным российского исследовательского агентства Data Insight, российский рынок электронной коммерции вырос в прошлом году на 23% до $31 миллиардов, что на уровне Индии и немного больше, чем в Канаде. Аналитики ожидают еще более быстрого роста в этом году из-за увеличения спроса из-за пандемии коронавируса.

Рост сектора распространился из Москвы на обширные внутренние районы страны, причем на регионы за пределами столицы приходилось более 55% общих продаж Ozon. Согласно результатам компании, продажи в сибирском городе Новосибирске во втором квартале выросли почти на 300%.

Ранее в этом году Ozon привлекла $150 миллионов финансирования для расширения зоны распространения и ускорения поставок.

Раунд финансирования возглавляли основные акционеры Ozon: фонды, консультированные московской частной инвестиционной компанией Baring Vostok Capital Partners и московским конгломератом Sistema PJSFC. Венчурная компания Princeville Capital из Сан-Франциско приняла участие в раунде в качестве нового инвестора.

По заявлению компании, в течение следующих нескольких лет Ozon планирует потратить более $300 миллионов на логистику, добавить примерно 2,7 миллиона квадратных футов торговых площадей по всей России и открыть как минимум пять центров выполнения заказов.

Напишите Георгию Канчеву на [email protected]

www.wsj.com/articles/russian-online-retailer-ozon-group-prepares-american-ipo-11601566042

Ozon собрался на IPO. Что это значит для акций Системы.

Ozon собрался на IPO. Что это значит для акций Системы.

02 октября 2020

Сообщается, что это пока предварительные планы. Средства от возможного первичного размещения пойдут на развитие бизнеса.

Что это значит для АФК Система

Доля Системы в Ozon — 43%. Еще около 40% контролирует Baring Vostok. Ранее в СМИ сообщалось об интересе Сбербанка к маркетплейсу. По данным источников Wall Street Journal, стоимость Ozon может быть оценена в $3–5 млрд. Согласно прогнозируемой оценке IPO, доля Системы составляет $1.3-2.1 млрд.Текущая капитализация всей Системы составляет только $2,58 млрд.

Весомых преград для размещения бумаг в США не наблюдается, и компания действительно могла бы разместить 10–15% капитала за океаном. Но выход на американскую биржу стоил бы дополнительных затрат, а в дальнейшем мог бы сделать компанию менее гибкой. Ранее Система, как главный акционер МТС, поднимала вопрос о делистинге акций с NYSE.

Таким образом, размещение на американских площадках является хорошей, но не главной опцией и, скорее всего, также пройдет за счет допэмиссии бумаг.

Для акций Системы раскрытие стоимости ее главного растущего актива — безусловный позитив, который может поддержать рост котировок на среднесрочном горизонте. Ozon подал в SEC проект заявления о регистрации по форме F-1.

Ozon подал в SEC проект заявления о регистрации по форме F-1.

02.10.2020

Один из ведщих онлайн-ритейлеров России, OZON, подал документы в Комиссию по ценным бумагам и биржам США (SEC). Ожидается, что компания выйдет на рынок в США к концу этого года или началу 2021. Это решение обусловлено стремительным ростом электронной коммерции на фоне пандемии. По данным Wall Street Journal, OZON может быть оценен в сумму от $3 млрд до $5 млрд, в качестве глобальных координаторов выступят Goldman Sachs Group и Morgan Stanley.

Предстоящее IPO позитивная новость для Системы, которой в общей сложности принадлежит 42.99% в OZON. Согласно прогнозируемой оценке IPO, доля Системы составляет $1.3-2.1 млрд.

По заявлению Ozon, в течение следующих нескольких лет компания планирует потратить более 300 миллионов долларов на логистику, добавить примерно 2,7 миллиона квадратных футов торговых площадей по всей России и открыть как минимум пять центров выполнения заказов.

corporate.ozon.ru/tpost/jdt7r966zf-ozon-has-submitted-a-draft-registration

Банда Анонимов, тем не менее «мегамаржинальные товары» в структуре выручки Детского Мира занимают менее 1% Но вам, как почетному (и по нечетным то же) знатоку клуба ЧТо? ГДЕ? Когда? этого знать видимо не обязательноИ кстати, согласно заявлениям менеджмента самого Детского Мира, для них высокомаржинальным является продукция категории «одежда и обувь» благодаря продажам собственных марок, поэтому эта категория вторая в выручке после игрушек и составляет более 25%

Kromnomo, ахахха… я понял. В вашем манямирке, видимо, «маленький оборот = маленька маржа».

Это, очевидно, не так.

Спортпит они начали недавно, поэтому он и занимает 1%. В чем проблема-то? Будет больше.

Там маржа процентов 50.

Потому что с такой маржой, очевидно, рентабельность оборота спортпита будет выше, чем в десять раз большего оборота какой-нибудь агуши.

И с чтением у вас тоже все плохо :)

Все развивают СТМ, потому что именно это высокомаржинальные товары в любых группах.

Банда Анонимов, маржинальность продажи горячего чая более 500%, как думаете Детский мир заполонит этим товаром все полки? Ведь по вашему это главный аргумент.рентабельность оборота горячего чая будет выше, чем в десять раз большего оборота какой-нибудь спортпита

Kromnomo, да, очевидно, что заполонит при достаточной емкости рынка.

Если для вас это открытие — учебник по экономике школьный почитайте.

Банда Анонимов, с таким багажом знаний из школьных учебников, почему вы еще не в совете директоров крупного ретейлера с программой смены ассортимента на высокомаржинальное спортивное питание

Kromnomo, у меня все прекрасно и без этого, я рулю своим бизнесом, мне хватает и без чужих СД. Так насколько акции вырастут, при удачном IPO? Это надо к капитализации 216,9 млрд прибавить 140 млд. р. примерно? Больше чем на 50% получается?

Так насколько акции вырастут, при удачном IPO? Это надо к капитализации 216,9 млрд прибавить 140 млд. р. примерно? Больше чем на 50% получается?

02.10.2020

02.10.2020

Один из ведущих онлайн-ритейлеров России, OZON, подал документы в Комиссию по ценным бумагам и биржам США (SEC). Ожидается, что компания выйдет на рынок в США к концу этого года или началу 2021. Это решение обусловлено стремительным ростом электронной коммерции на фоне пандемии. По данным Wall Street Journal, OZON может быть оценен в сумму от $3 млрд до $5 млрд, в качестве глобальных координаторов выступят Goldman Sachs Group и Morgan Stanley. Это будет второе IPO российской компании в США после дебюта HeadHunter на Nasdaq в мае 2019 года.

Предстоящее IPO позитивная новость для Системы, которой в общей сложности принадлежит 42.99% в OZON. Согласно прогнозируемой оценке IPO, доля Системы составляет $1.3-2.1 млрд.

Банда Анонимов, тем не менее «мегамаржинальные товары» в структуре выручки Детского Мира занимают менее 1% Но вам, как почетному (и по нечетным то же) знатоку клуба ЧТо? ГДЕ? Когда? этого знать видимо не обязательноИ кстати, согласно заявлениям менеджмента самого Детского Мира, для них высокомаржинальным является продукция категории «одежда и обувь» благодаря продажам собственных марок, поэтому эта категория вторая в выручке после игрушек и составляет более 25%

Kromnomo, ахахха… я понял. В вашем манямирке, видимо, «маленький оборот = маленька маржа».

Это, очевидно, не так.

Спортпит они начали недавно, поэтому он и занимает 1%. В чем проблема-то? Будет больше.

Там маржа процентов 50.

Потому что с такой маржой, очевидно, рентабельность оборота спортпита будет выше, чем в десять раз большего оборота какой-нибудь агуши.

И с чтением у вас тоже все плохо :)

Все развивают СТМ, потому что именно это высокомаржинальные товары в любых группах.

Банда Анонимов, маржинальность продажи горячего чая более 500%, как думаете Детский мир заполонит этим товаром все полки? Ведь по вашему это главный аргумент.рентабельность оборота горячего чая будет выше, чем в десять раз большего оборота какой-нибудь спортпита

Kromnomo, да, очевидно, что заполонит при достаточной емкости рынка.

Если для вас это открытие — учебник по экономике школьный почитайте.

Банда Анонимов, с таким багажом знаний из школьных учебников, почему вы еще не в совете директоров крупного ретейлера с программой смены ассортимента на высокомаржинальное спортивное питание

Банда Анонимов, тем не менее «мегамаржинальные товары» в структуре выручки Детского Мира занимают менее 1% Но вам, как почетному (и по нечетным то же) знатоку клуба ЧТо? ГДЕ? Когда? этого знать видимо не обязательноИ кстати, согласно заявлениям менеджмента самого Детского Мира, для них высокомаржинальным является продукция категории «одежда и обувь» благодаря продажам собственных марок, поэтому эта категория вторая в выручке после игрушек и составляет более 25%

Kromnomo, ахахха… я понял. В вашем манямирке, видимо, «маленький оборот = маленька маржа».

Это, очевидно, не так.

Спортпит они начали недавно, поэтому он и занимает 1%. В чем проблема-то? Будет больше.

Там маржа процентов 50.

Потому что с такой маржой, очевидно, рентабельность оборота спортпита будет выше, чем в десять раз большего оборота какой-нибудь агуши.

И с чтением у вас тоже все плохо :)

Все развивают СТМ, потому что именно это высокомаржинальные товары в любых группах.

Банда Анонимов, маржинальность продажи горячего чая более 500%, как думаете Детский мир заполонит этим товаром все полки? Ведь по вашему это главный аргумент.рентабельность оборота горячего чая будет выше, чем в десять раз большего оборота какой-нибудь спортпита

Kromnomo, да, очевидно, что заполонит при достаточной емкости рынка.

Если для вас это открытие — учебник по экономике школьный почитайте.

Если не в состоянии прочитать и проблемы с наблюдательностью, то как пример — медицинские маски, которые вообще все заполонили.

Банда Анонимов, тем не менее «мегамаржинальные товары» в структуре выручки Детского Мира занимают менее 1% Но вам, как почетному (и по нечетным то же) знатоку клуба ЧТо? ГДЕ? Когда? этого знать видимо не обязательноИ кстати, согласно заявлениям менеджмента самого Детского Мира, для них высокомаржинальным является продукция категории «одежда и обувь» благодаря продажам собственных марок, поэтому эта категория вторая в выручке после игрушек и составляет более 25%

Kromnomo, ахахха… я понял. В вашем манямирке, видимо, «маленький оборот = маленька маржа».

Это, очевидно, не так.

Спортпит они начали недавно, поэтому он и занимает 1%. В чем проблема-то? Будет больше.

Там маржа процентов 50.

Потому что с такой маржой, очевидно, рентабельность оборота спортпита будет выше, чем в десять раз большего оборота какой-нибудь агуши.

И с чтением у вас тоже все плохо :)

Все развивают СТМ, потому что именно это высокомаржинальные товары в любых группах.

Банда Анонимов, маржинальность продажи горячего чая более 500%, как думаете Детский мир заполонит этим товаром все полки? Ведь по вашему это главный аргумент.«рентабельность оборота горячего чая будет выше, чем в десять раз большего оборота какого-нибудь спортпита»

Я правильно понимаю, что убыточная компания, которая поглощает капитал примерно на 1/3 оборота в год, будет пытаться разместиться с оценкой в 1.5 выручки? )

Какой-то сюр, уж простите.

Если честно, то очень похоже просто на то, что решили разогнать акции об хомячков. А потом просто отложат IPO, как уже было…

Банда Анонимов, не плохо было бы несколько раскрыть цифры. За счет чего «компания поглащает капитал»? Напомню, что за год ей удалось вдвое увеличить логистическую инфраструктуру, а это около 200 000 кв метров современных фулфилмент-центров. За год увеличилось в три раза количество собственных и партнерских постаматов и пунктов выдачи заказов до 16 700. А это, между прочим, активы.

Да и выручка за год выросла почти вдвое и то, что сегодня оценивается в 1,5 выручки (хотя я не согласен с выбором оценки в «выручках» применительно к Озону) завтра это уже будет меньше единицы.

Kromnomo, сокращу текст.

2019 год

Оборот 80 миллиардов, финрез 16.6 ярдов убытка.

С 2017г должна была выйти в ноль, но убыточность оправдывают развитием.

Финансируется за счет вливаний в капитал и сберовских кредитов.

Активов нет: пункты выдачи партнерские, склады в аренде.

Компания 21 год убыточна… дивидентов там ждать глупо.

Скажите, по каким конкретно показателям такая компания будет привлекательна для инвесторов?

Банда Анонимов, расширю ваши сокращения:

2015 год оборот 12 млрд

2016 год оборот 15 млрд

2017 год оборот 20 млрд

2018 год оборот 36 млрд

2019 год оборот 80,7 млрд

2020 год оборот по итогам полугодия!!! 77 млрд

Цифры говорят за себя, здесь нет «оправданий», на лицо РЕАЛЬНОЕ развитие.

Что значит нет активов? Вы в баланс заглядывали?

Компания владеет одной из крупнейших сетей постаматов — 6900.

Кроме того, права собственности или долгосрочной аренды логистических комплексов ни коем образом не влияют на возможность их использования. Права аренды это тоже существенный актив и отнять его крайне непросто.

Например, Макдональдс с 90-х арендует помещения в центре Москвы на Арбате 1577 кв. м и в Большом Николопесковском переулке 859 кв м по ставке 1 рубль за метр В ГОД!!! сроком до 2041 года. Попытки властей Москвы оспорить или расторгнуть такие договоры не привели ни к чему

Kromnomo, налицо просто обычно незнание вами ситуации :)

Оборот WB за 2019г — 220 ярдов (почти втрое больше озона), если вы не в теме, это основной конкурент ОЗОНа.

Ну и WB хотя бы слабо, но прибыльны.

Рост оборота ИМ МВидео в первом полугодии- в три раза, рост оборота ИМ Детского мира — в три раза.

Рост ОЗОНА тогда же — 1.7 раза.

МВидео прибылен, ДМ прибылен. ОЗОН убыточен.

Расскажите еще сказки про рост… ваши циферки с 2015 года это просто эффект низкой базы.

Пора хотя бы такое знать.

Поэтому я и написал, что если и будет IPO, то вполне реально, что раздадут хомячкам, которые даже не понимают, что они покупают.

Интересно даже не это (потому что хомячков полно), а то, что будет потом т.к. они должны будут открыть отчетность.

Банда Анонимов, наконец-то мы нашли настоящего инвестора. Тебя, а не всяких там неудачников Евтушенковых.

Тебя самого не настораживает то, что там по твоему все тупые и только ты один все понимаешь?

Я бы уже насторожился и задумался, что может быть это я что-то недопонимаю.

Василий, Евтушенков молодец, как раз — отгружает самый рисковый и убыточный актив хомячкам на хаях.

Ну, как минимум пытается. Посмотрим, как пойдет.

Тупых, к сожалению, много — иначе канал рдв не качал бы неликвид типа камаза, акварультуры и прочих искч.

Ну а если вас настораживает, что вы не часть стада… ну что тут сказать — поиски самоидентификации не всегда успешны :)

Банда Анонимов, тем не менее «мегамаржинальные товары» в структуре выручки Детского Мира занимают менее 1% Но вам, как почетному (и по нечетным то же) знатоку клуба ЧТо? ГДЕ? Когда? этого знать видимо не обязательноИ кстати, согласно заявлениям менеджмента самого Детского Мира, для них высокомаржинальным является продукция категории «одежда и обувь» благодаря продажам собственных марок, поэтому эта категория вторая в выручке после игрушек и составляет более 25%

Kromnomo, ахахха… я понял. В вашем манямирке, видимо, «маленький оборот = маленька маржа».

Это, очевидно, не так.

Спортпит они начали недавно, поэтому он и занимает 1%. В чем проблема-то? Будет больше.

Там маржа процентов 50.

Потому что с такой маржой, очевидно, рентабельность оборота спортпита будет выше, чем в десять раз большего оборота какой-нибудь агуши.

И с чтением у вас тоже все плохо :)

Все развивают СТМ, потому что именно это высокомаржинальные товары в любых группах.

Я правильно понимаю, что убыточная компания, которая поглощает капитал примерно на 1/3 оборота в год, будет пытаться разместиться с оценкой в 1.5 выручки? )

Какой-то сюр, уж простите.

Если честно, то очень похоже просто на то, что решили разогнать акции об хомячков. А потом просто отложат IPO, как уже было…

Банда Анонимов, не плохо было бы несколько раскрыть цифры. За счет чего «компания поглащает капитал»? Напомню, что за год ей удалось вдвое увеличить логистическую инфраструктуру, а это около 200 000 кв метров современных фулфилмент-центров. За год увеличилось в три раза количество собственных и партнерских постаматов и пунктов выдачи заказов до 16 700. А это, между прочим, активы.

Да и выручка за год выросла почти вдвое и то, что сегодня оценивается в 1,5 выручки (хотя я не согласен с выбором оценки в «выручках» применительно к Озону) завтра это уже будет меньше единицы.

Kromnomo, сокращу текст.

2019 год

Оборот 80 миллиардов, финрез 16.6 ярдов убытка.

С 2017г должна была выйти в ноль, но убыточность оправдывают развитием.

Финансируется за счет вливаний в капитал и сберовских кредитов.

Активов нет: пункты выдачи партнерские, склады в аренде.

Компания 21 год убыточна… дивидентов там ждать глупо.

Скажите, по каким конкретно показателям такая компания будет привлекательна для инвесторов?

Банда Анонимов, расширю ваши сокращения:

2015 год оборот 12 млрд

2016 год оборот 15 млрд

2017 год оборот 20 млрд

2018 год оборот 36 млрд

2019 год оборот 80,7 млрд

2020 год оборот по итогам полугодия!!! 77 млрд

Цифры говорят за себя, здесь нет «оправданий», на лицо РЕАЛЬНОЕ развитие.

Что значит нет активов? Вы в баланс заглядывали?

Компания владеет одной из крупнейших сетей постаматов — 6900.

Кроме того, права собственности или долгосрочной аренды логистических комплексов ни коем образом не влияют на возможность их использования. Права аренды это тоже существенный актив и отнять его крайне непросто.

Например, Макдональдс с 90-х арендует помещения в центре Москвы на Арбате 1577 кв. м и в Большом Николопесковском переулке 859 кв м по ставке 1 рубль за метр В ГОД!!! сроком до 2041 года. Попытки властей Москвы оспорить или расторгнуть такие договоры не привели ни к чему

Kromnomo, налицо просто обычно незнание вами ситуации :)

Оборот WB за 2019г — 220 ярдов (почти втрое больше озона), если вы не в теме, это основной конкурент ОЗОНа.

Ну и WB хотя бы слабо, но прибыльны.

Рост оборота ИМ МВидео в первом полугодии- в три раза, рост оборота ИМ Детского мира — в три раза.

Рост ОЗОНА тогда же — 1.7 раза.

МВидео прибылен, ДМ прибылен. ОЗОН убыточен.

Расскажите еще сказки про рост… ваши циферки с 2015 года это просто эффект низкой базы.

Пора хотя бы такое знать.

Поэтому я и написал, что если и будет IPO, то вполне реально, что раздадут хомячкам, которые даже не понимают, что они покупают.

Интересно даже не это (потому что хомячков полно), а то, что будет потом т.к. они должны будут открыть отчетность.

Банда Анонимов, наконец-то мы нашли настоящего инвестора. Тебя, а не всяких там неудачников Евтушенковых.

Тебя самого не настораживает то, что там по твоему все тупые и только ты один все понимаешь?

Я бы уже насторожился и задумался, что может быть это я что-то недопонимаю.

Я правильно понимаю, что убыточная компания, которая поглощает капитал примерно на 1/3 оборота в год, будет пытаться разместиться с оценкой в 1.5 выручки? )

Какой-то сюр, уж простите.

Если честно, то очень похоже просто на то, что решили разогнать акции об хомячков. А потом просто отложат IPO, как уже было…

Банда Анонимов, не плохо было бы несколько раскрыть цифры. За счет чего «компания поглащает капитал»? Напомню, что за год ей удалось вдвое увеличить логистическую инфраструктуру, а это около 200 000 кв метров современных фулфилмент-центров. За год увеличилось в три раза количество собственных и партнерских постаматов и пунктов выдачи заказов до 16 700. А это, между прочим, активы.

Да и выручка за год выросла почти вдвое и то, что сегодня оценивается в 1,5 выручки (хотя я не согласен с выбором оценки в «выручках» применительно к Озону) завтра это уже будет меньше единицы.

Kromnomo, сокращу текст.

2019 год

Оборот 80 миллиардов, финрез 16.6 ярдов убытка.

С 2017г должна была выйти в ноль, но убыточность оправдывают развитием.

Финансируется за счет вливаний в капитал и сберовских кредитов.

Активов нет: пункты выдачи партнерские, склады в аренде.

Компания 21 год убыточна… дивидентов там ждать глупо.

Скажите, по каким конкретно показателям такая компания будет привлекательна для инвесторов?

Банда Анонимов, расширю ваши сокращения:

2015 год оборот 12 млрд

2016 год оборот 15 млрд

2017 год оборот 20 млрд

2018 год оборот 36 млрд

2019 год оборот 80,7 млрд

2020 год оборот по итогам полугодия!!! 77 млрд

Цифры говорят за себя, здесь нет «оправданий», на лицо РЕАЛЬНОЕ развитие.

Что значит нет активов? Вы в баланс заглядывали?

Компания владеет одной из крупнейших сетей постаматов — 6900.

Кроме того, права собственности или долгосрочной аренды логистических комплексов ни коем образом не влияют на возможность их использования. Права аренды это тоже существенный актив и отнять его крайне непросто.

Например, Макдональдс с 90-х арендует помещения в центре Москвы на Арбате 1577 кв. м и в Большом Николопесковском переулке 859 кв м по ставке 1 рубль за метр В ГОД!!! сроком до 2041 года. Попытки властей Москвы оспорить или расторгнуть такие договоры не привели ни к чему

Kromnomo, налицо просто обычно незнание вами ситуации :)

Оборот WB за 2019г — 220 ярдов, если вы не в теме, это основной конкурент ОЗОНа.

Ну и WB хотя бы слабо, но прибыльны.

Рост оборота ИМ МВидео в первом полугодии- в три раза, рост оборота ИМ Детского мира — в три раза.

Рост ОЗОНА тогда же — 1.7 раза.

МВидео прибылен, ДМ прибылен. ОЗОН убыточен.

Расскажите еще сказки про рост.

Банда Анонимов, налицо ваше хамство и неуважение к оппонентам

Вы уже второй раз упоминаете «интернет магазин Детского мира». Вы сами им хоть раз пользовались? У ДМ «интернет магазин» это специально выделенный сотрудник, который получая заказ идет в торговый зал, набирает корзину товаров и относит ее на стелаж, после чего покупатель зайдя в магазин тщетно пытается найти свой заказ. Это не интернет магазин, а «стол заказов» — отложите мне, я позже заберу.

МВидео скорее нишевый конкурент Озона так как торгует в основном техникой. Этот товар часто не покупают, а существенный рост в первом полугодии это больше «разовая акция» в связи с бешенным спросом на компьютерную технику в период массового перехода на удаленку. Можно вспомнить, как весной закончились в стране бюджетные ноутбуки.

То, что МВидео прибыльна это понятно, компания уже закончила свое интенсивное развитие на поглощении Эльдорадо, Озон еще только на пути завоевания своей ниши.

Насчет WB я согласен, что это сильный конкурент Озона и от него Озон отстает в показателях года на два, но так и WB никто не оценивал дешевле Озона

А заказываю я там, потому что спортпит мне, например, ДМ привозит на следующий день (в МО), а ОЗОН — через 3 дня. Про то, что в ДМ я могу заказать и забрать в магазине через час я не говорю.

Вы, видимо, не в теме, но у ОЗОНа кругом нишевые конкуренты: МВидео, ДМ, Фудовый ритейл и пр.

И все они прибыльны. А ОЗОН убыточен.

Банда Анонимов, рад за вас, что в Детском мире покупаете себе спортивное питание а не одеждухотя это не тот ассортимент который дает значительную выручку и совершенно не присутствует в рознице. Сожалею, что до вас Озон едет целых три дня. 40% заказов Озона доставляются на следующий день но не все деревни подмосковья, к сожалению, охвачены быстрой доставкой. Надеюсь скоро расширят зону и до вашей

Соглашусь, что продолжать дискуссию не имеет смысла так как вы видите в ней одни «набросы»… может из-за чрезмерного увлечения спортивным питанием?

Kromnomo, к сожалению вы не соображаете ни в одной теме, которой касаетесь ))

Спортпит это мегамаржинальные товары с динамикой +25% в год, которые начали продавать все, включая консервативную азбуку вкуса. И достаточно давно.

А то, что ОЗОН возит 3 дня в «деревни» на новой риге, где азбука вкуса открыла два магазина практически рядом, это реально грустно.

Банда Анонимов, тем не менее «мегамаржинальные товары» в структуре выручки Детского Мира занимают менее 1% Но вам, как почетному (и по нечетным то же) знатоку клуба ЧТо? ГДЕ? Когда? этого знать видимо не обязательноИ кстати, согласно заявлениям менеджмента самого Детского Мира, для них высокомаржинальным является продукция категории «одежда и обувь» благодаря продажам собственных марок, поэтому эта категория вторая в выручке после игрушек и составляет более 25%

Я правильно понимаю, что убыточная компания, которая поглощает капитал примерно на 1/3 оборота в год, будет пытаться разместиться с оценкой в 1.5 выручки? )

Какой-то сюр, уж простите.

Если честно, то очень похоже просто на то, что решили разогнать акции об хомячков. А потом просто отложат IPO, как уже было…

Банда Анонимов, не плохо было бы несколько раскрыть цифры. За счет чего «компания поглащает капитал»? Напомню, что за год ей удалось вдвое увеличить логистическую инфраструктуру, а это около 200 000 кв метров современных фулфилмент-центров. За год увеличилось в три раза количество собственных и партнерских постаматов и пунктов выдачи заказов до 16 700. А это, между прочим, активы.

Да и выручка за год выросла почти вдвое и то, что сегодня оценивается в 1,5 выручки (хотя я не согласен с выбором оценки в «выручках» применительно к Озону) завтра это уже будет меньше единицы.

Kromnomo, сокращу текст.

2019 год

Оборот 80 миллиардов, финрез 16.6 ярдов убытка.

С 2017г должна была выйти в ноль, но убыточность оправдывают развитием.

Финансируется за счет вливаний в капитал и сберовских кредитов.

Активов нет: пункты выдачи партнерские, склады в аренде.

Компания 21 год убыточна… дивидентов там ждать глупо.

Скажите, по каким конкретно показателям такая компания будет привлекательна для инвесторов?

Банда Анонимов, расширю ваши сокращения:

2015 год оборот 12 млрд

2016 год оборот 15 млрд

2017 год оборот 20 млрд

2018 год оборот 36 млрд

2019 год оборот 80,7 млрд

2020 год оборот по итогам полугодия!!! 77 млрд

Цифры говорят за себя, здесь нет «оправданий», на лицо РЕАЛЬНОЕ развитие.

Что значит нет активов? Вы в баланс заглядывали?

Компания владеет одной из крупнейших сетей постаматов — 6900.

Кроме того, права собственности или долгосрочной аренды логистических комплексов ни коем образом не влияют на возможность их использования. Права аренды это тоже существенный актив и отнять его крайне непросто.

Например, Макдональдс с 90-х арендует помещения в центре Москвы на Арбате 1577 кв. м и в Большом Николопесковском переулке 859 кв м по ставке 1 рубль за метр В ГОД!!! сроком до 2041 года. Попытки властей Москвы оспорить или расторгнуть такие договоры не привели ни к чему

Kromnomo, налицо просто обычно незнание вами ситуации :)

Оборот WB за 2019г — 220 ярдов, если вы не в теме, это основной конкурент ОЗОНа.

Ну и WB хотя бы слабо, но прибыльны.

Рост оборота ИМ МВидео в первом полугодии- в три раза, рост оборота ИМ Детского мира — в три раза.

Рост ОЗОНА тогда же — 1.7 раза.

МВидео прибылен, ДМ прибылен. ОЗОН убыточен.

Расскажите еще сказки про рост.

Банда Анонимов, налицо ваше хамство и неуважение к оппонентам

Вы уже второй раз упоминаете «интернет магазин Детского мира». Вы сами им хоть раз пользовались? У ДМ «интернет магазин» это специально выделенный сотрудник, который получая заказ идет в торговый зал, набирает корзину товаров и относит ее на стелаж, после чего покупатель зайдя в магазин тщетно пытается найти свой заказ. Это не интернет магазин, а «стол заказов» — отложите мне, я позже заберу.

МВидео скорее нишевый конкурент Озона так как торгует в основном техникой. Этот товар часто не покупают, а существенный рост в первом полугодии это больше «разовая акция» в связи с бешенным спросом на компьютерную технику в период массового перехода на удаленку. Можно вспомнить, как весной закончились в стране бюджетные ноутбуки.

То, что МВидео прибыльна это понятно, компания уже закончила свое интенсивное развитие на поглощении Эльдорадо, Озон еще только на пути завоевания своей ниши.

Насчет WB я согласен, что это сильный конкурент Озона и от него Озон отстает в показателях года на два, но так и WB никто не оценивал дешевле Озона

А заказываю я там, потому что спортпит мне, например, ДМ привозит на следующий день (в МО), а ОЗОН — через 3 дня. Про то, что в ДМ я могу заказать и забрать в магазине через час я не говорю.

Вы, видимо, не в теме, но у ОЗОНа кругом нишевые конкуренты: МВидео, ДМ, Фудовый ритейл и пр.

И все они прибыльны. А ОЗОН убыточен.

Банда Анонимов, рад за вас, что в Детском мире покупаете себе спортивное питание а не одеждухотя это не тот ассортимент который дает значительную выручку и совершенно не присутствует в рознице. Сожалею, что до вас Озон едет целых три дня. 40% заказов Озона доставляются на следующий день но не все деревни подмосковья, к сожалению, охвачены быстрой доставкой. Надеюсь скоро расширят зону и до вашей

Соглашусь, что продолжать дискуссию не имеет смысла так как вы видите в ней одни «набросы»… может из-за чрезмерного увлечения спортивным питанием?

Kromnomo, к сожалению вы не соображаете ни в одной теме, которой касаетесь ))

Спортпит это мегамаржинальные товары с динамикой +25% в год, которые начали продавать все, включая консервативную азбуку вкуса. И достаточно давно.

А то, что ОЗОН возит 3 дня в «деревни» на новой риге, где азбука вкуса открыла два магазина практически рядом, это реально грустно.

Я правильно понимаю, что убыточная компания, которая поглощает капитал примерно на 1/3 оборота в год, будет пытаться разместиться с оценкой в 1.5 выручки? )

Какой-то сюр, уж простите.

Если честно, то очень похоже просто на то, что решили разогнать акции об хомячков. А потом просто отложат IPO, как уже было…

Банда Анонимов, не плохо было бы несколько раскрыть цифры. За счет чего «компания поглащает капитал»? Напомню, что за год ей удалось вдвое увеличить логистическую инфраструктуру, а это около 200 000 кв метров современных фулфилмент-центров. За год увеличилось в три раза количество собственных и партнерских постаматов и пунктов выдачи заказов до 16 700. А это, между прочим, активы.

Да и выручка за год выросла почти вдвое и то, что сегодня оценивается в 1,5 выручки (хотя я не согласен с выбором оценки в «выручках» применительно к Озону) завтра это уже будет меньше единицы.

Kromnomo, сокращу текст.

2019 год

Оборот 80 миллиардов, финрез 16.6 ярдов убытка.

С 2017г должна была выйти в ноль, но убыточность оправдывают развитием.

Финансируется за счет вливаний в капитал и сберовских кредитов.

Активов нет: пункты выдачи партнерские, склады в аренде.

Компания 21 год убыточна… дивидентов там ждать глупо.

Скажите, по каким конкретно показателям такая компания будет привлекательна для инвесторов?

Банда Анонимов, расширю ваши сокращения:

2015 год оборот 12 млрд

2016 год оборот 15 млрд

2017 год оборот 20 млрд

2018 год оборот 36 млрд

2019 год оборот 80,7 млрд

2020 год оборот по итогам полугодия!!! 77 млрд

Цифры говорят за себя, здесь нет «оправданий», на лицо РЕАЛЬНОЕ развитие.

Что значит нет активов? Вы в баланс заглядывали?

Компания владеет одной из крупнейших сетей постаматов — 6900.

Кроме того, права собственности или долгосрочной аренды логистических комплексов ни коем образом не влияют на возможность их использования. Права аренды это тоже существенный актив и отнять его крайне непросто.

Например, Макдональдс с 90-х арендует помещения в центре Москвы на Арбате 1577 кв. м и в Большом Николопесковском переулке 859 кв м по ставке 1 рубль за метр В ГОД!!! сроком до 2041 года. Попытки властей Москвы оспорить или расторгнуть такие договоры не привели ни к чему

Kromnomo, налицо просто обычно незнание вами ситуации :)

Оборот WB за 2019г — 220 ярдов, если вы не в теме, это основной конкурент ОЗОНа.

Ну и WB хотя бы слабо, но прибыльны.

Рост оборота ИМ МВидео в первом полугодии- в три раза, рост оборота ИМ Детского мира — в три раза.

Рост ОЗОНА тогда же — 1.7 раза.

МВидео прибылен, ДМ прибылен. ОЗОН убыточен.

Расскажите еще сказки про рост.

Банда Анонимов, налицо ваше хамство и неуважение к оппонентам

Вы уже второй раз упоминаете «интернет магазин Детского мира». Вы сами им хоть раз пользовались? У ДМ «интернет магазин» это специально выделенный сотрудник, который получая заказ идет в торговый зал, набирает корзину товаров и относит ее на стелаж, после чего покупатель зайдя в магазин тщетно пытается найти свой заказ. Это не интернет магазин, а «стол заказов» — отложите мне, я позже заберу.

МВидео скорее нишевый конкурент Озона так как торгует в основном техникой. Этот товар часто не покупают, а существенный рост в первом полугодии это больше «разовая акция» в связи с бешенным спросом на компьютерную технику в период массового перехода на удаленку. Можно вспомнить, как весной закончились в стране бюджетные ноутбуки.

То, что МВидео прибыльна это понятно, компания уже закончила свое интенсивное развитие на поглощении Эльдорадо, Озон еще только на пути завоевания своей ниши.

Насчет WB я согласен, что это сильный конкурент Озона и от него Озон отстает в показателях года на два, но так и WB никто не оценивал дешевле Озона

А заказываю я там, потому что спортпит мне, например, ДМ привозит на следующий день (в МО), а ОЗОН — через 3 дня. Про то, что в ДМ я могу заказать и забрать в магазине через час я не говорю.

Вы, видимо, не в теме, но у ОЗОНа кругом нишевые конкуренты: МВидео, ДМ, Фудовый ритейл и пр.

И все они прибыльны. А ОЗОН убыточен.

Банда Анонимов, рад за вас, что в Детском мире покупаете себе спортивное питание а не одеждухотя это не тот ассортимент который дает значительную выручку и совершенно не присутствует в рознице. Сожалею, что до вас Озон едет целых три дня. 40% заказов Озона доставляются на следующий день но не все деревни подмосковья, к сожалению, охвачены быстрой доставкой. Надеюсь скоро расширят зону и до вашей

Соглашусь, что продолжать дискуссию не имеет смысла так как вы видите в ней одни «набросы»… может из-за чрезмерного увлечения спортивным питанием?

Предстоящее IPO Ozon - позитивная новость для Системы - Атон

Предстоящее IPO Ozon - позитивная новость для Системы - Атон

Группа Ozon подала заявку на IPO в США

Один из ведущих онлайн-ритейлеров России подал документы в Комиссию по ценным бумагам и биржам США (SEC). Ожидается, что компания выйдет на рынок в США к концу этого года или началу 2021. Это решение обусловлено стремительным ростом электронной коммерции на фоне пандемии. По данным Wall Street Journal, OZON может быть оценен в сумму от $3 млрд до $5 млрд, в качестве глобальных координаторов выступят Goldman Sachs Group и Morgan Stanley. Это будет второе IPO российской компании в США после дебюта HeadHunter на Nasdaq в мае 2019 года.

Мы считаем предстоящее IPO позитивной новостью для Системы, которой в общей сложности принадлежит 42.99% в OZON. Согласно прогнозируемой оценке IPO, доля Системы составляет $1.3-2.1 млрд. IPO повысит монетизацию компании и поможет привлечь средства с рынков. OZON может стать одной из «жемчужин в короне» АФК Система — во 2К20 компания показала рост продаж почти на 200% и является одним из ключевых игроков на быстрорастущем рынке электронной коммерции в России (+23% г/г в 2019), будучи лидером даже перед пандемией. В следующие несколько лет OZON также планирует инвестировать более $300 млн в логистику.

Атон

Авто-репост. Читать в блоге >>> Российский онлайн-ритейлер Ozon планирует провести первичное публичное размещение акций (IPO) в США в конце текущего-начале следующего года, сообщает Wall Street Journal со ссылкой на источники. Как уточняет издание, это будет первое размещение российских компаний в США с мая 2019 г. www.vedomosti.ru/business/news/2020/10/01/841862-wsj-ozon-gotovitsya-k-provedeniyu-ipo-v-ssha

Российский онлайн-ритейлер Ozon планирует провести первичное публичное размещение акций (IPO) в США в конце текущего-начале следующего года, сообщает Wall Street Journal со ссылкой на источники. Как уточняет издание, это будет первое размещение российских компаний в США с мая 2019 г. www.vedomosti.ru/business/news/2020/10/01/841862-wsj-ozon-gotovitsya-k-provedeniyu-ipo-v-ssha Интернет-ритейлер Ozon направил в Комиссию

Интернет-ритейлер Ozon направил в Комиссию

по ценным бумагам и биржам США (SEC) проект регистрационного заявления по форме

F-1 о намерении провести IPO, говорится в сообщении компании.

Количество планируемых к размещению на бирже акций, а также их ценовой

диапазон пока не определены.

Ozon не указал и сроки планируемого IPO, отметив лишь, что его планируется

провести после проведения процедур проверки со стороны SEC.

Злой Финансист пишет:

А вот и источник подъехал: www.reuters.com/article/us-russia-ozon-ipo/russian-online-retailer-ozon-online-cinema-ivi-consider-u-s-ipos-sources-idUSKBN26M6J6

Не зря в Сиське сижу… Шортистам снова привет 👉🏿👌🏻

Роман Ранний, хорошо смеется тот, кто стреляет последний (я в шортах не сижу, если это важно).

ОЗОН должен будет раскрыть отчетность, как любая публичная компания… а там беда.

Я сто раз говорил, что сейчас на хайпе даже он полетит, но большой вопрос, надолго ли...

Но момент да, пока что удачный.

Но на сдуве хайтек- пузыря может быть больно...

П.С.

Любопытно, кто сколько продаст… Баринг может и выйти — это хороший момент.

Банда Анонимов, Ага, это же не стартап. Кто будет покупать убыточный Озон?

khornickjaadle, а кто покупает все убыточные компании которые выходят на Ипо в США? Там что не ИПО то +100%

Роман Ранний, Может и пройдёт. Озон, он маркет стал развивать относительно недавно. На это, наверное, упор будут делать.

khornickjaadle, Главное успеть до обвала как с Детским миром!

Роман Ранний, вы сами понимаете вообще, что пишете?

Или снова «лишь бы написать»? :))

С ДМ систему прокатили очень конкретно. Это к вопросу о принятии решений там.

— Система продала акции ДМ на SPO в июне по 96.8р

— Далее все отросло до 125 в сентябре и система тут же собралась допродавать остатки

А вот тут надо быть просто очень тупым, чтобы не сделать то, что случилось:

— Инвесторы, зашедшие по 96.8 тупо отливают всеми ЭТИМИ своими акциями в рынок цену со 125 до 110-112. И перезаходят в этот актив, где 125 уже гарантированная цена…

При этом «отливая» они фиксируют нехреновый профит.

Вот и все. Система недосчиталась миллиарда, а инвесторы в шоколаде.

Курс ДМ почти 119, будет те же 125 думаю на отчетах в середине месяца.

Как это может быть применимо к IPO ОЗОНа??

У Озона есть ещё Озон-инвест. Кредитует поставщиков. Ставки от 9,5%. Тож актив.

khornickjaadle, все управляющие структуры ОЗОНа давно уже в залоге у Сбера, если что.

Это все, что нужно знать об активах :)

Банда Анонимов, Это управление, капитал будет же Система продавать на бирже.

khornickjaadle, ахах… то есть если вы завтра уберете все склады и команду управленцев, то это никак не отразится на деятельности ОЗОНа?

Вы серьезно?

Банда Анонимов, Сбер вроде просит долю в Озоне. Думаю договорятся по залогу.

АФК Система - факторы роста и падения акций

- Одна из лучших компаний в плане отношения к миноритариям, стремится к прозрачной дивидендной политике как в материнской, так и в дочерних компаниях. (14.06.2017)

- Удачная конъюнктура рынка в 2021 году позволила Системе монетизировать свои разнообразные активы, вывести на биржу OZON, Сегежа. (08.07.2021)

- до 17 сентября 2022 года действует программа выкупа акций на 7 млрд рублей (08.07.2021)

- В 2022 году компания может провести IPO Медси, Агрохолдинга Степь и Биннофарма, что будет способствовать высвобождению акционерной стоимости АФК (01.01.2022)

- уровень долговой нагрузки: за вычетом гудвила и прочих нематериальных активов собственный капитал системы составляет минус! 50млрд. ₽ (на 31.12.2021) при активах 1,7 трл. ₽. (10.06.2022)

АФК Система - описание компании

ОАО «Акционерная финансовая корпорация „Система“ (АФК „Система“, ИНН 7703104630) — публичная диверсифицированная корпорация, обслуживающая более 100 млн потребителей в таких отраслях, как телекоммуникации, высокие технологии, ТЭК, радио и космические технологии, банковские услуги, розничная торговля, масс-медиа, туризм и медицинские услуги. Компания основана в 1993 году.

Уставный капитал АФК „Система“ составляет 868.5 млн руб. и разделён на 9.65 млрд обыкновенных акций номиналом 0.09 руб. Основной акционер — Владимир Евтушенков.

Чистая прибыль АФК „Система“ по РСБУ за 9 месяцев 2015 года составила 89.799 млрд руб. против убытка в 74.773 млрд руб. годом ранее.

Чем владеет АФК Система?

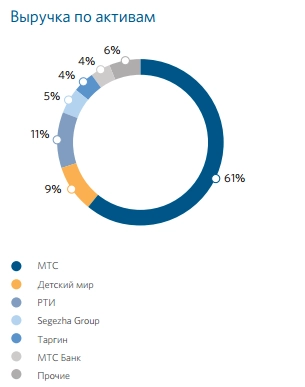

53% МТС

87% МТС Банк

73% Сегежа Груп (бумага)

100% Медси

91% БЭСК

66% Интурист

85% РТИ

33,4% ozon.ru

50% СГ Транс

100% Таргин

57% SSTL

100% Группа Кронштадт

40% Concept Group

50% RZ Agro

100% Агрохолдинг Степь

http://www.sistema.ru/

годовой отчет 2015

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций