| Apple Календарь Акционеров | |

| Прошедшие события Добавить событие | |

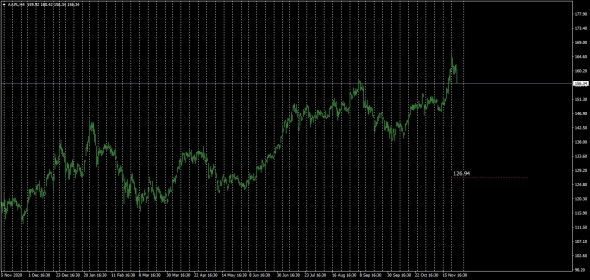

Apple акции

-

Apple увеличивает свою долю на рынке планшетов - Открытие Инвестиции

Apple увеличивает свою долю на рынке планшетов - Открытие Инвестиции

В понедельник, 29 ноября, аналитическое агентство Canalys опубликовало статистику по рынку ПК Западной Европы за III квартал 2021 года. По данным компании, поставки этих устройств в регионе, который продолжает страдать от многочисленных волн пандемии, составили 16,3 млн штук (+21% г/г). Динамика и структура этого рынка в последний отчетный период выглядела следующим образом:

· HP поставил 4 350 устройств (+24% г/г) и занял 27% рынка;

· Lenovo поставил 4 059 устройств (+22% г/г) и занял 25% рынка;

· Dell поставил 2 305 устройств (+43% г/г) и занял 14% рынка;

· Apple поставил 1 928 устройств (+27% г/г) и занял 12% рынка;

· Acer поставил 1 271 устройство (+1% г/г) и занял 8% рынка;

· другие производители поставили 2 391 устройство (+4% г/г) и заняли 14% рынка.

При этом Apple увеличил поставки iPad в Западной Европе в III квартале 2021 года почти до 3 млн штук (+33% г/г), хотя общий рынок планшетов в регионе сократился на 20% до 6,9 млн штук. Поставки Mac выросли на 27% г/г до 1,93 млн штук против 1,52 млн штук годом ранее.

Авто-репост. Читать в блоге >>> Главный актив Apple

Главный актив Apple

В продолжение сегодняшнего разговора про Apple "Акции Apple стали защитным активом?"Недавно попался один крайне интересный пример, а точнее вопрос — что вы выберете, 30 миллионов долларов, или 30 миллионов лояльных друзей? И дальше шел юмористический ответ на тему того, почему 30 миллионов лояльных друзей лучше. У них у каждого можно попросить по 5 долларов и это будет уже 150 миллионов. Их можно попросить проголосовать за тебя и выиграть любые выборы. И также, что и определяет ценность Эпл — можно запустить любой продукт, и т.к. друзья лояльные, они будут его покупать. Понимаете?

Наличие у вас лояльной аудитории дает вам неоспоримое преимущество на любом рынке — у вас дешевле стоимость клиента, у вас выше маржа, и как следствие, выше прибыль, что позволяет вам быть агрессивнее в завоевании абсолютно любого рынка.

Но что более важно, позиции Эпл дают ей возможность в будущем стать квази государством. Что это и как это работает, напишу в следующем посте.

Или подписывайтесь на мой телеграм канал, чтобы не пропустить публикацию.

Авто-репост. Читать в блоге >>> Акции Apple стали защитным активом?

Акции Apple стали защитным активом?Крайне странным выглядит динамика акций эпл на фоне общего падения рынка. Ее акции чуть ли не единственные, кто неплохо (более 3%) вырос невзирая на крайне медвежьи настроения по широкому рынку.

Почему так? Дело в том, что инвесторы не хотят держать кэш, ведь, как верно подметил Рэй Далио, кэш сейчас “облагается” довольно большим налогом в виде инфляции. Кроме того, кэш всего лишь ситуативная мера, помогающая снизить волатильность. И на этом все, ведь никакого апсайда, у позиции”кэш”, не существует.

Куда уходить? В ничего не генерирующее золото? В защитные долги с отрицательным реальным доходом? Вариантов не много, а эпл это кэш ген машина, со стабильным бизнесом, который, между прочим, еще и растет.

Но кроме этого у Эпл есть еще один важный актив, которые невозможно обсчитать никакими формулами, но который по важности способен перечеркнуть и чистый денежный поток, и продуктовую линейку, и даже технологии. Догадались о чем речь? С примерами напишу в следующем посте.

Продолжение раньше будет опубликовано в моем авторском Telegram канале

Авто-репост. Читать в блоге >>> Tesla представила киберсвисток за $50

Tesla представила киберсвисток за $50👉 Tesla ещё не произвела Cybertruck, но зато представила широкой общественности коллекционный киберсвисток Cyberwhistle, который стоит $50

👉 Во вторник Илон Маск написал в Твиттере: «Blow the whistle on Tesla», что с переводится с английского как «Стучите на Теслу» (т.е. доносите)

👉 Возможно, это отсылка к бывшим сотрудникам компании, которые в своё время так и сделали

👉 Позже Маск добавил: «Не тратьте свои деньги на эту глупую салфетку от Apple. Лучше купите наш свисток»

techcrunch.com/2021/11/30/elon-musk-shills-a-50-tesla-cyberwhistle-with-a-joke-about-whistleblowers/

Авто-репост. Читать в блоге >>>

Подскажите по этим бумагам (AAPL-RM) начисляют дивиденды? Или платят только по акциям обращающимся на американской бирже?

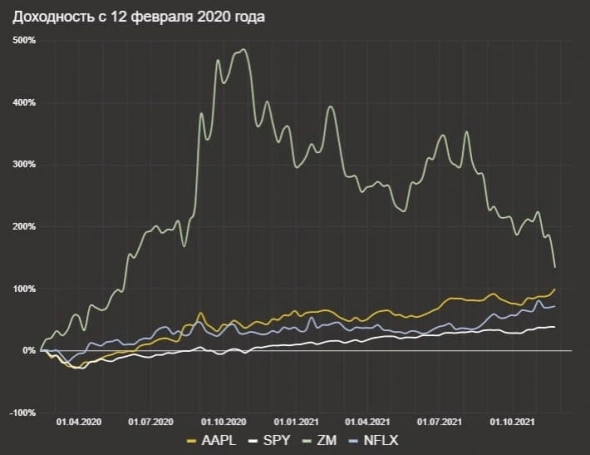

Подскажите по этим бумагам (AAPL-RM) начисляют дивиденды? Или платят только по акциям обращающимся на американской бирже? Кто бы мог подумать, что Apple сможет получить от пандемии примерно столько же, сколько Zoom и больше Netflix?

Кто бы мог подумать, что Apple сможет получить от пандемии примерно столько же, сколько Zoom и больше Netflix?

🔹Ни одна компания не была приспособлена к пандемии лучше, чем Zoom. Когда все перешли на работу и обучение из дома, спрос на услуги видеоконференцсвязи резко вырос.🔹В прошлом финансовом году выручка Zoom выросла в 4 раза. В первые 10 месяцев пандемии акции выросли почти в 6 раз. Но те славные дни остались в прошлом.

🔹«Представьте, что идет война и Lockheed Martin получает множество военных заказов. Когда война пройдет, очевидно, что компании придется сократить масштабы производства. Ценность бизнеса также упадет. Похожую аналогию можно провести с эпохой пандемии и Zoom. Если горизонт 3 года, то вложение выглядит слишком рискованным.» — заметка Bastion о компании год назад.

🔹В последнем квартале Zoom увеличила выручку на 35%, что все еще выглядит солидным темпом роста. Но этого недостаточно, чтобы оправдать прошлогодний мультипликатор P/S в 90x. Акции с пиков потеряли уже более 60%. P/S снизился до 16x.

Авто-репост. Читать в блоге >>> Apple выбрала TSMC для создания модема 5G в 2023 году

Apple выбрала TSMC для создания модема 5G в 2023 году

👉 Apple планирует внедрить 4-нанометровую чиповую технологию TSMC для своих 5G-модемов, поскольку стремится сократить зависимость от Qualcomm

👉 iPhone разрабатывает свои собственные компоненты радиочастот и миллиметровых волн в дополнение к модему

👉 В последней серии iPhone все эти компоненты предоставляются Qualcomm из США

asia.nikkei.com/Business/Tech/Semiconductors/Apple-taps-TSMC-to-build-custom-iPhone-5G-modem-in-2023

Авто-репост. Читать в блоге >>> Делать ставки на то, что Apple займется производством электромобилей, пока рано - Открытие Инвестиции

Делать ставки на то, что Apple займется производством электромобилей, пока рано - Открытие Инвестиции

В СМИ появились сообщения о том, что Apple может выйти на рынок беспилотных электромобилей в 2025 году. Компания официально не комментирует данные новости, однако ее акции реагируют на них положительно.

В понедельник, 22 ноября, бумаги закрылись на новом рекордном уровне, хотя и вдали от максимумов сессии. Акции Apple растут уже семь дней подряд, что является рекордным по продолжительности аптрендом с июля.

Авто-репост. Читать в блоге >>>

Сегмент электрокаров для Apple останется второстепенным по размеру и уровню доходов - Финам

Сегмент электрокаров для Apple останется второстепенным по размеру и уровню доходов - Финам

Что касается перспектив рынка электромобилей, по итогам 2021 года ожидается рост продаж таких авто порядка 66% относительно 2020 года. На долю электромобилей придется около 7% всех продаж автомобилей по сравнению с 5% в 2020 году. Такие высокие темпы роста рынка сохранятся как минимум в ближайшие несколько лет, к 2025 году прогнозируются продажи 1 млн электрокаров в год. Тем не менее на дорогах электрокаров пока ездит очень мало – порядка 5% в Китае и еще меньше – в Европе и США. В ближайшие 10-15 лет их количество на дорогах может вырасти до 10-15%, и это при оптимистичном сценарии.

Поскольку Apple не раскрывает пока параметры своего электромобиля, сложно говорить о том, сможет ли он конкурировать с Tesla и другими производителями электрокаров. По параметрам и мощности электрокары схожи между собой, основное различие заключается во внешнем виде и цене, которая пока остается высокой за счет дорогостоящих батарей. К 2025 году электромобили, в том числе и беспилотные, станут для нас обыденностью, так что Apple придется сильно постараться, чтобы произвести фурор. В любом случае, сегмент электрокаров для Apple останется второстепенным по размеру и уровню доходов, потеснить «яблочные» девайсы электрокары вряд ли смогут.

Лапшина Ксения

ФГ «Финам»

Авто-репост. Читать в блоге >>> Wedbush Securities: Nasdaq в 2022г вырастет на 19%, а капитализация Apple превысит $3 трлн

Wedbush Securities: Nasdaq в 2022г вырастет на 19%, а капитализация Apple превысит $3 трлн

19.11.21 14:54

Следующий год должен стать благоприятным для индекса Nasdaq, ориентированного на высокотехнологичные компании. Годовой прирост в этом сегменте будет достигать 30%

Дефицит полупроводников сократится в первой половине 2022 года, что поможет улучшить фундаментальный аспект спроса для технологических компаний, а также успокоить инвесторов, напуганных завышенными оценками. В сегментах облачных технологий, кибербезопасности, 5G и метавселенных уже наметился рост. Он поддержит бычьи настроения инвесторов в индустрии высоких технологий. Об этом в записке для клиентов сообщил Дэниел Айвз из Wedbush, частной инвестиционной компании с активами в управлении на сумму $2,4 млрд.

«На наш взгляд, в 2022 году акции технологичных компаний будут двигаться в рамках бычьего цикла учитывая дефицит растущих компаний и отсутствие явных лидеров четвертой промышленной революции», — отметил Айвз.

Эксперт считает, что в следующем году Nasdaq дорасте до 19 000, что на 19% выше целевых показателей 2021 года на уровне 16 000. Целевой показатель доходности чуть ниже 10-летнего совокупного годового темпа роста Nasdaq на уровне 23%.

По словам Айвза, в следующем году три крупнейшие компании в мире — Microsoft, Apple и Alphabet будут толкать индекс вверх. Microsoft и Google заработают еще больше на переходе к облачным технологиям. Эта отрасль все еще на начальных этапах развития.

«Мы думаем, что 90% этих облачных проектов уже получили зеленый свет от IT-директоров. На облачные технологии уже выделены приличные суммы в бюджетах на 2022 год, при этом Редмонд [Microsoft] твердо намерен отобрать значительную долю рынка у Amazon Web Services», — добавил он.

В свою очредь, капитализация Apple, скорее всего, превысит $3 трлн при продолжающемся росте за счет суперцикла обновления iPhone.

Айвз считает, что акции компаний, работающих в сфере кибербезопасности, должны присутствовать в портфелях инвесторов. Растущая популярность облачных решений заставляет компании осознавать необходимость защиты своих данных.

«Все больше данных перемещаются в облако, поэтому золотой век кибербезопасности закончится еще нескоро», — отметил эксперт.

Внутренние проверки наталкивают Айвза на мысль о том, что в следующем году индустрию кибербезопасности ждет много новых сделок. Он указывает на Zscaler, Palo Alto Networks и Cyber-Ark как на акции, к которым стоит присмотреться.

www.profinance.ru/news/2021/11/19/c430-nasdaq-vyrastet-na-19-v-2022-godu-wedbush.html Apple хочет выпустить беспилотный электромобиль к 2025 году

Apple хочет выпустить беспилотный электромобиль к 2025 году

👉 Компания планирует ускорить разработку своего электромобиля и переориентирует проект на полностью автономный вариант авто

👉 Если Apple осуществит свои планы, компания может стать абсолютным лидером в развитии автономных авто. Tesla, лидер рынка электромобилей, ещё далека от этого. Компания Waymo, принадлежащая Alphabet Inc, претерпела ряд неудач в своих усилиях по развитию этой технологии

Авто-репост. Читать в блоге >>>

Apple будет использовать только 20% чипов Qualcomm в производств

Apple будет использовать только 20% чипов Qualcomm в производств👉 Qualcomm во вторник заявила, что к 2023 году будет поставлять чипы только на 20% производства Apple. Компания в настоящее время поставляет модемные чипы для всех устройств Apple, 80% чипов будут поставлять другими поставщиками.

👉 При этом дальнейший рост выручки Qualcomm обеспечат иные направления бизнеса. Выступление руководства компании вызвало рост курса акций Qualcomm на 7,9 % до максимальных $181,81 за штуку:

👉 Через два года поставки продукции для Apple будут формировать лишь несколько процентов совокупной выручки Qualcomm.

👉 При этом чипы входного каскада радиочастоты, которые в устройствах Apple будут работать параллельно с модемами собственной разработки, вполне могут поставляться компанией Qualcomm, как пояснили представители последней

👉 По прогнозам руководства Qualcomm, через два года выручка компании может увеличиться до $46 млрд

👉 На направлении автомобильных компонентов в прошлом году Qualcomm выручила не более $1 млрд, но в ближайшие пять лет профильная выручка может вырасти до $3,5 млрд, а за десять лет достичь $8 млрд.

Авто-репост. Читать в блоге >>> iPhone 13 серьезные проблемы с тач скрином

iPhone 13 серьезные проблемы с тач скрином

Пользователи iphone 13 во всем мире жалуются на проблемы с тач скрином которая проявляется как отсутствие реакции на некоторые нажатия в верхней части экрана. Обновление ios 15.1 не исправило проблему. Пока не ясно это софтверная и хардверная проблема. Компания никак не комментирует ситуацию. Потенциально это может отразиться на стоимости акций компании.

Авто-репост. Читать в блоге >>> Ретейлеры сообщили о нехватке в магазинах до 80% iPhone

Ретейлеры сообщили о нехватке в магазинах до 80% iPhone

Ретейлеры сообщили о нехватке в магазинах до 80% iPhone — вроде iPhone очень удобны для заработка на бирже???

Сети жалуются, что им поступает только треть или менее необходимого для удовлетворения спроса товара.

Также есть дефицит смартфонов Samsung.

Участники рынка объясняют это дефицитом комплектующих и влиянием пандемии

Розничные сети сталкиваются с недостаточными поставками смартфонов, в первую очередь iPhone, и другой электроники. Об этом со ссылкой на ретейлеров пишут «Известия». По словам источника в розничной сети, магазины за три недели получают столько iPhone 13 и 13Pro, сколько продают за неделю. « то есть примерно треть от того, что нам нужно. Покупателям зачастую приходится записываться и ждать поступления, к примеру iPhone 13 Pro Max, по три недели», — пояснил он. При этом собеседник газеты подчеркнул, что на прошлой неделе ситуация начала налаживаться. Он также отметил дефицит смартфонов Samsung Galaxy Fold и моделей S-серии.

По его словам, есть проблемы и с поставками Xiaomi и Huawei, однако это не так сильно выражено, поскольку спрос на них не такой, как на продукцию Apple. Источник, близкий к другой торговой сети. сообщил, что в магазинах почти закончились iPhone, а Samsung и Xiaomi осталось «мало».

Скорее всего и Швейцарский Франк будет дорожать, где ещё покупать Швейцарские часы, Швейцарский сыр (не все в Москве покупать сыр с червями) и бриллианты лучшие друзья девушек. Ну хотя бы к Новому Году, хотя до Нового Года будет ещё масса пятиминуток подумать… )

Авто-репост. Читать в блоге >>> 🍏Обзор компании Apple - #AAPL

🍏Обзор компании Apple - #AAPLApple — американская корпорация, производитель персональных и планшетных компьютеров, аудиоплееров, смартфонов, программного обеспечения. Один из пионеров в области персональных компьютеров и современных многозадачных операционных систем с графическим интерфейсом. Благодаря инновационным технологиям и эстетичному дизайну, корпорация Apple создала в индустрии потребительской электроники уникальную репутацию, сравнимую с культом. Является первой американской компанией, чья капитализация превысила 1 трлн. долл. США.

В настоящее время в компании работает 147 000 штатных сотрудников.Компания обслуживает розничных покупателей, малый и средний бизнес, а также рынки образования, предприятий и государственных учреждений. Она распространяет сторонние приложения для своих продуктов через App Store. Компания также продает свои продукты через розничные и интернет-магазины, прямые продажи, сторонним операторам сотовой связи, оптовикам, розничным торговцам и реселлерам.

Авто-репост. Читать в блоге >>>

Снижение производства планшетов ради iPhone 13 было бы позитивно для Apple - Открытие Инвестиции

Снижение производства планшетов ради iPhone 13 было бы позитивно для Apple - Открытие Инвестиции

Компания Apple снизила производство планшетов iPad на 50% по сравнению с первоначальными планами производства в ноябре и декабре, чтобы не допустить дефицита деталей для выпуска смартфонов iPhone 13, сообщило издание Nikkei со ссылкой на конфиденциальные источники. Также согласно Nikkei, компоненты для iPhone 13 поступают за счет более старых моделей смартфонов. Apple считает производство iPhone 13 приоритетным отчасти на фоне ожиданий более высокого спроса на смартфоны по сравнению с планшетами по мере восстановления западных экономик от пандемии, утверждает издание.

На прошлой неделе Apple отчиталась по итогам своего IV финансового квартала 2021 года, сообщив, что общая выручка выросла на +29% г/г до $83,4 млрд, что оказалось ниже консенсус-прогноза опрошенных Bloomberg аналитиков ($84,7 млрд). При этом исполнительный директор Apple Тим Кук сообщил, что перебои с поставками сократили потенциальную выручку в отчетный период примерно на $6 млрд. То есть без перебоев в поставках выручка составила бы $90 млрд и оказалась бы заметно выше оценок Wall Street.

Авто-репост. Читать в блоге >>> Apple сокращает производство iPad, чтобы хватило чипов для iPhone 13

Apple сокращает производство iPad, чтобы хватило чипов для iPhone 13Apple резко сократила производство iPad, чтобы иметь больше компонентов для производства iPhone 13

Производство iPad сократилось вдвое по сравнению с первоначальными планами Apple на последние два месяца

asia.nikkei.com/Business/Tech/Semiconductors/Apple-trims-iPad-production-to-feed-chips-to-iPhone-13

Авто-репост. Читать в блоге >>> Как отчитался Apple.

Как отчитался Apple.Над Apple, также как и над многими другими компаниями, навис дамоклов меч проблем с поставками. Кроме этого, повлияла и нехватка чипов. Потери от этого Apple оценивает в $6 млрд, и они могут еще увеличиться.

Акции поначалу упали на 5%, во многом из-за того, что Apple впервые за последние 4 года не побила прогнозы аналитиков.

Инвесторы Apple привыкли к хорошему, поэтому ожидания по компании были высокие.

Тем не менее, выручка по сравнению с прошлым годом выросла на 29%, что немало. Менеджмент отмечает, что спрос на продукцию остаётся высоким.

Я считаю, что проблемы с логистикой носят временный характер, и будут решены, а стратегические преимущества Apple остаются в силе, поэтому

просадкой можно воспользоваться, чтобы докупить акции.

Авто-репост. Читать в блоге >>> Выручка Apple оказалась ниже прогнозов из-за дефицита чипов

Выручка Apple оказалась ниже прогнозов из-за дефицита чиповВ минувший четверг Apple, Inc. (AAPL) отчиталась за 4 кв. финансового (фискального) 2021 г. (4Q FY21), который закончился 25.09.2021. Чистая выручка выросла на 28,8% до $83,36 млрд. В сравнении с 3Q FY21 чистая выручка прибавила 2,4%. Чистая прибыль в расчёте на 1 акцию с учётом возможного размытия (diluted EPS) $1,24 против $0,73 в 4Q FY20. Валовая маржинальность (gross margin) 42,2%. Аналитики, опрошенные Refinitiv, в среднем прогнозировали выручку $84,85 млрд и EPS $1,24.

За полный фискальный 2021 г. чистая выручка подскочила на 33,26% и составила $365,82 млрд. Чистая прибыль взлетела в 1,65 раза до $94,68 млрд. Diluted EPS $5,61 в сравнении с $3,28 в FY20. Операционный денежный поток $104 млрд против $80,7 млрд годом ранее. Денежные средства и эквиваленты и к/с фин. вложения составили на конец квартала $62,6 млрд. Долг $118,7 млрд. “Чистый долг / EBITDA” < 1. Разбор отчёта за 3Q FY21 — см. по ссылке.

Результаты по сегментам. Продуктовая выручка взлетела на 34,7% до $297,39 млрд. Выручка от сервисов прибавила 27,3% и составила $68,4 млрд. Доля сервисов снизилась до 18,7% (в 2020 г. – 19,6%).

Динамика по продуктам представлена ниже в таблице.

Авто-репост. Читать в блоге >>> Справедливая цена акций Apple. Есть ли потенциал роста? Чего ждать инвесторам?

Справедливая цена акций Apple. Есть ли потенциал роста? Чего ждать инвесторам?

Стоит ли инвестировать в акции Apple и есть ли у компании потенциал роста? К чему готовиться инвесторам и в каком направлении будет развиваться бизнес? Разбираемся вместе с Константином Черепановым, директором Фабрики инвестиционных идей БКС.

Понравилось видео — подписывайтесь на канал. А если нет — устройте прожарку в комментариях.

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций