Палладий

-

Поддержи ГМК скупай платину и палладий на ММВБ

Поддержи ГМК скупай платину и палладий на ММВБ

www.moex.com/ru/issue/PLDRUB_TOM/CETS

www.moex.com/ru/issue/PLTRUB_TOM/CETS

quote.rbc.ru/news/article/63a06d7d9a794739c1a5177e

Мосбиржа запустит торги палладием и платиной совместно с «Норникелем»

уже есть коды на бирже, утром попытался подать заявку в стакан, но ошибка вылезла, брокер сказал что не дает к этим металлам доступ

может у другого брокера есть?

но пока даже ни одной сделки не было с начала года

давай народ, навались! поддержи ГМК!

Авто-репост. Читать в блоге >>>

📍Палладий - перспективы разворота сомнительны.

📍Палладий - перспективы разворота сомнительны.Как можно охарактеризовать ситуацию в палладии? Неопределенность.

Моя идея формирования клина с потенциалом разворота сломана. Сигнала не дали, разворот тоже.

Небольшие корректировки текущего снижения привели меня к такому сценарию.

Ключевым моментом в разметке я вижу треугольник. Его обратный пробой должен подтвердить завершение длительного нисходящего тренда.

Также обращаю внимание, что более ранний признак завершения текущего снижения разворот на 85.4% от крайнего младшего цикла. По сути, выход выше уже должен будет насторожить и настроить на возможное изменение направления.

Однако, это то, что мы хотим слышать. По факту нет дивера, нет выхода из вил, то есть нет ничего, говорящего о выходе.

А значит, с точки зрения планирования сделок, более рационально рассматривать шорт при консолидации в текущей области. Пример такой консолидации я обозначил.

Авто-репост. Читать в блоге >>> Палладий Есть шанс заработать в шорт.

Палладий Есть шанс заработать в шорт.

Есть шанс, что цена может опуститься на 1300 в этом году

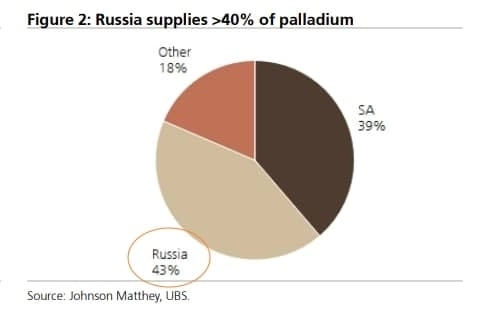

80 % Палладия используется в авто катализаторах для очистки выхлопных газов бензиновых двигателей.

Соответственно основные рынки потребляющие Палладий это США, Европа, Китай

Авто-репост. Читать в блоге >>> Палладиум в 2022 году.

Палладиум в 2022 году.

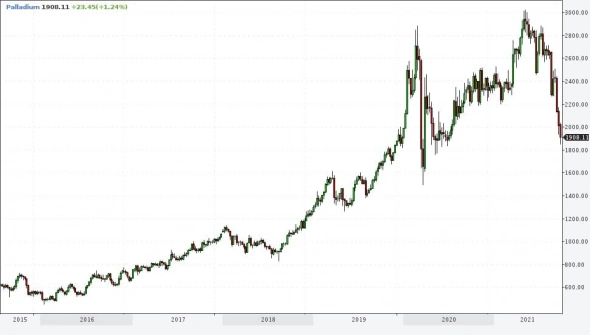

В начале 2022 года рынок палладия столкнулся с серьезной нехваткой предложения. А затем Россия, один из крупнейших регионов мира по производству палладия, объявила войну Украине. В свою очередь, бычий тренд драгоценного металла казался неудержимым. И тут он с визгом остановился.

Автор: Нико Иссаак

Независимо от веры, для миллиардов людей по всему миру декабрь — это месяц, наполненный празднованиями, основанными на историях о волшебстве и чудесах. Будь то пухлый бородатый мужчина, едущий в летающих санях, запряженных заколдованным северным оленем, или улыбающийся Будда, достигший нирваны после трех дней сидения под гигантским фиговым деревом или одна чашка масла, достаточная для того, чтобы зажечь свечу на один день, каким-то образом длящиеся восемь дней и ночей подряд — этот фольклор и традиции претерпели культурные, технологические и социальные приливные сдвиги, словно сохранившись в янтарной смоле.

Авто-репост. Читать в блоге >>> В РФ выпустили первый индустриальный токен, обеспеченный палладием — Интерфакс

В РФ выпустили первый индустриальный токен, обеспеченный палладием — Интерфакс

• Инвесторы получат право на денежное требование, эквивалентное рыночной стоимости металла.

• Первым эмитентом выступил ООО «ДжиПиЭф Инвестментс», российская «дочка» фонда Global Palladium Fund (GPF), созданного «Норникелем» с целью стабилизации палладиевого рынка. Первыми инвесторам на платформе стали Росбанк и брокер «Вектор Икс».

Авто-репост. Читать в блоге >>>

Япония будет снижать зависимость от РФ и Украины в сфере закупок палладия — Премьер

Япония будет снижать зависимость от РФ и Украины в сфере закупок палладия — ПремьерЯпония намерена снижать зависимость от поставок промышленного сырья из России и Украины, включая материалы для производства полупроводников и палладий. Об этом заявил во вторник на пресс-конференции в Токио японский премьер-министр Фумио Кисида.

Мы будем диверсифицировать закупки промышленного сырья, такого как полупроводниковое сырье и палладий, импорт которых в значительной степени зависит от России и Украины. Аналогичные меры по снижению зависимости от поставок из России Япония, по словам Кисиды, будет принимать в рыболовной отрасли. Речь идет о закупках краба, морского ежа и т.д.

Согласно данным японского министерства, зависимость Японии от РФ по поставкам нефти составляет 3,6%, по поставкам СПГ — 8,8%. В то же время на импорт палладия из РФ приходится 43% от всего японского импорта этого материала.

Авто-репост. Читать в блоге >>>

Контанго по палладию. PDM2

Всем привет. Может кто-нибудь объяснить в чем причина такого большого расхождения фьюча июньского PDM2 на MOEX с базовым активом (на момент написания разница 300 пунктов)? По многим фьючерсам есть такая же проблема, но тут она очевиднее всего.

Авто-репост. Читать в блоге >>>

Igor Valuev, Почти любой фьючерс на акции дороже самой акции на 4% за квартал. Так же и на палладий, платину, серебро… Маркет-мейкеры ушли из-за санкций, зазеркалить контанго никак нельзя в палладии, поэтому захотят — могут и +15% контанго сделать, как в платине 1,5 месяца назад. А вы наверно не заметили, что в начале марта контанго в палладии было больше 20% ( 3100 против 2500 )

333V, Я видел что по всем фьючам есть премия. И то что в палладии было в начале марта тоже видел. Но странно, что у всех премия 4-6%, а у палладия 12%

Igor Valuev, На рынках сейчас вакханалия. Этот спрэд 12% может ходить за котировками каждый день и остаться таким и за 3 дня до экспирации контракта. Ну, потом схлопнется конечно. Но, 2 месяца держать позицию — это очень долго. К слову в RIH2 была бэквордация -10% за полдня до экспирации в марте.

333V, было бы идеально за день до экспирации зайти с таким спредом)

Контанго по палладию. PDM2

Всем привет. Может кто-нибудь объяснить в чем причина такого большого расхождения фьюча июньского PDM2 на MOEX с базовым активом (на момент написания разница 300 пунктов)? По многим фьючерсам есть такая же проблема, но тут она очевиднее всего.

Авто-репост. Читать в блоге >>>

Igor Valuev, Почти любой фьючерс на акции дороже самой акции на 4% за квартал. Так же и на палладий, платину, серебро… Маркет-мейкеры ушли из-за санкций, зазеркалить контанго никак нельзя в палладии, поэтому захотят — могут и +15% контанго сделать, как в платине 1,5 месяца назад. А вы наверно не заметили, что в начале марта контанго в палладии было больше 20% ( 3100 против 2500 )

333V, Я видел что по всем фьючам есть премия. И то что в палладии было в начале марта тоже видел. Но странно, что у всех премия 4-6%, а у палладия 12%

Igor Valuev, На рынках сейчас вакханалия. Этот спрэд 12% может ходить за котировками каждый день и остаться таким и за 3 дня до экспирации контракта. Ну, потом схлопнется конечно. Но, 2 месяца держать позицию — это очень долго. К слову в RIH2 была бэквордация -10% за полдня до экспирации в марте.

Контанго по палладию. PDM2

Всем привет. Может кто-нибудь объяснить в чем причина такого большого расхождения фьюча июньского PDM2 на MOEX с базовым активом (на момент написания разница 300 пунктов)? По многим фьючерсам есть такая же проблема, но тут она очевиднее всего.

Авто-репост. Читать в блоге >>>

Igor Valuev, Почти любой фьючерс на акции дороже самой акции на 4% за квартал. Так же и на палладий, платину, серебро… Маркет-мейкеры ушли из-за санкций, зазеркалить контанго никак нельзя в палладии, поэтому захотят — могут и +15% контанго сделать, как в платине 1,5 месяца назад. А вы наверно не заметили, что в начале марта контанго в палладии было больше 20% ( 3100 против 2500 )

333V, Я видел что по всем фьючам есть премия. И то что в палладии было в начале марта тоже видел. Но странно, что у всех премия 4-6%, а у палладия 12%

Контанго по палладию. PDM2

Всем привет. Может кто-нибудь объяснить в чем причина такого большого расхождения фьюча июньского PDM2 на MOEX с базовым активом (на момент написания разница 300 пунктов)? По многим фьючерсам есть такая же проблема, но тут она очевиднее всего.

Авто-репост. Читать в блоге >>>

Igor Valuev, Почти любой фьючерс на акции дороже самой акции на 4% за квартал. Так же и на палладий, платину, серебро… Маркет-мейкеры ушли из-за санкций, зазеркалить контанго никак нельзя в палладии, поэтому захотят — могут и +15% контанго сделать, как в платине 1,5 месяца назад. А вы наверно не заметили, что в начале марта контанго в палладии было больше 20% ( 3100 против 2500 ) Контанго по палладию. PDM2

Контанго по палладию. PDM2

Всем привет. Может кто-нибудь объяснить в чем причина такого большого расхождения фьюча июньского PDM2 на MOEX с базовым активом (на момент написания разница 300 пунктов)? По многим фьючерсам есть такая же проблема, но тут она очевиднее всего.

Авто-репост. Читать в блоге >>>

📈 Стоимость палладия превысила $2,3 тыс за унцию впервые с начала сентября 2021 года

📈 Стоимость палладия превысила $2,3 тыс за унцию впервые с начала сентября 2021 года

👉 Стоимость палладия в ходе торгов на бирже Comex (часть группы Чикагской товарной биржи) в среду превысила $2,3 тыс. за тройскую унцию впервые с 7 сентября 2021 года, следует из данных торговой площадки.

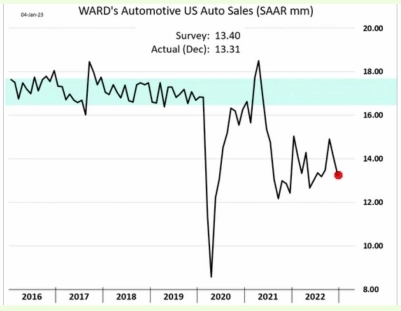

👉 Причина роста: восстановление спроса на металл со стороны автомобильной отрасли, которая потребляет 80% производимого в мире палладия

👉 Ранее из-за проблем с цепочками поставок автокомпонентов, вызванных пандемией коронавируса, производители снижали выпуск автомобилей и, соответственно, закупки палладия, используя в основном свои запасы металла. Теперь, благодаря восстановлению поставок компонентов, производители наращивают выпуск автомобилей, а следовательно, и закупки палладия

Авто-репост. Читать в блоге >>> Следующие действия

Следующие действияСегодняшний анализ фьючерсов:

CH1! — watchlist (вероятно будем шортить)

PD1! — продаем по 1769 (вчерашний день закрылся сильным сигналом)

RN1! — watchlist (также готовимся шортить)

SV1! — продаем по 22,09

Авто-репост. Читать в блоге >>> Оптимистичное сочетание в палладии.

Оптимистичное сочетание в палладии.

В Short Term Update мы обсуждаем множество краткосрочных опционов на золото и серебро. Но есть ещё и палладий с быстро меняющимися тенденциями, это важный компонент в электронике и используется во многих промышленных продуктах. Цены на палладий упали на 40% с пика, достигнутого 4 мая на отметке $3019, и сегодня мы наблюдаем крайне высокие медвежьи настроения.

Авто-репост. Читать в блоге >>> Палладий, дубль 2

Палладий, дубль 2Полтора месяца назад я писал о том, какую боль мне причинил Палладий, но текущая ситуация выглядит слишком интересно, чтобы просто пройти мимо😄

➡️ Локально на крупном таймфрейме идет разворот. На часовом графике на днях окончательно сформировался растущий импульс, а сегодня, похоже, закончилась и коррекция к нему.На отметке 2012, ровно совпавшей с уровнем коррекции 0,618 по Фибоначчи, состоялся тест пробитой ранее линии сопротивления. Локально возобновились покупки. Здесь есть хороший шанс увидеть старт волны [3].

📈 Потенциал роста в волне [3] при такой структуре заходных волн статистически стремится к уровням проекции 1,618 – 2,618 по Фибоначчи, что в данном случае дает отметки 2600 и 2950. Более консервативно отмечаю зеркальный уровень 2500 – 2550.

➖ Отмена идеи при уходе цены под уровень 2012.

📌 Далеко не факт, что коррекция действительно закончилась здесь, но отработка уровней дает вполне хорошие шансы на реализацию подобного сценария. А с этими шансами и хорошее соотношение потенциальной прибыли к убытку.

Авто-репост. Читать в блоге >>>

Закрываем остаток короткой позиции в палладии

Закрываем остаток короткой позиции в палладии

Закрываем по текущей цене остаток короткой позиции во фьючерсе на палладий (PDZ1) в портфеле PRObonds #2.

Источник графика: profinance.ru

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Авто-репост. Читать в блоге >>> Ошибки людей онлайн на примере торгов фьючерсом на палладий и на природный газ

Ошибки людей онлайн на примере торгов фьючерсом на палладий и на природный газСколько людям говорят: торгуйте по тренду. Но когнитивные искажения не дают свободы человеку. Человек не может расстаться «со своим фьючерсом» или со своим мнением. Я приведу 2 примера.

Первый пример — это палладий. Фьючерс падает вниз. Но физические лица его покупают, как будто в супермаркете скидки на палладий.

Они забыли про тренд, который сейчас направлен вниз.

График палладия:

Посмотрим по ссылке https://www.moex.com/ru/derivatives/open-positions.aspx, сколько людей встало в лонг:

Авто-репост. Читать в блоге >>> metal

metalЗолото- кирпичная стена на 1830 и выше.

Полностью оправившись от спада в начале августа, золото торговалось ниже после того, как снова столкнулось с кирпичной стеной сопротивления выше 1830 долларов, область, которая была протестирована и отклонена шесть раз с июля. Большая часть ценового ущерба была нанесена во вторник, когда рост доходности казначейских облигаций в преддверии массового предложения на аукционах помог доллару оправиться от разочаровывающего спада в отчете о занятости в США.

На данный момент цена остается в ловушке с потенциальными быками, желающими увидеть прорыв выше 1835 долларов, прежде чем вмешиваться, в то время как ситуация с медведями, похоже, ограничена реальными доходностями, которые в настоящее время демонстрируют лучшее поведение, торгуясь вблизи нижней границы своего недавнего диапазона. доллар будет основным краткосрочным фокусом для трейдеров золотом.

Авто-репост. Читать в блоге >>> Палладий. Плата за ошибку)

Палладий. Плата за ошибку)Немного о том, как эмоции и излишняя самоуверенность могут навредить вашему депозиту)

Вчера вышел из сделки по Палладию, идею которой описывал здесь.

В полной уверенности дальнейшего роста (без понятия даже откуда она взялась) короткий стоп под отметкой 2400 сначала превратился в длинный под 2320 при том же размере позиции, а затем и вовсе был убран.«Не, ну тут точно лонг же, просто коррекция более глубокая рисуется».

В итоге закрывался я руками по 2273, а первоначальный заложенный риск на просадку актива на 1,3% (или на 5% по гарантийному обеспечению, т.к. это фьючерс) вылился в -6,4% по активу и -23% на используемые в сделке средства.📌 Не отклоняйтесь от своих торговых принципов или системы и не трогайте изначальные стопы.

Я думаю, те из вас, кто торгует давно, уже не раз все это слышали. Так пусть мой небольшой пример послужит для вас дополнительным подтверждением данным словам 😄

Авто-репост. Читать в блоге >>> Палладиевый фонд Норникеля разместил токены на углеродно-нейтральный никель в Вене

Палладиевый фонд Норникеля разместил токены на углеродно-нейтральный никель в ВенеРОССИЯ-НОРНИКЕЛЬ-НИКЕЛЬ-ТОКЕНЫ

06.09.2021 12:00:24Москва. 6 сентября. ИНТЕРФАКС- Глобальный палладиевый фонд «Норникеля» (MOEX: GMKN) (GPF) разместил на Венской фондовой бирже цифровые биржевые инструменты (ETC), обеспеченные углеродно-нейтральным никелем, сообщил «Норникель» в понедельник.

В эти инструменты аллоцированы углеродные кредиты, отражающие снижение выбросов парниковых газов за счет мероприятий «Норникеля», реализованных в 2019-2020 годах. Объём этих выбросов заверен международным аудитором EY, а методология расчета — ведущим европейским консультантом по вопросам экологии и устойчивого развития Sphera GmbH, который ведёт работу по учету выбросов CO2 «Норникеля» с 2013 года.

«Норникель» планировал в этом году выпустить две партии углеродно-нейтрального никеля общим объемом около 10 тыс. тонн, аллоцировав в них снижение выбросов на 60-70 тыс. тонн диоксида углерода, достигнутое в 2021-22 гг.

Новый инструмент ориентирован на институциональных инвесторов и предлагает низкую стоимость инвестирования: его общий коэффициент расходов — 0,75%. Минимальная сумма инвестиций составляет $100 тыс., а ежедневные котировки доступны на Венской фондовой бирже, поясняется в сообщении.

До выпуска на бирже углеродно-нейтральный металл был токенизирован на блокчейн-платформе Atomyze. В число инвесторов этой платформы входит мажоритарий «Норникеля» — компания «Интеррос» Владимира Потанина.

Снижение выбросов углекислого газа «Норникелем» стало возможным благодаря модернизации гидроэлектростанции, питающей производственные объекты «Норникеля» в Норильском промышленном районе, обновлению и ремонту энергетического оборудования, внедрению автоматизированных систем контроля и учета, сокращению тепловых потерь в зданиях и трубопроводах, выводу из эксплуатации устаревших энергоблоков.

«Норникель» стремится стать ведущим производителем «зеленых» металлов, предлагая инвесторам портфель низкоуглеродного сырья, которое является прозрачным и полностью аудированным источником в цепочке создания металлов, отвечающих требованиям устойчивого развития, заявил вице-президент — руководитель блока сбыта и коммерции «Норникеля» Антон Берлин.

«У инвесторов появилась возможность получить низкозатратный доступ к никелю, который играет важнейшую роль при переходе на экологически чистые источники энергии, будучи при этом уверенными, что он добыт и произведен с применением ответственного подхода», — добавил гендиректор GPF Александр Стоянов.

ETC на углеродно-нейтральный никель пополнил портфель фонда, состоящий из шести ETC, обеспеченных золотом, серебром, платиной, палладием, никелем и медью. ETC «Норникеля» получили листинг на Лондонской, Франкфуртской, Швейцарской и Итальянской фондовых биржах.

Бс акMOEX$#&: GMKN

Авто-репост. Читать в блоге >>>