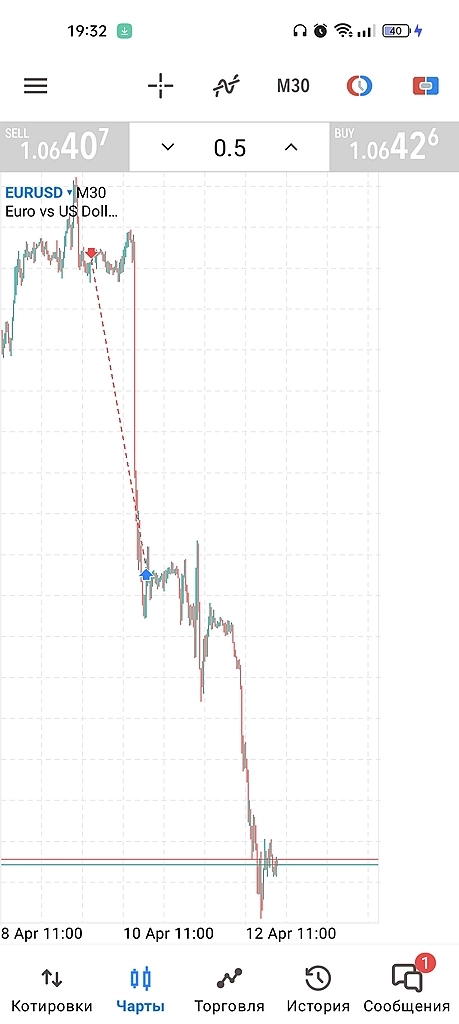

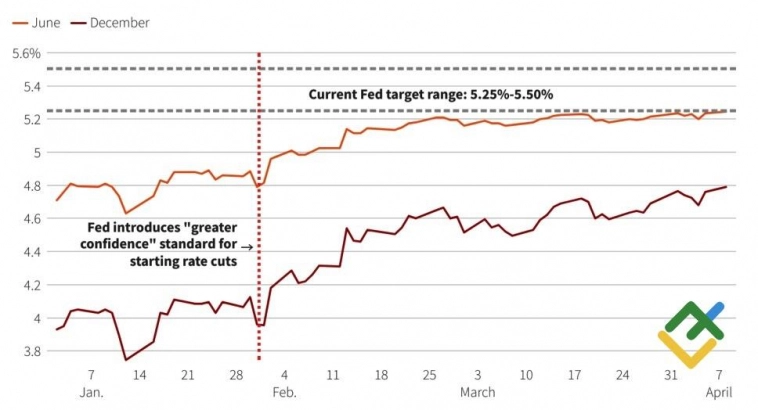

Вы не можете остановить потребителей, когда они заняты, а рост зарплат находится вблизи многолетних максимумов. Взрыв розничных продаж в США потряс долговые и валютные рынки, позволив индексу USD взлететь к 5-месячным максимумам. Чем сильнее потребительский спрос, тем сильнее экономика, тем меньше шансов, что ФРС снизит ставку по федеральным фондам в 2024. Или начнет ее повышать в начале 2025. Печальное известие для «быков» по EURUSD.

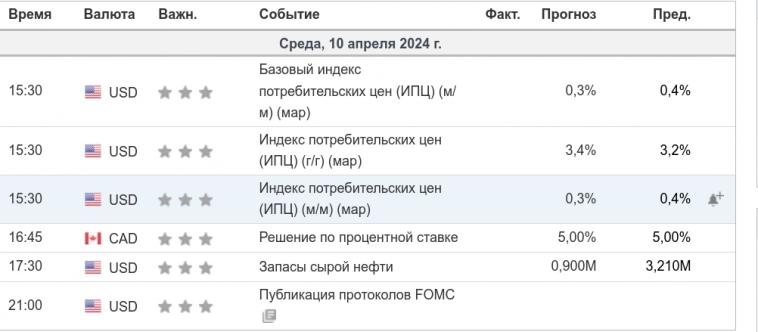

В марте розничные продажи выросли на 0,7%, базовый индикатор – на 1,1%, существенно превзойдя прогнозы экспертов Bloomberg. Данные за февраль были пересмотрены в сторону увеличения, что добавило масла в огонь американской исключительности. Goldman Sachs повысил прогноз ВВП США на первый квартал с 2,5% до 3,1%, Jefferies – с 2,2% до 3,1%. Опережающий индикатор от ФРБ Атланты сигнализирует, что экономика расширится до 2,8%. Разве еврозона с ее анемичным экономическим ростом в состоянии составить конкуренцию?

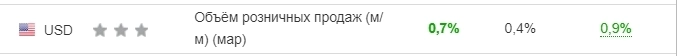

Динамика розничных продаж в США

Авто-репост. Читать в блоге >>>