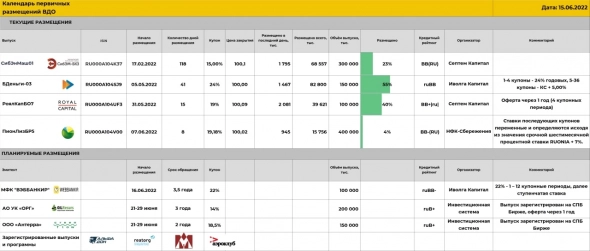

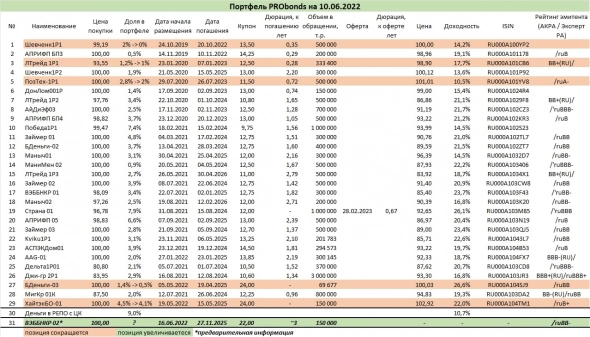

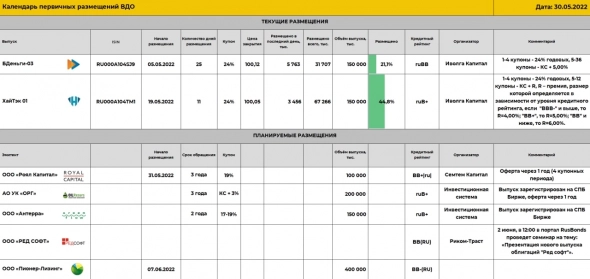

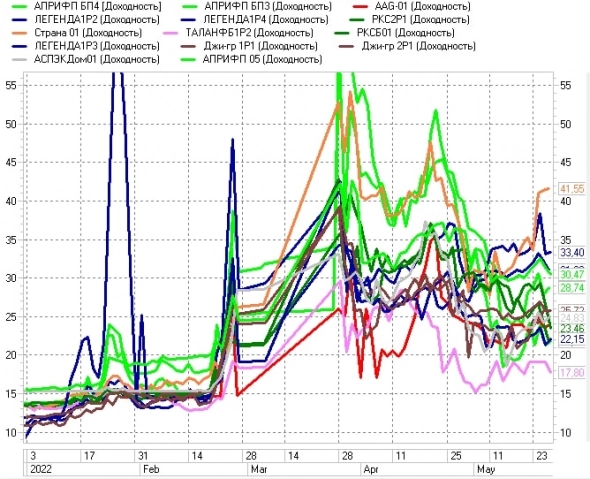

На завтра 23 июня намечен старт размещения облигаций уральского строительного холдинга АПРИ «Флай Плэнинг». Основная информация об эмитенте и выпуске облигаций АО АПРИ «Флай Плэнинг» — в прилагаемой презентации.

Предварительные параметры нового выпуска АО АПРИ «Флай Плэнинг»:

- Размер выпуска — 500 млн.р. (номинал 1 облигации – 1 000 р.).

- Срок обращения – 1 год до оферты (3 года до погашения; амортизация 50% выпуска вместе с выплатой 11 купона).

- Купонный период — 91 день.

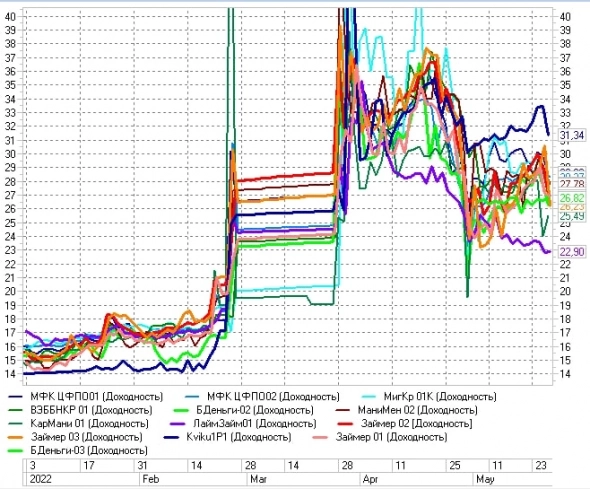

- Ориентир ставки купона до оферты – 22-24% годовых.

О подаче предварительной заявки на участие в размещении - здесь.

Авто-репост. Читать в блоге >>>