IPO

Частная компания, которая хочет привлечь средства неограниченного круга инвесторов становится публичной за счет проведения первичного размещения своих акций.

Акции могут продавать либо текущие собственники компании либо компания может выпустить дополнительные акции (допэмиссия), которые размещаются на IPO.

После IPO компания получает биржевые котировки. Когда акции компании торгуются на бирже, легко подсчитать ее рыночную капитализацию.

Характерные признаки IPO:

- IPO называется процедура самого первого публичного предложения акций неограниченному кругу инвесторов. В случае, если акции уже выпущены и торгуются на бирже, то любой выпуск акций называется SPO — Secondary Public Offering

- привлечь капитал, за счет продажи вновь выпущенных дополнительных акций

- получить признаваемую биржевую котировку, получить рыночную капитализацию

- продать часть бизнеса, продав свои акции

Крайне редки случаи, особенно в России, чтобы инвесторы — покупатели акций на IPO зарабатывали. Как правило, компании выходят на IPO тогда, когда их инвесторы готовы покупать их акции по заоблачным ценам. Компании, которые выходят на IPO, стараются продать свои акции по максимально возможной цене. Поэтому, как правило, после того, как бумаги выходят на биржу, потенциала для их роста уже не остается.

Уоррен Баффет пишет [1]:

Разумный инвестор скорее заинтересуется операциями с обыкновенными акциями на вторичном рынке, чем покупкой новых ценных бумаг. Причина заключается в особенностях назначения цены в каждом случае....

Что касается первичного рынка, то он управляется держателями акций и компаниями, которые могут выбирать подходящий момент для выпуска новых ценных бумаг. Понятно, что такие продавцы не собираются предлагать акции по заниженным ценам

ссылки:

Что произошло с акциями компании «Живой офис» после IPO? (4.14)

-

АПРИ» объявляет о намерении провести IPO на Мосбирже

АПРИ» объявляет о намерении провести IPO на Мосбирже

ПАО «АПРИ» объявляет о намерении провести IPO на Московской бирже. Девелопер проведёт предварительный сбор заявок через организатора размещения ИК «Иволга Капитал». Ожидается включение во Второй (котировальный) уровень листинга и в Сектор Роста Московской Биржи.

— Компания утвердила дивидендную политику, в соответствии с которой будет выплачиваться до 50% от чистой прибыли компании по МСФО.

— Инвесторам будут предложены акции в рамках дополнительной эмиссии в размере от 5 до 10% от капитала компании.

— Эмитент таргетирует мультипликаторы P/E (соотношение капитализации и чистой прибыли) в диапазоне 4,6 — 5,0, а также P/B (соотношение капитализации и балансового капитала) на уровне 2,2 — 2,4 по данным МСФО за 1 квартал 2024.

— Компания намерена провести предварительный сбор заявок через организатора размещения ИК «Иволга Капитал». Через подачу предварительной заявки инвестор сможет получить прогнозируемую аллокацию, и выставить в книгу объем реальной заявки без завышения. Это позволит инвесторам планировать покупку и снизит издержки на участие в IPO.

Авто-репост. Читать в блоге >>> Путин поручил провести не позднее 2030г на внутреннем финансовом рынке не менее 10 IPO российских высокотехнологичных компаний — перечень поручений Правительству

Путин поручил провести не позднее 2030г на внутреннем финансовом рынке не менее 10 IPO российских высокотехнологичных компаний — перечень поручений ПравительствуВладимир Путин утвердил перечень поручений по итогам заседания наблюдательного совета автономной некоммерческой организации «Агентство стратегических инициатив по продвижению новых проектов», которое состоялось 22 мая 2024 года.

д) обеспечить продление срока реализации Национальной технологической инициативы, предусмотрев выделение в 2025 – 2027 годах из федерального бюджета бюджетных ассигнований на ее финансирование, а также проведение не позднее 2030 года в рамках ее реализации первичного публичного размещения на внутреннем финансовом рынке акций не менее десяти российских высокотехнологичных компаний.Доклад – до 1 августа 2024 г., далее – один раз в год.

Ответственный: Мишустин М.В.

www.kremlin.ru/acts/assignments/orders/74442

Авто-репост. Читать в блоге >>> Привычка физлиц участвовать во всех IPO без разбора в надежде быстро продать акции больше не работает — Forbes

Привычка физлиц участвовать во всех IPO без разбора в надежде быстро продать акции больше не работает — Forbes

С 2023г на Мосбирже нарастает волна IPO: за весь прошлый год их было 8, а в 2024 году столько же размещений прошло за первую половину года, и готовится девятое — Все Инструменты.

В IPO активно участвуют частные инвесторы. Чаще всего они участвуют в небольших по объему размещениях.

Существуют проблемы:

- непрозрачная аллокация;

- в некоторых случаях брокеры брали комиссию со всей суммы заявки, а не с суммы фактически полученных инвестором акций.

- чаще недовольство инвесторов вызывает не то, что они не понимают, почему им дали возможность купить меньше, а то, что эта доля совсем мала.

- навязчивая реклама в СМИ и блогах, причём предоставляется не всегда достоверная информация. Зачастую транслируются завышенные предварительные оценки эмитента.

Портфельный управляющий УК «Альфа-Капитал» Сергей Бдоян: Компания с free-float меньше 10–15% является по определению неликвидной.

Управляющий директор департамента по работе с акциями УК «Система Капитал» Константин Асатуров считает, что нужны не новые ограничения, а льготы для компаний с высокой долей акций в свободном обращении.

Авто-репост. Читать в блоге >>>

Мосбиржа с 5 июля включила в первый уровень листинга акции "ВИ.ру", тикер - VSEH

Мосбиржа с 5 июля включила в первый уровень листинга акции "ВИ.ру", тикер - VSEHВ соответствии с Правилами листинга ПАО Московская Биржа Председателем Правления «26» июня 2024 года приняты следующие решения:

включить с «05» июля 2024 года в раздел «Первый уровень» Списка ценных бумаг, допущенных к торгам в ПАО Московская Биржа, в связи с получением заявления:- акции обыкновенные Публичного акционерного общества «ВИ.ру», регистрационный номер выпуска – 1-01-06636-G от 25.03.2024, торговый код – VSEH.

Подробнее на Московской бирже: www.moex.com/n70705?nt=0

Авто-репост. Читать в блоге >>> Фармацевтическая компания «Промомед» намерена провести IPO в июле и привлечь 10 млрд руб — источники РБК Инвестиций

Фармацевтическая компания «Промомед» намерена провести IPO в июле и привлечь 10 млрд руб — источники РБК Инвестиций

Биофармацевтическая группа компаний «Промомед» запланировала в июле провести IPO, сообщили «РБК Инвестициям» два источника, близкие к сделке. Размещение пройдет на Московской бирже, компания планирует привлечь до ₽10 млрд.

Источник на финансовом рынке сообщил, что оценка компании окончательно пока не определена, однако эмитент «хотел бы» быть оцененным не менее чем в ₽100 млрд. Такую цифру финансист назвал амбициозной, но реалистичной при благоприятных условиях на рынке.

quote.rbc.ru/news/article/667c37cb9a79477fefd188aa

Авто-репост. Читать в блоге >>> ЦБ зарегистрировал допэмиссию девелопера АПРИ под IPO

ЦБ зарегистрировал допэмиссию девелопера АПРИ под IPO

Банк России 25.06.2024 принял решение о государственной регистрации дополнительного выпуска и регистрации проспекта обыкновенных акций Публичного акционерного общества «АПРИ» (Челябинская область), размещаемых путем открытой подписки. Дополнительному выпуску ценных бумаг присвоен регистрационный номер 1-01-12464-К.

Решение о государственной регистрации дополнительного выпуска акций и о регистрации проспекта акций при приобретении обществом публичного статуса вступают в силу со дня внесения в единый государственный реестр юридических лиц сведений о фирменном наименовании общества, содержащем указание на то, что общество является публичным.

cbr.ru/rbr/insidedko/#highlight=апри

Номинальная стоимость ценных бумаг (для акций и облигаций): 1 (один) рубль.

Количество размещаемых акций и ценных бумаг, конвертируемых в акции: 115 236 593 (сто пятнадцать миллионов двести тридцать шесть тысяч пятьсот девяносто три) штуки.

www.e-disclosure.ru/portal/event.aspx?EventId=QUvhYLkvLUmeCW75cTXVTw-B-B

Авто-репост. Читать в блоге >>> По итогам 2024г, по разным оценкам, ожидается более 20 сделок IPO и SPO — зампред ЦБ Владимир Чистюхин

По итогам 2024г, по разным оценкам, ожидается более 20 сделок IPO и SPO — зампред ЦБ Владимир Чистюхин«Осуществляются IPO, у нас прошлый год был рекордным, хотя там понятно, по сравнению с некоторыми странами, может, не такое большое количество, но тем не менее, 12 выпусков было, из них восемь IPO, четыре SPO, и в этом году у нас уже 10 выпусков, где-то девять IPO и одно SPO», — сказал заявил первый зампред ЦБ РФ Владимир Чистюхин.

«Если посмотреть на ожидания разных сторон, экспертные оценки, то многие в этом году ожидают больше 20 выпусков в общей сложности, это, конечно, сильный достаточно показатель», — добавил Чистюхин.

1prime.ru/20240626/tsb-849498659.html

Авто-репост. Читать в блоге >>> Индекс IPO вырастет к концу года на 10-16% — аналитики, опрошенные Ведомостями

Индекс IPO вырастет к концу года на 10-16% — аналитики, опрошенные Ведомостями

Индекс IPO, куда входят эмитенты, разместившие свои акции на Мосбирже с 2022 г., с даты начала расчета, 19 апреля, по 25 июня сократился на 14,62%, индекс Мосбиржи за это время потерял только 10,36%.

В Индекс IPO входят акции 17 компаний: ГК «Астра», «Делимобиля», Carmoney, «Диасофта», «Евротранса», Genetico, Henderson, Iva Technologies, «Кристалла», «Европлана», «МТС банка», «Мосгорломбарда», «Софтлайна», Совкомбанка, «Южуралзолота», Whoosh и «Займера».

Компании роста, которые в основном входят в индекс IPO, на коррекциях падают быстрее и сильнее рынка. При первых признаках разворота нисходящего тренда они могут быстрее восстановить свои позиции.

Многие IPO прошли по очень высокой оценке и с премией к уже торгующимся акциям.

По мнению инвестиционного стратега УК «Арикапитал» Сергея Суверова к концу 2024 года индекс IPO может увеличиться на 10–15%, т. е. до 959,63–1003,25 пункта.

Авто-репост. Читать в блоге >>> Сенатор Совета Федерации Шендерюк-Жидков предложил подумать об ответственности для СМИ и блогеров за размещение информации об IPO — РБК Инвестиции

Сенатор Совета Федерации Шендерюк-Жидков предложил подумать об ответственности для СМИ и блогеров за размещение информации об IPO — РБК Инвестиции«С учетом того, что очень много розничных инвесторов пришло на рынок, я вижу, что очень много IPO у нас происходит в том числе с помощью всяких блогов, газет и так далее. И ответственности там ни у кого никакой. Я бы подумал, может быть в закон «О рекламе» какие-то более жесткие требования [внести] к нашим СМИ либо виртуальным, либо реальным. Все-таки это реальное размещение финансовой информации, и там должна быть соответствующая ответственность, потому что какие-то злоупотребления могут привести к убыткам для наших граждан», — сказал сенатор, заместитель председателя комитета Совета Федерации по бюджету и финансовым рынкам Александр Шендерюк-Жидков на вопрос об ответственности для СМИ и блогеров за размещение информации об IPO.

Первый зампред ЦБ Владимир Чистюхин в ответ отметил, что для этой ситуации нет подходящих правовых конструкций. В то же время он подчеркнул, что регулятор, так или иначе, «что-то придумает».

t.me/selfinvestor

Авто-репост. Читать в блоге >>> Мосбиржа предлагает ввести аккредитацию для организаторов IPO — Frank Media

Мосбиржа предлагает ввести аккредитацию для организаторов IPO — Frank Media

Московская биржа предложила создать некий механизм аккредитации для организаторов IPO, чтобы допускать к таким сделкам только проверенные и качественные команды, установив стандарт качества, заявила директор по развитию первичного рынка акций Московской биржи Яна Шенкланд. Такая «проверка» могла бы проходить на уровне Мосбиржи, ее параметры обсуждаются – это открытая дискуссия, добавила она в ходе ПМЮФ-2024.

frankmedia.ru/168722

Авто-репост. Читать в блоге >>> Интерлизинг начал подготовку к проведению IPO на Московской бирже. Размещение может состояться не раньше 2025 г - Интерфакс

Интерлизинг начал подготовку к проведению IPO на Московской бирже. Размещение может состояться не раньше 2025 г - Интерфакс«Интерлизинг» начал подготовку к проведению первичного публичного размещения акций (IPO) на Московской бирже, сообщил гендиректор лизинговой компании Сергей Савинов.

«Мы сейчас осуществляем подготовку к IPO, начали мы ее где-то в районе марта. Она сопровождается достаточно сложными, длительными юридическими действиями по акционированию», — сказал Савинов на конференции Smart-Lab.

По его словам, размещение может состояться не раньше 2025 года.

«Интерлизинг» — универсальная частная лизинговая компания, созданная в 1999 году. Предоставляет услуги по приобретению в лизинг легкового и грузового автотранспорта, спецтехники, оборудования.

Источник: www.interfax.ru/business/967634

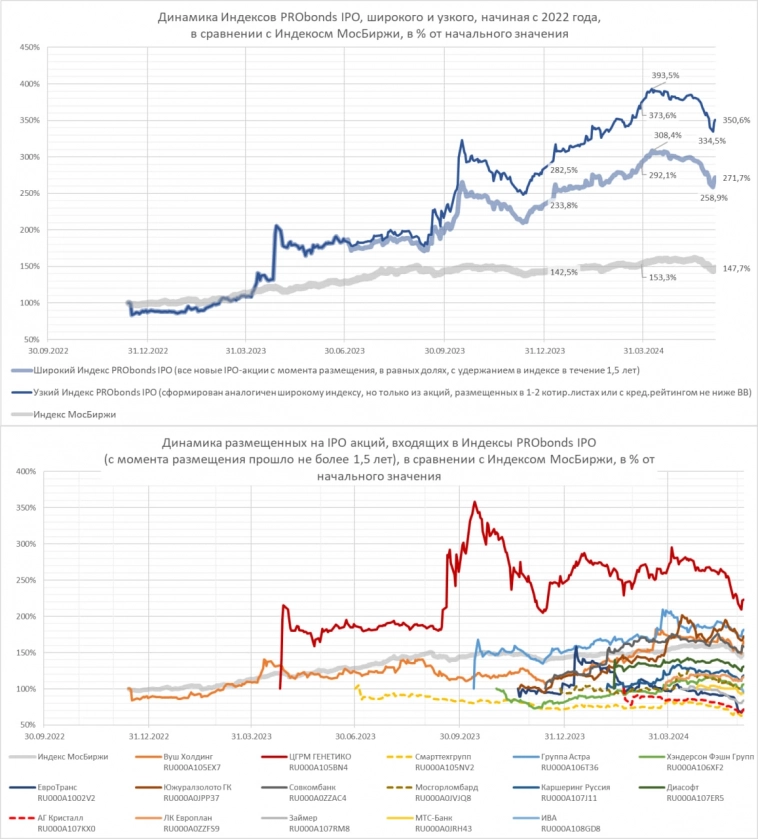

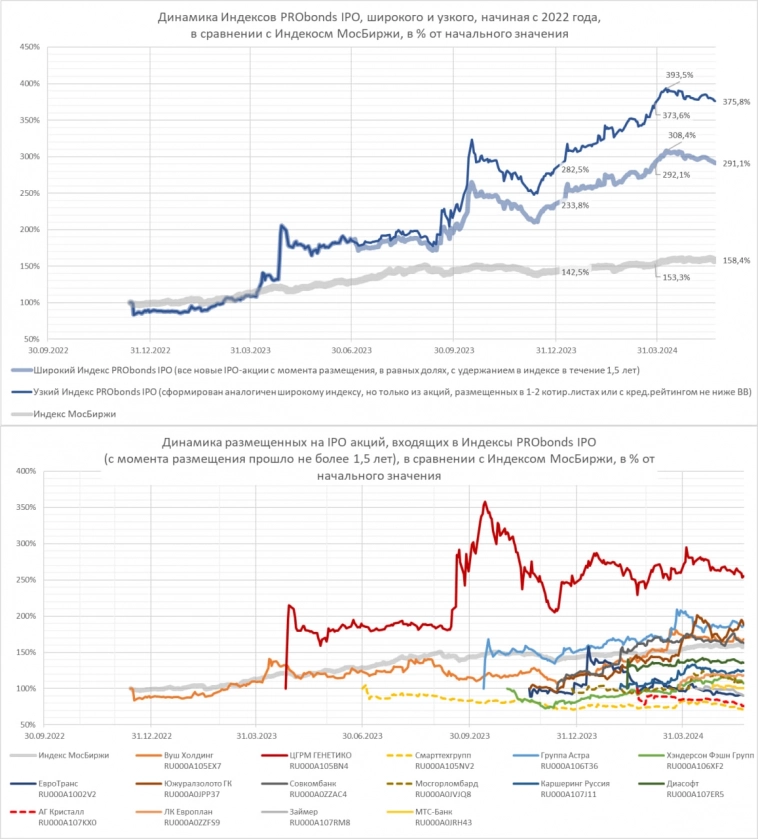

Авто-репост. Читать в блоге >>> Индексы IPO. Красные дни календаря. Минус Вуш

Индексы IPO. Красные дни календаря. Минус Вуш

Падение рынка акций = обвалу сегмента IPO? Казалось, что так. Но пока не похоже. Индекс МосБиржи упал от максимума мая на -13%. Узкий Индекс PRObonds IPO – на -17%. Узкий Индекс PRObonds IPO – Вторичный рынок (бумаги включаются в него на 5-й день торгов) – на 16%. В отличие от широкого рынка (Индекс МосБиржи) сегмент IPO остается в плюсе с начала года.

В наших индексах каждая вышедшая на IPO акция находится 1,5 года. И акции Вуш Холдинга, размещенные в декабре 2022 из индексов IPO на прошедшей неделе вышли. Теперь в широких индексах остается 15 акций (в широкие индексы IPO включаются все IPO-акции, размещенные на МосБирже), в узких – 12 акций (в узкие индексы попадают акции, включенные в 1 и 2 уровни листинга, либо имеющие кредитный рейтинг не ниже BB).

Перспективы? На своей недолгой истории индексы IPO заметно обгоняют широкий рынок акций. И как мы видим прямо сейчас, скорость роста не обнуляется скоростью падения (хотя внутри индексов бумага бумаге рознь). Так что будущее, предположим, оптимистично. Но после возврата всего рынка акций к повышению. А до этого момента, видимо, придется потерпеть. Может быть, еще процентов 10 вниз.

Авто-репост. Читать в блоге >>> Существенная часть розничных инвесторов полученные в рамках IPO ценные бумаги продают в течение короткого промежутка времени и в дальнейшим не откупают их — обзор Банка России

Существенная часть розничных инвесторов полученные в рамках IPO ценные бумаги продают в течение короткого промежутка времени и в дальнейшим не откупают их — обзор Банка России

В январе – мае 2024 г. продолжилась тенденция выхода компаний на IPO, на Московской Бирже было проведено 6 первичных размещений: ПАО «Каршеринг Руссия» (бренд «Делимобиль»), ПАО «Диасофт», ПАО «Алкогольная группа Кристалл», ПАО «ЛК Европлан», ПАО МФК «Займер», ПАО «МТС-Банк». По сравнению с 2023 г. несколько снизилась средняя доля частных инвесторов: с 73 до 55%.

Стоит отметить, что высокая доля физических лиц наблюдается в IPO с небольшими объемами размещения и небольшим количеством участвующих инвесторов. В IPO также принимали участие банки, брокеры, управляющие компании и ПИФ, вместе с тем они активно участвовали лишь в ряде IPO, их доля была не столь высокой, количество – небольшим.

Относительно высокий объем акций покупают мелкие инвесторы, которые могут не располагать достаточной экспертизой, что потенциально может приводить к искажениям в ценообразовании. Значительная доля крупных инвесторов наблюдается лишь в части размещений.

Авто-репост. Читать в блоге >>> Россельхозбанк обсуждает возможность IPO, но о каком-либо решении на этот счет говорить преждевременно — глава банка Борис Листов в интервью РИА Новости

Россельхозбанк обсуждает возможность IPO, но о каком-либо решении на этот счет говорить преждевременно — глава банка Борис Листов в интервью РИА Новости

Россельхозбанк обсуждает возможность IPO, но о каком-либо решении на этот счет говорить преждевременно, сообщил в интервью РИА Новости на ПМЭФ глава банка Борис Листов.

«Сейчас преждевременно говорить о каком-либо решении. Впереди много задач, и мы сможем их решить в текущем формате. Однако такая возможность обсуждается», — сказал он отвечая на вопрос о выходе банка на IPO.

ria.ru/20240610/rosselkhozbank-1951855574.html

Авто-репост. Читать в блоге >>> Летом на Мосбирже могут пройти еще несколько IPO, некоторое затишье будет в августе, а с сентября на рынке ожидается "горячий сезон" — директор департамента по работе с эмитентами биржи

Летом на Мосбирже могут пройти еще несколько IPO, некоторое затишье будет в августе, а с сентября на рынке ожидается "горячий сезон" — директор департамента по работе с эмитентами биржи«Думаю, что летом у нас будет свободный месяц — август, который всегда был тихим месяцем, потому что всем нужен отдых — и компаниям, и инвесторам. Поэтому в августе какие-то размещения мы вряд ли увидим. Но до августа мы ожидаем сделки», — сказала директор департамента по работе с эмитентами биржи Наталья Логинова.

www.finmarket.ru/news/6192630

«Осень ожидается активная. Мы рассчитываем, что будет горячий сезон, который продлится с сентября и до конца года», — добавила она.

Авто-репост. Читать в блоге >>> Федеральный девелопер DOGMA рассматривает возможность IPO на Московской бирже в ближайшие 2-3 года

Федеральный девелопер DOGMA рассматривает возможность IPO на Московской бирже в ближайшие 2-3 годаФедеральный девелопер DOGMA рассматривает возможность IPO на Московской бирже в ближайшие два-три года, рассказал президент компании Денис Морозов в ходе беседы с журналистом «РИА Новости» на Петербургском международном экономическом форуме.

«Мы не просто рассматриваем для себя эту опцию, но активно двигаемся в этом направлении. Я думаю, нам понадобятся два, максимум три года», – отметил он.

Точные сроки и объем размещения, уточнил Морозов, будут ясны позднее в зависимости от ситуации на рынке.

Пока, добавил глава DOGMA, компания активно набирает портфель земельных площадок и готовится к переходу на международную финансовую отчетность. «Первая МСФО, думаю, будет уже в этом году», – сообщил он.

dogma.ru/press-center/DOGMA_planiruet_vyiti_na_IPO_v_blijaishie_dva_tri_goda#

Авто-репост. Читать в блоге >>> Для IPO-акций худшее, возможно, примерно здесь

Для IPO-акций худшее, возможно, примерно здесь

Общее падение рынка акций должно было вызвать падение и его IPO-сегмента. И вызвало.

Симптоматика – на графиках. На первом – Индексы PRObonds IPO первичного рынка (акции попадают в них в момент IPO). На втором – Индексы PRObonds IPO вторичного рынка (акции попадают в них со вторичных торгов, спустя 4 дня торгов).

На каждом графике индексов по 2 кривых. Верхняя кривая – узкий индекс, куда включаются только акции из 1-2 уровней листинга или кредитным рейтингом не ниже BB. Нижняя – широкий индекс, куда включаются все новые IPO-акции.

Авто-репост. Читать в блоге >>> «Бери заряд!» закрыл книгу заявок pre-IPO за три дня и привлек 750 млн руб — Ведомости

«Бери заряд!» закрыл книгу заявок pre-IPO за три дня и привлек 750 млн руб — Ведомости

Сервис по аренде пауэрбанков «Бери заряд!» (АО «Заряд!») закрыл книгу заявок в рамках pre-IPO раунда на площадке Rounds и привлек за три дня 750 млн руб. Об этом сообщила компания. Компания установила два рекорда на рынке pre-IPO – по объему и скорости привлечения. В среднем размер pre-IPO раунда на инвестиционных платформах составляет около 200-300 млн, собираемых за 1-3 месяца.

www.vedomosti.ru/investments/news/2024/05/24/1039331-zakril-knigu-zayavok?from=newsline

Авто-репост. Читать в блоге >>> IVA Technologies проведет IPO в первой половине июня

IVA Technologies проведет IPO в первой половине июняРазработчик решений в области корпоративных коммуникаций IVA Technologies официально заявил о намерении провести IPO на Мосбирже (сообщение есть у «РБК Инвестиций»).

▪️По результатам IPO доля акций в свободном обращении (free-float) может

составить около 10%;▪️Акции предложат действующие акционеры компании (несколько частных лиц), которым сейчас принадлежит 99,1% бизнеса;

▪️После IPO они сохранят за собой мажоритарную долю и продолжат принимать участие в развитии проекта;

▪️Подать заявку на приобретение акций можно будет через ведущих российских брокеров.

t.me/selfinvestor

Авто-репост. Читать в блоге >>> Производитель упаковки для молока и молочных продуктов «Ламбумиз» планирует выйти на IPO — РБК

Производитель упаковки для молока и молочных продуктов «Ламбумиз» планирует выйти на IPO — РБКАкционеры компании Ламбумиз — производителя упаковки для молока и молочных продуктов — обсудят возможность выхода на IPO на годовом общем собрании. Об этом говорится в пресс-релизе компании (есть у «РБК Инвестиций»).

В частности, собрание акционеров рассмотрит вопросы увеличения уставного капитала путем размещения дополнительного выпуска акций по открытой подписке, внесения изменений в Устав и подачи заявления на листинг акций.

Как сообщили «РБК Инвестициям» в инвесткомпании «Юнисервис Капитал», которая консультирует «Ламбумиз» по взаимодействию с фондовым рынком, выход на биржу может состояться в интервале с четвертого квартала 2024 года по середину 2025 года.

«Ламбумиз» работает на рынке пищевой упаковки для жидких продуктов, это один из крупнейших российских производителей картонной упаковки для молока и молочной продукции. Предприятие по производству упаковки было основано в 1972 году в Москве под названием «Московский завод ламинированной бумаги и полимерных изделий» («Мосламбумиз»). Предприятие известно производством популярных треугольных пакетов для молока.

Авто-репост. Читать в блоге >>> Индексы IPO. Ниже, еще ниже

Индексы IPO. Ниже, еще ниже

8 апреля все 4 Индекса PRObonds IPO поставили максимумы. И 1,5 месяца с того момента снижаются.

Снижение неглубокое, в среднем на -5% от вершины.

Мы предполагали и продолжим предполагать, что IPO-акции обыгрывают динамику широкого рынка акций, но более размашисто. С неполным совпадением по времени, но оставаясь в общей для рынка тенденции.

А широкий рынок встал во флэт в середине апреля. И падал в начале нынешней недели.

По нашей мысли, его падение 2 днями не ограничится.

Наши мысли часто ошибочны. Но если будет так, следующих -5% недолго ждать и Индексам IPO. И лучше бы к ним относиться спокойно. Сегмент IPO – волатильный по определению. Осенью прошлого года самый доходный из наших индексов – Узкий Индекс PRObonds IPO – упал на 23%, всего за 2 месяца. А за последующие 4 вырос на 58%.

Как всегда на рынке, результат определяют точка входа и выхода. Как кажется, с течением недолго времени и через нервотрепку IPO-акции вновь приблизятся к первой из них.

Авто-репост. Читать в блоге >>> Cеллер "Маркет Эксперт" заявил о планах привлечь 300 млн руб на IPO в 2025г — Forbes

Cеллер "Маркет Эксперт" заявил о планах привлечь 300 млн руб на IPO в 2025г — Forbes

Селлер «Маркет Эксперт» планирует провести IPO на Мосбирже в 2025 году и привлечь 300 млн руб. В рамках подготовки к IPO «Маркет Эксперт» планирует разместить цифровые финансовые активы на сумму около 100 млн рублей.

Сейчас компания проводит реорганизацию юрлица из ООО в ПАО, которая должна завершиться к концу 2024г.

Привлеченные средства пойдут на развитие бизнеса - на разработку собственной IT-платформы, выход на новые каналы сбыта, увеличение оборотов, развитие логистической инфраструктуры.

«Маркет Эксперт» занимается импортом товаров в Россию по франшизе международной компании Tangeniring. Компания реализует товары под собственными брендами на Wildberries и Ozon: Wowzilla, Monsec, Basbag, Careboom.

Выручка «Маркет Эксперта» в 2023 году составила 225,3 млн рублей, следует из данных СПАРК.

Выручка в 1кв 2024 года составила 150 млн рублей, за весь год «Маркет Эксперт» планирует увеличить ее примерно в более чем шесть раз год к году, до 1,5 млрд рублей, сообщила компания.

Авто-репост. Читать в блоге >>> Сервис аренды пауэрбанков Бери заряд! намерен провести IPO на Московской бирже в 2025-2026 гг., предваряя его pre-IPO в мае 2024 г. - Ведомости

Сервис аренды пауэрбанков Бери заряд! намерен провести IPO на Московской бирже в 2025-2026 гг., предваряя его pre-IPO в мае 2024 г. - ВедомостиСервис аренды пауэрбанков «Бери заряд!» намерен провести IPO на Московской бирже в 2025-2026 гг., предваряя его pre-IPO в мае 2024 г. Основатель компании Кирилл Кулаков сообщил, что диапазон сделки pre-IPO может составить около 500-700 млн руб.

Выручка «Бери заряд!» в 2023 г. выросла в 2,6 раза до 1,86 млрд руб., чистая прибыль увеличилась в 6,5 раз до 170 млн руб., а рентабельность составила около 9%. В 2024 г. ожидается выручка в 3,6 млрд руб. и планируется повышение рентабельности до 20%.

Сеть «Бери заряд!» охватывает около 200 городов с 20 000 станций, планируется удвоение количества станций к концу 2024 г. Число уникальных пользователей в месяц (MAU) составляет 650 000, ожидается рост до 900 000 в пиковые сезоны.

Компания является аккредитованной IT-компанией и резидентом Фонда «Сколково». В 2021 г. привлекла 431 млн руб., оцениваясь в 1,35 млрд руб. «Эксперт РА» присвоило рейтинг кредитоспособности на уровне ruBBB-.

Авто-репост. Читать в блоге >>> Чемезов не исключил выход гражданских предприятий Ростеха на IPO - ТАСС

Чемезов не исключил выход гражданских предприятий Ростеха на IPO - ТАССГлава Ростеха Сергей Чемезов не исключил возможность первичного размещения акций на бирже (IPO) гражданских предприятий госкорпорации. Об этом он рассказал в интервью РБК.

«Что касается оборонных предприятий, я уже говорил, что, пока СВО не закончится, ничего мы делать не будем. А вот по предприятиям гражданского сектора — вполне возможно», — сказал он, отвечая на вопрос о возможности использования Ростехом такого инструмента.

Чемезов также рассказал, что вариант провести IPO сегодня рассматривает группа компаний «Элемент» (совместное предприятие Ростеха и АФК «Система» в сфере микроэлектроники).

Источник: tass.ru/ekonomika/20825637

Авто-репост. Читать в блоге >>>