Коэффициент Шарпа

Коэффициент Шарпа, как и альфа, оценивает труд управляющего. Только сравнивает доходность портфеля не с движением какого-либо эталона, а с колебанием доходности самого портфеля за анализируемый период. Т.е. дается «внутренняя» оценка «качества» доходности портфеля, без использования «внешних» данных. Другими словами, дается абсолютная, а не относительная оценка полученной за период доходности.

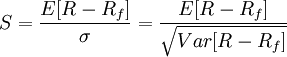

• R — доходность портфеля (актива)

• Rf — доходность от альтернативного вложения

• σ — стандартное отклонение доходности портфеля (актива)

Колебания доходности — это риск. Высокие колебания — это высокий риск, и они должны приносить высокий доход. Колебания доходности измеряются стандартным отклонением, которое помещается в знаменатель дроби, рассчитывающей коэффициент Шарпа. В числителе дроби – доходность портфеля, очищенная от гарантированной рыночной доходности — от доходности безрискового вложения, в качестве которого, как правило, берется депозит в Сбербанке.

Если портфель показал доходность 30% со стандартным отклонением равным 10, а депозит Сбербанка принес бы 12%, то коэффициент Шарпа будет равен (30-12)/10 = 1,8. Можно сказать, что за каждую единицу риска были получены 1,8 единиц доходности сверх гарантированной безрисковой доходности.

Чем значение коэффициента Шарпа выше, тем выгоднее управляющий использует риск портфеля. Причем, благодаря тому, что этот коэффициент использует стандартное отклонение доходности самого портфеля, а не внешний эталон, он может быть применен для сравнения между собой различный портфелей.

При одинаковой доходности портфели могут иметь разные значения этого коэффициента, потому что они принимают на себя разное количество риска. Портфель, у которого коэффициент Шарпа выше при одинаковой доходности, достиг результата с меньшим риском. Чем выше стандартное отклонение, тем больше знаменатель уравнения коэффициента Шарпа, а значит портфелю нужно показывать высокую доходность, чтобы заработать высокое значение этого показателя. Портфелю с низким уровнем риска (небольшим стандартным отклонением) достаточно показывать умеренную доходность, чтобы его коэффициент Шарпа был достаточно высоким.

У коэффициента Шарпа есть преимущество перед альфой. Стандартное отклонение измеряет волатильность фонда в абсолютной величине, а не относительной, как альфа. Поэтому, если для полезности альфы должен быть высоким коэффициент корреляции, то коэффициент Шарпа всегда имеет полноценное значение, независимо от других показателей.

Связанные статьи:

- 2 17/09 Шарпа коэффициент

- 5 +7 18/11 профит фактор

- 4 +18 18/11 фактор восстановления

- 1 08/02 доход

- +11 26/02 Коэффициент Сортино

-

Самое Главное в Алготрейдинге

Самое Главное в Алготрейдинге

Много лет я пытался понять, что главнее — коэф Шарпа, или фактор восстановления. Но так и не понял. Они как бы усредняют друг друга. Если один из них зашкаливает, то другой ниже среднего. Я так понял, что усреднить эти 2 коэффициента программа архисложная. Есть здравые мысли?

Авто-репост. Читать в блоге >>> Оценка эффективности вложений в валюту: расчет коэффициента Шарпа для 45 валют на сайте и в блоге

Оценка эффективности вложений в валюту: расчет коэффициента Шарпа для 45 валют на сайте и в блоге

Добавлен расчет коэффициента Шарпа для абсолютных курсов для всех 45 имеющихся валют (см. https://www.kaggle.com/code/eavprog/abscur2#Рейтинг-валют-по-коэффициенту-Шарпа). Результаты расчета складываются в файл в тетрадке и на лист в Google Drive (см. https://docs.google.com/spreadsheets/d/1azH80JUolc4whN_Uu3Myrrsyv1nEScJ8LK1Lecn0uH4/edit#gid=1774745239).

Удобнее всего смотреть результаты будет на сайте (см. https://prog815.github.io/abscur2/reit_sharp.html) или в блоге (см. https://www.abscur.ru/p/blog-page_6.html). Коэффициент Шарпа посчитан для разных диапазонов (месяц, квартал, полгода и т.д.). При просмотре результатов можно сортировать результаты по любому из диапазонов либо по возрастанию, либо по убыванию коэффициента Шарпа.

Коэффициент Шарпа позволяет оценить выгодность вложений в финансовый инструмент за предшествующий диапазон времени. Ведь коэффициент Шарпа это ничто и ное как отношение средней дневной доходности к стандартному отклонению этой дневной доходности.

Авто-репост. Читать в блоге >>>