ПАО «СИБУР Холдинг» («Компания») сообщает о начале процедуры получения согласия держателей облигаций («Получение согласия») в отношении находящихся в обращении:

• гарантированных облигаций на сумму 500 млн долл. США с погашением в 2023 году и ставкой купона 4,125% годовых,

• гарантированных облигаций на сумму 500 млн долл. США с погашением в 2024 году и ставкой купона 3,45% годовых,

• гарантированных облигаций на сумму 500 млн долл. США с погашением в 2025 году и ставкой купона 2,95% годовых (совместно именуемые «Облигации»),

выпущенных компанией Sibur Securities DAC («Эмитент») и гарантированных ПАО «СИБУР Холдинг» («Гарант»), по поводу внесения и реализации предложений, изложенных в Меморандуме о получении согласия от 29 августа 2022 года («Меморандум»).

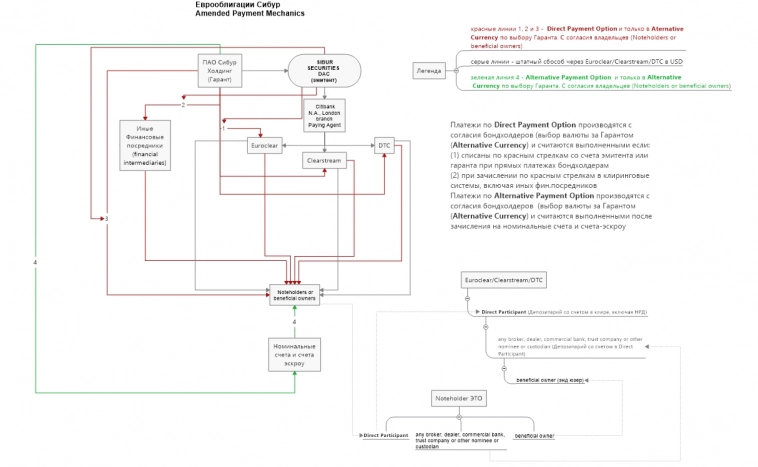

В целях обеспечения надлежащих и своевременных платежей держателям Облигаций ПАО «СИБУР Холдинг» инициирует процесс Получения согласия и предлагает держателям согласиться с внесением ряда изменений в эмиссионную документацию, в том числе:

• сменить Доверительного управляющего, назначив нового, в отношении всех серий Облигаций в целях защиты интересов держателей вне зависимости от внешних факторов;

• упростить процедуру аннулирования Облигаций для снижения инфраструктурных и финансовых рисков для Компании, в случае если Компания или Эмитент примут решение выкупить Облигации на вторичном рынке;

• продлить льготный период, применимый к платежам, до 30 рабочих дней на случай задержки платежей по техническим причинам.

• Копия Меморандума доступна на информационном cайте Информационного и Табуляционного агента после регистрации по ссылке:

www.i2capmark.com.

• Для участия в Получении согласия держатель Облигаций должен предоставить действительную инструкцию о согласии Информационному и Табуляционному Агенту не позднее срока подачи согласия.

• Направить инструкцию о согласии могут только держатели (или бенефициарные собственники) Облигаций, владеющие бумагами по состоянию на дату составления реестра держателей.

• Дата реестра держателей — 12 сентября 2022 г.

• Срок подачи согласия — с 29 августа 2022 г. по 16 сентября 2022 г. (16:00 по Лондонскому времени).

• Проведение собрания — 20 сентября 2022 г.

____________________________________________________________

Евробонды: государственные и корпоративные t.me/alleurobonds

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций