Пришел купон по Р2?

Rodan1, пришел (Открытие)

Здравствуйте, Сбербанк кому нибудь дивы по Р1 перевел?

Ни разу не участвовал в первичном размещении. Кто-то подскажите пожалуйста как поучаствовать в размещении обуви России?

Ни разу не участвовал в первичном размещении. Кто-то подскажите пожалуйста как поучаствовать в размещении обуви России?

Евгений Сурменко, зачем Вам это? Бумаги доступны сейчас в стакане по цене номинала, и вы можете приобрести без уплаты лишней комиссии брокеру за участие в размещении.

А вообще, просто заранее звоните своему брокеру и подаете заявку

Ни разу не участвовал в первичном размещении. Кто-то подскажите пожалуйста как поучаствовать в размещении обуви России?

Евгений Сурменко, зачем Вам это? Бумаги доступны сейчас в стакане по цене номинала, и вы можете приобрести без уплаты лишней комиссии брокеру за участие в размещении.

А вообще, просто заранее звоните своему брокеру и подаете заявку

Ни разу не участвовал в первичном размещении. Кто-то подскажите пожалуйста как поучаствовать в размещении обуви России?

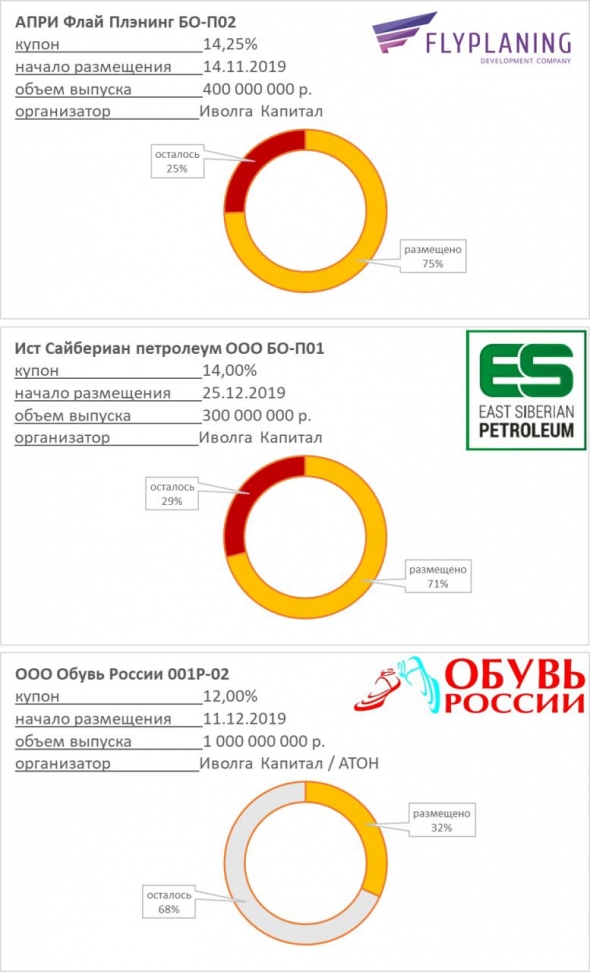

Пятница — день облигационной активности. Если выбор сделан в пользу выпусков, размещаемых «Иволгой», скрипты в помощь!

Информация об эмитентах:

АПРИ «Флай Плэнинг» www.probonds.ru/posts/144-apri-flai-plening-informacija-o-vypuske-obligacii-400-mln-r-3-goda-kupon-14-25.html

«Ист Сайбериан петролеум» www.probonds.ru/emitent/10-east-siberian-petroleum.html

«Обувь России» www.probonds.ru/emitent/11-ooo-obuv-rossii.html