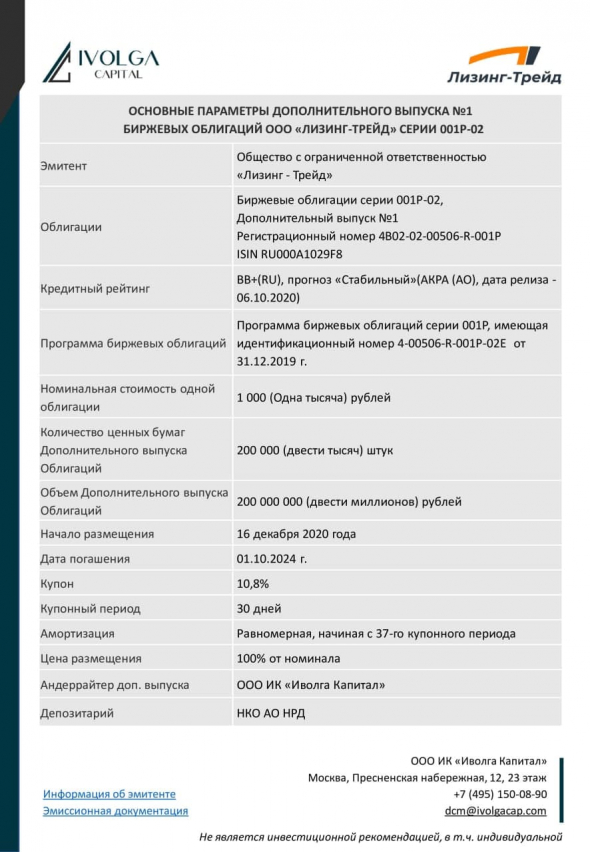

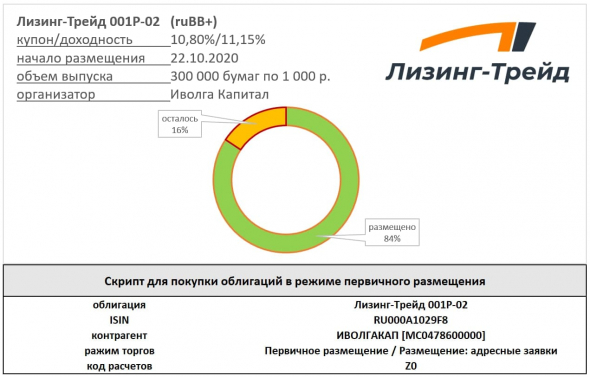

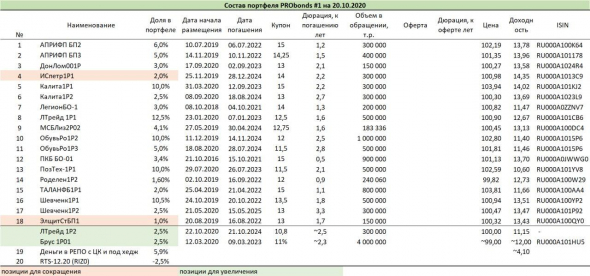

Начинаем сбор заявок на участие в размещении дополнительного выпуска облигаций Лизинг-Трейд 001P-02. Рейтинг BB+(RU), 200 млн.р., YTM 11,15%. Размещение стартует 16 декабря.

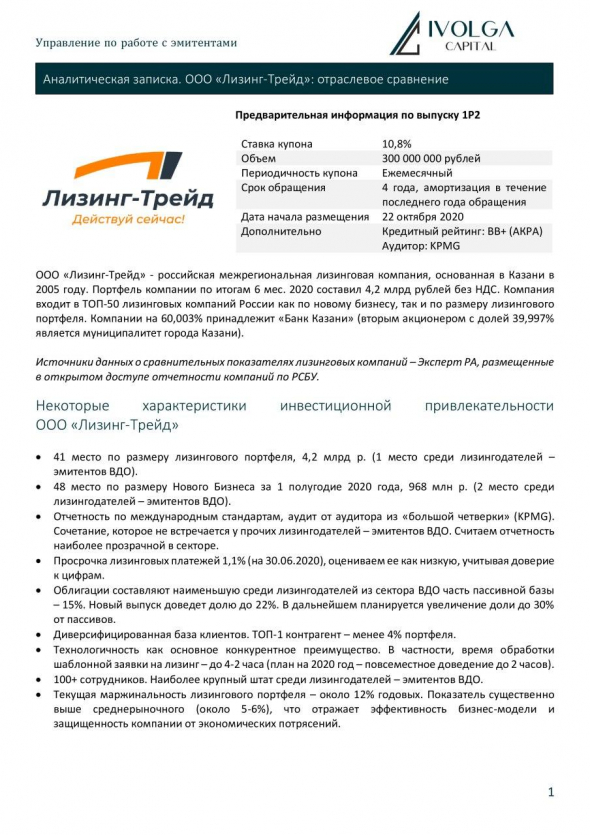

Краткие параметры Лизинг-Трейд 001P-02 (BB+(RU)):— Кредитный рейтинг — BB+(RU) от АКРА,

— Объем допвыпуска – 200 млн.р. (весь выпуск — 500 млн.р.),

— Дата погашения – 1.10.2024 (амортизация — последний год),

— Купон – 10,8% годовых, ежемесячный (доходность — 11,15%)

— Начало размещения — 16.12.2020.

Организатор/андеррайтер – ИК «Иволга Капитал».

Для подачи заявки, пожалуйста, направьте нам: количество приобретаемых бумаг, наименование Вашего брокера.

Наши контакты:

— Евгения Зубко: @EvgeniyaZubko, zubko@ivolgacap.com, +7 912 672 68 83

— Ольга Киндиченко: @Kindichenko_Olga, kindichenko@ivolgacap.com, +7 916 452 81 12

— Екатерина Захарова: @ekaterina_zakharovaa, zaharova@ivolgacap.com, +7 916 645-44-68

— Николай Стариков: @NikolayStarikov, starikov@ivolgacap.com, +7 (908) 912-48-69

— Общие e-mail / тел.: dcm@ivolgacap.com / +7 (495) 150-08-90

Минимальная сумма покупки облигаций на размещении – 300 бумаг (300 тыс.р. по номиналу).

Авто-репост. Читать в блоге >>>

Андрей Хохрин, с Нового года придется платить НДС с купонного дохода облигаций… 10,8->9,4%. Даже не знаю.

Алексей aka Markitant, НДС, по счастью — про другое. А НДФЛ будет общим для депозитов и облигаций.

Андрей Хохрин, да, верно опечатался. Спасибо, что поправили. Если быть точным, то реальный доход до конца года при 10,8% сейчас видимо составляет 10,257% (10,8-(10,8-5-4,25)*0.35). Как я понимаю, для облигаций в отличие от вкладов отсутствует необлагаемая НДФЛ сумма (1000000 *4,25/100%), поэтому сравнивать со вкладами нет большого смысла, хотя в случае с ВДО, у последних доходность всё равно гораздо выше.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций

Елена Муравейко, финансовый директор ООО «Лизинг-Трейд», о восприятии кризисных явлений на рынках, реакции бизнеса, готовности и изменениях.

Елена Муравейко, финансовый директор ООО «Лизинг-Трейд», о восприятии кризисных явлений на рынках, реакции бизнеса, готовности и изменениях.