Блог им. AntonKlevtsov

Макро-сентимент в графиках | ChartPack #93 (28.02.2024)

- 28 февраля 2024, 13:34

- |

Макро

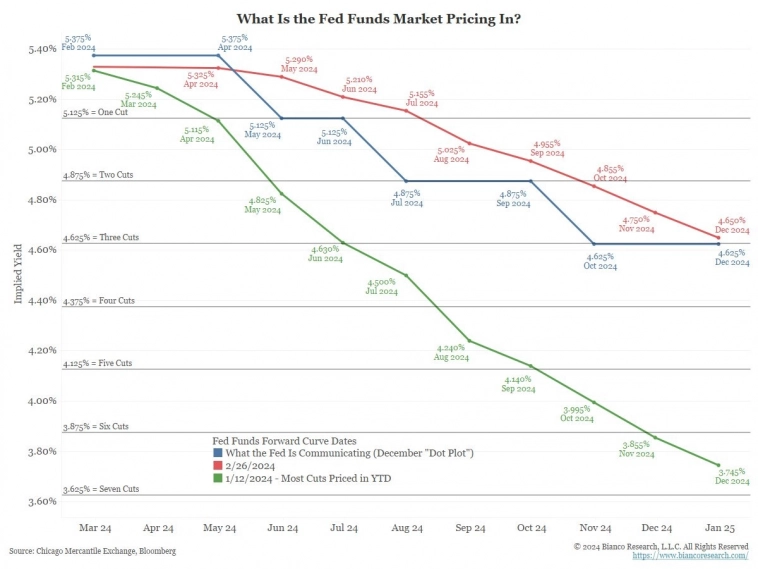

Впервые в этом году рынок оценивает меньшее количество сокращений ставки, чем декабрьский прогноз ФРС:

Объем заказов на товары длительного пользования упал на -6,1%. Объем заказов на основные товары (за исключением средств обороны и самолетов), вырос всего на +0,1%, что указывает на низкие расходы на товары длительного пользования:

Индекс потребительского доверия упал до 106,7 с пересмотренного в сторону понижения значения 110,9 (114,8 ранее), поскольку снизились как мнение относительно текущих условий, так и ожидания о будущих:

По оценкам аналитиков Bank of America, около 60% избыточных сбережений потребителей, связанных с пандемией, уже потрачено:

Рынок жилья

Национальный индекс цен на жилье Case-Shiller в декабре вырос на +0,2% по сравнению с предыдущим месяцем. В годовом исчислении он вырос на +5,5%. Сводные индексы по 10 и 20 городам США показали сопоставимые результаты:

Индекс цен на жилье от FHFA вырос на +0,1% за месяц в декабре (консенсус +0,3%, +0,4% ранее), что является самым низким показателем за год:

Что делают другие?

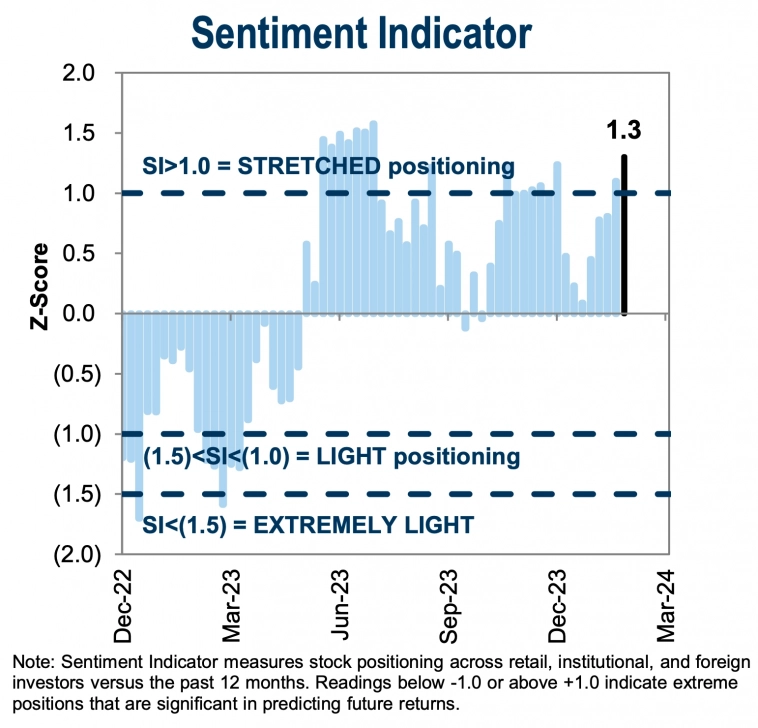

Индикатор позиционирования Goldman Sachs находится на самом «высоком» уровне с лета:

Потоки средств в рискованные активы по отношению к безопасным увеличились, но еще не достигли экстремального уровня:

Еженедельный приток средств в криптовалюты составил +$598 млн, в результате чего общая сумма активов достигла $68,3 млрд, что является самым высоким показателем с декабря 2021 года.

Приток средств в технический сектор (+$0,7 млрд) замедлился, в то время как из финансового сектора (-$0,8 млрд) наблюдался отток средств уже 4-ю неделю подряд:

Потоки в ETF США с начала 2024 года демонстрируют отток средств из секторов коммунальных услуг, энергетики, товаров ежедневного спроса, материалов и коммуникаций. Наибольший приток средств наблюдался в секторы технологий, финансов и товаров длительного пользования:

Позиционирование в акции малой капитализации выросло до максимума за 26 месяцев:

Институциональные инвесторы

За последние 5 недель наблюдались крупные чистые продажи акций США хедж-фондами, при этом на прошлой неделе объем открытых коротких позиций по отдельным акциям США был самым большим с сентября 2023 года:

Потоки средств хедж-фондов по отдельным акциям указывают на ротацию из сектора технологий, в секторы здравоохранения и промышленности. Чистые продажи акций сектора технологий на прошлой неделе были самыми большими с июля:

Ритейл

Ритейл инвесторы продавали акции в течение последних двух недель:

Среди клиентов J.P. Morgan, 39% планируют увеличить долю акций, а 91% — увеличить дюрацию облигаций в портфелях в ближайшей перспективе:

<img title=«Опрос J.P. Morgan „Вы планируете увеличить долю акций/снизить дюрацию облигаций в портфелях в ближайшее время?“» src="/uploads/2024/images/21/06/19/2024/02/28/04ef85.webp" alt=«Опрос J.P. Morgan „Вы планируете увеличить долю акций/снизить дюрацию облигаций в портфелях в ближайшее время?“» />Индексы

Активы с высокой волатильностью с начала 2024 года опережают активы с низкой волатильностью:

EPS

Коэффициент пересмотра EPS на 2024 год составляет 0,91 (т.е. 91 повышение на 100 понижений). Динамика прибыли на акцию улучшается: за последние три месяца форвардная прибыль на акцию на 12 месяцев вперёд выросла на +2,3%, несмотря на спад в энергетическом секторе:

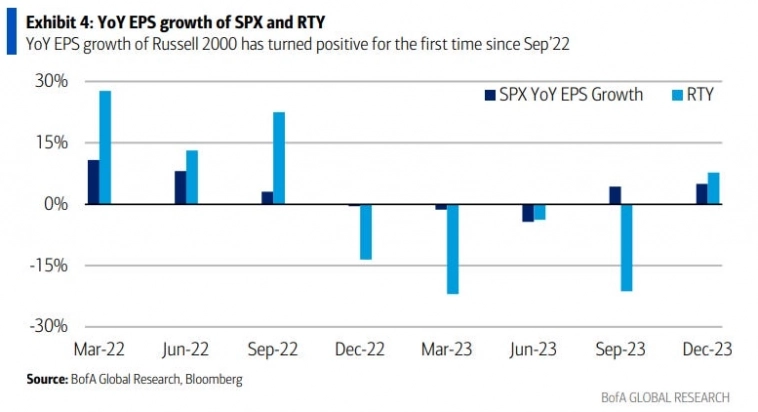

Рост прибыли на акцию Russell 2000 за год стал положительным впервые с сентября 2022 года:

Успехов в торговле!

📌 Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале «Антон Клевцов»: https://t.me/traderanswers

теги блога Антон Клевцов

- DXY

- индекс доллара

- инфляция США

- статистика

- AI

- Baidu

- ChatGPT

- Ernie

- nvidia

- S&P500

- S&P500 фьючерс

- treasuries

- акции

- акции США

- Джером Пауэлл

- ИИ

- иностранные акции

- искусственный интеллект

- макроэкономика

- макроэкономика США

- мировая экономика

- рынок США

- рынок труда США

- ставка фрс сша

- трейдинг

- ФРС США

- экономика Китая

- экономика России

- экономика США

- экономический дайджест