SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. yellow13

Опционные гуру, объясните пожалуйста дураку простыми словами варианты

- 24 октября 2023, 12:22

- |

Здравствуйте.

Если возможно, объясните пожалуйста простыми словами варианты развития событий во времени.

Очень путаюсь и вообще не понятен этот момент.

Ну то есть отдельно когда покупаешь-продаёшь фьчерсы или опционы (на Сишку) схема вроде бы понятно. я там без фантазии действую — купил, продал. Но вот когда случается такая ситуация, что лучше делать, можете подсказать новичку с высоты своего полёта?

Вобщем, ситуация:

Осваивая опционы купил много дней назад путы на сишку страйк 95 (например 10 шт)

Несколько дней назад купил уже фьючерсы на сишку по цене допустим по 95 700 (5 шт)

Т.е. фьчерсных контрактов не больше чем опционов на их продажу.

Сегодня цена по фьючерсу сегодня стала ниже 95 000

По идее у меня должен быть ограничен убыток уровнем 95, если я всё правильно понимаю и цена по фьючерсу например дальше пойдёт ещё ниже.

Но вообще в подобных (для вас наверняка простых) ситуациях, вообще какие стратегии (или тактики) поведения имеют место быть?

И в чём их преимущества и недостатки.

Если можно простыми словами. Буду вам очень признателен.

Если возможно, объясните пожалуйста простыми словами варианты развития событий во времени.

Очень путаюсь и вообще не понятен этот момент.

Ну то есть отдельно когда покупаешь-продаёшь фьчерсы или опционы (на Сишку) схема вроде бы понятно. я там без фантазии действую — купил, продал. Но вот когда случается такая ситуация, что лучше делать, можете подсказать новичку с высоты своего полёта?

Вобщем, ситуация:

Осваивая опционы купил много дней назад путы на сишку страйк 95 (например 10 шт)

Несколько дней назад купил уже фьючерсы на сишку по цене допустим по 95 700 (5 шт)

Т.е. фьчерсных контрактов не больше чем опционов на их продажу.

Сегодня цена по фьючерсу сегодня стала ниже 95 000

По идее у меня должен быть ограничен убыток уровнем 95, если я всё правильно понимаю и цена по фьючерсу например дальше пойдёт ещё ниже.

Но вообще в подобных (для вас наверняка простых) ситуациях, вообще какие стратегии (или тактики) поведения имеют место быть?

И в чём их преимущества и недостатки.

Если можно простыми словами. Буду вам очень признателен.

530 |

Читайте на SMART-LAB:

Как получить доступ ко всему: реверс-инжиниринг 😎

У нас вышел научпоп-фильм о реверсерах, который можно бесплатно посмотреть в онлайн-кинотеатре PREMIER , в «Иви» и на Rutube 🫲 «Каких еще...

11:39

Как в OsEngine создаются торговые роботы: класс BotFactory. Видео.

В этом видео разбираем, как в OsEngine создаются торговые роботы и работает класс BotFactory. Заглянем в исходный код, посмотрим где хранятся...

18:08

— купил путы какой даты экспирации?,

— какого числа и по какой цене покупали?,

— самое главное — обоснуйте почему именно их и именно тогда покупали?,

— какая была цена Ф в момент покупки путов?

— дата экспирации путов 21-12-2023

— покупал неделю назад (±) cредняя цена около 1600. (Сейчас теор цена 2840)

— покупал потому что ждал в октябре доллар ниже 95. с планом на уровне предполагаемого экстремума около 93 продать эти путы в стакане и думать дальше

Затем зачем-то решил попробовать словить отскок по фьючерсам и купил пару дней назад фьючерсов сперва на половину от количества опционов, а сегодня ещё усреднился (довёл кол-во фьючеров до кол-ва опционов +2 шт))

— цена на фьючерс была на момент покупки опционов на уровне около 98 600, но фактически купил их гораздо позже опционов (условно — день назад. по средней около 95 800 и ещё докупился сегодня по 94 600)

Итого сейчас у меня почти равное количество опционов пут (страйк 95) и

фьючерсов (средняя 95 200 примерно)

Фьючерс торгуется на уровне 94 400 сейчас

Внимание вопрос.)

Как выйти из этой позы максимально красиво если ожидаю в октябре бакс не ниже 92,6 а потом возврат на 97-98 в ноябре-декабре?

Ещё раз благодарю за содействие и помощ

Как я понял, два реальных варианта в моём случае:

1) продавать по рынку фьючерсы с убытком и ждать 92,6 по споту где крыть с прибылью опционы

2) ничего не делать, а дожидаться условного уровня 92,6 где закрыть позиции и по опционам и по фьючерсам, и купить на этом уровне фьючерсы (если жду от уровня выше) или коллы 92 500 (будут подороже т.к. в деньгах) или те же 95 500 (будут подешевле т.к. вне денег)

Всё верно?

гхм. извиняюсь за беспокойство тут такой момент..

Я пропустил условный уровень в 93680 по фьючерсам и не успел там продать свои опционы пут, чтобы «закрыть» синтетическую позицию, которая образовалась (при покупке путов с одной стороны и покупке такого же количества фьючерсов с другой.)

Поскольку мне неизвестен уровень «синтетического колла» (в деньгах, от которого считать прибыль/убыток) а, допустим в ближайшее время не жду снижения фьючерса ниже того уровня который уже пропустил (см. выше. это уровень 93 680), подскажите пожалуйста, как лучше действовать в такой ситуации?

Закрывать (продавать) опционы пут и уже оперировать только фьючами (решать на каком уровне их закрывать)

или лучше путы эти пока не закрывать, (т.к. они меня страхуют от «второго дна») и тогда наоборот следует искать точку повыше, где уже сперва закрывать фьючерсы.. а уже потом продавать путы.

Надеюсь понятно объяснил свою дилемму. Буду признателен за мнение.

ФБШ — приемлемое приближение цены опционов. В неё входит 4 параметра: цена базы, страйк, дюрация, безрисковая ставка (не очень важно) и волатильность (очень важно).

PS и конечно, тип — кол или пут.

bohemian rhapsody,

да, я знаю. с фьчерсами (их покупкой поторопился). Два и недельки 95ые тоже зря продал)

Получается если купленный пут прикрыт купленным фьючерсом это уже синтетический кол получается? а как понять по какой цене считать этот кол (считать прибыть при ослаблении рубля и понимать минус при его упреплении) Хотя бы примерно?

И ещё. Как мне лучше поступить при ослаблении рубля? (в моменте хотя бы, а не стратегически) Сперва продать (закрыть) позиции по фьючерсу и потом ждать добоя по споту 92,6 чтобы там закрыть опционы пут? (если я уж по этому плану пока действую)

Про «ограниченно минусовать» — поподробнее пожалуйста, если можно.

Я понимаю, что по идее мои опционы на продажу 95 прикрывают мои купленные фьючерсы по 95,5 и большой убыток мне не должны нарисовать (если я их (опционы) сам случайно не закрою)

Т.е. если мы видим рубль например по 92 то мой убыток по фьючерсам перекрывается условной прибылью по опционам. А если я на 92 закрою опционы (половину или их часть) надо будет ГО по фьючерсам довнести наверное и потом ждать отскок или закрывать фьючерсы по рынку (если недождусь отскока) Как-то так, да?

P.s. Я читал (и читаю) многие Ваши посты по опционам. Знаю, что Вы в них разбираетесь. Понимаю, что до такого уровня мне ещё много читать и практиковаться надо. Но моя тактика сейчас предельно простая — опционы (что пут, что кол) я только покупаю (не продаю, хотя знаю, что в теории это гораздо выгоднее)

Просто хочется разобраться как действовать если случайно (как в этот раз) или умышленно (как возможно в другие) у меня образуется синтетический кол (или синтетический пут). потому что просто покупать путы или колы уже как-то стыдно что-ли. )

P.s. у меня пока мнение что 92,6 предел. Хотя многие уже 90 и ниже видят.

Но

Возврат должен быть мне кажется на 98-100. Особенно, если реально собираются на условные 80 свозить. Но лично мне кажется что не сдюжат.

После возврата пила и уровень 104-108 кажется умные люди видят.

пока предполагаю что-то вроде 92,6 — 96,7 — 90,8 — 98,9 — 96,1 — 104,0

Судя по исходным вводным, у Вас купленный стреддл на страйке 95000 с текущей прибылью около 17500

Данная позиция хороша тем, что близка к дельта-нейтральной.

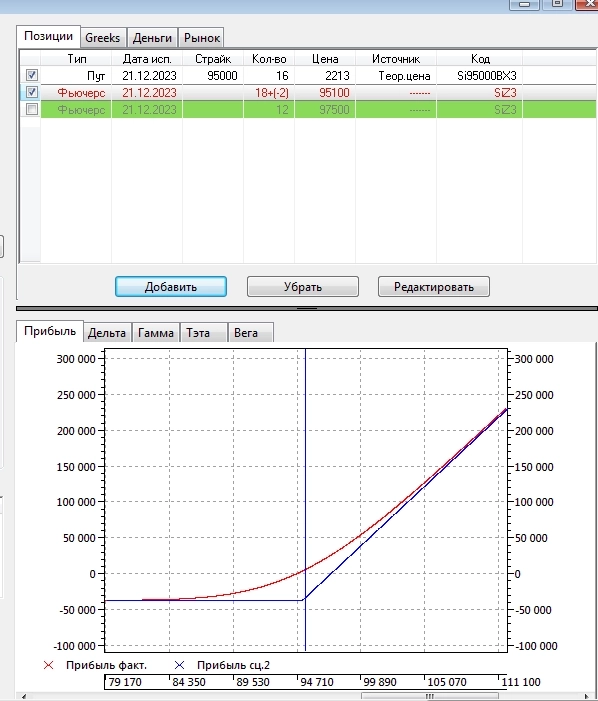

Исходя из уточненных данных в комментарии, график следующий:

Я бы посоветовал:

1. если не ожидается резких движений в ближайший месяц, вернуться близко к предыдущей конструкции, и продавать недельные коллы и путы немного выше и ниже текущей цены фьючерса, чтобы отбить стоимость стреддла. При выходе за границы проданных недельных страйков запускать «колесо».

2. если ожидать дальнейшего снижения, то правильно советовали выше — продать фьючерсы с убытком и ждать 92000. На цене 92000 купить фьючерсы количеством равным количеству купленных путов. Прибыль по путам будет зафиксирована, за минусом временной стоимости купленных путов (квартальные распадаются достаточно медленно). Для компенсации потерь премии продавать недельные или двухнедельные коллы на страйке 95000 или чуть ниже в количестве равном количеству купленных путов.

Вариантов масса — прогнозируйте, экспериментируйте и стройте профили в калькуляторе.

Мне про опционный калькулятор уже подсказали в личке. Действительно очень удобно планировать и примерно прикидывать варианты развития событий имея по факту (или в теории) те или иные позиции.

Осталось разобраться с дельтами, тетами и гаммами и можно в конкурсе участвовать)

Ещё раз благодарю. Есть что перечитать и над чем подумать. От этого отталкиваться гораздо легче.

P.s. вот так вот нехотя начал знакомство с конструкциями))

гхм. извиняюсь за беспокойство тут такой момент..

Я пропустил условный уровень в 93680 по фьчам и не успел там продать опционы пут, чтобы «закрыть» синтетическую позицию, которая образовалась при покупке путов с одной стороны и покупке фьючерсов с другой.

Поскольку мне неизвестен уровень «синтетического колла» а, допустим в ближайшее время не жду снижения фьючерса ниже того уровня который пропустил (см. выше. это 93 680) как лучше действовать в такой ситуации?

закрывать (продавать) опционы пут и уже оперировать только фьючами (решать на каком уровне их закрывать) или лучше путы эти пока не закрывать, т.к. они меня страхуют от «второго дна» и тогда наоборот следует искать точку повыше, где уже закрывать фьючерсы..

Надеюсь понятно объяснил свою дилемму. Буду признателен за мнение.

Если хотите зафиксировать прибыль — продайте 10 шт. квартальные коллы (экспир. 12.2023) на страйке 95000. Здесь используем уравнение +F=-P+C, или +F+P-C=0, где С и Р — колл и пут одного страйка и одной даты экспирации.

Спасибо. про 100% лишняя оговорка, я понял идею, благодарю. На нашем «рынке» возможно всё.

Будем смотреть.

AndreyV,

Всё Si:

опционы — пут (95 страйк, экспирация 21.12.2023) — 16 шт.

фьючерсы — 16 штук со средней около 95 100 — 16 шт.

Я так понял комментаторов, что это у меня синтетический колл получился.

При этом уровень условного «безубытка» этого синтетического колла, я не очень понимаю.

Что-то из этого (опционы или фьючерсы) надо закрывать первыми. Вопрос когда и как.

Я так понимаю, что это можно было делать сегодня когда опционы были высоко (на резком снижении фьючерса после ставки), но раз этот момент упущен, теперь есть вариант попытаться продать повыше фьючерсы, а потом уже крыть по рынку опционы. или как к таким позициям надо вообще подходить?

В зависимости от направления которое я жду?

Так а если я жду пилу (писал там выше) Например что-то вроде (по споту): 92,6 —> 96,7 (—> 90,8) —> 98,9 —> 96,1 —> 104,0

Как мне выйти максимально эффективно, например, на уровне 96,7 ?

P.s. вот из калькулятора:

Да, и на закрытие 32 контрактов уйдет больше комиссии, чем на открытие еще 16…

Либо можно постоянно в прогнозируемом коридоре продавать/покупать фьючерсы чтобы был либо пут либо синтетический колл. Но угадать где именно нужно продать очень сложно.