Блог им. AntonKlevtsov

Макро-сентимент в графиках | ChartPack #28 (27.09.2023)

- 27 сентября 2023, 16:12

- |

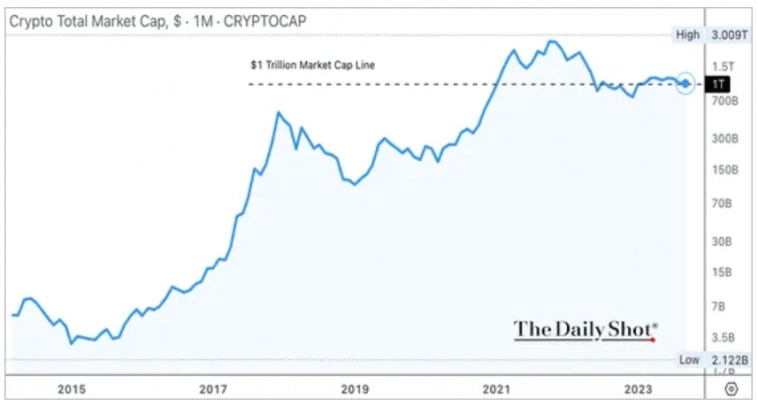

Общая капитализация крипторынка снова приблизилась к отметке в 1 трлн долларов:

Общая капитализация крипторынка

Общая капитализация крипторынка

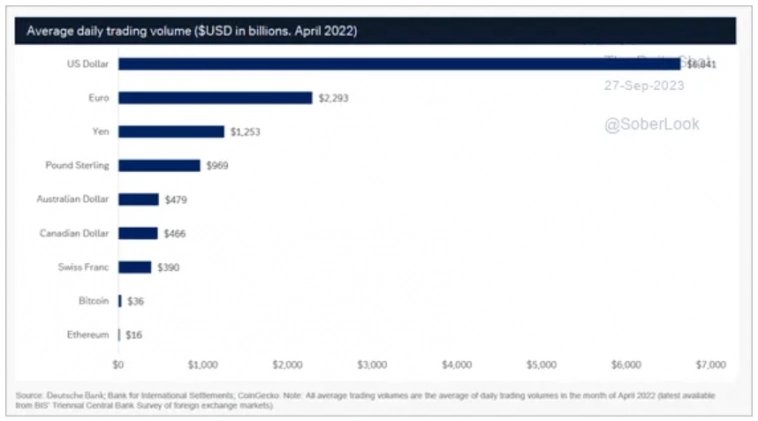

Ежедневный объем торговли биткоином и эфиром остается очень ограниченным по сравнению с основными валютами:

Ежедневный объем торговли основных фиатных валют и криптовалют

Ежедневный объем торговли основных фиатных валют и криптовалют

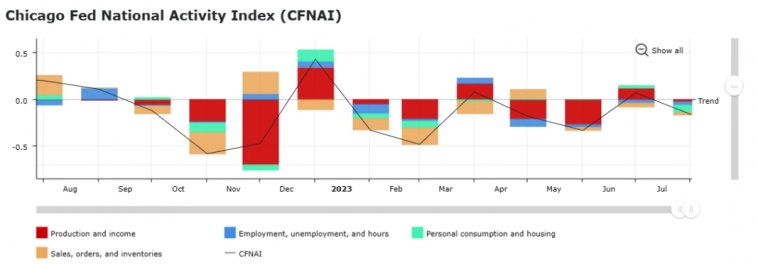

Национальный индекс деловой активности от ФРС Чикаго снизился до отрицательного значения в -0,16:

Национальный индекс деловой активности от ФРС Чикаго

Национальный индекс деловой активности от ФРС Чикаго

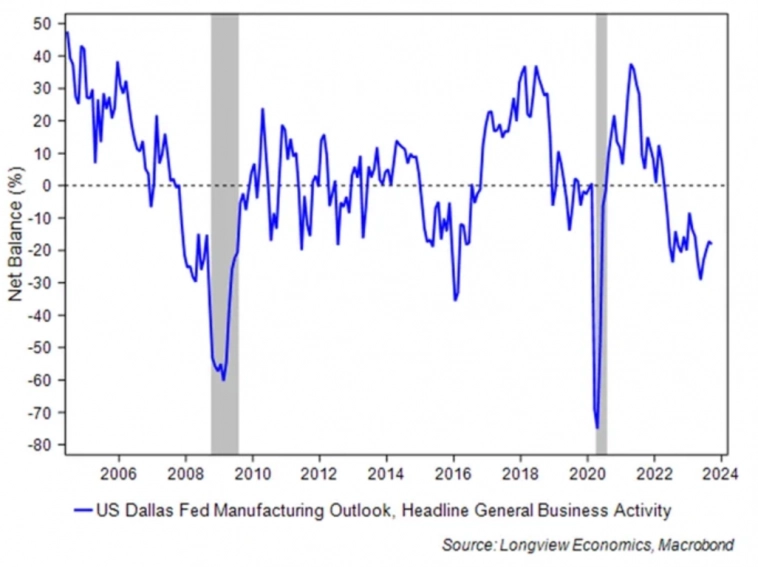

Индекс деловой активности в сфере производства от ФРБ Далласа снизилcя с -17,2 до -18,1:

Индекс деловой активности в сфере производства от ФРБ Далласа

Индекс деловой активности в сфере производства от ФРБ Далласа

Индекс деловой активности в сфере услуг от ФРБ Далласа снизился до значения -8,6 в прошлом месяце. Почти все показатели составляющих индекса были ниже в месячном исчислении, включая занятость, заработную плату и капитальные вложения:

Индекс деловой активности в сфере услуг от ФРБ Далласа

Индекс деловой активности в сфере услуг от ФРБ Далласа

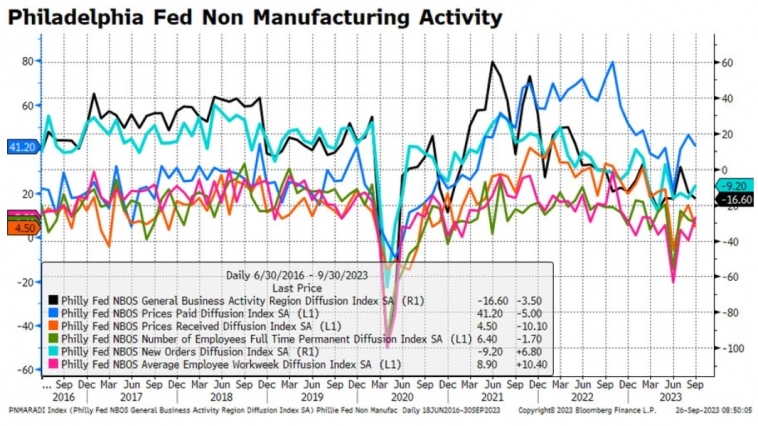

Индекс деловой активности «непроизводственной сферы» от ФРС Филадельфии снизился на 3,5 пункта до значения -16,6, но показатели составляющих индекса были смешанными:

Индекс деловой активности «непроизводственной сферы» от ФРС Филадельфии

Индекс деловой активности «непроизводственной сферы» от ФРС Филадельфии

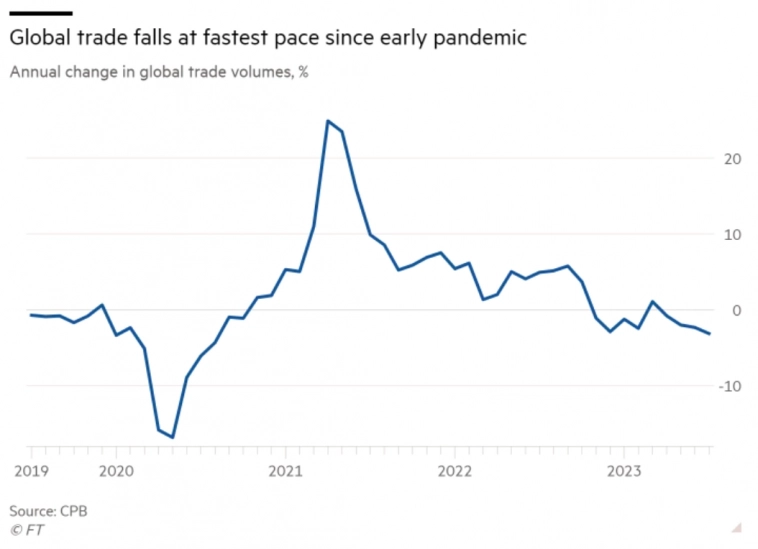

Мировая торговля сократилась самыми быстрыми годовыми темпами с момента введения первых ограничений из-за Covid-19 в 2020 году, что отражает замедление глобального спроса по мере роста процентных ставок:

Годовое изменение в глобальных торговых объемах, %

Годовое изменение в глобальных торговых объемах, %

Потребители

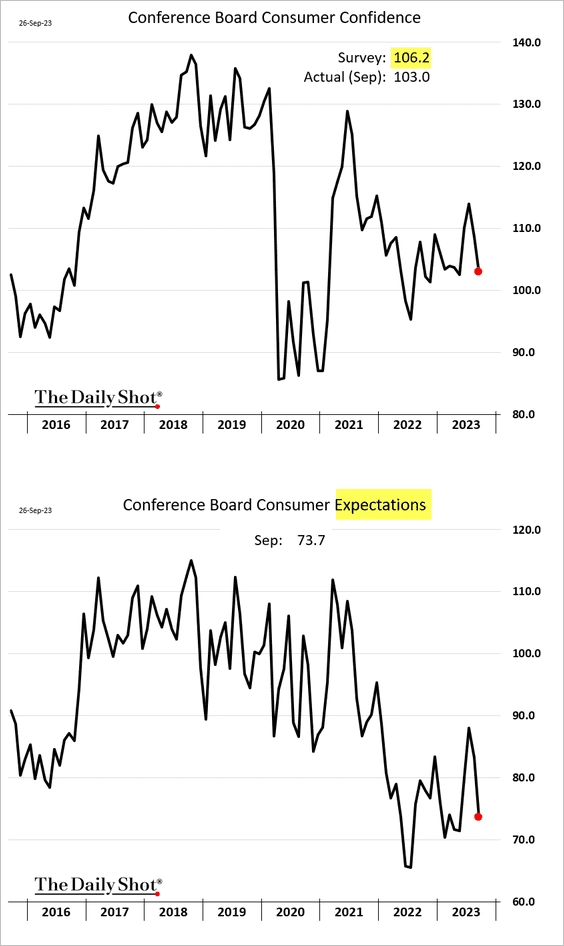

Индикатор Conference Board показал снижение потребительских настроений в этом месяце при заметном ослаблении показателя ожиданий:

Совокупный индикатор потребительских настроений и потребительские ожидания от Conference Board

Совокупный индикатор потребительских настроений и потребительские ожидания от Conference Board

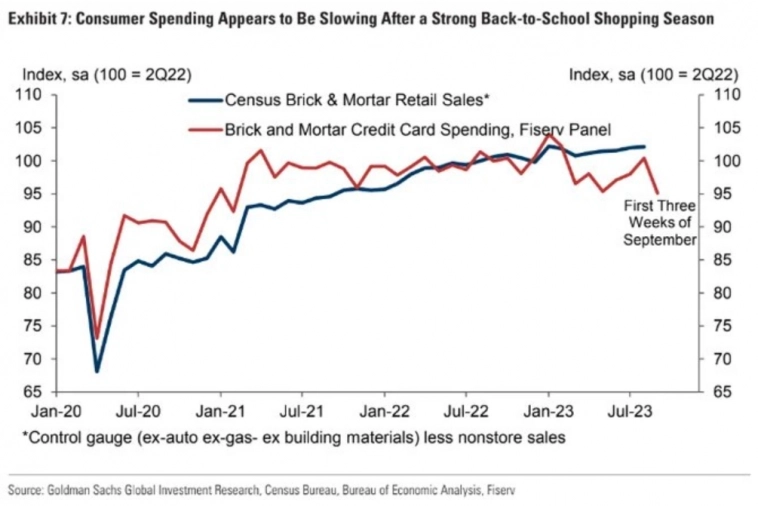

Потребительские расходы замедляются после активного сезона покупок:

Потребительские расходы

Потребительские расходы

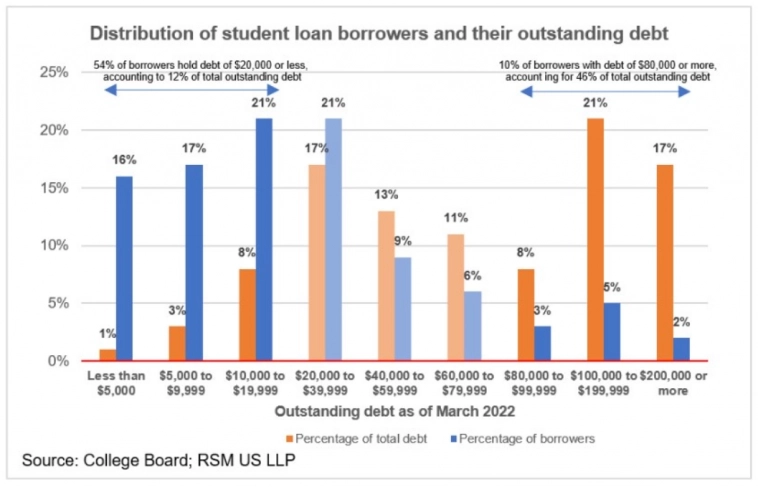

Почти половина всей непогашенной задолженности по федеральным студенческим кредитам приходится на 10% заемщиков, имеющих задолженность в размере 80 000 долларов и более:

Распределение общей суммы задолженностей по величине кредита

Распределение общей суммы задолженностей по величине кредита

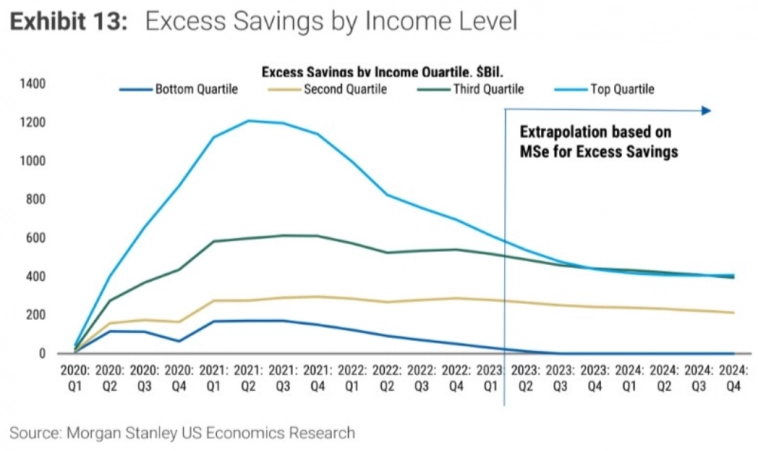

Morgan Stanley оценивает, что домохозяйства с низким доходом полностью исчерпали свои избыточные сбережения, в то время как домохозяйства со средним и более высоким доходом менее охотно тратят свои избыточные сбережения на потребление:

Избыточные сбережения домохозяйств по уровню дохода

Избыточные сбережения домохозяйств по уровню дохода

Что делают другие?

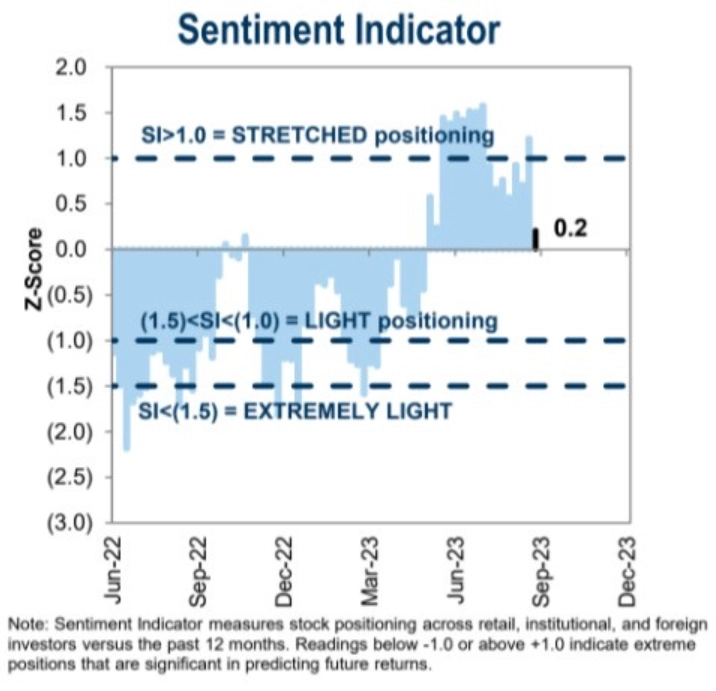

Индикатор настроений Goldman Sachs показывает резкое снижение позиционирования в акции:

Индикатор настроений Goldman Sachs

Индикатор настроений Goldman Sachs

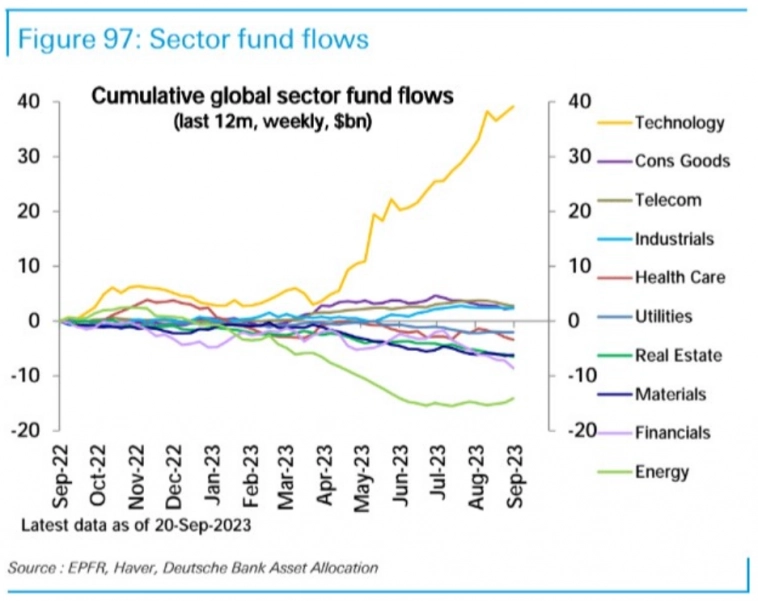

Акции секторов технологий ($1,3 млрд) и энергетики ($0,8 млрд) на прошлой неделе продемонстрировали заметный приток средств, в то время как сектор финансов (-$1,4 млрд) демонстрирует отток средств 8-ю неделю подряд:

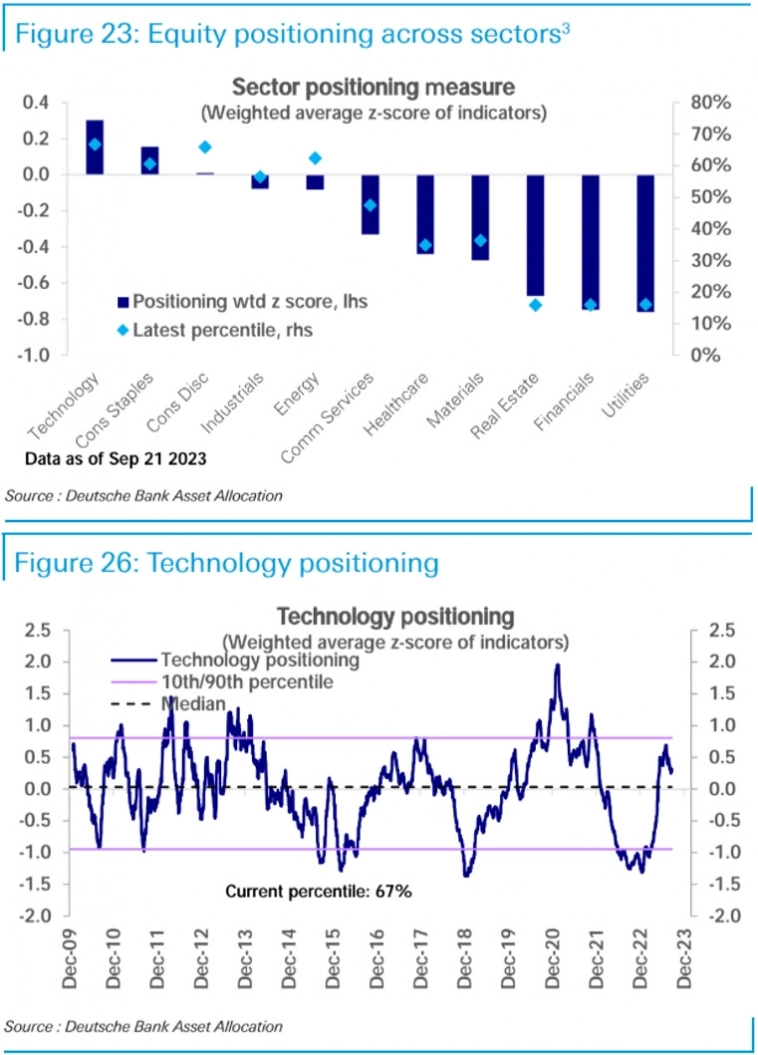

Технологии и товары ежедневного спроса — единственные секторы акций, где позиционирование по-прежнему имеет избыточный вес, хотя и незначительный:

Позиционирование в акции по секторам и позиционирование в сектор технологий

Позиционирование в акции по секторам и позиционирование в сектор технологий

Институциональные инвесторы

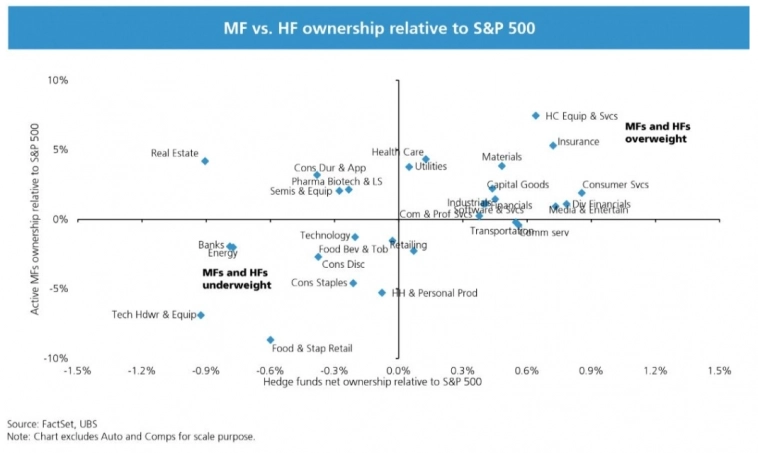

Позиционирование взаимных фондов и хедж-фондов по отношению к секторам S&P 500:

Позиционирование взаимных фондов и хедж-фондов по отношению к секторам S&P 500

Позиционирование взаимных фондов и хедж-фондов по отношению к секторам S&P 500

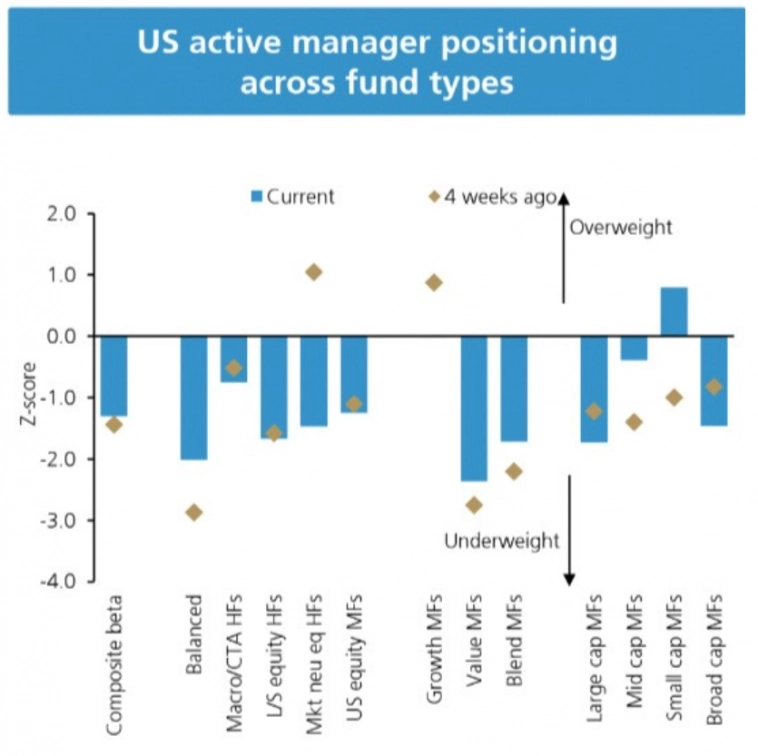

Активные менеджеры фондов практически всех типов в основном имеют сниженный вес акций в портфелях:

Позиционирование активных менеджеров фондов по типу

Позиционирование активных менеджеров фондов по типу

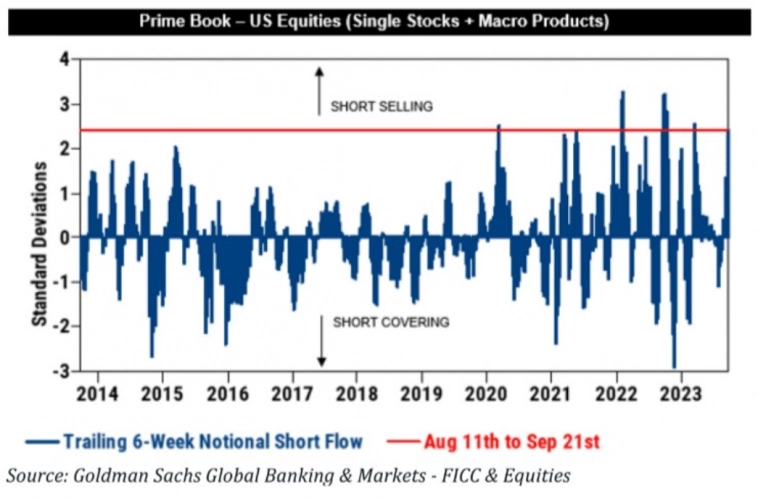

Акции США наблюдали самый большой объем чистых продаж хедж-фондами с 22 января, почти полностью обусловленные короткими продажами:

Объем чистых продаж акций США хедж-фондами

Объем чистых продаж акций США хедж-фондами

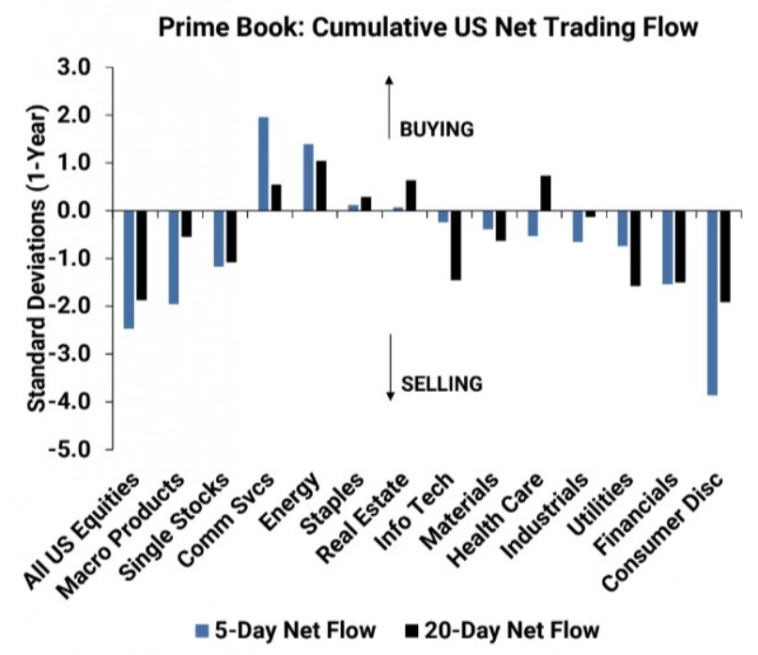

8 из 11 секторов продавались на прошлой неделе. Крупнейшие продажи наблюдались в секторах потребительских услуг, финансов, здравоохранения и информационных технологий, в то время как секторы телекоммуникаций, энергетики и товаров ежедневного спроса были единственными секторами, в которых наблюдались покупки:

Потоки средств хедж-фондов в акции по секторам

Потоки средств хедж-фондов в акции по секторам

Управляющие активами увеличили свои длинные позиции по казначейским облигациям США, а хедж-фонды заняли противоположную позицию:

Длинные позиции управляющих активами и короткие позиции хедж-фондов по казначейским облигациям США

Длинные позиции управляющих активами и короткие позиции хедж-фондов по казначейским облигациям США

Ритейл

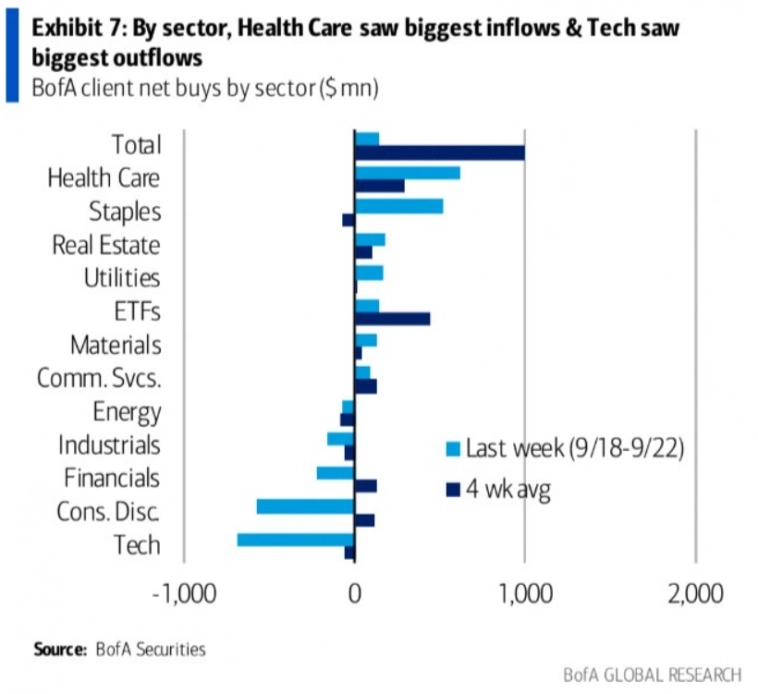

На прошлой неделе клиенты Bank of America были чистыми покупателями акций США ($2,1 млрд) 8-ю неделю подряд, во главе с секторами здравоохранения, товаров ежедневного спроса (самый большой приток с середины августа) и недвижимости:

Потоки средств клиентов Bank of America в акции США по секторам

Потоки средств клиентов Bank of America в акции США по секторам

Индексы

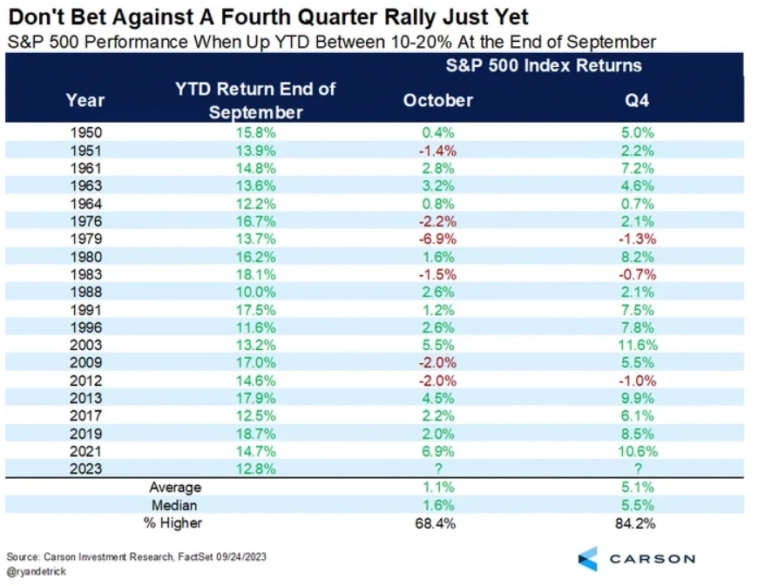

Если к концу сентября индекс S&P 500 вырастал с начала года на 10-20%, то четвертый квартал был продолжением роста в среднем на 5% в 84% случаев:

Средние показатели индекса S&P 500, если к концу сентября индекс вырастал с начала года на 10-20%

Средние показатели индекса S&P 500, если к концу сентября индекс вырастал с начала года на 10-20%

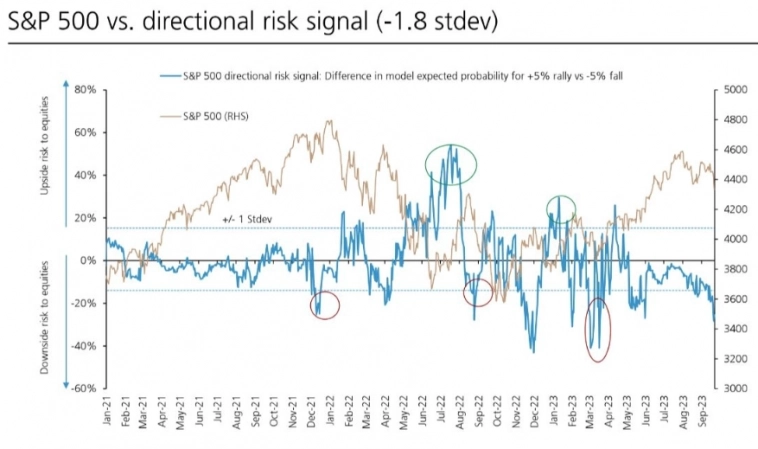

Исторически, когда модель рисков S&P 500 от UBS достигала ±1 стандартного отклонения, доходность индекса в следующий месяц составляла в среднем +4% и-4% соответственно. Сейчас как раз такая ситуация:

Модель рисков S&P 500 от UBS

Модель рисков S&P 500 от UBS

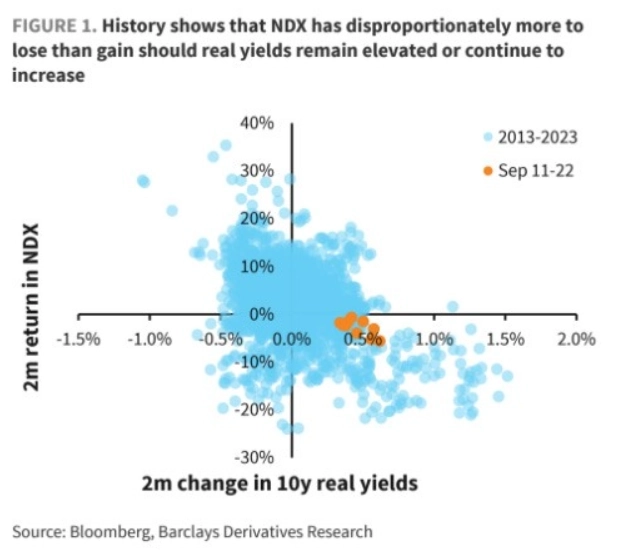

История показывает, что акции индекса Nasdaq 100 сталкиваются с асимметрично большим риском снижения, чем повышения, при текущем или более высоком уровне реальных ставок:

Доходность индекса Nasdaq 100 в зависимости от изменения реальных ставок

Доходность индекса Nasdaq 100 в зависимости от изменения реальных ставок

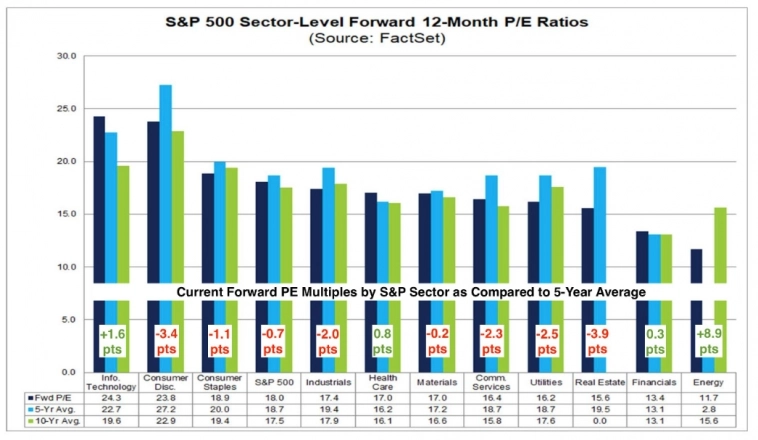

Большинство секторов S&P 500 торгуются со скидкой по сравнению со средними оценками за 5 и 10 лет, и только технологические компании получают заметную премию:

Оценки P/E секторов S&P 500 по сравнению со средними оценками за 5 и 10 лет

Оценки P/E секторов S&P 500 по сравнению со средними оценками за 5 и 10 лет

EPS

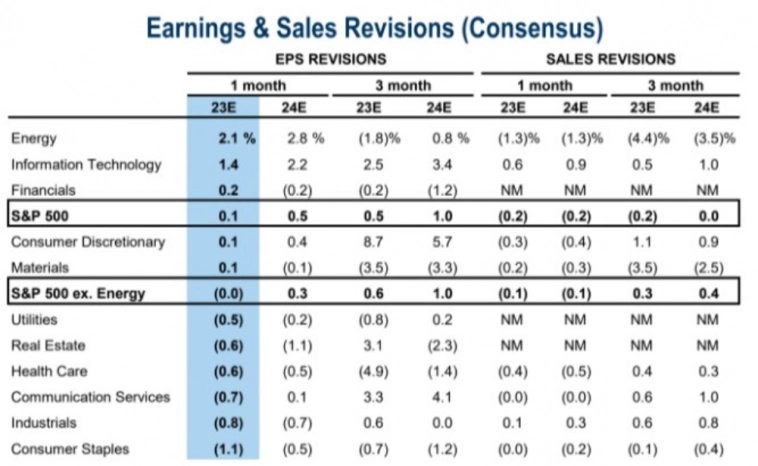

В секторах энергетики, технологий и финансов за последний месяц наблюдались самые большие пересмотры доходов:

Пересмотры доходов компаний из индекса S&P 500 по секторам

Пересмотры доходов компаний из индекса S&P 500 по секторам

Сырьевые товары

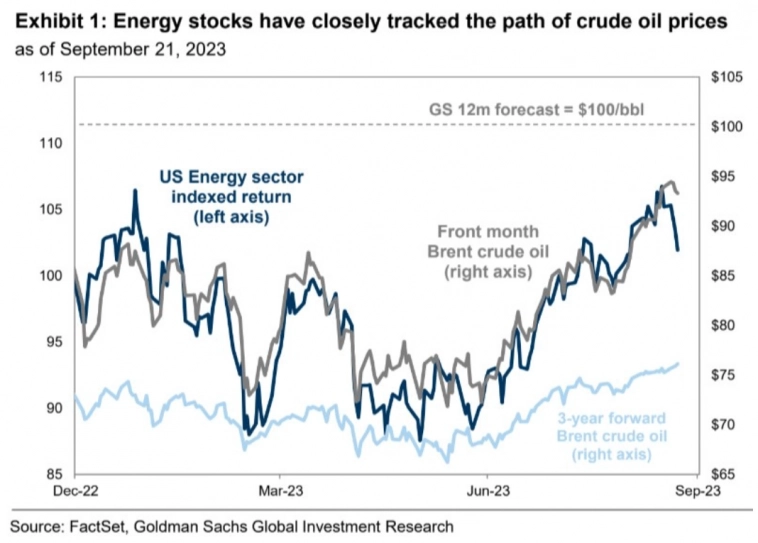

Исходя из cоотношений, сложившихся с 2015 года, энергетический сектор вырастет на +4%, если цены на нефть марки Brent вырастут до целевого 12-месячного показателя Goldman Sachs в 100 долларов:

Энергетический сектор США, цена на нефть Brent на 1 месяц и 3 года вперёд

Энергетический сектор США, цена на нефть Brent на 1 месяц и 3 года вперёд

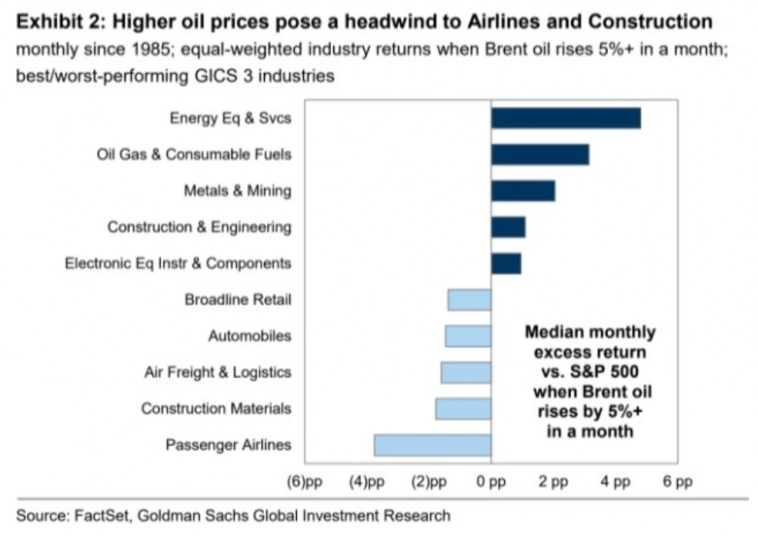

Акции компаний из секторов пассажирских авиалиний, производства строительных материалов, авиаперевозок и логистики обычно отстают от большинства секторов, когда цены на нефть растут более чем на 5% в месяц:

Средняя доходность секторов относительно S&P 500, когда цены на нефть растут более чем на 5% в месяц

Средняя доходность секторов относительно S&P 500, когда цены на нефть растут более чем на 5% в месяц

Успехов в торговле!

📌 Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале «Антон Клевцов»: t.me/traderanswers

теги блога Антон Клевцов

- DXY

- индекс доллара

- инфляция США

- статистика

- AI

- Baidu

- ChatGPT

- Ernie

- nvidia

- S&P500

- S&P500 фьючерс

- treasuries

- акции

- акции США

- Джером Пауэлл

- ИИ

- иностранные акции

- искусственный интеллект

- макроэкономика

- макроэкономика США

- мировая экономика

- рынок США

- рынок труда США

- ставка фрс сша

- трейдинг

- ФРС США

- экономика Китая

- экономика России

- экономика США

- экономический дайджест

Потоки в акции по секторам

Потоки в акции по секторам