Блог им. the_voronov

Почему не растет рынок? Деноминация, ВВП по ППС, крепкий рубль и не простое время для инвесторов. Часть 1

- 29 августа 2022, 10:57

- |

Всем привет. Публикация будет разделена на две части по следующим причинам. Первая часть — основная. Её я написал и опубликовал на сhartist.pro Вторая часть — это разъяснения, так как в ходе обсуждения публикации на chartist.pro стало понятно, что смысл с первого раза тяжело доходит. Эта публикация про макро и в конечном счете, если после прочтения вы с написанным согласитесь, то значит мы думаем одинаково. А одинаково — это значит, что ставка на экспортеров из-за переоценки курса рубля рулетка, а шорт по индексу РТС рисковое дело.

1 августа 2022 года вышло интервью Зампреда ЦБ Сергея Белова. Вот ссылка, ниже интересные цитаты:

— В кризисные периоды неизменно возникает три «страшилки» с приставкой де-: дефолт, девальвация, деноминация. Два уже прозвучали в повестке, а можно ли считать, что масштабное обновление купюр — своего рода показатель, что деноминации не планируется в принципе?Хотя ничего ужасного, кстати, именно в деноминации нет.

— Причин для этого точно никаких нет. На повестке дня этот вопрос не стоял и не стоит, это я могу с уверенностью сказать. Любая деноминация в основном проходит после периода гиперинфляции. Как показывает история, возьмем хотя бы тот же 1998 год, когда была последняя деноминация, это было действительно своего рода отсечением периода финансовой нестабильности. Тогда инфляционные процессы были масштабными. И проведенная деноминация была нацелена на укрепление доверия к российской национальной валюте. Проводимая нами модернизация банкнот преследует другие цели, мы просто стремимся к тому, чтобы наши купюры были более качественными, более долговечными и защищенными.

— И априори вряд ли ЦБ затевал модификацию банкнотного ряда, чтобы потом провести затратную деноминацию? А она затратна, даже если просто убрать пару нолей.

— Деноминация 1998 года была довольно затратной и продолжительной, поскольку активный обмен шел целый год, изымались старые купюры через торговые сети, кредитные организации. И в принципе процесс затянулся на три года. Если мне не изменяет память, было обменено 6 млрд банкнот. Это огромная работа, которая была выполнена сотрудниками банков и торговли.

Сейчас экономических предпосылок для деноминации нет, даже не стоит это обсуждать.

От сюда следует, что по заявлению представителя ЦБ в России деноминация не планируется. При этом деноминация национальной валюты тесно связывается с инфляцией, не просто инфляцией, а гиперинфляцией.

Чтобы двигаться дальше предлагаю разобраться, что же такое деноминация, какие у неё предпосылки и некоторые особенности, связанные с этим явлением.

Если говорить простыми словами, то деноминация это процесс, при котором старые купюры заменяются на новые, но с меньшим номиналом. В своем общем явлении деноминация является денежной реформой. При этом, при деноминации изменяется лишь номинал. Соотношение цен к валюте остается прежним. Ну например, допустим у вас 1000 рублей, на них вы можете купить 10 пачек макарон по 100 рублей. При деноминации ваша 1000 превращается в 100 рублей, но вы так же можете купить 10 пачек макарон, так как и их номинал тоже изменился. Теперь они стоят 10 рублей за пачку. Думаю, принцип понятен.

Итак, что же провоцирует деноминацию? Выделяют несколько предпосылок: девальвация, гиперинфляция, много нулей, большая денежная масса в обороте, необходимость изъятия денег, так как при деноминации происходит их обмен, таким образом денежная масса очищается от фальшивых денег, денег, нажитых преступным путем и т.д.

Думаю, что и с этим не возникнет сложностей. В целом должно быть все понятно. Если нет, то в интернете есть много информации о деноминации. Мы же идем дальше.

26 апреля 2022 года Российская Газета опубликовала выдержки из интервью с секретарем Совета Безопасности России Николаем Патрушевым. Цитирую:

«Для суверенизации любой национальной финансовой системы ее платежные средства должны обладать внутренней ценностью и ценовой устойчивостью, не привязываясь к доллару», — заявил в интервью «Российской газете» секретарь Совета безопасности России Николай Патрушев. По его словам, сейчас эксперты прорабатывают предложенный научным сообществом проект по созданию двухконтурной валютно-финансовой системы.

В частности, как отметил Патрушев, предлагается определить стоимость рубля, который должен быть обеспечен как золотом, так и группой товаров, являющимися валютными ценностями, поставить курс рубля в соответствие реальному паритету покупательной способности.

Ключевые тезисы: суверенизация национальной валюты (попробуем разобраться что это такое немного дальше), внутренняя ценность, ценовая устойчивость, отсутствие привязки к доллару, стоимость рубля обеспечена золотом, реальный паритет покупательской способности.

Важное заявление, ведь оно исходит от секретаря Совета Безопасности. Так или иначе, в дальнейшем мы будем приходить к этим тезисам, но сейчас, чтобы двигаться дальше предлагаю разобраться в двух вещах.

Первое – это влияние деноминации на ценность валюты, устойчивость и отсутствие привязки к доллару. Вы помните, что при деноминации меняется количество знаков в валюте. Было 1000 рублей, стало 100. Но деноминируя национальную валюту, при плавающем мы не можем воздействовать на обменную валюту, тот же самый доллар и получается, что если, к примеру, ранее за 1000 рублей давали 10 долларов, то при деноминации за 100 рублей будут давать те же 10 долларов. Это работает в том случае, когда курс валюты плавающий. Это первая мысль, которая плавно перетекает во вторую.

Второе. Как сказал Николай Патрушев нужно поставить курс рубля в соответствие реальному паритету покупательской способности. Давайте разбираться с этим.

На сайте Росстата есть отличная публикация, которая объясняет, что такое паритет покупательской способности. Ссылку оставляю

Да, вы, наверное, слышали про индекс Биг Мака, это частный пример интерпретации паритета покупательской способности. Давайте скажу своими словами. Сама концепция ППС основана на свободных рынках и свободно конвертируемых валютах. Смысл концепции заключается в том, что курсы национальных валют как бы выравниваются по прошествии определенного периода времени обеспечивая тем самым одинаковую стоимость товаров на разных рынках. Индекс Биг Мака – это упрощенный расчет ППС на основе сопоставимого товара. Допустим Биг Мак в России стоит 150 рублей, а в США 5 долларов. 150/5 = 30 рублей или 1 доллар. Это означает, что на одинаковое количество Биг Мака в нужно потратить в России 30 рублей, а в США 1 доллар.

Но надо сразу оговориться, что принцип ППС будет выполняться только в свободных, не ограниченных санкциями, пошлинами экономиках. При вмешательстве принцип ППС не работает (не работает с оговоркой, поймете чуть позже). Так для чего нужен нам не работающий ППС? Чтобы оценить возможные тенденции в курсах валют, увидеть манипуляции, сравнить экономики разных стран без учета ДКП и т.д.

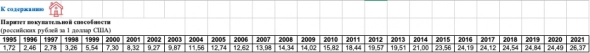

То, что российский рубль является одной из самых недооцененных валют мира в 2019, 2020 годах говорили многие и это действительно правда. Как раз ППС помогает нам понять эту недооцененность. Занимается такой оценкой у нас Росстат и из данных предоставленными органом статистики курс рубля к доллару США исходя из ППС на конец 2021 года был равен 26 рублей 37 копеек.

Теперь вернемся к тому, о чем я говорил: при вмешательстве принцип ППС не работает (не работает с оговоркой, поймете чуть позже).

Чтобы раскрыть этот тезис, я хочу процитировать Эльвиру Набиуллину. Цитата из её выступления на съезде РСПП:

Почему мы не можем заниматься управлением курса? Многие говорят: начинайте управлять курсом! Даже если мы посмотрим собственный опыт, когда был управляемый курс, курсом управляют номинальным. В начале 2000-х годов курс все равно рос. Либо и реальный курс должен расти, либо это уходит в инфляцию.

Давайте мы возьмем за реальный курс рубля курс по ППС, то есть 26 рублей 37 копеек. Из таблицы, предложенной нам Росстатом видно, что реальный курс растет, рубль слабеет. Но он слабеет значительно меньшими темпами по сравнению с обменным курсом. Если следовать логике Э.Н., концепции ППС, то получается, что та разница между реальным и номинальным курсом рубля, которая сейчас есть в России это не что иное как инфляция.

То есть искусственное ослабление рубля, которое проходило все этом время, в реальности разгоняло инфляцию внутри страны, так как реальный курс по ППС не рос такими темпами.

Чтобы доказать это утверждение я использую график рубль/доллар и диаграмму с уровнем инфляции в РФ. Ниже вы увидите, что инфляционные пики сопровождались с резкими колебаниями обменного курса. Чем волатильней и выше курс доллара, тем выше уровень инфляции. Почему? Потому что в таких моментах спред между реальным курсом по ППС и номинальным обменным максимальный. И как сказала Э.Н.: «Либо и реальный курс должен расти, либо это уходит в инфляцию».

Так же эту гипотезу подтверждает индекс физического объема ВВП, расчеты вы можете найти по ссылке на Росстат, которую я оставлял выше. Несмотря на то, что ВВП за 21 год вырос в 18 раз, ИФО вырос всего 90%. А это означает, что все это время росли цены, реального роста экономики практически не было.

Кто выиграл от искусственного обесценения национальной валюты? Экспортеры и бюджет за счет налогов, в том числе НДПИ. Возможно, здесь и кроется загадка Сургутнефтегаза, который собирал все это время кубышку, по причине благоприятной конъюнктуры в следствии высокого курса доллара. Кто остался не у дел? Потребители. Так что мысль о том, что вот мы чуть обесценим рубль и получим дополнительный доход в бюджет, связана с тем, что на потребителя ложится дополнительный расход. В экономике не бывает пустот и если где-то прибыло, значит где-то убыло и к сожалению отклонение обменного курса от курса по ППС играло против потребления в России.

Итак, вернемся к тому, что тезис о необходимости соответствия реального курса рубля паритету покупательской способности выдвинут не мной, а идет от власти. Интересно только, почему об этом заговорили сейчас, а не допустим 10 годами ранее?

Постоянная девальвация национальной валюты через обменный курс привела к тому, что экспортно-ориентированные компании, чьи расходы выражались в рублях, а доходы в долларах показывали лучшие значения по марже, прибыли, рентабельности. Себестоимость производимой продукции, с учетом обменного курса в долларах была низкой. Труд был дешев. Что будет при укреплении рубля до уровня ППС? Все зависит от конъюнктуры. Если цены на товар высокие, то это поможет нивелировать эффект от укрепления рубля, а если нет?

В декабре прошлого года Павел Сорокин назвал нам себестоимостьроссийской нефти

То есть при курсе 73 – 75 рублей 1 баррель нефти, допустим стоил 15 долларов. Возьмём по минимуму. Следовательно, 1 баррель нефти был равен 1125 рублей. Что будет, если курс окажется реальным, то есть придет к паритету по ППС? Тогда себестоимость добычи 1 барреля нефти будет равна 1125/26,37 = 42,6 доллара за баррель! И это в лучшем из сценариев!

Да, при текущей цене на Brent, текущем дисконте добыча все равно остается в целом рентабельной. Есть маневры по снижению НДПИ (могут быть). Но в целом надо понимать, что при движении курса в сторону паритета ППС себестоимость наших экспортеров будет возрастать и помогут им только сохранение высоких цен. При низких ценах кое-кого даже отмена НДПИ не спасет.

Теперь давайте к деноминации и её предпосылкам вернемся.

1. Девальвация. Если смотреть динамику курса рубля и сравнивать его с курсом по паритету ППС, то конечно же российская валюта девальвировала. Номинально, но девальвировала. Да и не номинально тоже девальвировала, просто более медленными темпами. При этом девальвировала с 1995 года.

2. Гиперинфляция. Ну без этого тоже не обошлось. Во-первых из-за номинального курса, как сказала Э.Н. «это уходит в инфляцию». Да и реальная инфляция за последние несколько лет не редко была двузначной. А цены на газ, нефть и т.д. просто молчу. В общем гиперинфляция есть и продолжается сейчас во всем мире. При этом в России это чувствовалось ещё с 2014 года.

Изъятие денег из оборота в следствии большой денежной массы. Экономические отношения эволюционируют и изымать деньги можно не в «лоб», а завуалировано. Последние два – три года были для фондового рынка связаны с притоком частных инвесторов. Перед обвалом рынка суммы вложений в финансовые инструменты 1. оценивались в млрд рублей. Более консервативные покупали подорожавшую недвижимость, разумеется, через ипотеку. Так, что со способами изъятия тоже не все просто.

Так что же получается, предпосылки к деноминации есть? Давайте определимся, что в общем понимании деноминация – это денежная реформа. Такие реформы уже были в СССР. Была реформа 1947 года, была реформа 1961 года. И если реформа 1961 года привела к обесценению рубля, то денежная реформа 1947 года привела к снижению цен, которые до начала реформы были раздуты (аналогия с сегодняшним днем). На эту тему есть отличная статья и называется она: Шесть сталинских ценовых послаблений глазами ученого-экономиста. Статья опубликована в Российской Газете, автор известный многим Яков Миркин.

Реформа 1947 года сопровождалась конвертацией по разному курсу. Фактически это можно назвать изъятием ликвидности, потому что коэффициент конвертации ставился в зависимости от накоплений и места хранения ликвидности. Можно было поменять ликвидность 1 к 1, если деньги хранились в Сбербанке, а сумма не превышала 3 тысяч рублей, и можно было поменять 10 старых на один новый если деньги хранились дома.

Одновременно с этим были отменены карточки и введены сниженные государственные розничные цены.

В статье приведенной выше Яков Миркин писал:

Перед началом денежной реформы государственные розничные цены были выше уровня 1940 г. в 3,04 раза. После ее завершения, в 1948 г., — в 2,56 раза16.

Лучше сказать еще раз. Из денежной реформы население вышло с едиными государственными ценами, которые были выше довоенных в 2,56 раза, — при ликвидации более 90% сбережений в наличности, имевшейся на руках, 16% вкладов и более 60% сбережений в облигациях.

Это и была «база» для будущих шести «сталинских снижений цен» в 1948 — 1953 годах.

То есть заделом для деноминации были изъятие денег и инфляция, что напоминает текущую ситуацию достаточно близко. Потеря денег на фондовом рынке, дорогая ипотека, спред между реальным курсом по ППС и номинальным, который уходит в инфляцию. Что остается?

Остается ввести «новые деньги», привязать их к золоту и группе товаров, поставить курс рубля в соответствие реальному паритету покупательной способности. Таким образом, подавив спрос, изъяв излишки можно приступать к реформе и приводить курс национальной валюты к паритету, а цены… а что цены? Господин Володин ведь сказал, что более чем 77% иностранных компаний не ушли из России. И если рубль будет укрепляться, им станет выгодно продолжать поставлять продукцию на наш рынок, да и цены будут другими.

Совпадение, но именно сейчас речь идет о цифровом рубле. Как вы думаете, будет ли он обеспечен группой товаров? Думаю, вопрос риторический. Как вы думаете наличные и безналичные деньги не могли соответствие реальному паритету покупательной способности, а цифровой рубль сможет? Сомнений у меня по этому поводу все меньше и меньше.

Ну и на последок хочу процитировать тезис из основных направлений ДКП ЦБ РФ:

Введение цифрового рубля повлияет на спрос экономических агентов на наличные деньги и средства на банковских счетах. Хотя общий̆ спрос на деньги не изменится, цифровой̆ рубль частично заместит другие формы денег. Соотношение между различными формами денег будет зависеть от ряда факторов, в том числе от удобства их использования, транзакционных издержек и ограничений при конвертации средств из одной формы денег в другую, уровня процентных ставок по банковским депозитам, определяющего привлекательность и конкурентные преимущества безналичных средств банков.

Теперь вопрос: «Только мне кажется, что установлением различных ставок, различных транзакционных издержек, ограничений и т.д. фактически будет установлен коэффициент конвертации?»

Ну да ладно, теперь к выводам. Думаю, что деноминация подобная той, что была в 47 году (сталинская реформа) будет в ближайшем будущем в России. По итогам этой реформы рубль укрепится, цены на некоторые товары снизятся, а новыми деньгами будет обеспеченный цифровой рубль.

В этом случае надо особенно кропотливо подходить к выбору финансовых активов. Но, наверное, стоит быть осторожным с тезисом о скором восстановлении фондового рынка за счет ослабления рубля и увеличения выручки экспортеров.

теги блога Сергей Воронов

- Globaltruck

- QIWI

- QIWI plc

- X5 Retail Group

- акции

- Акции РФ

- ВТБ

- Газпром

- ГлобалТрак

- Годовой отчет

- ГТМ

- дивиденды

- инвестидеи

- инвестиции

- инвестиционные идеи

- кризис

- Магнит

- Мечел

- облигации

- ОВК

- овк финанс

- ОВК Финанс облигации

- окей

- полюс золото

- прогноз по акциям

- Психология биржевой торговли

- Распадская

- Ренессанс Страхование

- Россети

- ФСК Россети

- фундаментальный анализ

- фундаметальный анализ

Деноминация 47го съела практически все накопления граждан. Если такое провернут сейчас то выиграют те кто в иностранной валюте имеет накопления.

Т.е т.к все затраты это импорт или привязаны к заграничным ценам. Единственное на чем можно экономить это на зарплате.

А индекс биг мака смешно… он в россии меньше по весу… и сельское хозяйство дотируется…

облигации же это долговая масса, откуда потеря в 60%.