Блог им. Hamvestor

В поисках стабильности. Marc Rubinstein. Net Interest

- 24 мая 2022, 18:11

- |

За последние пару лет, как и многие другие, я наблюдал за тем, как технологи пытались воссоздать банковскую систему. Умные люди, они объединили принципы экономики и информатики, чтобы воспроизвести структуры «традиционных финансов» в криптоэкосистеме. Мы уже обсуждали здесь некоторые из их подвигов: В книге "Мои приключения в стране криптовалют" (My Adventures in CryptoLand), а в книге "Изобретение финансовой системы" (Reinventing the Financial System) я рассмотрел некоторые параллели.

Сложность заключается в том, что финансовые системы склонны к нестабильности. Это происходит потому, что финансы строятся на доверии, а доверие может быть эфемерным. В традиционных финансах за многие годы накопился набор инструментов для поддержания уверенности, однако в новой экосистеме подобных инструментов может не хватать. Возможно, в этом нет ничего удивительного. Защитные механизмы в традиционных финансах развивались веками методом проб и ошибок. После наполеоновских войн во второй половине 1810-х годов экономика Великобритании характеризовалась сильной финансовой нестабильностью; потребовался Закон о банковском уставе 1844 года, чтобы установить некоторое спокойствие — и это было только начало.

В отличие от этого, параллельная криптовалютная финансовая система развивалась очень быстро. Во многих случаях ее первопроходцы даже не осознавали, что идут по уже проторенному пути.

«В самом начале проекта, я помню, мы даже не понимали… что мы, по сути, просто строим протокол, который делает то же самое, что и дробное резервное банковское дело, делает что-то очень похожее на то, как работает банковская система частичного резервирования, и мы просто реализуем это в виде протокола блокчейн. Мы думали, что делаем что-то совершенно, совершенно отличное от того, как обычно работают деньги в традиционном смысле». [источник]

Неспособность обеспечить надежную защиту в полной мере проявилась в прошлом месяце, когда один криптопроект, Terra, впечатляюще взорвался. Этот проект был новой стабильной монетой — типом частных денег, которые лежат в основе новой финансовой архитектуры, создаваемой вокруг криптовалют. В отличие от других криптоактивов, стабильные монеты предназначены для того, чтобы быть стабильными. Большинство из них привязаны к доллару США и призваны отслеживать его один в один. На протяжении большей части своей (хотя и короткой) жизни 1 TerraUSD стоил 1 доллар США… пока однажды не перестал стоить. В начале этого месяца механизм отслеживания Terra разрушился, что привело к снижению стоимости TerraUSD; сегодня 1 TerraUSD стоит всего 9 центов. Непосредственно перед крахом стоимость TerraUSD в обращении составляла 30 миллиардов долларов, большая часть которых теперь исчезла.

По словам Марка Твена, «Нас ведёт к беде не то, что мы чего-то не знаем… К беде ведёт знание, которое мы считаем «истинным», но которое на самом деле ошибочно.».

Так что же пошло не так? И чему могут научить нас двести лет истории денежного обращения в отношении финансовой стабильности? Чтобы ответить на этот вопрос, нам нужно глубже изучить механику стабильных монет.

Алгоритмические стейблкойны

В современной экономике большая часть денег является отражением банковских депозитов. Поэтому, чтобы создать параллельную финансовую систему, сначала нужно создать параллельные банковские депозиты. Криптопредприниматели делают это с помощью стабильных монет.

Существуют различные способы привязать стоимость стейблкоина к стоимости такого общепризнанного актива, как доллар США. Один из них — хранить эквивалентные доллары США в резерве: на каждый новый выпущенный вами стейблкоин у вас в резерве есть эквивалентные доллары США для его поддержки. Другой вариант — хранить другие активы, но брать их больше, чем нужно, чтобы был буфер для смягчения колебаний между стоимостью залога и доллара США. То есть вместо того, чтобы хранить доллары США в подсобке в соотношении 1:1, у вас есть что-то другое в соотношении, скажем, 1,5:1. Если стоимость этого залога падает, у вас есть время, чтобы потребовать еще, а если его нет, вы просто выкупаете стейблкоин.

Компания Terra не стала использовать ни один из этих подходов; она выбрала третий — вмешательство в рынок. Для этого она использовала другую созданную ею монету — Luna, которая давала право собственности на создаваемую систему. Если в результате роста спроса 1 TerraUSD поднимался в цене до 1,01 доллара США, протоколы Luna позволяли держателям Luna обменять 1 доллар Luna на 1 TerraUSD, получив прибыль в 0,01 доллара США. Если же из-за падения спроса 1 TerraUSD упадет в цене до 0,99 USD, протоколы позволят держателям TerraUSD обменять 1 TerraUSD на 1 USD Luna. Учитывая, что вы можете купить 1 TerraUSD за 0,99 USD и обменять на Luna стоимостью 1 USD, вы получите прибыль 0,01 USD.

Если это звучит немного сложно, то это потому, что так оно и есть, и вы правильно сделали, что держались подальше. Алхимия прекрасно работает до тех пор, пока Luna имеет какую-то ценность. Такая ценность может быть получена из транзакционных сборов, которые система собирает по мере своего роста, из субсидий, направленных на владельцев Luna, или из агрессивного маркетинга. Осознавая, что вся система держится исключительно на воспринимаемой ценности Luna, Terra задействовала все три стратегии, и не в последнюю очередь третью — агрессивный маркетинг. Ее основатель, До Квон, не стеснялся в Твиттере:

Через девять месяцев после этого обмена доверие к Luna испарилось, а вместе с ним и Terra. Точный катализатор несущественен: некоторые держатели начали переоценивать ценность Luna, и это зацепило их. Возникла петля обреченности, поскольку организация была вынуждена выпускать больше Luna для защиты стоимости TerraUSD даже при падении цены Luna. Фрэнсис Коппола был прав: механизмы самокоррекции не работают, когда люди в панике бегут к выходу.

Привязки редко выдерживают шаткое основание, а скорректированная на риск прибыль от ставок против них может быть огромной, учитывая асимметричную отдачу. В 1990-х годах Джордж Сорос заработал миллиарды для инвесторов, делая ставки против нестабильных валютных привязок. Ключевая неопределенность заключается в выборе времени. Успех Сороса был достигнут как за счет правильного выбора времени и размера сделок, так и за счет направления. Он сделал первоначальную ставку против стерлинга в августе 1992 года и увеличил ее через несколько дней после того, как в сентябре была нарушена привязка. Один управляющий криптофондом сказал о ситуации на Терре: «Вот почему мы не начинали шортить эту штуку до недавнего времени… Я не хочу говорить точно, когда именно, но это было где-то в этом месяце, а на самом деле не раньше, чем в этом, мы стали шортить. И вы знаете, я думаю, что в таких вещах, как эта, поторопиться — это почти так же плохо, как быть неправым»[1].

По жестокому стечению обстоятельств, одним из руководителей макро хедж-фондов, которому следовало бы более скептически относиться к долговечности привязки активов, является Майк Новограц. Будучи основателем и генеральным директором Galaxy, он вкладывал значительные средства в Terra: фирма была одним из первых инвесторов Terra, и у него даже была татуировка Luna на руке. Однако в январе 2015 года Новограц прогорел, когда центральный банк Швейцарии отказался от привязки швейцарского франка к евро. Его фонд в инвестиционной группе Fortress был ликвидирован в конце того же года. «Бизнес хедж-фондов — дарвиновский», — сказал он во время звонка инвесторам.

Стейблкойны, обеспеченные криптовалютами

До эпохи централизованного банковского обслуживания частные банки выпускали собственные деньги. В США об этом периоде вспоминают не очень хорошо, где политики нелицеприятно сравнивают сегодняшние стабильные монеты с «диким банковским делом», которое в конечном итоге было ограничено в 1863 году. «Период XIX века, когда в США существовала активная конкуренция между эмитентами частных бумажных банкнот, сегодня печально известен неэффективностью, мошенничеством и нестабильностью платежной системы», — заявила год назад глава Федеральной резервной системы Лаэль Брейнард.

Однако в других странах эта модель была более успешной. В Шотландии банки свободно конкурировали между собой в выпуске банкнот. Банкноты были деноминированы в фунтах, но являлись обязательствами отдельных банков, и они активно конкурировали, пытаясь заставить людей брать именно их банкноты, а не банкноты конкурирующего банка [2].

В криптоэкосистеме шотландская модель наиболее непосредственно реализуется через Maker — криптовалютный «банк», выпускающий стейблкоин Dai. Мы подробно обсуждали эту модель в книге «Изобретая финансовую систему», но вкратце она работает следующим образом: Инвестор приходит в Maker за кредитом, вооружившись некоторым залогом, который он с удовольствием хранит в хранилище — как правило, это криптоактив, например Ethereum. На каждые $100 стоимости криптоактивов Maker выдаст кредит в размере $66, что необходимо для обеспечения буфера защиты от возможного падения стоимости актива. Maker принимает залог и выдает кредит, для чего выпускает свои деньги Dai.

Среди крипто-пуристов это популярная модель. Она позволяет выпускать стейблкоин, привязанный к доллару США, без необходимости связывать реальные доллары США. Проблема заключается в том, что это связано с другим обеспечением, что сдерживает рост. Среди непуристов — или, по крайней мере, тех, кто менее привержен идеалу децентрализации — проблемой модели является отсутствие регулирования. Хотя Maker и выглядит как банк, он не регулируется как банк. Одной из мер защиты, которая с годами развивалась в традиционной банковской системе, является страхование вкладов; не имея банковской лицензии, Maker не предлагает страхование вкладов. Поэтому вкладчики должны понимать, какой риск они принимают на себя в качестве кредитора.

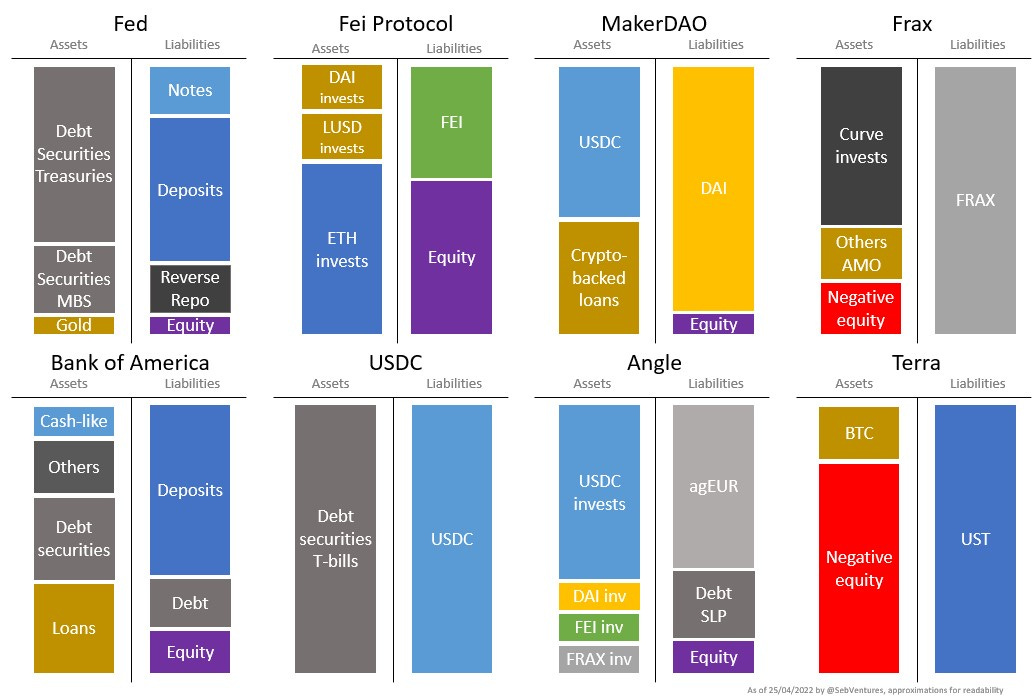

К счастью, сравнение балансов доступно (спасибо, @SebVentures). Но так же, как немногим вкладчикам хватает терпения изучать баланс Bank of America (внизу слева), мало кто хочет смотреть на баланс эмитента стабильных монеток (хотя баланс Terra (внизу справа) — просто загляденье). Альтернативная, более простая структура — инвестировать в стабильные монеты, полностью обеспеченные фиатной валютой, — больше похожа на фонд денежного рынка, чем на банк.

источник: @SebVentures

Стейблкойны, обеспеченные фиатными валютами

Когда в 1845 году шотландская банковская система была официально передана под контроль Банка Англии, шотландские банки сохранили право выпускать собственные банкноты, но по закону они были обязаны откладывать активы стоимостью не менее стоимости всех своих банкнот, находящихся в обращении. И по сей день Банк Англии нанимает небольшую группу сотрудников в своем Управлении банкнот для контроля за соблюдением этого требования. Эта группа проводит физические проверки активов, огражденных для обеспечения банкнот, которые могут включать банкноты Банка Англии в 1 миллион фунтов стерлингов, известные как гиганты, и банкноты Банка Англии в 100 миллионов фунтов стерлингов, известные как титаны, и анализирует ежедневные данные, предоставляемые уполномоченными банками.

Модель близка к фиатному стейблкоину, крупнейшим в обращении является Tether. Опять же, здесь нет регулятивного надзора, поэтому вкладчикам приходится самостоятельно работать, чтобы определить стоимость своей ценной бумаги, но балансовые отчеты в этой категории, как правило, легче читать. Их готовит не маленькая команда из Банка Англии, а команда бухгалтеров — и они, как правило, идут с отставанием. Только на этой неделе Tether раскрыл свой консолидированный отчет о резервах за март 2022 года.

На эту дату в обращении находилось 82,2 миллиарда цифровых долларов (UDST). В прошлом организацию критиковали за то, что она держала слишком много рискованных коммерческих бумаг под эти депозиты. К марту она сократила долю коммерческих бумаг до 24% с 31% активов, хотя доля фондов денежного рынка, которые сами могут иметь риски, связанные с коммерческими бумагами, выросла до 8% с 3%. Самые безопасные активы — казначейские векселя США и наличные деньги — по-прежнему составляют лишь около половины активов Tether (53% против 49%), а более непрозрачные активы, такие как обеспеченные кредиты, корпоративные облигации, фонды, драгоценные металлы и «другие инвестиции (включая цифровые токены)» составляют около 14% активов (против 16%).

Если вы не уверены в стоимости активов финансовой компании, то собственный капитал обеспечивает подушку безопасности для вкладчиков. Это одна из причин, по которой банки предъявляют такие жесткие требования к собственному капиталу. Но в случае с Tether за всей конструкцией стоит всего 162 миллиона долларов, что эквивалентно 0,20% активов. Таким образом, если стоимость портфеля активов Tether упадет более чем на 0,20%, возникнет дефицит платежеспособности, который необходимо восполнить.

Поэтому неудивительно, что вкладчики становятся нервными (хотя непонятно, почему это происходит так долго). С прошлой недели, когда Tether на короткое время потерял привязку, было выведено более 9 миллиардов долларов США, что эквивалентно более 10% его эмиссии. А 3pool компании Curve, которая выступает в качестве своеобразного междилерского брокера между стейблкойнами, сигнализирует о продолжающемся давлении вывода средств. 3

Бенефициаром всего этого может стать USDC, стейблкоин, управляемый компанией Circle Internet Finance, которая подала заявку на выход на биржу через слияние SPAC. В то время как другие монеты теряют долю, эта монета ее набирает. В отличие от Tether, он держит активы в наличных и краткосрочных казначейских векселях. Согласно отчету об аттестации, «общая справедливая стоимость активов, номинированных в долларах США, хранящихся на сегрегированных счетах, по меньшей мере, равна USDC в обращении на дату отчета». Подобная аттестация проводится не так регулярно, как у TrueUSD, другого стейблкоина, который предоставляет отчеты в режиме реального времени. Circle также не находится под таким активным надзором, как Paxos Trust или Gemini Trust, которые подверглись надзору со стороны Департамента финансовых услуг Нью-Йорка (NYDFS). Но по сравнению с ними у нее есть масштаб, а в бизнесе сетевых денег это важно — это одна из причин, по которой Tether процветала так долго, несмотря на свои недостатки.

Одна из проблем, с которой сталкиваются все эмитенты стейблкоинов, — как заработать деньги в качестве частных предприятий. Банки зарабатывают деньги, получая процентный спред; фонды денежного рынка — за счет комиссионных. Постоянный парадокс в сфере финансовых услуг заключается в том, почему так много инвестиционного капитала направляется в отрасль, которая просто не является прибыльной. В течение большей части 2010-х годов доходность капитала банковского сектора США находилась в диапазоне 5-10%, а фонды денежного рынка были вынуждены отказаться от комиссионных в условиях низких процентных ставок. Но когда ставки растут, появляется возможность.

В прошлом году компания Circle заработала 28 миллионов долларов в виде процентного дохода по USDC. После распределения доходов с партнерами и транзакционных издержек доход от USDC составил всего 16 миллионов долларов, несмотря на то, что к концу года было выпущено монет на 42 миллиарда долларов. Причина очевидна — низкие ставки. Около четверти резервов USDC хранилось в наличных, заработавших за год всего 0,16%, а три четверти — в казначейских векселях США, заработавших 0,05%. В рамках процедуры подачи отчетности Circle опубликовала свои прогнозы прибыли на ближайшие годы. Возможно, компания рассчитывала на более высокий объем эмиссии в 2022 году, чем сейчас кажется вероятным (по ее прогнозам, к концу года в обращении будет находиться 110 млрд долларов), но ставки также выше, поэтому целевой показатель в 275 млн долларов чистого дохода от USDC может оказаться не таким уж далеким.

Это критическое время для стейблкоинов в их стремлении стать разумным альтернативным механизмом платежей. Взрыв Terra оставил осадок на всем пространстве, и в любом случае они были на пути к ужесточению регулирования. Но поскольку повышение ставок создает возможности для получения прибыли, выжившие с низким уровнем риска могут оказаться в выгодном положении.

[1] — Один из менеджеров хедж-фондов, который ошибался (по крайней мере, пока) в отношении разрушения привязки, — это Билл Акман из Pershing Square. Он годами ждал, что привязка гонконгского доллара сломается, изложив свои доводы в 140-страничной презентации в 2011 году. Через несколько лет он сдался.

[2] — Terra также вела активную конкурентную борьбу через маркетинговый канал. "@terra_money — старейший и наиболее широко используемый алгоритмический стейблкойн среди всего сущего [sic]", — написал в Твиттере До Квон. «Преклонитесь перед королем».

[3] — В Шотландии XIX века тоже был такой случай.

теги блога Hamvestor

- Bridgewater Associates

- MMT

- S&P500

- stablecoin

- валюта

- валюты

- вертолетные деньги

- долг

- ЕАЭС

- золото

- инфляция

- Китай

- кредитно-денежная политика

- кризис

- криптовалюта

- монетарная политика центральных банков

- нефть

- Новый Мировой Порядок

- Облигации

- Россия

- рэй далио

- стейблкоин

- фиатные деньги

- экономика

- энергетика