SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. AlekseyNik

Облигации ОФЗ

- 12 февраля 2022, 18:00

- |

Уважаемые пользователи ресурса, возник вопрос про облигации ОФЗ

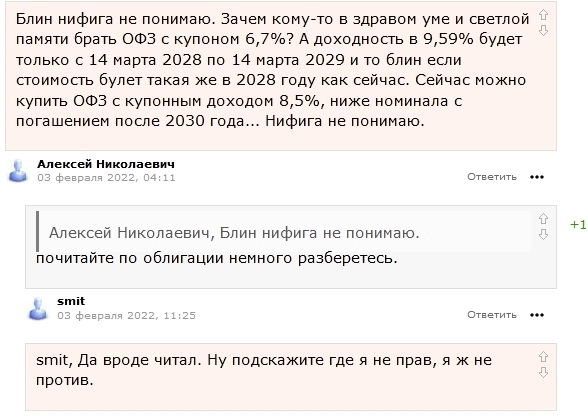

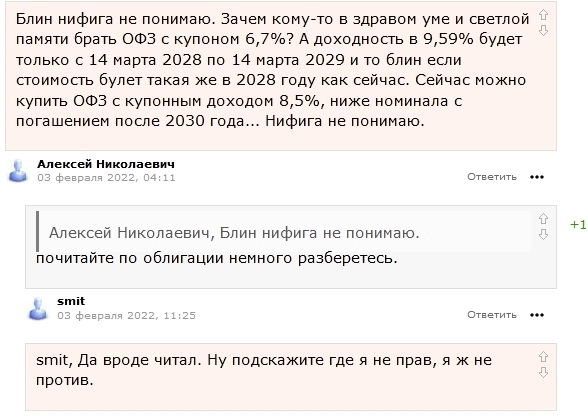

В теме smart-lab.ru/blog/763341.php написал комент… на что получил ответ почитать про облигации

Ответ не дождался… Подскажите пожалуйста где я не прав?

Зачем покупать ОФЗ с купонной доходностью в 6,7% даже если цена покупки 86,335% от номинала, что соответствует доходности 9,59% годовых???

Я же правильно понимаю, что доходность в 9,59% годовых будет только в последний год обращения облигации если такая стоимость будет до погашения 14 марта 2029 года? А она будет стремится к номиналу ближе к погашению.

И что лучше тогда уж взять ОФЗ 26218 с ценой покупки 93.623% от номинала и купонным доходом в 8,5%?

В теме smart-lab.ru/blog/763341.php написал комент… на что получил ответ почитать про облигации

Ответ не дождался… Подскажите пожалуйста где я не прав?

Зачем покупать ОФЗ с купонной доходностью в 6,7% даже если цена покупки 86,335% от номинала, что соответствует доходности 9,59% годовых???

Я же правильно понимаю, что доходность в 9,59% годовых будет только в последний год обращения облигации если такая стоимость будет до погашения 14 марта 2029 года? А она будет стремится к номиналу ближе к погашению.

И что лучше тогда уж взять ОФЗ 26218 с ценой покупки 93.623% от номинала и купонным доходом в 8,5%?

703 |

Читайте на SMART-LAB:

📃 AI-саммари новостей за секунды

Поток информации уже давно превышает разумные объёмы. Отчёты, заявления менеджмента, сделки, дивиденды, аналитика — в таком многообразии легко...

13:04

DDX Fitness

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в...

12:04

теги блога Алексей Николаевич

- Fix Price

- GameStop

- Tesla

- Акрон

- Акции

- Алроса

- Алроса Нюрба

- Армада

- Банк Санкт-Петербург

- Башинформсвязь

- Биржа

- Блог

- брокеры

- второй эшелон

- Газпром

- ГМК Норникель

- гэп

- дивиденды

- Закон

- Законопроекты

- ИИС

- ИИС-3

- инвестирование

- инвестиции

- Инвестор

- Инвесторы

- Итоги года

- квалифицированный инвестор

- конфасмартлаба

- конференции

- Кризис

- криптовалюта

- Кубаньэнергосбыт

- Ленэнерго

- ЛЧИ

- ЛЭСК

- Мечел

- ММК

- ММЦБ

- мобильный пост

- Мосбиржа

- Московская биржа

- Мостотрест

- мрск северного кавказа

- МРСК Северо-Запада

- МРСК Урала

- МРСК Центра

- МРСК ЦП

- Налог

- Налоги

- Налоги 2021

- Налогообложение на рынке ценных бумаг

- начинающие трейдеры

- начинающий инвестор

- Нефть

- НЛМК

- НМТП

- новичок

- Новости

- Новость

- облигации

- открытие брокер

- отчет

- ОФЗ

- оффтоп

- Пенсия

- Пермьэнергосбыт

- Полюс

- помощь

- Порты

- РГС

- Росгосстрах

- Россети

- Россети Волга

- Россети Ленэнерго

- Россети Северный Кавказ

- Россети Сибирь

- Россети Томск

- Россети Юг

- рост

- Ростелеком

- Русагро

- РусГидро

- санкции

- Сбербанк

- Селигдар

- Славнефть-ЯНОС

- США

- Таттелеком

- ТГК-1

- трейдинг

- третий эшелон

- ТРК

- уральская кузница

- Финам

- ЧТПЗ

- Эталон

- Южкузбассуголь

- Юмор

- Юнипро

Статья 214.2. Особенности определения налоговой базы при получении доходов в виде процентов по вкладам (остаткам на счетах) в банках, находящихся на территории Российской Федерации

(в ред. Федерального закона от 01.04.2020 N 102-ФЗ)

(см. текст в предыдущей редакции)

1. В отношении доходов в виде процентов, полученных по вкладам (остаткам на счетах) в банках, находящихся на территории Российской Федерации, налоговая база определяется налоговым органом как превышение суммы доходов в виде процентов, полученных налогоплательщиком в течение налогового периода по всем вкладам (остаткам на счетах) в указанных банках, над суммой процентов, рассчитанной как произведение одного миллиона рублей и ключевой ставки Центрального банка Российской Федерации, действующей на первое число налогового периода, с учетом особенностей, установленных настоящей статьей.

Алексей Николаевич, ты это сам решил? Просто интересно почему.

Дело в том, что номинал купонной облигации как правило мало влияет на доходность.

Например в случае с постоянным купоном(примерно) ты делишь сумму годовых купонов на цену, по которой купил. Это доходность без учета разницы между номиналом и ценой покупки!

Затем ты получаешь часть доходности, которая образуется за счёт разницы цены покупки и номинала. Кстати, она может быть отрицательной, если цена выше номинала. Только ты не делишь, а дисконтируешь. Это примерно так: ты делишь цену покупки на номинал. Если получившееся число больше 1, то оставляешь как есть, если меньше, то ты из 1 вычитаешь получившееся число и добавляешь 1. Затем извлекаешь из того, что получилось корень в степени количества лет, оставшихся до погашения. Затем из получившегося числа снова отнимаешь единицу. Если купил облигацию ниже номинала — оставляешь, как есть, если выше ставишь знак минус.

Затем складываешь число из предыдущего абзаца(или отнимаешь). Потом умножаешь на 100%. Примерно так.

Главное не морочайся насчёт номинала и не сравнивай купоны между собой

Так как купон 8,5 переиграет разницу в премии к телу облиги до погашения

67 рублей купон, номинал 1000, вы покупаете эту бумагу за 863 рубля, купон остаётся тот же, плюс вы получите при погашении «лишние» 137 рублей. Выгодно это или нет зависит от вашей стратегии инвестирования, целей, ожиданий по монетарной политике и геополитике.

Если что-то чешутся руки взять, то с 26209 наверное не прогадаете, там к погашению видно будет что и как, почитайте тут темы более опытных людей про облигации, много постов.