Блог им. Kenshin

Немного аналитики. Совсем чуть-чуть.

- 08 февраля 2022, 22:40

- |

Поскольку я скурпулезно логирую все сделки, за прошлый год у меня накопился приличный датасет. Все хотел его как-то исследовать, наконец дошли руки.

Анализ делал на Python, использовал библиотеки pandas, matplotlib, numpy и прочие, которые используются для анализа данных.

В общих чертах, итоги 2021 выглядят так:

Общая доходность в процентах — 101,35 %.

Общая сумма заработка в рублях — 321,5 т.р.

Количество убыточных месяцев — 3

Отношение средней прибыли к среднему убытку за год — 0.94

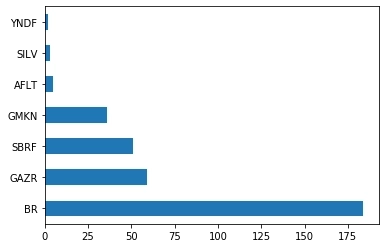

Наиболее торгуемый инструмент — фьючерс на нефть (184 сделки)

Наименее торгуемый инструмент — фьючерс на акции Яндекса (2 сделки)

Анализ результатов сделок.

Сразу оговорюсь — под сделкой я понимаю одну завершенную торговую идею, т. е. с операциями открытия и закрытия.

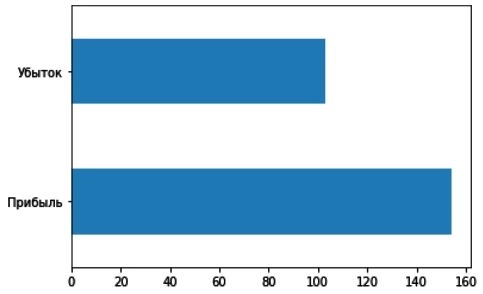

Количество прибыльных и убыточных сделок

Соотношение немного расстраивает, когда получил этот результат — думал, что убыточных было поменьше.

Распределение сделок по инструментам

Распределение по месяцам

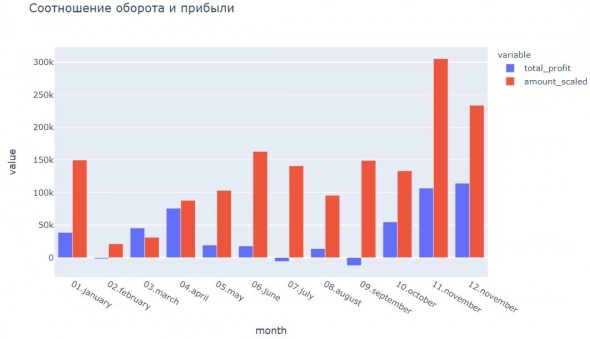

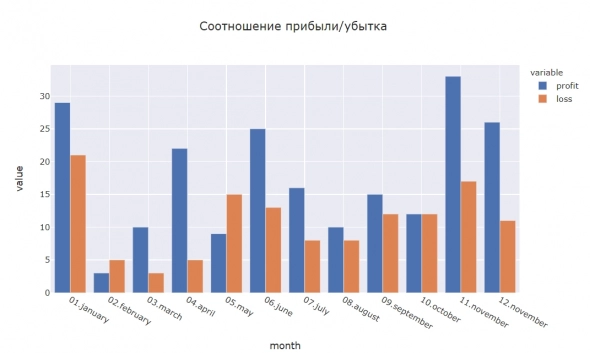

Распределив данные по месяцам, решил посмотреть на соотношения разных параметров.

Сначала построил соотношение оборота и прибыли (оборот масштабирован до 0.01 от реальной цифры, чтобы столбики были сопоставимыми).

Какой-то явной зависимости прибыли от оборота нет, но заметна сезонность — в марте и апреле прибыль росла почти линейно, но начиная с мая и аж до октября торговал почти в ноль, при этом обороты выросли. Зато конец года прошел на ура!

Хотя, конечно, по одному году смотреть закономерности — такое себе.

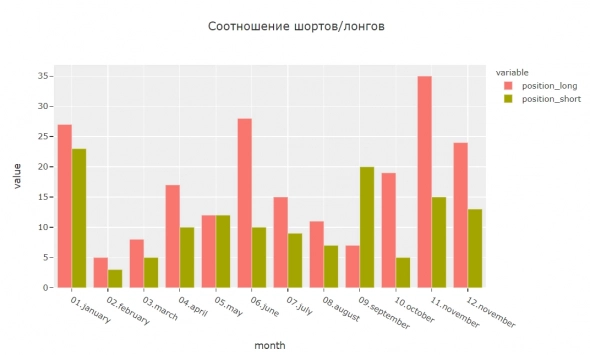

Дальше построил соотношение шортов и лонгов.

На стабильно растущих трендах играть проще, поэтому лонговые позиции преобладали почти весь год. Исключение — сентябрь, но этот же месяц был самым убыточным. Что лишний раз доказывает, что надо учиться вести себя при смене тренда. Может и лето бы не слил тогда.

Здесь особо отметить нечего. Больше прибыльных сделок — больше прибыль, все логично :)

Дальше как-то фантазия кончилась.

А вы ведете журнал сделок? если да, то проводите ли периодический анализ своей торговли? На какие параметры смотрите?

Буду очень благодарен, если поделитесь опытом в комментариях.

Анализ работы трейдера должен включать качество работы и эффективность управления капиталом.

Качество, в первом приближении: что удавалось лучше а что хуже, какие ошибки допускались, почему, как исправлять.

Эффективность: рискуя в сделках такой-то суммой, получал такую-то прибыль. По инструментам и торговым периодам.

Задача: выявить свои сильные качества и развивать их далее..

И делать это нужно гораздо чаще чем раз в год :)

Качество работы у меня тоже оценивается — на каждую сделку начисляются баллы по прибыли/убытку минус штрафные баллы за нарушения (нарушение выделенных объемов для сделки по конкретному инструменту, сделка без достаточных оснований и т.д.). Собственно, эффективность оценивается по сумме баллов и по коэффициенту соотношения средних значений прибыли/убытка.

За этот год коэффициент получился 0.94 (плохой)- были нарушения риск-менеджмента, следовательно некоторые сделки вышли с приличным убытком.

Насчет сильных и слабых качеств — попробую их расписать, когда будут делать разбор конкретного месяца)

Ведь этот прирост нельзя использовать нигде кроме трейдинга, пока не снимешь со счета. Получается шкура неубитого медведя.

А удастся ли вывести деньги в нужный трейдеру момент, — 100%ной гарантии нет. Кроме того, прирост в текущем периоде с легкостью может исчезнуть в следующем.

Поэтому прибыль в своем трейдинге считаю как разницу между выведенными и внесенными на счет деньгами.