Блог им. smalletters

В ближайшие годы Петербургский метрополитен может стать новой точкой роста поставок вагонов Метровагонмаша, впервые опередив Москву

- 13 августа 2021, 09:33

- |

Метровагонмаш (Трансмашхолдинг контролирует почти 80% акций) специализируется на производстве вагонов метро (70% выручки за 2020 г.) в России (крупнейшие заказчики — Московский, Петербургский, Казанский, Самарский, Екатеринбургский и Новосибирский метрополитены) и для зарубежных стран (Азербайджан, Узбекистан, Болгария). Помимо этого, предприятие выпускает рельсовые автобусы (городские электрички) и дизель-поезда.

В прошлом году Метровагонмаш подписал крупный контракт на поставку 1360 новых вагонов Московскому метрополитену. Общая сумма контракта превышает 135 млрд.руб. Вагоны должны быть поставлены до 2023 г.

Благодаря этому средний возраст выходящих на линии вагонов снизится с 15 до 10 лет, а доля современных поездов превысит 80%. У Москвы в сравнении с метрополитенами Европы и Америки будет самый молодой парк. Завод полностью обеспечивает потребность в вагонах метро Московского метрополитена, который реализует долгосрочную амбициозную программу по строительству новых линий и обновлению парка подвижного состава.

Как ожидается, в ближайшие годы крупнейшим заказчиком Метровагонмаша может стать Петербургский метрополитен, который планирует масштабное обновление подвижного состава, что принесет заводу рекордные заказы и станет новой точкой роста его бизнеса.

По словам губернатора Санкт-Петербурга г-на Беглова, на средства Фонда национального благосостояния будет закуплено 950 новых вагонов метро. Текущий износ подвижного состава превышает 70%. Кроме того, до 2032 года в Санкт-Петербурге могут быть построены и введены 12 станций метрополитена.

В этом году Бакинский метрополитен уже получил 20 вагонов метро в рамках контракта с Метровагонмашем. Контракт предполагает изготовление 60 современных вагонов метро до 2023 г. Договор предусматривает ежегодную поставку в Азербайджан 20 вагонов.

До конца 2021 г. Метровагонмаш поставит 40 вагонов метро для Ташкентского метрополитена общей стоимостью более 60 млн.евро.

Недавно Метровагонмаш запустил новый окрасочный комплекс, что позволит увеличить производственную мощность предприятия. Пропускная способность линии окрашивания вагонов вырастет с 472 до 708 кузовов в год.

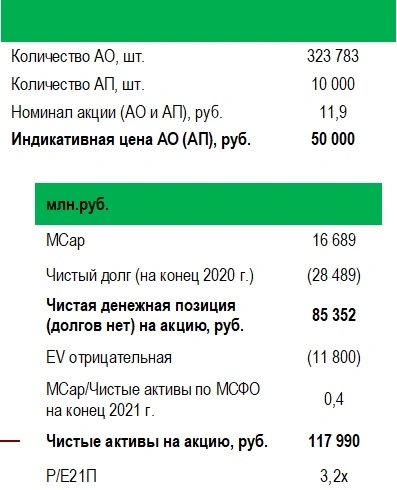

По текущим ценам (50000 руб. за АО и АП) капитализация завода составляет около 17 млрд.руб. При этом только чистая денежная позиция по балансу (долгов нет) на конец 2020 г. (денежные средства+краткосрочные займы предприятиям группы Трансмашхолдинг) достигает почти 29 млрд.руб. или 85352 руб. на акцию. Таким образом, стоимость предприятия (EV) получается отрицательной, что сложно объяснить фундаментальными факторами. Это явный перекос в оценке акций.

Эти свободные денежные средства являются высоколиквидными и надежными активами, которые в любой момент могут быть конвертированы в цену акций через дивиденды по решению контролирующего акционера. Текущая оценка акций подразумевает неоправданно высокий дисконт к внутренней стоимости бизнеса.

Величина чистых активов завода по МСФО на конец 2021 г. достигнет 40 млрд.руб. или 117990 руб. на акцию, что более чем в 2 раза выше цен, по которым сейчас торгуются акции.

Ранее подобный инвестиционный кейс был уже реализован в акциях другого предприятия Трансмашхолдинга Тверской вагоностроительный завод (tvag). До 2018 г. акции tvag торговались с кратным дисконтом к внутренней стоимости бизнеса завода (в то время акция стоила 6000-7000 руб.), но с 2018 г. началась консолидация бумаг группой Трансмашхолдинг, а параллельно с выкупами завод начал выплачивать рекордные дивиденды.

В результате миноритарные акционеры Тверского вагоностроительного завода увеличили стоимость своих первоначальных инвестиций более чем в 10 раз за 2-3 года. По аналогии с Тверским вагоностроительным заводом миноритарии Метровагонмаш могут рассчитывать на краткую переоценку своих инвестиций в среднесрочной перспективе.

Также не исключено, что на определенном этапе Трансмашхолдинг решит монетизировать свои инвестиции в Метровагонмаш через дивиденды, так как текущая инвестиционная нагрузка завода небольшая, а денежная подушка и заказы растут.

На мой взгляд, текущее финансовое положение Метровагонмаша (растущие заказы и большая денежная подушка) напоминает период 2010-2013 гг., когда компания активно распределяла избыточные денежные средства на выплату дивидендов. Эта ситуация может повториться снова, так как на балансе уже накоплены избыточные ресурсы.

теги блога Крюков Виталий

- ipo

- Nordgold

- VK

- акции

- Бурятзолото

- Волжский абразивный завод

- ГИПРОСВЯЗЬ

- зил

- инвестиционная идея

- Метровагонмаш

- облигации

- прогноз по акциям

- Роснефть

Денежную позицию, думаю, лучше оценивать для таких компаний просто кэшом, без прибавления краткосрочных фин. вложений. т.е. 12 млрд. вместо 29. Эти краткосрочные фин. вложения скорее всего «не рыночные», погасили тут же выдали новые, причем не могут не выдать, возможно.

Если сделать данные корректировки, то и EV не будет отрицательным. Да и вообще отрицательный EV выглядит довольно странным для такой конторы. Если бы вы EV считали DCF методом, то точно не получили бы отрицательную стоимость.

А заниженная оценка очень даже хороша для выкупа миноритарных акций.

Вопрос что ним с того, как оцениваются акции Метровагонмаша, если на этом нельзя заработать? Когда-нибудь основной акционер все-таки заполучит 95%, а там уже и принудительный выкуп по справедливой цене:)