SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Pringles

Бабушки-миллионерши за 30 лет в Японии потеряли 50%

- 05 июля 2021, 12:54

- |

3.7К |

Читайте на SMART-LAB:

USD/CAD: канадец оказался зажат в тисках экономики и геополитики

Канадский доллар в целом разнонаправленно колебался в узком диапазоне, лишь изредка показывая вялые всплески в ответ на происходящие события....

14:46

Рынок ипотеки в феврале: рост по рыночным программам и ожидаемое снижение по льготным

Выдача ипотеки в феврале: оценка Аналитического центра ДОМ.РФ

14:28

теги блога Pringles

- Brexit

- Brexit-шоу

- forex

- NeuroMama

- S&P

- S&P500

- S&P500 фьючерс

- Автоваз

- акции

- Альпари

- Байден

- банкротство банков

- башнефть

- бензин

- бизнес-климат

- брексит

- буровые

- Ванга

- верховный суд

- вклад

- водка

- водородный двигатель

- выборы

- Газпром

- Геращенко

- Германия

- голод

- Гондурас

- госдура

- Греция

- деньги

- доллар

- евро

- ЕЦБ

- жигули

- зарплата

- Зимбабве

- ЗОЖ

- квалификация

- керри-трейд

- киви

- Клинтон

- Ковальчук

- коронавирус

- крах еврозоны

- криптовалюта

- КУЕ

- курс доллара к рублю

- марихуана

- Маркидонова

- МРОТ

- мурманск

- Набиуллина

- наркополитика

- насдак

- национальная валюта

- нефть

- Новый год

- ноябрь 2015

- омикрон

- опрос

- отпуск

- оффтоп

- пенсии

- пенсионный фонд

- пора валить

- Путин

- пятница 13

- Рейтинг

- ритуал

- Россия

- россияне

- Росфинмониторинг

- Ротенберг

- рубль

- рубль 70

- Санкции

- Северная Корея

- Сечин

- силовики

- Сирия

- спекулянты

- ставка

- Тереза Мэй

- торговые сигналы

- Трамп

- трейдер

- трейдинг

- Украина

- Улюкаев

- успех

- Философия

- форекс

- форекс грааль юмор

- франк

- ФРС

- Фунт

- ЦБ

- чиновники

- юмор

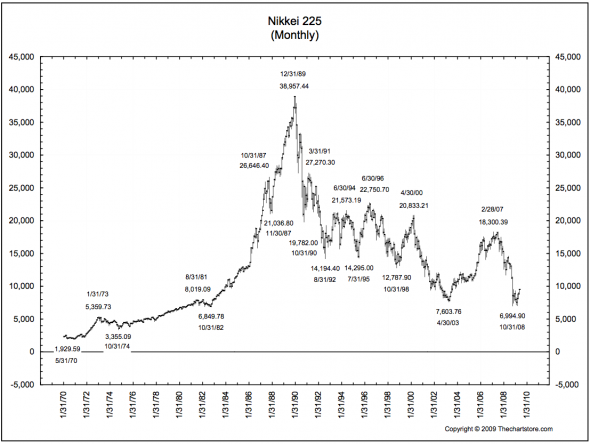

но все равно свое не вернули даже через 30 лет

Andrey Z., А вот и полный график — ситуация немного отличается от описанной.

стоит ли вкладывать, чтобы через 30 лет свое вернуть?

Он просто был пузырем, а сейчас его pe на нормальных уровнях. За период с 1985 по 1990 год индекс Nikkei 225 вырос более чем в 3,5 раза, достигнув своего исторического максимума 29 декабря 1989 года (составив на закрытии 38 915,87 пунктов). Стоимость недвижимости также возросла до небес: земля под дворцом императора в Токио стоила больше, чем вся земля штата Калифорния. Как оказалось, это было «надуванием финансового пузыря», во время которого уровень P/E японских акций достигал 100.

Так что коррекция может быть очень долгой))

значит когда P/E сберо — газпромов станет 100 будем сокращать позы)

а за счет укрепления йены может и подешевело…

парадокс… или лохотрон)))

И кстати, япония в долларах перебила вершину ту…

2. Нужна гипотеза о том, что вложения производились не на хаях, а постепенно и регулярно, как в моменты роста, так и падений

И всё становится не так страшно.

Я чотко помню 2005-2007 кредиты, фонды, квартиры, акции...

Зато потом, в 09-м никто не хотел покупать ни акции ни квартиры.

Толпа покупает хаи — достаточно взглянуть на youtube-гуру инвестиций.

С начала 1950-х по начало 2010-х индекс имеет две явные тенденции: взлет на отрезке 1950-1990 и падение 1990-2010, когда за двадцать лет индекс «сдулся» примерно в 4 раза. Кстати интересно, что из десяти самых неудачных дней индекса с максимальным дневным падением ни одно не приходится на 1990-е гг., хотя целых четыре — на октябрь 2008 года. Мировой нефтяной кризис начала 1970-х мало заметен на графике: японская экономика быстро восстановилась и продолжила рост.

Можно возразить, что японский рынок в 1970-е лишь догонял высокую инфляцию. Однако заметному скачку инфляции в 1974 году — с 5 до почти 24% — предшествовал рост индекса Nikkei на 36% в 1971 г. и на целых 92% в 1972 г. Второй нефтяной кризис 1979-80 годов отразился на инфляции в Японии уже гораздо слабее, в том числе по сравнению с США:

Итак, почему японский рынок падал целых двадцать лет после своего пика и даже через 30 лет все еще далек от исторического максимума? Это уникальная ситуация, особенно для развитого рынка — настолько, что ее даже приводят в в пример противники инвестиций в фондовые активы.

Однако падение перестает быть удивительным, если мы посчитаем среднегеометрическую доходность за 40 лет в период роста: она оказывается равной примерно 16% годовых, что заметно выше, чем у развитых рынков.РТС тоже не особо вырос за последние годы. И ничо. Живём. И даже пополняемся.

тоже все вкладывают в РСТ-ММВБ