Блог им. kulakov74

ЛДВ с корпоративными еврооблигациями стоимостью больше 100%

- 17 марта 2021, 17:18

- |

Есть неочевидный аспект, вызванный валютной переоценкой. Не знаю, как у других, но у меня было ложное впечатление, что если ты держишь бумаги 3 года, ЛДВ спасает и от прибыли от разницы цен погашения и покупки, и от валютной переоценки. И тогда доходность к погашению с учётом налога можно грубо посчитать как TaxYtm=Ytm*0,87 (Ytm — просто доходность к погашению). Это так потому, что налогом облагаются купоны, и это работает для рублёвых облигаций, а также для государственных еврооблигаций.

Но если цена облигации выше 100%, а таких большинство, то при погашении возникает убыток, к-й может сальдироваться с другой прибылью и тем самым косвенно повышать доходность. Этот убыток при погашении является важной частью итоговой доходности. Из-за того, что он вступает в силу позже, итоговая доходность всё же несколько снижается, но не существенно. Однако, в зависимости от цены/срока до погашения конкретной бумаги, валютная переоценка за счёт увеличения финреза в рублях может частично или полностью отменять его эффект, т.о., негативно влияя на доходность с учётом налога. Важно, что это увеличение финреза не контролируется ЛДВ, т.к. общий финрез остается отрицательным, а ЛДВ применимо только к положительному.

Рассмотрим Gazpr-34, на 16.03.21 цена 144,8%, НКД 33,5417, 1 бумага стоит $1481,54, доходность к погашению 4,2%. При погашении возникает убыток $-481,54. Если посчитать доходность с учётом налога, как будто валютной переоценки нет, то получится 3,57%, что соответствует налогу 15%. Это немного больше 13% (4,2*0,87=3,654%) из-за упомянутого выше отложенного сальдирования.

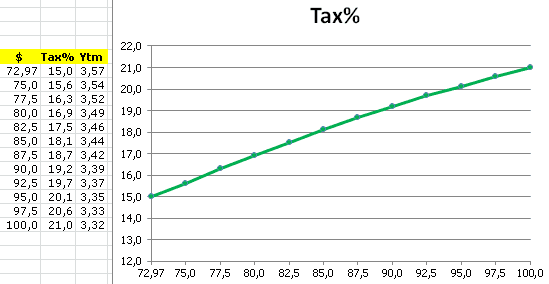

Далее, рассмотрим валютную переоценку. Рублёвую стоимость покупки мы обычно сразу не знаем, т.к. используется курс на послезавтра, но хотя бы приблизительно можно взять курс на завтра (2021-03-17) 72,9683, так что получается 72,9683*1481,54=108105,46р. А вот с курсом на момент погашения проблема, т.к. мы не знаем, какой он будет 28.04.2034. Если он будет такой же (72,9683), то налог на прибыль в рублях будет такой же, как на прибыль в $, но он вряд ли будет такой же, и скорее всего, он будет больше. Допустим, он будет 75, тогда рублёвая стоимость равна 75000, убыток в рублях: 75000-108105,46=-33105,46р а если перевести это в доллары, то будет -33105,46/75=$-441,41. Это уже меньше, чем исходный убыток $-481,54, в результате сальдирование другой прибыли будет меньше и доходность становится 3,544% (налог 15,6%). Пока по-божески, но посчитаем для других курсов:

Итого получается, что если к погашению курс будет 100р, а это вполне реалистично для 2034, то налог съест 21%, а не 13(15)%. Доходность к погашению с учётом налога становится 3,32%, что не сильно меньше исходных 3,57% и вообще вполне приемлемо, но всё же. Причина этого в том, что даже при курсе 100р финрез остаётся отрицательным, в данном случае это $-81,06 (-8105,58р). Поэтому, несмотря на то, что срок владения бумагой будет 13 лет, ЛДВ не будет действовать.

Для разных бумаг этот негативный эффект валютной переоценки будет разным, в общем случае, чем дороже бумага и меньше срок до погашения, тем хуже. В каждом конкретном случае надо считать, причём опять же, курс можно только предполагать. Например, для CBOM-24 с ценой 109,5, НКД 16,4179 и Ytm 4,025% для курса 80р на 25.06.24 фактический налог составит 22,5% (итоговая доходность 3,12%).

Если бумага стоит не сильно больше 100%, то, начиная с определённого значения курса доллара, финрез в рублях становится положительным, и к нему уже применяется ЛДВ. Но эффект от сальдирования убытка всё равно пропадает. В таком случае валютная переоценка также имеет негативный эффект, но он ограниченный.

теги блога СергейК

- chrome

- Javascript

- QUIK

- rus еврооблигации рф

- RUS-28

- YTM

- автологин

- биржа

- бонусы

- браузер

- брокер Открытие

- брокеры

- валютная переоценка

- война

- выплата купона

- дефолт облигаций

- доходность к погашению

- еврооблигации

- золото

- Инвестиционная палата

- Интерфакс

- история

- квалифицированный инвестор

- квик

- колл-опционы

- комиссия

- кредитное плечо

- купон

- ЛДВ

- Минфин

- налог

- налогообложение на рынке ценных бумаг

- О'КЕЙ

- Облигации

- открытие брокер

- оферта

- оффтоп

- Парсер

- плечо

- программа лояльности

- расширение

- сайт

- санкции

- смартлаб конкурс

- ссылки

- Сэтл-Групп

- трейдинг

- эбис

- экономика России

- эмитенты

- япония