Блог им. Defend_AK

Intel. Анализируем компанию для долгосрочного инвестирования

- 09 марта 2021, 12:16

- |

Intel Corporation — разработчик и производитель компьютерных микросхем, процессоров и прочих компонентов.

Котировки акций на момент написания статьи: $63,00. Текущая капитализация: $255 млрд. Отчет вышел 22 января 2021 г.

Роберт Нойс (изобретатель кремниевой микросхемы) и Гордон Мур, работая в одной компании, которую они вместе с еще 6 коллегами основали в 1957 г., из-за разногласий с инвестором-владельцем были вынуждены в 1968 г. уволиться и основать свою компанию под названием «NM Electronics» (по первым буквам фамилий основателей). Вскоре компания сменила название на «Intel» (Integrated Electronics), купив его у сети отелей Intelco за $15000. Свой первый микропроцессор (4004) компания выкупила у японского производителя калькуляторов за $60000, хотя на самом деле сама же Intel его и спроектировала.

На протяжении многих лет для Intel основным конкурентом была компания Advanced Micro Devices (AMD). И к чему только обе ни прибегали в рамках недобросовестной конкуренции. Так, в 1993 г. один из инженеров Intel попытался продать архитектуру нового процессора конкуренту, AMD. А в 2009 г. Intel заплатила AMD $1,25 млрд отступных за то, что в течение многих лет платила откаты компаниям, которые приобретают их процессоры, а не процессоры AMD.

ДивидендыIntel платит дивиденды уже 28 лет без снижения. В 2021 г. размер дивидендных выплат ожидается на уровне $1,39 или ~2,3% годовых по текущей котировке. Последние 8 лет среднегодовое увеличение дивидендных выплат составляет ~5,5%. Процент выплат дивидендов из чистой прибыли последние несколько лет держится в районе 25%, а за последние 10 лет не превышал 55%. На сегодняшний день причин для беспокойства за будущее дивидендных выплат нет.

Изменение стоимости акцийВ 2009 г., как и у многих компаний, у Intel начался период трендового роста. На три года (с 2014 по 2017) рост остановило сопротивление на $38, а теперь больше 3-х лет цена не опускается ниже поддержки на $44.

Знаете, я всегда думал, что такой огромный байбэк — это удел производителей товаров народного потребления. Потому что той же Coca-Cola или Kimberly-Clark особо некуда инвестировать. Напитки внезапно не станут употреблять в разы больше, а вслед за ними и туалетной бумаги… А вот технологические компании, наоборот, всегда имеют огромное поле для инвестиций. Неужели Intel уже достигли всего, чего хотели, и больше не требуется развитие новых направлений и научно-исследовательских работ?.. Или, может, стоило потратить эти средства на восстановление падающей доли рынка (об этом в следующих разделах)?..

Финансовые показателиIntel выделяет следующие сегменты своей деятельности:

- Сегмент потребительской электроники (Client Computing Group) — генерирует 52,5% выручки и 56% прибыли

- Сегмент дата-центров (Data Center Group) — генерирует 34% выручки и 39,5% прибыли

- Сегмент интернета вещей (Internet of Things Group) — генерирует 4% выручки и 2% прибыли

- Сегмент энергонезависимой памяти (Non-Volatile Memory Solutions Group) — генерирует 7% выручки и 1,5% прибыли — сегмент в 2020 году наконец принес прибыль, а не убыток

- Сегмент программируемых решений (Programmable Solutions Group) — генерирует 2,5% выручки и 1% прибыли

Про финансовые показатели Intel достаточно написано во множестве опубликованных в интернете обзоров, и мне не хочется еще раз повторяться. Отмечу лишь, что выручка растет на 7% в год, чистая прибыль практически стоит на месте, зато прибыль на акцию увеличивается на 5% в год (спасибо обратному выкупу).

Последние годы Intel делает ставку на развитие сегмента дата-центров, его темпы роста в два раза превышают темпа роста сегмента потребительской электроники. Других сегментов я сегодня касаться не буду — Intel развивает новые направления, и это очень хорошо, но пока они приносят слишком мало прибыли, чтобы считать их будущий вклад в развитие Intel достаточно весомым.

Основными покупателями процессоров Intel являются:

- Dell (17% выручки)

- Lenovo (13% выручки)

- HP (10% выручки)

- Apple (7,4% выручки)

- Alphabet (3,2% выручки)

На мой взгляд, при рассмотрении Intel важно понимать ее долю рынка и перспективы. Сегодня в мире львиная доля процессоров строится на двух архитектурах:

- x86 — процессоры используются в персональных компьютерах, ноутбуках, серверах (основные производители — Intel и AMD)

- ARM — процессоры в основном используются в мобильных устройствах (значимые производители — Qualcomm, Apple)

И сами процессоры бывают центральные (CPU) и графические (GPU).

Но обо всем по порядку.

Доля рынка CPU на архитектуре x86

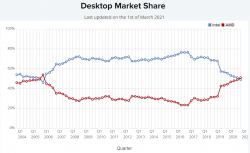

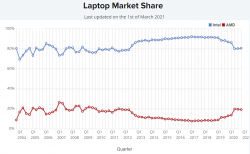

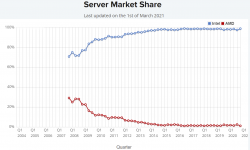

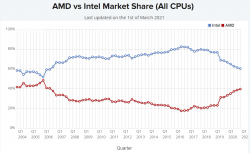

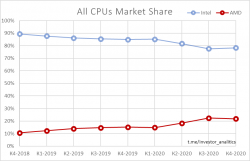

Компания PassMark представляет пользователям интересный программный продукт, позволяющий оценить производительность своего процессора. Среди прочих функций эта программа сливает данные в базу PassMark, по результатам анализа которых можно построить график доли рынка (а вернее, доли компьютеров с установленной на данный момент программой PassMark). По этим данным на рынке CPU доля распределяется примерно на 60% у Intel и 40% у AMD, причем Intel очень интенсивно теряет долю, а в 1-м квартале 2021 г. на рынке персональных компьютеров AMD вовсе обогнала Intel.

В то же время независимая исследовательская компания Mercury Research всего за чуть меньше чем $10000 предлагает приобрести их данные о распределении доли рынка CPU. Так вот, Mercury Research солидарна с PassMark, что Intel теряет долю рынка, только с разницей:

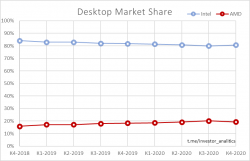

- Доля рынка CPU для персональных компьютеров сократилась с 69% в 4-м квартале 2018 г. до 51% в 4-м квартале 2020 г., по данным PassMark, против сокращения с 84% до 81% соответственно, по данным Mercury.

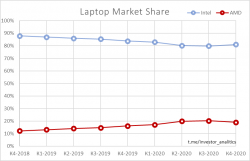

- Доля рынка CPU для ноутбуков сократилась с 92% до 80% (PassMark) против сокращения с 88% до 81% (Mercury).

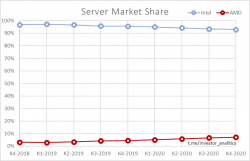

- Доля рынка CPU для серверов сократилась с 98,4% до 97,5% (PassMark) против сокращения с 96,8% до 92,9% (Mercury).

- Общая доля рынка CPU на архитектуре х86 сократилась с 77% до 61% (PassMark) против сокращения с 89% до 78% (Mercury).

Каким данным доверять — я оставлю на ваш выбор, только отмечу, что та же AMD в релизах о своих достижениях использует данные Mercury Research.

Доля рынка GPU на архитектуре х86

Intel представлена только в сегменте интегрированных графических процессоров и уверенно занимает в нем лидирующие позиции с долей рынка 60%, обгоняя AMD и Nvidia, у которых по ~20%. Стоит отметить, что доля рынка интегрированных GPU у Intel также падает на протяжении последних лет. В свою очередь PassMark нам расскажет, что доля рынка — вернее, компьютеров с графическим процессором (как интегрированным, так и выделенным) и установленной программой PassMark, которые передавали данные в последний месяц — составляет у Intel 16%.

Очевидно, что Intel является лидирующей компанией-производителем процессов (особенно, CPU) на архитектуре х86, и на то, чтобы пошатнуть ее лидерство, потребуется еще не один год. Как бы ни старалась AMD, но отнять рынок у Intel пока очень сложно, особенно в сегменте CPU для серверов.

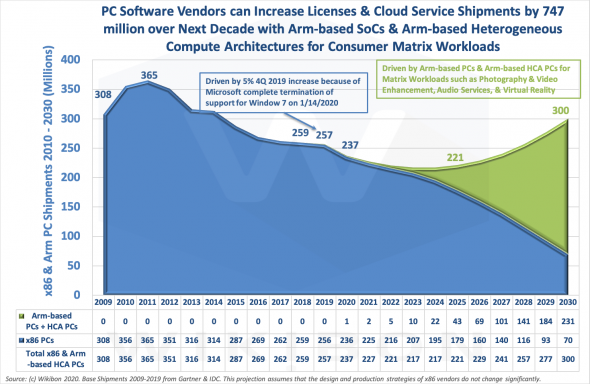

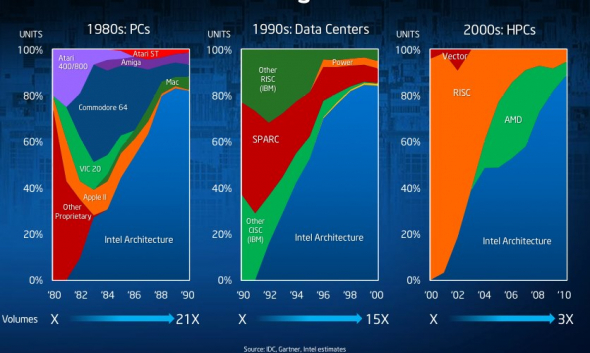

Сравнение с конкурентамиДавнего конкурента Intel по архитектуре x86 — AMD — я уже рассмотрел, и сейчас хочу осветить конкурентную борьбу с архитектурой ARM. Intel проспала выход на рынок мобильных устройств, а потому уже и не старалась там занять нишу, а сосредоточилась на персональных компьютерах и серверах. Но в последнее время все изменилось, и теперь процессоры на архитектуре ARM хотят составить конкуренцию Intel в ее нишах — ноутбуков, ПК и серверов. Процессоры на ARM более производительные и менее энергозатратные, но пока доля всех процессоров, отличных от x86 (Intel и AMD), на рынке ПК и серверов не превышает 10%. История помнит, как быстро Intel уже давила своих конкурентов (см. рисунок).

Но может теперь так же за какие-то 5-10 лет задавят Intel (как, например, в прогнозе развития ARM на ПК, представленном на рисунке ниже)? Тем более, что в 2020 г. такие влиятельные компании, как Apple и Microsoft заявили о переводе своих устройств на базу ARM.

- Разработки ядра у Microsoft займут, по оценкам, 2-3 года, а внедрение еще лет 5. На самом деле у Microsoft уже есть компьютер с процессором от Qualcomm, но сырое программное обеспечение не позволяет ему стать конкурентоспособным. Развитие программного обеспечение вкупе с собственным ядром потенциально может создать очень успешную модель, и тогда есть риск ухода с x86 таких значимых для Intel клиентов, как Dell и Lenovo.

- Apple же заявляет, что в 2021 г. будет всего готово, все Mac перейдут на новые ядра, и вскоре сотрудничество с Intel будет полностью прекращено. Apple приносит Intel более 7% выручки — это достаточно серьезный удар, но не критичный.

- На самом деле, история серверов на ядрах ARM не нова. Google собиралась это сделать еще в 2013 г. Qualcomm пыталась, но в 2018 г. закрыла проект. Amazon смогла, и сейчас ее AWS работает на ARM-серверах.

- Самым видным ARM-конкурентом для Intel может стать Nvidia. А все потому, что они хотят купить за $40 млрд ARM Holdings, которая обладает правами на архитектуру ARM. Против покупки выступили практически все производители процессоров, направив взгляд антимонопольных органов на возможную сделку. Они опасаются изменения условий лицензирования и получения Nvidia заметного преимущества (вот что надо было Intel провернуть на те деньги, что она на обратный выкуп потратила).

Я считаю, что Intel списывать со счетов пока рано. Уж слишком крепко она сидит на своем рынке, и просто так его не отдаст. Тем более, что у Intel времени в запасе достаточно — даже если у серверов и ПК на базе ARM все будет получаться успешно, в ближайшие 3-5 лет они не смогут захватить значимую долю рынка.

Технический анализСильная поддержка на $44 не дает котировкам обвалиться, как бы они ни пытались последние годы. По Intel сохраняется восходящий тренд. Ну и что с того, что акции могут за несколько недель нырнуть с $60 до $44 и потом так же быстро вырасти обратно? Спекулянтам есть где поторговать, инвесторам — где понервничать. Ближайшие поддержки на $56,50 и $53,30, сопротивление — на $63,00. Цена зажата в достаточно широком боковике, при этом в течение года не обновляются как минимумы, так и максимумы. Логично ожидать продолжение бокового движения с последующим выходом вверх.Возможный инвестиционный план

Предрекать сейчас конец эры Intel — это то же самое, что предрекать сейчас конец эры нефти. Знаю, многие призывают срочно избавляться от нефтяных компаний, потому что век бензиновых двигателей окончен, за электромобилями будущее. Мне это все напоминает конспирологическую историю, как General Motors уничтожили трамвайную сеть в США. Я к тому, что крах лидера и глобальная перемена мира всегда возможны, но это происходит очень долго и мучительно. А Intel мало того, что является в своих нишах бесспорным лидером, еще и ищет себя в перспективных направлениях (например, системы беспилотного управления). Так что предлагаемый мною инвестиционный план — набирать Intel к себе в портфель при снижении к поддержке на $44,00, и однозначно не ранее, чем от уровня $53,30 (а лучше дождаться падения минимум до $48,00), и держать до обновления максимума где-нибудь на уровне $72,00.

Если что — моя телега

- 09 марта 2021, 12:40

теги блога Алексей Defend KA

- 3M

- 3M Company

- ABBV

- AbbVie

- AT&T

- BMY

- Bristol-Myers Squibb

- chevron

- coca-cola

- cvx

- DIS

- Disney

- Exxon Mobil

- ExxonMobil

- IBKR

- IBM

- Intel

- interactive brokers

- Interactuve Brokers

- Kimberly-Clark

- Kimberly-Clark Corporation

- KMB

- KO

- MMM

- Netflix

- NFLX

- Paypal

- PFE

- Pfizer

- PYPL

- T-Mobile

- TMUS

- Verizon

- VZ

- Walt Disney

- XOM

- акции

- аналитика

- аристократ

- брокеры

- дивиденды

- доллар - рубль

- инвестирование

- инвестиции

- история

- мобильный пост

- налогообложение на рынке ценных бумаг

- ндфл

- рубль

- спекуляции

- технический анализ

- трейдинг

- фундаментальный анализ