Блог им. dpurik

Итоги 2019 года и видение на 2020

- 31 декабря 2019, 14:44

- |

Всем привет. Настала пора подвести итоги 2019 года и сформировать видение на 2020.

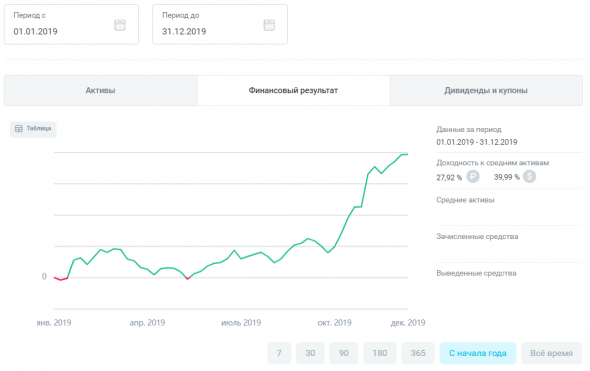

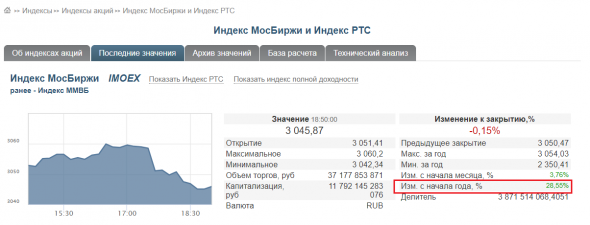

Год был очень успешным. Более того – самым успешным в моей биржевой карьере. 28% в рублях (результат достаточно близок к росту индекса за год), 40% в долларах – заработано чуть меньше, чем годовой заработок на основном месте работы! (тут вроде бы самое время бить себя в грудь и сделать очень такое важное лицо и пр. 😊). Однако, как читатель может разумно заметить –дескать, рынок то растущий, все заработали – купи и держи и пр. И это действительно, во-многом, верно для этого года. Правда это легко сказать сейчас, оглядываясь назад – на левую часть графика. В любом случае рад за всем, кому удалось хорошо заработать в этом году.

Отмечу самые лучшие моменты-сделки, так и то что было сделано не совсем верно.

Лучшее.

Top-5 по фин результату (в %) в портфеле на данный момент

- Яндекс. Спасибо депутату Горелкину – действительно дал заработать. Покупать начал еще до основной просадки, потом агрессивно наращивал позицию, по итогу средняя ниже 2100. С учетом плечей и размера позиции – сделка и позиция дала серьезный + портфелю.

- EN+. Отыгрыш санкций, стабилизация и намеки на дивы. Несмотря на не самый дорогой алюминий, позиция росла и сейчас это топчик портфеля. С учетом объема позиции, дает существенный + портфелю.

- ОГК-2. Несмотря на недавнюю существенную коррекцию на теме изъема денег в пользу родителя – остается одним из лидеров в портфеле. По-прежнему считаю, что на ближайшие годы стабильность и понятность с ДПМ будет двигать котировки вверх. В отличие от сестры ТГК-1 – где, наверное, лучше будет выходить в предстоящем году.

- Есть успехи и на Бирже СПБ – хоть тут опять же SP500 вырос и выросло практически все. Позиции скромные, но нужно работать в этом направлении – над увеличением, и дальнейшем диверсификацией. Особенно себя проявили NVIDIA и Alibaba.

- Приятно было поучаствовать в хайпе по Газпрому (путь и не на всем движении).

- Сбербанк. Ожидаемо продолжен рост и рад что позиция увеличилась за год.

- Удачные спекуляции в ВТБ, ГПН, ММК, Новатеке.

Не все гладко.

Top-5 грустных позиций (в %) на текущий момент в портфеле

- Распадская. Присоединился к жалобе. Посмотрим что будет в следующем году – есть намерение сдать в любом случае (пока такие мысли). А так. Была цена более 150Р – нужно было сдавать, хотя бы частично.

- Ростелеком. Куплены на самом хайпе по Теле-2. И соответственно, по самой невыгодной цене.

- Лукойл. Был взят летом. Получил дивиденды, как в последствии показали события – оказалось ошибкой подать на выкуп (заработать на этом) + потом продать остаток позиции (опять же заработать) – но заработать крохи. Нужно было просто держать. По итогу, исправил ошибку – восстановил итоговую позицию (средняя 6087.5) и скоро придут дивиденды.

- Некоторые позиции на СПБ (Square, VEON) не радуют и возможно скоро пойдут под нож – и с целью укрупнения других позиций.

Портфель выглядит сейчас так.

Избавился от плечей (а с ними и от облигаций) окончательно.

Какие мысли о предстоящем 2020 (в том числе в преломлении к своему портфелю).

- Ожидаю в целом рост рынков, но и повышенную волатильность. Ожидаю перевыборы Трампа, а с этим и новый виток роста. Не верю в магедон. Не ожидаю кризиса в привычном понимании в 2020.

- Коррекции в 15-20 % вполне могут быть, хоть и деньги раздают по миру практически бесплатно и все выкупается довольно бодро. Но коррекции и приличные (на основе новых серий сериала США-Китай trade war, новых твитов Трампа и проч. и проч.) могут быть.

- Ожидаю дальнейшее постепенное не резкое ослабление доллара ко всем валютам. Ожидаю что рубль в какой то момент укрепится до ниже 60 Р за доллар – возможно увидим 55-56. Возможно там можно будет восстановить позицию по доллару. Посмотрим.

- Нефть. Скорее ожидаю широкий боковик, нежели чем какое-то внятное движение. Хотя скорее мысли что будет выше 65 по брент.

- Портфель: Яндекс. Ставка на IPO Яндекс.Такси в 1 квартале 2020, отличный растущий отчет, байбек, вхождение в индекс. Идет во многом следом за американским рынком – который (как я и писал выше) думаю будет дальше расти. Вообщем ожидаю что будет 3100 – 3200 +. Зафиксирую ли полностью позицию по этой цене или частично – пока не решил. Подумаем по мере приближения к этому ценовому уровню.

- Портфель: EN+. Понимаю, что последнее ценообразование на акцию возможно не совсем обоснованное и рыночное, поэтому рассматриваю сейчас как некий уже консервативный инструмент на этот год. Без хорошего роста цен на аллюминий, вряд ли будет существенный рост здесь. Из положительного, возможно будут выплачены какие-то дивиденды. Что конечно же хорошо. Вполне останусь доволен, если сможет вырасти за год на 10%. Пока не планирую расставаться с активом (да и платить налог не хочется при фиксации прибыли – а значит кандидат на удержание позиции от 3-х лет).

- Портфель: Газпром. Не ожидаю ничего прорывного именно в 2020, скорее больший позитив в 2021-2022 годах (по мере увеличения выплат в соответствии с новой ДП). Вполне буду удовлетворен выплатой по дивам в районе 13-14 рублей и позитивной динамикой котировки по итогу 2020 года от текущих уровней. Долгосрочная инвестиция.

- Портфель: Лукойл. Может стать фишкой года. Все прекрасно: новая ДП, увеличение дивов, эффективность, отчеты. Ожидаю рост от текущих к уровням 7500 – 8000 Р + дивиденды. При уходе котировок значительно ниже моей средней – планирую увеличивать позицию.

- Портфель: Сбербанк. Ожидаю рост. Сокращать позицию пока не планирую, а вот увеличивать – вполне. Ожидаю дальнейший рост (вплоть до 290-300 Р по обычке и 265-270 по префу) плюс шикарные дивиденды (19 или 20 руб на акцию).

- Портфель: Распадская. Либо хорошо вырастет и будет сдана, либо не вырастет и будет сдана (так как надоела и деньги должны работать а не быть в заморозке)

- Портфель: ГПН, ОГК-2, Юнипро, Ростелеком: ожидаю рост, если в ГПН наверное более существенный, то в остальных скорее плавный. Везде буду ожидать дивидендов. По этим позициям (они все на ИИС) план по докупке.

- Вообще надеюсь будет хотя бы 1 история наподобие Яндекса в уходящем году – когда можно достаточно хорошо заработать кратковременно, с вполне понятным соотношением риск\профит и вполне понятным исходом (низко рисковая идея). Это может дать очень хороший плюс и % портфелю. Важно будет достаточно быстро реагировать и, собственно, увидеть, распознать такую идею. Если таких идей будет больше 1 – то вообще отлично.

В этом году стал писать и результат значительно улучшился! “Совпадение? Не думаю” © 😊

С наступающим НГ друзья и коллеги! Всего самого лучшего и доброго в 2020! Ну и конечно же профита в Новом!

Чебурашка.

я тоже отстал