Блог им. electroezh

ГМК НорНикель. Анализ. Часть 1.

- 29 сентября 2019, 09:23

- |

Вступление:

Здравствуйте. Уровень аналитика начинающий, врядли вы тут увидите глубокий анализ эмитента, но надеюсь данная статья хоть чем то будет полезна. Статья написана с целью получения опыта и знаний, а так же осознание пробелов в своих знаниях, через взгляды читателей смартлаба. Данный анализ не относится ни к ТА ни к ФА(в том понимание что не будет сравнение мультипликаторов), целью данного анализа является выявление факторов роста/падения акции.

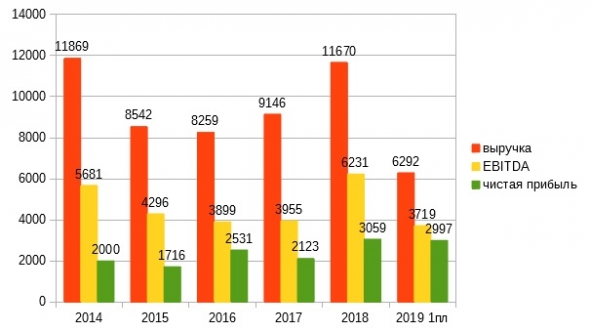

Динамика основных финансовых показателей:

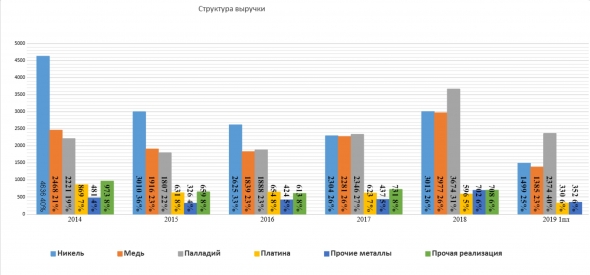

Рассмотрим подробный состав выручки:

Прошу прощения за такое изображение, как я его не пытался раскукоживать получается либо мыло либо маленькое.

Как видно из диаграммы, основу выручки, порядка 80%, составляет производство 3 металлов: Никель, Медь, Палладий.

Никель.

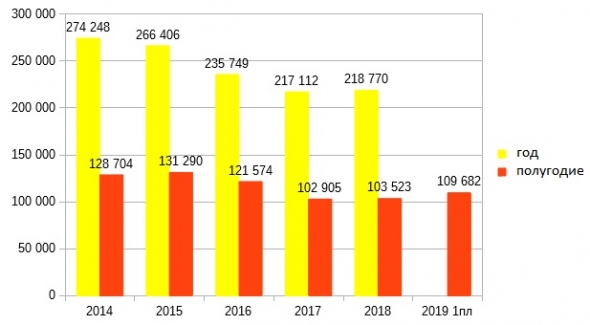

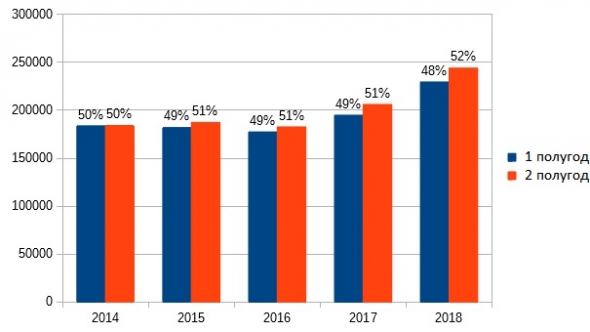

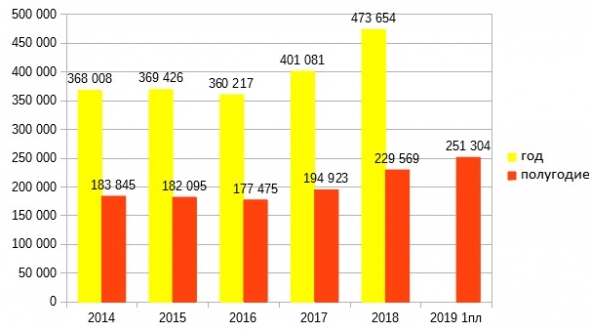

Рассмотрим динамику продажи никеля в тыс. тонн:

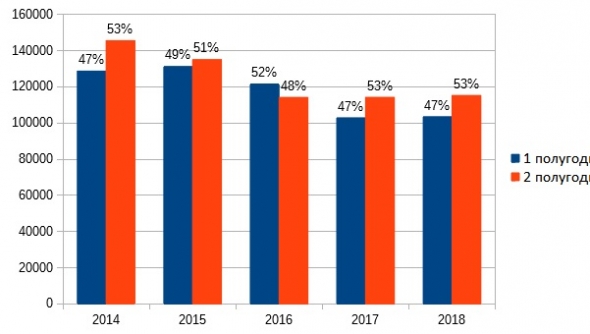

Как видим из диаграммы производство снижалось с 2014 по 2017 год, и с 2018 началось постепенное наращивание. Далее рассмотрим тенденцию продаж по полугодиям:

Согласно данной диаграмме предположим позитивную тенденцию что в 2019 году во 2 полугодии продажа никеля так же будет выше на 6%, что позволяет нам предположить следующую динамику:

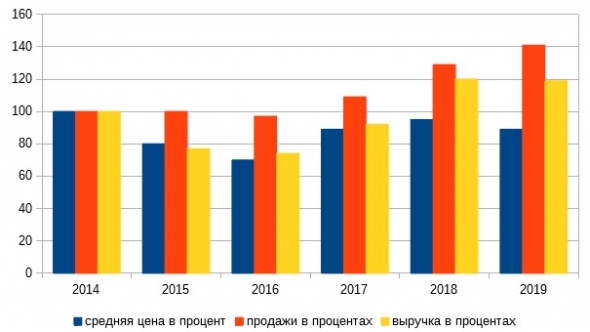

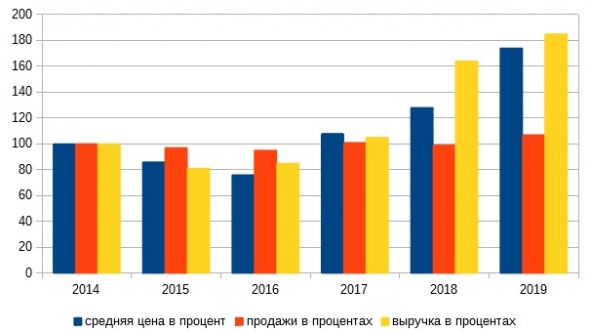

Взяв за 100% показатели 2014 года я построил диаграмму зависимости средней цены, кол-во продаж никеля к выручке по никелю. Согласно моим предположениям и прогнозам, если цена никеля до конца года останется в боковике на уровне 17 тыс. Долларов, а производство во втором полугодие будет выше на 6%, то в таком позитивном ключе мы получаем выручку по никелю за 2019 год в районе 3,5 млрд. Долларов, что на 14% выше чем в 2018.

Что несомненно является фактором роста для акции.

Факторы роста/сдерживания по никелю:

- Увеличение производства относительно 17 — 18 годов( опять же прогнозируемое, как это будет до конца года неизвестно.)

- Увеличение цены на никель — с июля по сентябрь никель подорожал с уровня 12тыс. до 17тыс. Долларов. Однако из-за того что в начале июля он стоил в районе 11700 дает среднюю цену во втором полугодии около 16000.(при условии что он в боковике продолжит тренд в районе 17тыс.)

- КНР и Индонезия — за последнее 5 лет производство никеля у Норникеля упало на 20%, однако доля на рынке упала на 40% (или около того), долю рынка отобрали производители из КНР и Индонезии, к тому же тенденция складывается такая что они наращивают производство.Но не стоит забывать что на рынке никеля с 2016 по 2018 был дефицит. Производство не успевало развиваться за потребностью рынка, ну а что там в нынешнем году пока неизвестно, точнее известно, но до такого глубокого анализа я еще не дорос.

- Торговые войны Китай — США плохо влияют на цену никеля. Китай основной потребитель никеля в мире.

- Рынок нержавеющей стали(в средне 72-73% потребления никеля), потребление никеля растёт в среднем на 140 тыс. Тонн в год(в период с 2015 по 2018г.) — до каких пределов он будет расти неизвестно.

Медь.

Динамика продажи меди у норникеля:

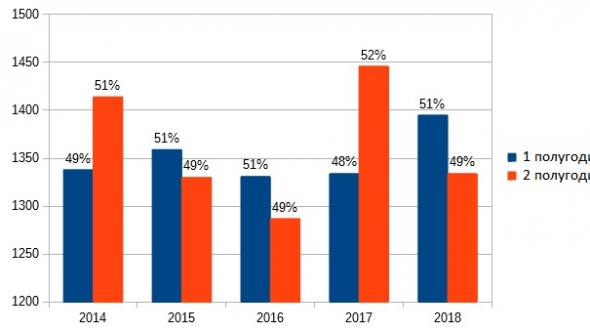

3 года боковик, но далее явный растущий тренд. Далее тенденция по полугодиям:

Согласно диаграмме выше может предположить что продажи во втором полугодии по меди будут на 3% выше чем в первом. Далее я построил диаграмму:

За 100% снова взят 2014 год. Итак если цена на медь продолжит ходить в боковике 5,7 тыс до конца года, а продажи меди будут на уровне предположенных и спрогнозированных, то выручка по меди за 2019 год у Норникеля будет в районе 2,9 млрд. Долларов что примерно равно показателям 2018 года. Что не является ни позитивом ни негативом.

Факторы роста/сдерживания по меди:

- Производство меди, несмотря на увеличение добычи меди Норникель как добывал 2% мировой меди, так и остался на этих позициях. Профицит и дефицит на рынке от года в год в районе 1-2% от общей добычи что тоже нейтрально. За 5 лет проявляется тенденция к небольшому росту потребления.

- Торговая война между Сша и Китаем долбит по меди. Китай основной потребитель меди в мире.

- Рынок меди вяло-нейтрально-стабильный как то так он мне видится.

Палладий.

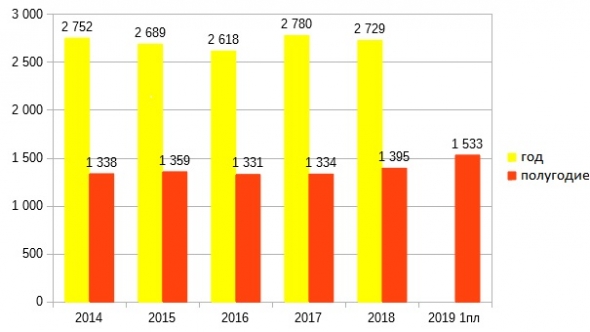

Динамика продажи палладия:

Заметный рост в 1 полугодии 2019 года. Далее взглянем на тенденцию по полугодиям:

Тенденция складывается таким образом что в большинстве случаев 2 полугодие показывает продажи на 2% ниже чем первое. Далее диаграмма предположений и фантазий:

2014 год — 100%, ну как обычно. Итак если цена палладия продолжит растущий тренд, то средняя за 2 полугодие будет в районе 1600 долларов за унцию, а продажи покажут такой же незначительный рост как и в первом полугодии, то выручка по палладию у Норникеля за 2019 год будет в районе 4,7 млрд. Долларов, что на 24 процентов выше чем в 2018 году. Что является несомненным позитивом для акций.

Факторы роста/сдерживания по палладию.

- Палладий из года в год в дефиците на рынке. Это явно указывает на дальнейшее подорожание палладия. Однако у Норникеля отвоевали 5% рынка палладия с 2014 по 2018 год.Следовательно дефицит этот когда нибудь закончится.

- Основной потребитель палладия является производитель автомобилей — следовательно география рынка обширна. Палладий используется в системах очистки выхлопных газов, т.е. чем более ужесточенные требования по экологии к автомобилям — тем более требуется палладия.К минусам можно отнести растущий рынок электромобилей.

Итого что мы имеем в моих фантазиях по 3 металлам:

Выручка 11,1 млрд. Долларов. За 2019 год что на 15% выше чем в 2018 и это по нейтрально-позитивному варианту развития событий, а может быть как и очень позитивный так и негативный. Прибавим 15% от прочей деятельности получим около 12,7 млрд. выручки.

В 2018 рентабельность по ебитда была 53,3%, причём в 1 полугодии меньше чем во втором. в 1 полугодии 2019 59% — разброс большой.

Попробуем посчитать дивиденды за 2019 в нейтральном варианте 56% рентабельности и позитивном 59%.

- Ебитда в районе 7,1 млрд. Чистый долг на 1 полугодие составляет 5,3 млрд. И имеет тенденцию увеличиваться к концу года в среднем на 2 млрд. За 17 и 18 год. Предположим что долг увеличился до 7,3 млрд — коэффициент 1,02 — следовательно 60% от ебитды в дивиденды 4,26 млрд. При средней цене на доллар 64 рубля получим 272,6 млрд. Рублей вычитаем выплату за 1 полугодие получаем 132,7 млрд. Или 838,8 рублей на акцию.

- Ебитда в районе 7,49 млрд. Выплата 938,8 рублей на акцию.

На этом 1 часть анализа закончена, будет ли 2 неизвестно вообще. Хотелось бы конечно увидеть ваш комментарий по этой статье, может где ошибся, или неадекватно воспринял информацию или слишком зафантазировался в своем прогнозе. В любом случае Благодарю за прочтение))

В скором времени возможно в нашей стране начнётся отмена санкций. В связи с этим и будет рост разных эмитентов. Будут многие писать про этот рост, но есть ли в этом какой-либо подвох(умысел)?

Можно предположить, что если в нашей стране уже не будет такого темпа роста производства как в 20-ом веке, то всё что будет добыто в нашей стране-будут покупать другие страны.

Так к чему я это написал? Сдаётся мне, что «простым смертным» не осилить в будущем рынок. Почему? — Потому что, минимальный лот порог входа будет можно приобрести 10,000 баксов. Будет связано это с тем, чтобы избавиться от спекуляционных сделок.

автору респект и уважуха