SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. rupiter

Так что же на самом деле мешает трейдерам зарабатывать?

- 03 июля 2019, 11:58

- |

Сегодня тут активно обсуждали причины слива большинства трейдеров. Чтобы как-то эту тему подытожить, хотел бы тезисно набросать, что я думаю по этому поводу. Во-первых, я не считаю отсутствие знаний и дисциплины главными причинами неудачи в торговле. Это все важные факторы, но только обширные теоретические знания и супердисциплина не превратит человека в успешного трейдера.

Итак:

Итак:

- Первый главный фактор — отсутствие системы с положительным МО. Я думаю, у алготрейдеров здесь есть явное преимущество — ведь недостатки их систем видны уже на этапе тестирования. А вот «дискреционные» трейдеры, в массе своей, вообще не знают что торгуют и есть ли у их систем так называемый «edge». Причем, что интересно, рыночные гуру зачастую рекламируют свои рыночные подходы независимо от вида актива или таймфрейма, а ведь это неправильно, и система, совершенно бесполезная на одном инструменте или ТФ, может показать вполне привлекательные результаты, примененная на чем-то другом.

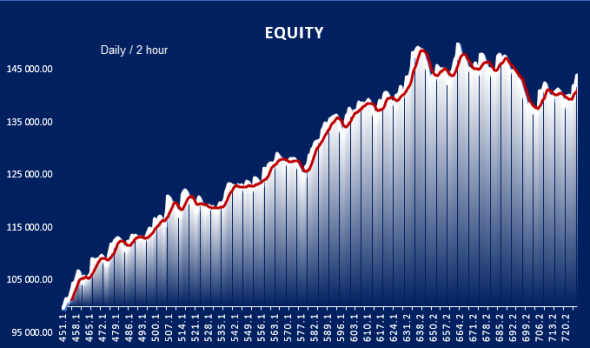

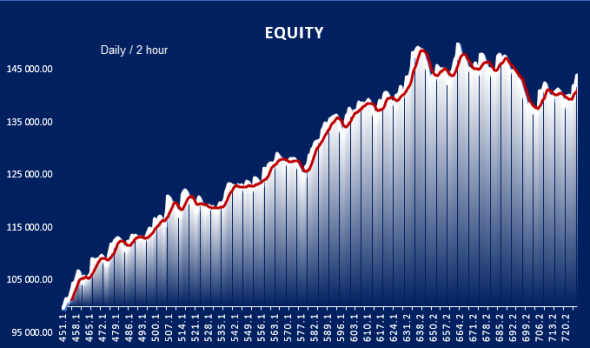

- Недооценка «случайности» в рыночной активности. По-моему мнению (и не только моему), абсолютное большинство рыночных движений случайны и не несут никакой прогнозной ценности. Причем, процент шума к сигналу растет с уменьшением таймфрейма, а также при использовании производных рыночных инструментов. И здесь опять в большем проигрыше находятся трейдеры, торгующие «руками», в силу человеческой природы всегда пытающиеся разглядеть некий скрытый порядок за на самом деле случайными рыночными колебаниями. В качестве примера роста шума с уменьшением таймфрейма могу привести эквити своего демо-прогона одной и той же стратегии на дневном/2-часовом ТФ (около 300 сделок) и 3-мин./1-мин. ТФ (около 200 сделок). Результат налицо.

- Еще один фактор, по-моему нигде особо не освещаемый — это «традиционный» подход к освоению трейдинга, как дисциплины. То есть, люди идут на курсы, читают учебники, стараются делать все в соответствии с буквой «методички» и… терпят крах. Я не знаю ни одной книги, ни одного курса или методики, которою можно было применить «в лоб» и получить положительный результат. Если успех в трейдинге и возможен, то только в результате собственного исследовательского процесса, а книги и курсы могут быть отличным источником для этого процесса идей. К сожалению, традиционная система образования не воспитывает в нас исследователей. Да и сама исследовательская работа — процесс очень непростой и долгий. Наверное, это тоже одна из значимых причин, почему успешных трейдеров так мало, и что трейдером нельзя стать за год или два.

- Что касается дисциплины, то я считаю этот фактор несколько переоцененным (ну, если у вас нет откровенных психологических проблем). Опять же, это в первую очередь касается трейдеров, торгующих «руками» (ведь у робота проблем с дисциплиной быть не может). И, конечно, когда речь идет о проблемах с дисциплиной, первое, что приходит на ум — это сложности с закрытием убыточных позиций. И я не говорю сейчас о необходимости крыть позицию по достижению уровня стоп-лосса — это должно быть очевидно. Я говорю о другом. Существует формула Математического ожидания (на западе я встречал названия этой метрики как Expected Value и Expectancy): Expectancy = (Avg. Profit * % winning trades) — (Avg. loss * % losing trades). Формула должна давать положительное число, если хотите, чтобы ваша стратегия зарабатывала деньги. Из уравнения видно, что прибыль зависит как от %% прибыльных сделок, так и от отношения средней прибыли к среднему убытку. Из опыта (и не только своего) могу сказать, что повысить %% прибыльных сделок очень сложно. Во-первых, потому что мы не можем предсказывать будущее, а во вторых — потому что паттерновый свинг-трейдинг (то есть, по сути, то, чем занимаются все, как бы они это не называли) подразумевает вход против текущего второстепенного тренда, в надежде на возобновление основного. Да, я говорю про торговлю отскоков по тренду (пуллбэков). Пуллбэк — не что иное, как, либо тренд в обратном направлении на более низком ТФ, либо торговый рэнж (то есть, зона ценового равновесия). То есть, торгуя пуллбэки мы напрашиваемся на систему с %% прибыльных сделок ниже 50. К счастью, пуллбэки — это еще и зоны пониженной волатильности, и наилучшее место для входа накануне ее расширения. Таким образом, единственный способ сделать МО положительным — это работать над улучшением отношения средней прибыли к среднему убытку. И в этом кроется, наверное, одно из немногих преимуществ ручной торговли перед алгоритмической — а, именно, в возможности активно управлять своей сделкой. То есть наблюдать за развитием цены во время открытой позиции, определять цели исходя из суммы факторов, а, главное — закрывать позиции до срабатывания стоп-лосса, если ситуация говорит не в пользу положительного исхода сделки. И вот здесь фактор дисциплины начинает играть важнейшую роль. По себе знаю, насколько сложно закрывать позицию с убытком, ведь «все еще может наладиться», насколько психологически трудно оценивать рыночную ситуацию беспристрастно, когда у тебя уже открыта позиция, вовремя увидеть изменение в расстановке рыночных сил и заранее закрыть неправильную позу, не дожидаясь стоп-лосса (или даже открыть новую в противоположном направлении).

4.6К |

Читайте на SMART-LAB:

Газовый капкан: удержит ли поддержка натиск весны?

«Газовые» котировки находятся в фазе агрессивной коррекции, вплотную приблизившись к области поддержки 2.65–2.85, откуда ранее начался мощный...

23:17

теги блога Михаил К.

- CScalp

- Noventiq

- Quik

- softline

- tigertrade

- TradingView

- tslab

- акции

- банки

- бкс

- БКС брокер

- брокеры

- внутредневная торговля

- вопрос

- Газпром

- исследования

- лчи 2018

- мобильный пост

- оффтоп

- ошибки смартлаба

- политика

- программа

- светофор групп

- смартлаб

- Софтлайн

- Тестирование стратегий

- технический анализ

- торговые терминалы

- торговый софт

- трейдинг

- Украина

- уровни

- Фибоначчи

меньше пишешь — больше зарабатываешь

зачем кого-то в чем-то убеждать или переубеждать

есть стратегия, то торгуешь и зарабатываешь

если нет- сливаешь и продолжаешь искать алгоритм

у каждого свое видение рынка и свое понимание торговли

так устроен рынок, иначе бы все только зарабатывали

в таком случае не зарабатывал бы никто, кроме инфраструктуры

нет никакого шума… даже на минутках всё математически выверено от лоя до хая.

Но это мое мнение и я его не навязываю

Добавлю по поводу «проблемы дисциплины».

Если есть система с положительным МО, то соблюдать «дисциплину» не представляет никакой сложности даже для «ручников».

Т.к., в данном случае, совершение сделок по правилам — есть прямая мотивация трейдера. И никакая тут «психология» и «сила воли» не нужны от слова совсем.

что такое % прибыльных сделок? это результат принятых тобой решений и с этим надо работать, а не с его результатом. Я могу тебе точно сказать, что если ты за июнь совершил много прибыльных сделок, а после в июле ты повторил свой успех не факт, что за последующие 4-5 месяцев ты не обнулишься полностью. Статистика требует разумного подхода и понимание предмета приложения. Это не магия, которая способна самостоятельно решать проблемы просто потому, что кто-то это назвал серьёзной наукой.

По делу написал в п.3. Согласен с каждым словом.

Итог ответ на твой вопрос — всё кроется в восприятии информации. Неверная трактовка контекста событий влечёт за собой неверные действия и ошибки.

Expectancy = (AW * PW + AL * PL )/ | AL |

Where:

AW = Average winning trade in dollars

PW = Probability of winning trades

| AL | = Absolute value of the average losing trade in dollars

PL= Probability of losing trades

А также

Expectancy = Average Net Profit Per Trade / | AL |

P.S. Теперь увидел ваш пост целиком. Честно говоря, не знаю, в чем практический смысл делить финансовый результат по средней сделке на среднее значение сделки убыточной, но может я чего-то не понимаю. Что касается моей формулы Expectancy, то я ее позаимствовал у (кажется) Ланса Беггса.

то есть

Ваша «Expectancy» = (Avg. Profit * % winning trades) — (Avg. loss * % losing trades) просто равна Average Net Profit Per Trade.

Avg. profit = 1.2%

Avg. loss = 0.7%

%% wins = 40%

%% losses = 60%

Средняя прибыль на сделку у меня 0.06%. Если я разделю эту величину на средний убыток, то есть 0.7%, то получу 8.57% Что это за величина такая и что мне с ней делать?

Вот например 0.06% — мне понятная метрика. Зная ее и планируя количество трейдов, я могу предполагать будущую доходность своей торговли: если я сделаю 100 сделок в год, то заработаю 6%, если 1000 сделок — то 60%.

Уважаемый Автор эта тема уже давно известна и разобрана по косточкам трейдерским сообществом. Интернет Вам в помощь. «Expectancy, Expectancy Score» — ключевые слова.

Мне бы не хотелось в который раз участвовать в дискуссиях, которые уже давно на эту тему закончились.

Я просто хотел обратить Ваше внимание на неточность в Вашем топике.

Спасибо за понимание. Желаю Вам успехов.

Вы же не станете отрицать, что цены формируются из-за действий и только из-за действий участников рынков? С их резонами, психикой, рассчетами, страхами и надеждами… Так почему должны отличаться инструменты или ТФ?

«Мне странно иногда слышать, как какой-нибудь трейдер рассказывает, что он разработал торговую систему, или индикатор, или подобрал набор параметров существующих индикаторов, которая/которые очень хорошо работают на таких-то и таких-то инструментах или на таких-то валютных парах по сравнению с другими, на которых они работают не очень хорошо, или, даже, совсем не работают. Можно с уверенностью сказать, что этот трейдер осуществил подгонку системы или параметров под исторические данные или же, протестировав их на реальной торговле на слишком коротком временном интервале, просто не успел убедиться в неработоспособности своей системы.» (Mike Sokolovski «Я — трейдер. Спекулятивная бихевиористика»)

«Или придется признать случайность цен или их фрактальность. Ибо если они не случайны (а они не случайны, покуда не случайны действия коллективного разума), то ввиду близости алгоритмов действий участников с разных фреймов, рынок является неизбежно фрактальным.

Другое дело, что ценовые изменения, будучи фрактальными, не являются полностью подобными, ввиду разных обстоятельств, характерных для больших и не характерных для малых фреймов. Таких, например, как перенос/неперенос поз через день или выходные, экспирация контрактов, растущее влияние фундаментальных факторов на больших ТФ.» (Mike Sokolovski, smart-lab)

Логичное обоснование непринципиального отличия фреймов — как раз, в том, что торговые решения принимаются везде и всегда «биологическими роботами» с плюс/минус одинаковой программой. Отсюда и самоподобие разных фреймов. Повторюсь: Другое дело, что ценовые изменения, будучи фрактальными, не являются полностью подобными, ввиду разных обстоятельств, характерных для больших и не характерных для малых фреймов.

Концепция «биороботов» предполагает возможность существования стратегий (на самом деле, мета стратегий), в основе которых лежат программы биороботов. Лучшие из таких мета стратегий ориентируются на весь доступный набор фреймов одновременно, имеющих смысл в контексте «биопрограмм».

После значительной практики наблюдения за ценой, в конце концов, и приходишь к выводу, что они ведут себя одинаково)). Только эту одинаковость надо разглядеть. Ряд попыток это сделать уже освещались на данном и других ресурсах. Взять, к примеру, скандальные топики про фракталы))) (старый дед).

а, главное — закрывать позиции до срабатывания стоп-лосса, если ситуация говорит не в пользу положительного исхода сделки. И вот здесь фактор дисциплины начинает играть важнейшую роль.////

Вот это и есть отсутствие дисциплины, которое приводит к сливу.