Блог им. Investbank

ВСМПО-Ависма: Нейтральный взгляд в будущее

- 03 декабря 2018, 20:17

- |

В феврале уже делал обзор этой компании: https://t.me/intrinsic_value/32. По итогам своего анализа решил продать акции по 17’600 за штуку. С момента той рекомендации акции компании не закрыли 2 дивидендных гэпа и сейчас стоят 15’600 за штуку. Напомню аргументы, которые привели меня к выводу, что следует продать акции:

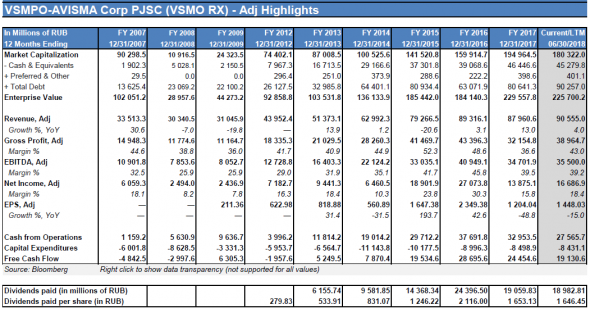

1) ВСМПО-Ависма стоила дорого по сравнению с прочими российскими компаниями металлургического сектора как по мультипликаторам, так и по дивидендной доходности

2) Публичная информация о компании довольно скудная и ее недостаточно, чтобы прогнозировать операционные показатели и темпы роста бизнеса

3) Объемы продаж в натуральном выражении не растут

4) Блок пакет компании принадлежит Ростеху, который находится под санкциями, что должно осложнять рост международного бизнеса

Несмотря на то, что 2, 3 и 4ый факторы остаются в силе, по текущем котировкам, акции уже могут представлять интерес. Однако из-за низкого уровня публичности компании и невозможности прогнозировать операционные показатели я все же нейтрально смотрю на акции компании.

Немного о дивидендах

Текущая официальная дивидендная политика компании сформирована ещё до смены собственников и не имеет никакого отношения к текущим реалиям. На самом деле размер дивидендов компании диктуется потребностями основных собственников – Михаила Шелкова и его партнеров (Совместно владеют 65.27% акций и ещё 1.1% акций принадлежит лично Шелкову).

В 2012–2014 годах Шелков и его партнеры выкупили контрольный пакет «ВСМПО-Ависма» у «Ростеха» и Газпромбанка. Но сделка была структурирована таким образом, что большую часть акций консорциум инвесторов покупал в долг. Для обслуживания этого долга Шелков кратно увеличил дивиденды ВСМПО-Ависма, что и привело к росту котировок компании.

Шелков и партнеры покупали акции на российскую компанию ООО «Промышленные инвестиции» и 2 кипрских офшора: Cador Enterprises и Jivanta Ventures. К счастью, их отчетность публична, и мы можем мониторить оставшийся долг. Сейчас сумма банковского долга составляет около $950 млн (36.6 млрд руб. на российской ОООшке и $406 млн на офшорах). Я, конечно, не знаю точных ставок, но предположу, что на обслуживание процентов такого долга уходит 5-7 млрд руб. в год. Вот и получается, что минимальные дивиденды ВСМПО-Ависма – это 10 млрд руб. в год (около 870 руб. на акцию), иначе Шелков обанкротится.

Сейчас компания платит около 20 млрд руб. в год и Шелков с партнерами продолжают не только обслуживать проценты, но и гасить долг. Не думаю, что что-то изменится в ближайшие годы и мы, миноритарии, можем рассчитывать на стабильные 1.5-1.7 тыс. руб. на акцию (9.6%-10.9% доходности).

Больше:

https://t.me/intrinsic_value

теги блога Вячеслав Кабаев

- 2 эшелон

- Boeing

- Carry trade

- fed reserve

- Goldman Sachs

- Lyft

- S&P500

- uber

- us

- X5 Retail Group

- акции

- Алроса

- американский рынок

- АМЗ

- АФК Система

- Ашинский МЗ

- Бюджетное правило

- ВСМПО АВИСМА

- второй эшелон

- высокодоходные облигации

- Газпромнефть

- Галс девелопмент

- Галс-Девелопмент

- гк пик

- ГМК Норникель

- девелопмент

- долгосрок

- Евраз

- золото

- инвестиции

- инвестор

- ИНГРАД

- Интер РАО

- ИнтерРАО

- ипотека

- Иркут

- Кобальт

- коронавирус

- КТК

- Курс валюты

- ЛСР

- Лукойл

- Магнит

- макро из США

- макроэкономика

- медь

- металлургия

- металлы

- ММК

- мобильный пост

- Московская биржа

- мтс

- Нефтегазовый сектор экономики в мире

- Нефть

- никель

- НЛМК

- Новатэк

- Норникель

- Облигации

- Обувь России

- оффтоп

- падение

- Палладий

- перспективы

- платина

- полюс

- Полюс Золото

- портфель

- Потанин

- Принципы

- прогноз

- протек

- Распадская

- регулирование

- ренессанс капитал

- Россети

- российская биржа

- российские акции

- Российский рынок

- российский фондовый рынок

- рост доллара

- рынок США

- санкции

- сбербанк

- Северсталь

- Сегежа групп

- ставка

- Ставки

- сталь

- трежериз

- уголь

- фондовый рынок

- Фосагро

- ФСК Россети

- фьючерс

- ЦБ

- экономика США

- электроэнергетика

- Эталон

- Яндекс