Блог им. Cheshirsky

Почему ипотека - самая плохая инвестиция?

- 03 октября 2018, 19:42

- |

Всем доброго времени суток! С вами Чеширский.

Сколько ваших знакомых брали квартиру в ипотеку как «инвестицию»? У меня уже вторые знакомые взяли квартиру в ипотеку, как «инвестицию»!

Ну вроде как денежные средства позволяли и они влезли в этот ад, мотивируя тем, что это отличное подспорье на будущее! Мол и деньги вложатся и потом еще и в аренду будут сдавать, считай почти бесплатная ипотека. Красота. Может и вы так думаете? Я попытался объяснить им, и решил что хочу написать небольшой опус на эту тему. Сейчас я продемонстрирую почему «инвестиции» в ипотеку — это одна из самых хреновых идей, которые только могут быть.

Давайте пройдем весь путь от самого начала.

Начнем с того, что выбирая квартиру стоит оценивать риски. То есть вы должны руководствоваться в выборе не аргументами «красивый дом» и «ремонт вроде как есть» а конкретными факторами, которые будут влиять на будущую финансовую привлекательность. А именно:

1. Транспортная доступность.

То есть не гетто в поле за кольцевой, а жилой комплекс/дом в городе, недалеко от метро. С развитой транспортной инфраструктурой. Иначе это никто не снимет. Люди не будут ездить в тьмутаракань, и уж тем более снимать такое за приличные деньги. Критическое расстояние до метро — 15 мин пешком. Все, что дальше — не рассматривается.

2. Район должен быть развит.

Наличие школ, детских садов, магазинов, парковок. Иначе жилье существенно теряет в стоимости и желающих снимать «надолго» не будет. Только студенты, которые будут съезжать каждые 3 месяца и оставлять после себя армагеддон. А вы ведь вроде зарабатывать хотели.

3. Наличие спроса.

Чтобы его проверить надо посмотреть цены аренды других квартир в этом доме, или если он еще не сдан (и вы решили поиграть в игру «купи воздух над котлованом») — то посмотреть цены квартир в ближайших домах. При этом четко понять, что какой бы вы не сделали ремонт, это не изменит цену в вашу пользу. Может на 1000 рублей или 2000. То есть инвестиции в ремонт — еще более глупое занятие. В долгосрочной перспективе все будет поломано/испорчено/само сломается.

4. ОЧЕНЬ внимательно прочитать вот этот пост Варламоваhttps://varlamov.ru/2611876.html и понять, что может произойти, если вы не послушаете советов сверху.

Окей. Выбрали квартиру. Чудесная, красивая. Выбираем мы либо однушку либо двушку, потому что другие варианты не рентабельны. Остановимся на двушке. Теперь смотрим на цену.

Будем ориентироваться на цены СПб, т.к. Москва это что-то запредельное, а сдавать на постоянной основе в других городах — не лучшая идея. В любом случае, если что — сможете пересчитать на свои реалии.

Итак, приценились. Цена квартиры, подходящей нам — 4 000 000 рублей, это тоже средняя цена. Даже не так дорого. Я посмотрел примерно 5 компаний и выбрал что-то среднее.

Далее у Вас на руках честно накопленный\заработанный первый взнос. Скажем 750 000 рублей. Идем к застройщику и изучаем предложения банков. Их обычно много разных, но условия очень похожие.

Ипотеку возьмем 8% годовых. Срок ипотеки установим 15 лет, такое себе среднее значение. Получается, что со всеми процентами, и прочими банковскими радостями вы будете ежемесячно выплачивать по 31 000 рублей. При этом конечная стоимость квартиры получится 5 590 620 рублей. Ссылку на ипотечный калькулятор оставлю в конце статьи.

Это самый минимальный расклад, в целом практика говорит о суммах от 35 000 в месяц и итоговой стоимости 6 000 000 р. Но будем считать, что вам повезло. Договор подписан и вы уже вступаете в группы социальных сетей, посвященных вашему новенькому строящемуся дому.

В среднем, время строительства займет от года до двух. Возьмем минимальный вариант. Один год. За этот год, вы отдадите банку ровно 372 000 рублей по ипотечным платежам. Плюс первоначальный взнос. Итого 1 122 000 рублей. Через год дом сдан, его без проволочек приняла комиссия и ремонт без изъянов, почти под ключ. Вы «телепортируете» в свою новую квартиру мебель и объявление о сдаче имеет успех в тот же день, поэтому считаем, что прямо на следующий день после получения ключей — ваши первые жильцы въезжают и живут без перерыва аж 14 лет. Сказка. Вам повезло!

Итак, первый месяц прошел и деньги пошли! Сдать квартиру получилось за 25 000 плюс КУ (это даже много, куча объявлений по 20 000, но нам везет), вы радостные и довольные. Ведь теперь вы должны докидывать банку из «своих» всего 6 000. Остальное с аренды! Схема работает почти идеально и уже все друзья и родня завидуют вашей финансовой прозорливости.

Теперь вернемся в скучный мир цифр. Итак, квартира сдается, и вы постепенно выплачиваете долг банку.

За оставшиеся 14 лет вы отдадите банку 4 468 620 рублей. Из которых 3 574 896 — деньги с аренды, а 893 724 рублей вы докидывали из «своих».

Что имеем на 15-ый год на момент закрытия ипотеки? Минус 2 015 724 рублей, которые вы напрямую заплатили из кошелька банку (помимо тех денег что получали с аренды). И квартиру естественно. Теперь было бы неплохо выйти в безубыток, ведь все время вы были должны и отдавали долг, вытаскивая все из своего кармана. Необходимо отдать долг «себе» и вернуть деньги обратно в семью.

Это немного не тривиальный подсчет, так как большинство людей при последнем платеже забывают, что они покупали недвижимость как инвестицию, а значит нам необходимо окупить эти самые инвестиции, хотя бы закрыв долг самому себе и начать получать прибыль.

Делим 2 015 724 на 25000. Это еще 6.5 лет.

В сухом остатке, через 21.5 год вы имеете на руках окупленную инвестицию приносящую прибыль. Именно с этого момента она приносит прибыль, а не раньше, потому что помните, до этого мы отдавали долги. Ну чудесно, долгов нет, квартира есть, волосы уже седые, но впереди маячит блестящее будущее.

Давайте опять к скучным цифрам. Сейчас будет самая интересная часть.

Итак, квартира стоит, дом не треснул, не осел. Район прекрасный.

Считаем текущую стоимость ваших активов. Это необходимо, чтобы понять насколько привлекательна инвестиция в долгосрочной перспективе.

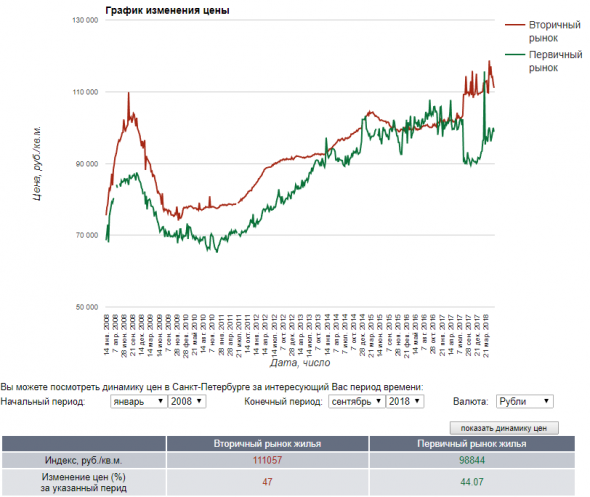

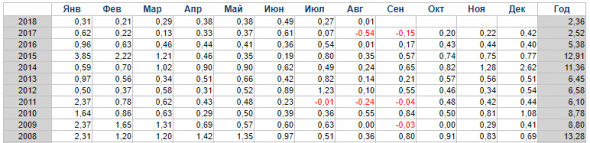

Среднее повышение стоимости жилья примерно 4% в год.

Изменение стоимости жилья на вторичном и первичном рынке СПб за 10 лет

Это данные из открытых источников, я укажу ссылки в конце статьи.

Это значит, что через 21.5 лет ваша квартира подорожает примерно на 85% и будет стоить 7 400 000 рублей! Неплохо! Однако есть одно «НО», и имя ему инфляция.

Не забываем, что она неизбежна. Поэтому берем данные по инфляции из Росстат-а за 10 лет и вычисляем среднее значение. Получается примерно 7.5% годовых. Но давайте возьмем значение 3%, которое нам обещает Минфин и поверим, что за 21.5 лет оно не изменится. Получаем 64.5%инфляции на момент выплаты ипотеки. Получается что стоимость вашего актива на самом деле намного ниже чем 7 400 000. А точнее 2 627 000. И это не глупость, а реальный расчет. Ведь 10 лет назад молоко стоило в среднем 18 рублей, а сейчас 50. Понимаете к чему клоню? Удорожание вашего актива почти равно величине «прогнозируемой» инфляции. Это чистая потеря денег.

Получается, что отдав из своего кармана 2 015 724 р. вы получите чистыми в остатке (в виде стоимости актива) через 21,5 лет на момент выхода вашей «инвестиции» в безубыток 611 276 рублей.

То есть в пересчете на годовую прибавку это равно 1.4% годовых! (Инфляцию при этом вычитать не нужно, т.к. мы ее уже учли).

Что-то не очень вкусно выходит правда? Почему так происходит? Вот основные причины:

1. Вы переплачиваете банку в среднем 40% от стоимости актива. Считайте деньги на ветер.

2. Рост стоимости актива не опережает инфляцию, а значит это чистый убыток.

3. Отсутствуют навыки долгосрочного планирования и понимания рыночной экономики даже на базовом уровне.

И заметьте, что эти цифры — идеально-положительные. Ведь я сознательно убрал все проблемы в виде арендных простоев жилья, затрат на ремонты, налоги, и инфляция совсем не 3%, а все 6+%. А значит, что вы ушли в минус. Причем в приличный. И ваша инвестиция окупится совсем не через 21.5 год, а намного позже. Такие вот дела.

— Но ведь зато потом инвестиция приносит прибыль! — скажете Вы. Да, но только эти 25 000\месяц тоже элегантно превратятся через 20 лет в 8 875 рублей.

Увы и ах.

У меня дебютный пост (поздравляшки меня), камнями не кидайте, можно помидорами. Буду рад любой критике. Поскольку тема не «торгово-рыночная» то выбрал метку Оффтоп. Надеюсь вы меня не осудите)

Всем шалом!

ссылки:

KiboR, указывать альтернативные инвестиции — это слишком размазанный вопрос. Можно вообще spy взять и в ус не дуть, через 21 год всяко в плюсе будешь.

Налоговый вычет каюсь, позабыл. но капитальной разницы это не прибавляет. Благодарю за критику!

Да что тут начинать, тут всё гораздо хуже… лучше не надо...

Зайдём с другой стороны есть возможность купить однушку с ремонтом за 3,000,000 в одной «деревне» возле аэропорта и сдавать её лётчикам за 22,000 в месяц.

Посчитайте такой расклад…

smart-lab.ru/blog/468156.php

за 21 год может произойти все что угодно.

а это просто ШЕДЕВР!

Размышления о строительстве собственного дома (ИЖС).

А зря не указал рост коммуналки с постоянными новыми поборами, рост налогов и страховка, ибо если вдруг случится пожар или потоп по вине арендатора, то соседи будут судиться с собственником жилья, ну а он в свою очередь будет пытаться взыскать все с арендатора. Вложения в недвигу имели смысл в начале нулевых, когда бетономет стабильно рос на 8-10 процентов в год, а налоги и коммуналка были копеечные. Вот как пример — в 2001 году двушка 60 кв.м. в спальном районе Москвы — коммуналка 800, налог какие-то копейки. В 2018 та же самая коммуналка уже 5300, налог около 5000.

2. А если к первоначальному взноса прикрутить материнский капитал, то срок выплат ипотеки сократится и банк не получит 2 ляма сверху, а только 1.3

3. А если гасить не точно по графику, а мне опережением, то банк получит еще меньше.

4. Основные сливки банк снимает за первые годы, когда гасится не тело кредита, а в основном проценты. Поэтому в своем бизнес-плана стоит предусмотреть и маткапитал и вычеты НДФЛ и выплаты «своих» 25 тысяч в дополнение к арендных 25 тысячам.

«А если бы бабушка была дедушкой» © -)

Здесь упущена одна главная особенность.

Халявные деньги.

Пару миллионов под 10% под залог недвижимости банк с радостью тебе выдаст.

Но стоит попросить те же пару миллионов для открытия магазина/шаурмичной/вложения в акции то хрен.

Опять же как правильно сверху подметили, с инфляцией вырастут и арендные платежи.

По сути такое вложение это ничто иное как ставка на многократное повышение инфляции/падения рубля, приносящая очень низкий купонный доход еле покрывающий долг

Кэрри-трейд для малообразованных российских инвесторов![]()

Был бы рынок растущим, то никаких вопросов.

С торгов в Москве реализуется 5-10% квартир, т.е таковы его шансы. Два раза квартира выставляется на торги(второй раз на 15% дешевле), и если не реализуется, то переходит в собственность залогодержателя.

Т.е. должник останется без квартиры и вообще без какой-то компенсации.

Смысл ипотеки, грубо говоря, только если тебе негде жить, и ты и так платил бы за аренду. Тут есть адепты съемного жилья, но они никак не объясняют, где будут обитать, если доживут до пенсии. Бо на пенсию вряд ли смогут долго снимать хотябы койку в общаге для гастарбайтеров.

Для инвестиций имеет смысл или на растущем рынке, или при низкой, в районе инфляции, ставке. Бо рубль имеет свойство резко обесцениваться раз в 10 лет и медленно все остальное время. А доходы так или иначе индексируются. Есть интересное исследование зависимости цен на жилье от внешних факторов от IRN, таких, как ставки аренды, жкх и налогов, и… цена на нефть. Сейчас цены ниже, чем при аналогичной стоимости нефти в прошлом. Пузыря пока нет. Если экономика будет расти, вырастут и цены на жилье. А если будет падать — то будет снижаться рента и расти налоги и жкх.

Market Mover, набираю потихоньку, куда же деваться)

Но пост основан именно на реальных жизненных примерах знакомых. Которые взяли именно «как инвестицию». Поэтому и решил написать. На мессию не претендую. Просто решил поделиться умозаключениями.

P.S. Все зависит от фазы рынка на которую Вы попадете.

sergeiponomaref,

1.01.1998 Индекс Мосбиржи 88.97

1.01.2008 Индекс Мосбиржи 1888.86

Разница в 21 раз, действительно все зависит от фазы рынка, но где-то доход больше

1) либо я не понял, либо автор намудрил с первоначальным взносом. Если квартира стоит 4 млн.руб., то почему она вся уходит в платежи. Я для простоты добавил 0,75 млн.руб. к стоимости квартиры, чтобы не пересчитывать платежи.

2) если на интервале посчитать дисконтированный поток и сравнить с дисконтированной стоимостью квартиры (взята первоначальная без переоценки), то при ставке 7 % (у альфы где-то столько сейчас по долгосрочным депозитам) NPV составляет порядка 120 тыс.руб. После чего квартира начинает увеличивать конечный результат. И это без учёта вероятного роста цены недвижимости через 15 лет.

Да, результат не космический, есть риски (в договоре ипотеки скорее всего стоит запрет на передачу в аренду), цена аренды оптимистичная плюс не учтена мебель и возможные ремонты, но ведь тот, кто делает такую инвестицию и не думает про большую доходность. Это скорее пенсионный фонд. Так что всё нормально, если не лажануть с выбором района.

Что же до утверждения в заголовке, то плохой является только та инвестиция, которая приносит убыток. А эта не приносит, так что плохой не является.

calculator-ipoteka.ru/calculator.php

во всех остальных случаях вы просто будете дарить свои деньги банку

ибо сумма непогашенного долга будет ежемесячно уменьшаться, а размер ежемесячного платежа останется неизменным

Используем ипотечный калькулятор

calculator-ipoteka.ru/calculator.php

Зададим начальные условия, как в вышеуказанной статье

Стоимость квартиры 4 000 000

Первоначальный взнос 750 000

Срок ипотеки 15 лет

Процентная ставка 8%

Калькулятор выдаст результат :

Сумма ежемесячного платежа: 31 059 руб.

Переплата по процентам за ипотеку: 2 340 565 руб.

А теперь продолжим считать ручками.

31059 х 12 = 372708

Столько мы отдадим банку за год.

У банка мы заняли 4 000 000 — 750 000 = 3 250 000

372708\3250000 = 11.47%

Такова реальная процентная ставка за первый год, без учёта того, что каждый месяц сумма долга уменьшается.

Но у банка собственная арифметика, и банкстеры будут уверять вас, что эффективная процентная ставка всего 8.3%

Воистину, ипотека — кабала.

Влезть в нее могут только те, кто плохо учился в начальной школе.

это был наброс на вентилятор

не осуждайте

я изменил текст статьи

smart-lab.ru/blog/offtop/497543.php

Используем ипотечный калькулятор

calculator-ipoteka.ru/calculator.php

Зададим начальные условия, как в вышеуказанной статье

Стоимость квартиры 4 000 000

Первоначальный взнос 750 000

Срок ипотеки 15 лет

Процентная ставка 8%

Калькулятор выдаст результат :

Сумма ежемесячного платежа: 31 059 руб.

Переплата по процентам за ипотеку: 2 340 565 руб.

А теперь продолжим считать ручками.

У банка мы заняли 4 000 000 — 750 000 = 3 250 000

А отдадим ему за 15 лет 3 250 000 + 2 340 565 = 5 590 565

Коэффииент переплаты 2 340 565\5 590 565 = 0.419, т.е в уплаченной банку сумме более 40% переплаты.

А теперь возьмём ипотеку с другими начальными условиями :

Первоначальный взнос 70% или 2 800 000

Срок ипотеки 3 года.

Процентная ставка 8%

Калькулятор выдаст результат :

Сумма ежемесячного платежа: 37 604 руб.

Переплата по процентам за ипотеку: 153 731 руб.

У банка мы заняли 4 000 000 — 2 800 000 = 1 200 000

А отдадим ему за 3 года 1 200 000 + 153 731 = 1 353 731

Коэффииент переплаты 153 731\1 353 731 = 0.114, т.е в уплаченной банку сумме примерно 11% переплаты.

Отсюда следует, что ипотека — это инструмент для бережливых людей, которые уже накопили значительную сумму для покупки жилья, но им не хватает 10-20-30% до стоимости выгодного объекта недвижимости, котрый им надо срочно приобрести, иначе его купит кто-то другой.

Абсолютно понятно, что ипотека сроком 15 лет, как в примере — это удел лохов-терпил.

1 часто меняются законодательство, тарифы и налоги

вот уже с 2018г нельзя купить котлован и стать обманутым дольщиком

2 строится бешеное количество площадей и на рынке избыточное предложение (обратите внимание на ситуацию в Краснодаре)

3 народ ринулся строить собственное жильё, ибо сдулся пузырь на рынке участков

участки теперь оцениваются во вменяемые суммы

и народ строит на них двух-трёх-этажные сараи (дома из ваты, полиэтилена и палок, стоящих на трубах, ввинченых в грунт)

это тоже уменьшает спрос на квартиры

Один чел, риэлтор по Болгарии/Черногории и т.п. местам, рассказывал: наши люди вкладывали, ипотеки брали, чтобы сдавать «квартиры у моря». Потом еле-еле за полцены избавлялись и были рады что хоть так выскочили.

Ну вообще-то арендная плата имеет свойство подниматься, именно по той причине, которую автор сам и указал — инфляция. Через 15 лет после начала сдачи квартиры аренда вполне может быть уже не 25 000 руб., а в полтора-два раза больше.

Как рыночный, так и страновой.

Не буду описывать длинные (и часто слезливые) истории о том, что у моих родителей до 1991 года было на счетах 15 000 (баснословные деньги на то время!), как пара-тройка моих друзей вкладывались активно в свой бизнес, наращивали капитальные, пополняли оборотку, а потом после нескольких кризисов — кто сидел со складом ни кому не нужной канцелярии, кто с замороженной рыбой, а кто и вовсе со сгоревшим ТЦ, как один мой знакомый по уши вложился в ЮКОС, а потом…

К глубокому сожалению… для обычного человека из среднего класса квартира это тот актив, который реально через 20-30 лет можно передать своим детям. С минимальным риском.

А акции несуществующих компаний, обесцененные вклады, бизнес отданный ментам или бандюганам так и останутся в прошлом, а в будущем — или квартира с адской ипотекой или шиш с маслом.

В нашей стране среднесрочное прогнозирование более чем на 3 года — занятие скорее фантазийное, чем практическое.

А если денег столько, что хватает на ипотеку и что-то еще — диверсифицируйте.

в спб, к примеру, много старого жилого фонда, переделанного под многоярусные магазины/общепит. и до сих пор можно найти вполне адекватные варианты под переделку. но это не для ленивых конечно. геморрой обеспечен

2. Брать квартиру в ипотеку, чтобы сдавать? Нелепость. Так никто не делает.

3. Глупость брать ипотеку на 15 лет, если можно взять на 25. Сам потом решишь, когда вернуть досрочно.

4. Если ставки снизятся — цены на квартиры вырастут, ты в выигрыше.

5. Если в стране девальвация — зарплаты вырастут, и цена квартир тоже, а платеж останется тем же. Ты в выигрыше.

6. Платеж по аренде грубо в два раза меньше платежа по ипотеке.

7. Решает каждый сам, брать или не брать

по сути ипотека -это отсутствие самоорганизации и самоконтроля, сплошные эмоции.

Добавлю только, что любое предприятие выгодно только когда есть положительная разница ставок (между ставкой заемного капитала и ставкой доходности на этот капитал). Проще говоря можно, не вдаваясь в подробные расчеты, сравнить ставку доходности от аренды со ставкой по ипотеке и понять что здесь отсутствует финансовый рычаг. Соответственно брать заемные средства (ипотеку) для данного предприятия не имеет экономического смысла.

Ипотеку люди гасят обычно раньше срока..

-------

Имею 2 хаты под сдачу… с каждой примерно по 25тыр чистыми… на хлебушек капает стабильно… я не работаю с 2012года, а так как бы на пенсии..

С рынка так жить нельзя, он бывает годами не кормит… так что сравнение с индексами неуместно.. бабосики с рынка каждый мес. придется выводить «на покушать», а не ждать 10 лет роста в 21 раз..