Блог им. Ashotmuradyan

5 причин инвестировать в главного медицинского страховщика США.

- 22 августа 2017, 13:58

- |

Крупная американская компания Anthem, оказывающая услуги медицинского страхования, удачно отчиталась за 2-й квартал и первое полугодие 2017 года. Anthem является одной из ведущих компаний в области здравоохранения, предоставляя качественное медицинское страхование более чем 74 миллионам человек, обслуживаемым также его дочерними компаниями. Компания также предоставляет услуги страхового обслуживания стоматологических и фармацевтических услуг и зрения и предлагает широкий спектр сетевых планов страхования мелким и крупным компаниям, частным лицам, а также рынку medicaid и medicare.

Чистая прибыль за второй квартал 2017 года составила 855,3 млн. долл. Чистая прибыль на акцию составила 3,16долл., скорректированная чистая прибыль составляла 3,37 долл. за акцию во втором квартале 2017 года по сравнению с скорректированной чистой прибылью в размере 3,33 долл. за акцию в квартале предыдущего года.

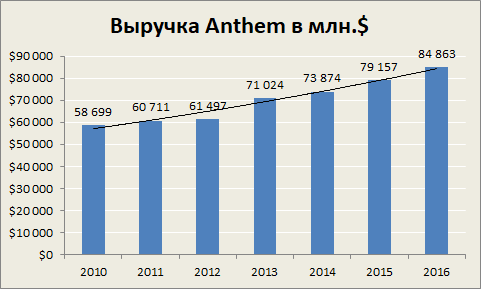

Выручка компании составила 22,2 млрд.$ во втором квартале 2017 года, увеличившись на 0,9 млрд. долл., или на 4,3%, по сравнению с 21,3 млрд. долл. в предыдущем квартале. Рост выручки связан с увеличением ставок страховых премий для покрытия общих затрат в бизнесе компании. Кроме того, увеличение было обусловлено более высоким уровнем охвата застрахованных и самофинансируемых компаний в Medicaid и Medicare. В годовом аспекте выручка растет с 2010 года, а среднегодовой темп роста выручки составил порядка 5,83%.

Медицинская регистрация составила 30,4 млн. человек на 30 июня 2017 года, увеличившись на 0,6 млн. человек, или на 1,6%, с 39,8 млн. человек на 30 июня 2016 года. Среднегодовой тем роста количества медицинских регистрация начиная с 2010 составляет порядка 2%.

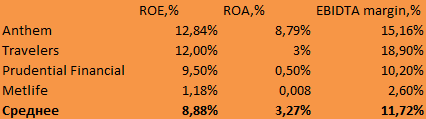

По показателям рентабельности у компании все также хорошо. Рентабельность активов (ROA) составляет 8,79%, а рентабельность капитала (ROE) составляет порядка 12,84%. Такие показатели являются лучшими в секторе страхования. Маржинальность EBIDTA составила 15,16%. Расчеты показывают, что компания является одной из самых эффективных компаний сектора, если не самой эффективной.

Обязательства компании на конец 2-го квартала уменьшились на 50 млн. долл. или на 2,5% по сравнению с 1-ым кварталом 2017 года, составив 41,805 млрд. долл. Задолженность по кредитам и займам по итогам отчетного периода уменьшилась на 880 млн. долл. или на 5,2% до 16 млрд. долл. Процент задолженности составляет 61%. Чистый долг/EBIDTA составил 2,5 при средней в секторе 3. Enterprice Value компании больше на 10 млрд. долл., такая не существенная разница говорит о небольшом чистом долге компании.

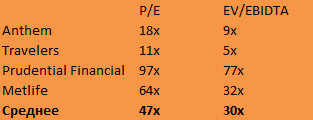

По P/E компания Anthem оценена на уровне 18x, такой показатель является нормой для американской экономики, а для сектора страхования является недооценной. P/B составил 1,8, P/S порядка 0,5. Мультипликатор EV/EBIDTA находится также на низком уровне по отрасли и составляет 9x. Таким образом, компания несомненно, недооценена и не настолько перекуплена, как ее конкуренты.

Anthem проводит стабильную и прозрачную дивидендную политику, каждый год увеличивая выплату дивидендов и выплачивая их каждый квартал. Инвестировав в Anthem стабильный доход в долларах гарантирован.

Эффективность и недооцененность Anthem вкупе с растущей выручкой, низкой долговой нагрузкой, большой и растущей клиентской базой и достаточно высокими и стабильными дивидендами дает основания для рекомендации «покупать» по ее акциям.

Больше аналитики, инвестиционных идей можно получить тут https://vk.com/ssinvestment

теги блога Гамлет Цоцикян

- 2-й квартал

- Alibaba

- Anthem

- Biogen

- eToro

- TSLab

- акции

- алгоритм торговли

- алготрейдинг

- американские акции

- американский рынок

- биофармацевтическая компания

- бытовая техника

- выручка

- Газпромнефть

- Детский мир

- Джек Ма

- дивидендная политика

- дивиденды

- добыча газа

- добыча нефти

- доходность

- инвестиционная идея

- инвестиционная привлекательность

- инвесторы

- интернет вещей

- как открыть хедж фонд

- квартальная отчетность

- конкуренция

- конъюнктура рынка

- М.Видео

- ММВБ

- ММК

- недооценка

- нефтегаз

- Новатэк

- обуение

- отчет

- отчетность

- потенциал роста

- производство стали

- ритейл

- роботы

- сравнительный анализ

- технологии

- трейдинг

- управление

- финансовые результаты

- ФСК Россети

- хедж-фонд

- чистая прибыль

- эффективность