Блог им. Mindspace

Вместе с июнем на рынок вернулись быки

- 05 июня 2017, 13:13

- |

Половину прошлой недели американские индексы простояли в боковике — сказались праздники в США и Китае. Но уже в среду они ожили на обилии экономических данных. Вот ключевые из них. PMI в Китае (51,2) оказался лучше прогноза (51,0). В Европе снизилась безработица, но инфляция упала до 1,4% (против ожидаемых 1,5%).

В США сократились продажи незавершенного жилья, но выросло производство: PMI вышел выше прогноза и составил 54,9. Уровень безработицы в штатах и число занятых в несельскохозяйственном секторе превысили ожидания: 4,3% против 4,4% и 253K против 185K, соответственно. Позитивные данные с рынка труда вызвали бурное ралли на рынке. Насколько бурное — давайте смотреть.

По итогам недели мы имеем следующую картину:

- SPDR S&P 500 (SPY) продолжил отрабатывать пробой треугольника (см. график в галерее на блоге) и обновлять максимумы на растущем объеме.

RSI(13) вошел в зону перекупленности, линии MACD в бычьем пересечении. С учетом высоты треугольника ($240-228) и пройденного роста здесь можем быть потенциал хода $8 ($12 — 4), то есть 3% от текущей цены ($244). Статус по данным моей системы поднялся с 8,3 (бычий) до 9,2 (бычий). - Dow Jones Industrial Average (DIA) отработал всплеск бычьих дивергенций MACD с прошлой недели и продолжил расти. Пробил восходящий треугольник наверх, взял мартовский уровень сопротивления и закрепился над ним. С учетом высоты фигуры возможный потенциал хода $15 ($210-195), то есть 6% ($15-2) от текущей цены ($212). RSI(13) выше 60, линии MACD в бычьем пересечении. Статус по данным моей системы поднялся с 7,6 (бычий) до 8,3 (бычий).

- Nasdaq 100 (QQQ) консолидировался в узком диапазоне, но в пятницу вырос на большом объеме. Взял новый хай и отменил потенциальную медвежью дивергенцию MACD. RSI(13) остается перекупленным, линии MACD в бычьем пересечении. Статус поднялся с 8,8 (бычий) до 9,6 (бычий).

- Shares Russell 2000 Index (IWM) во второй половине недели рос на хорошем объеме и тестировал апрельский уровень. RSI(13) выше 60, линии MACD в бычьем пересечении. Число новых максимумов увеличилось впервые с апреля. Соотношение IWM:SPY начало расти. Статус поднялся выше нуля, но -1.6 (нейтральный) до 0.4 (нейтральный).

- Облигации (TLT) взяли апрельский уровень ($124), вернулись на МА(200) и начали закрывать гэп (на $128) на объеме. В результате доходность по облигациям ($TNX) пробила уровень поддержки ($22) и протестировала МА(200). На фоне снижения доходности росли недвижимость (IYR, XLRE), золото (GLD), коммунальный сектор (XLU) и падал банковский сектор (KBE).

- Доллар США (UUP) продолжил снижаться и отрабатывать «голову и плечи» наряду с медвежьим пересечением средних (50/200 МА). В то время как евро преодолел уровень ноября 2016 года и продолжил расти. Деньги продолжают перетекать с американского на другие рынки.

- Слабый доллар не помог нефти, и она всю неделю снижалась. Падение нефти, как и на прошлой неделе, не помешало рынку расти и обновлять ценовые максимумы.

- Индекс волатильности ($VIX) всю неделю держался на своем минимальном уровне (в районе 10).

- Самыми сильными в S&P 500 секторами были XLV (+2%), XLB (+1,7%), XLU (+1,6%), XLY (+1,6%) — на них в S&P 500 приходится 30%. Рост с наибольшим объемом был в XLB, XLI и XLP. XLK вошел в зону перекупленности. XLU и XLP продолжают оставаться перекупленными по RSI(13). Самыми слабыми в S&P 500 были XLE (-2,3%) и XLF (-0,7%) — на них в S&P 500 приходится 6% и 13%, соответственно.

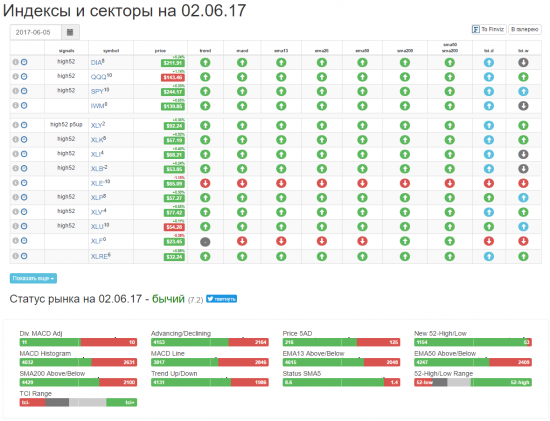

- Значение Статуса на рынке по сравнению с прошлой неделей незначительно снизилось с бычьего 7,6 до 7,2 (по шкале от -10 до 10). 9 из 10 секторов S&P 500 находятся в долгосрочном аптренде — над MA(200); 8 из 10 секторов — в среднесрочном аптренде — над EMA(50); 8 из 10 секторов — в краткосрочном аптренде — над EMA(13) — см. скриншот в анонсе.

О чем это нам говорит и что ждать на текущей неделе? Читайте на моем блоге здесь.

Статус рынка

Состояние (статус) рынка на конец недели я публикую на сайте Trades.Mindspace.ru (авторизация не требуется). Данные в реальном времени доступны по подписке. Как оценивать индикаторы статуса рынка, я пишу здесь.

Дисклеймер

Данный пост не является руководством к действию, а представляет собой мнение автора. До того, как открыть торговую сделку, всегда проводите собственный анализ.

Оксана Гафаити,Первая русская женщина, торгующая Америку.

Автор Mindspace.ru и Trades.Mindspace.ru

- 05 июня 2017, 13:40

теги блога Оксана Гафаити

- 3-НДФЛ

- ABT

- ETF

- etf фонд

- etf фонды

- finviz.com

- herbalife

- Interactive Brokers

- NYSE

- Python

- S&P500

- S&P500 фьючерс

- spy

- SPY анализ рынка американский рынок

- XLY

- акции

- акции США

- алготрейдинг

- американские акции

- американский рынок

- американский рынок акций

- Анализ S&P_500

- анализ акций

- анализ отчета

- анализ портфеля

- анализ рынка

- анализ рынка акций

- анализ рынка США

- анализ секторов

- биржевой фонд

- биржевой фонд ETF

- биткоин

- брокер

- бэктестинг

- выбор акций

- дивиденды

- доходность портфеля

- золото

- инвестирование

- инвестиции

- коррекция

- Коррекция S&P500

- коррекция в америке

- коррекция в США

- криптовалюта

- налоги

- настроение рынка

- начать торговать

- НДФЛ

- НДФЛ по операциям с ценными бумагами

- нефтегаз

- нефтегазовый сектор

- нефть

- Обзор акций

- обзор рынка

- облигации

- опцион

- опцион пут

- опционы

- отбор акций

- отбор акций NYSE

- отчет

- отчет о движении денежных средств

- отчетность

- оффтоп

- пассивные инвестиции

- поиск акций

- покупка акций

- портфель

- портфельные инвестиции

- портфельные стратегии

- прогноз

- прогноз рынка

- прогноз рынка акций

- ралли

- распределение активов

- ребалансировка портфеля

- риск

- риски

- российские акции

- рынок

- рынок акций

- Рынок акций США

- рынок США

- рыноксша

- сектор

- секторы

- стоп лосс

- стратегия торговли

- торговая стратегия

- торговля

- торговля по тренду

- Торговые идеи

- торговые сигналы

- Трамп

- трейдинг

- тренд

- формирование портфеля

- фундаментальный анализ

- Эмоции в трейдинге