Блог им. Mindspace

Рынок за неделю: бегство от риска и курс на сырье

- 10 апреля 2017, 17:01

- |

Прошлую неделю, как я предполагала в предыдущем обзоре, тройка американских индексов простояла в боковике. И это не плохо. На фоне того, что произошло. А произошли, как мы с вами помним, следующие события: теракты в России и Швеции, ракетные удары США по Сирии и американо-китайский саммит. Давайте смотреть, как на них среагировал рынок.

- S&P 500 (SPY) так и не выпустили из коридора, RSI остается выше 50, MACD без изменений, на недельном графике слабость.

- Dow Jones Industrial Average (DIA) держат под 13-дневной средней EMA(13). RSI ниже 50, линии MACD в медвежьем пересечении, на недельном графике слабость.

- Nasdaq 100 (QQQ) остается самым сильным из индексов, но его тренд продолжает слабеть. На дневном графике медвежья дивергенция MACD.

- iShares Russell 2000 Index (IWM) растерял свой прирост и стал лидером по снижению. На дневном и недельном графиках — традиционный боковик.

- Доходность по облигациям ($TNX) протестировала нижний уровень своего диапазона, но подает сигнал к развороту наверх.

- Снижение $TNX и атаки на Сирию поддержали интерес к золоту (GLD). В пятницу оно протестировало 200-дневную среднюю SMA(200) на высоком объеме, но так ее и не взяло. На дневном графике замедление тренда.

- Казначейские облигации США (TLT) всю неделю консолидировались, но здесь, как и в золоте, есть спад интереса и пятничное падение на растущем объеме.

- Доллар США (UUP), несмотря на снижение $TNX, продолжает раллировать вторую неделю. Сильное движение в конце недели — результат благополучного исхода американо-китайского саммита.

- Нефть (USO) движется в тандеме с долларом (что странно) и продолжает показывать силу (частично из-за событий в Сирии). USO взяла 200-дневную среднюю SMA(200) и закрепилась над ней.

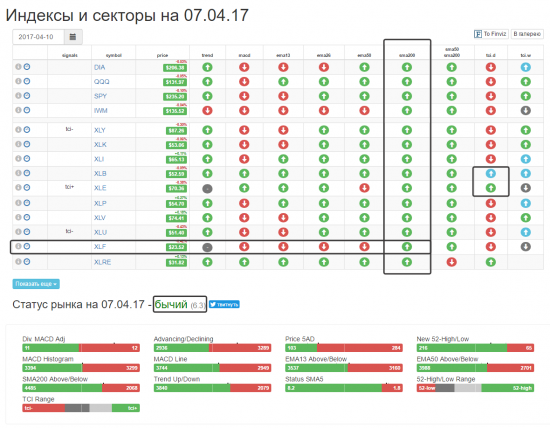

- Значение Статуса на рынке по данным моей системы по сравнению с прошлой неделей снизилось с 7,2 до 6,3 (по шкале от -10 до 10), но остается бычьим. 10 из 10 секторов S&P 500 находятся над 200-дневными средними MA(200), то есть в аптренде. И только два из них — XLF и XLE — под 50-дневными средними EMA(50) (см. скриншот в анонсе).

- По итогам недели финансовый сектор XLF стал самым слабым из S&P 500 секторов. На его дневном графике рисуется потенциальная «Голова и плечи» с линией шеи на $23. Следом за ним идут циклический (XLY) и технологический (XLK) секторы. Наиболее сильными секторами недели стали энергетический (XLE) и сектор базовых материалов (XLB).

О чем это нам говорит? О том, что на рынке упал аппетит к риску. На это указывает слабость в наиболее чувствительных к риску акциях малых компаний (IWM), усиление в защитных активах — золоте и бондах (TLT, GLD) и ротация внутри секторов, в частности, замедление в спекулятивном XLK и отставание XLY. О том, что ждать от рынка на этой недели, читайте на моем блоге здесь.

Статус рынка

Состояние (статус) рынка на конец недели я публикую на сайте Trades.Mindspace.ru (авторизация не требуется). Данные в реальном времени доступны по подписке. Как оценивать индикаторы статуса рынка, я пишу здесь.

Дисклеймер

Данный пост не является руководством к действию, а представляет собой мнение автора. До того, как открыть торговую сделку, всегда проводите собственный анализ.

P.S. А между тем, срок сдачи 3-НДФЛ все ближе

Если вы активно торгуете через иностранного брокера, то подготовка декларации о доходах перестает быть простой задачей. Прежде всего потому что налоговая требует подробный отчет по каждой сделке. И чем больше у вас сделок, тем сложней готовить отчет. Вы можете упростить себе жизнь, поручив подготовку отчета мне, а точнее, моей программе. Как это сделать, читайте здесь.

Оксана Гафаити,Первая русская женщина, торгующая Америку.

Автор Mindspace.ru и Trades.Mindspace.ru

теги блога Оксана Гафаити

- 3-НДФЛ

- ABT

- ETF

- etf фонд

- etf фонды

- finviz.com

- herbalife

- Interactive Brokers

- NYSE

- Python

- S&P500

- S&P500 фьючерс

- spy

- SPY анализ рынка американский рынок

- XLY

- акции

- акции США

- алготрейдинг

- американские акции

- американский рынок

- американский рынок акций

- Анализ S&P_500

- анализ акций

- анализ отчета

- анализ портфеля

- анализ рынка

- анализ рынка акций

- анализ рынка США

- анализ секторов

- биржевой фонд

- биржевой фонд ETF

- биткоин

- брокер

- бэктестинг

- выбор акций

- дивиденды

- доходность портфеля

- золото

- инвестирование

- инвестиции

- коррекция

- Коррекция S&P500

- коррекция в америке

- коррекция в США

- криптовалюта

- налоги

- настроение рынка

- начать торговать

- НДФЛ

- НДФЛ по операциям с ценными бумагами

- нефтегаз

- нефтегазовый сектор

- нефть

- Обзор акций

- обзор рынка

- облигации

- опцион

- опцион пут

- опционы

- отбор акций

- отбор акций NYSE

- отчет

- отчет о движении денежных средств

- отчетность

- оффтоп

- пассивные инвестиции

- поиск акций

- покупка акций

- портфель

- портфельные инвестиции

- портфельные стратегии

- прогноз

- прогноз рынка

- прогноз рынка акций

- ралли

- распределение активов

- ребалансировка портфеля

- риск

- риски

- российские акции

- рынок

- рынок акций

- Рынок акций США

- рынок США

- рыноксша

- сектор

- секторы

- стоп лосс

- стратегия торговли

- торговая стратегия

- торговля

- торговля по тренду

- Торговые идеи

- торговые сигналы

- Трамп

- трейдинг

- тренд

- формирование портфеля

- фундаментальный анализ

- Эмоции в трейдинге