SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. vfadeev

Калькулятор трейдера. Расчет средней для любителей лесенок

- 06 января 2017, 16:26

- |

Опубликовал новую версию 1.8

Платная версия: play.google.com/apps/publish/?dev_acc=02484717365207727473#AppDashboardPlace:p=ru.thetheory.losscalculatorplay

Бесплатная с рекламой : https://play.google.com/store/apps/details?id=ru.thetheory.losscalculatorplaytrial

Главная доработка данной версии - возможность задавать несколько позиций по одному инструменту.

Это полезно, например, для расчета средней цены позиции при открытии позиции лесенкой, а также, чтобы корректно оценить, сможет ли ваш счет выдержать совокупный риск по нескольким усреднениям в одном инструменте.

Стратегии, предусматривающие набор/ продажу ступеньками, достаточно популярны. Но, если вы купили акции дешевле, то ничто не помешает акциям и дальше дешеветь до нуля.

Ну а покупка «растущего тренда» не исключает, что тренд развернется после вашей покупки и все купленные акции подешевеют...

Калькулятор позволяет быстро оценить масштаб потерь, прежде чем входить в позицию.

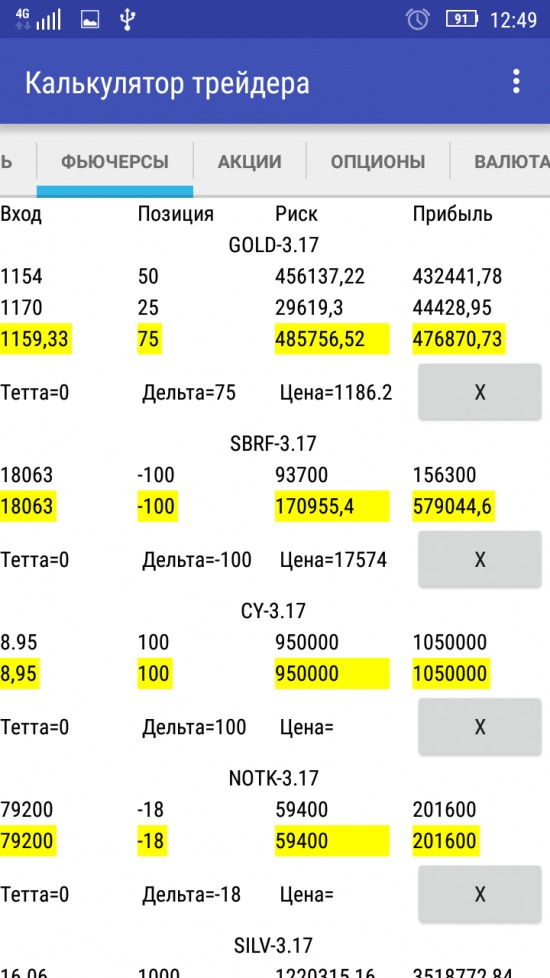

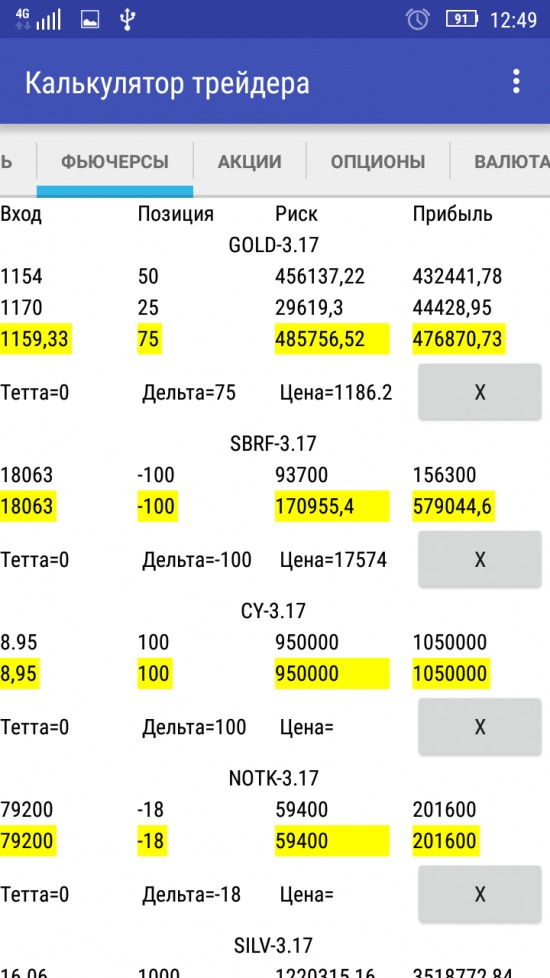

Желтым цветом выделана средняя цена позиции, совокупный размер позиции, суммарный риск и суммарная прибыль по открытым позициям .

Для фьючерсов итоговые суммы (выделенные желтым цветом) включают также риск и прибыль от привязаных к фьючерсу открытых опционных позиций.

Я оцениваю риск по продаже опциона, как изменение цены опциона с цены открытия позиции до цены , которой опцион достигнет, если цена фьючерса останется неизменной, а подразумеваемая волатильность вырастет до стоп лимита подразумеваемой волатильности опциона.

Такой метод оценки рисков опциона выбран по той причине, что при продаже опционов можно зарабатывать и при любом движении базового актива, главное, грек «дельта» поддерживать в районе нуля ...

Например, выглядеть это может так :

Продаете 54 кол опцион на нефть при нефти 49$ ....

За 2 $ (примерно за столько реально было продать, когда толпа была в восторге от заключенного соглашения ОПЕК и вола (IV) была в районе 45. На следующий день вола в нефти упала до 25 ).

Для определенности , 10 контрактов ...

При нефти 53$ покупаете 4 контракта нефти ...

Ставите стоп на продажу на 52 ...

При нефти 54$ покупаете еще 2 ...

На 55 откупаете оставшиеся контакты и ставите стоп на продаж по 54$ ...

В результате, если нефть и далее будет свечками менее 1 $ ходить, у вас большие шансы, что порядка 0.5$ останется у вас в качестве заработаной премии по опционам, при том, что вы нефть шортили, а она росла ...

Разумеется, этот метод не является панацеей и граалем — если вы продаете волу (фактически, продавая опцион вы страхуете от дальнейшего роста волатильности IV покупателей проданных вами опционнных контрактов) то ваш риск — это рост подразумеваемой волы выше, чем выдержит ваш счет .

Подробнее про метод ленивого дельта — хеджирования я планирую написать позже (когда в калькулятор будет добавлена функция построения графика Дельты от цены фьючерса и сохранение таблицы выбранных точек для расчета дельты )...

Платная версия: play.google.com/apps/publish/?dev_acc=02484717365207727473#AppDashboardPlace:p=ru.thetheory.losscalculatorplay

Бесплатная с рекламой : https://play.google.com/store/apps/details?id=ru.thetheory.losscalculatorplaytrial

Главная доработка данной версии - возможность задавать несколько позиций по одному инструменту.

Это полезно, например, для расчета средней цены позиции при открытии позиции лесенкой, а также, чтобы корректно оценить, сможет ли ваш счет выдержать совокупный риск по нескольким усреднениям в одном инструменте.

Стратегии, предусматривающие набор/ продажу ступеньками, достаточно популярны. Но, если вы купили акции дешевле, то ничто не помешает акциям и дальше дешеветь до нуля.

Ну а покупка «растущего тренда» не исключает, что тренд развернется после вашей покупки и все купленные акции подешевеют...

Калькулятор позволяет быстро оценить масштаб потерь, прежде чем входить в позицию.

Желтым цветом выделана средняя цена позиции, совокупный размер позиции, суммарный риск и суммарная прибыль по открытым позициям .

Для фьючерсов итоговые суммы (выделенные желтым цветом) включают также риск и прибыль от привязаных к фьючерсу открытых опционных позиций.

Я оцениваю риск по продаже опциона, как изменение цены опциона с цены открытия позиции до цены , которой опцион достигнет, если цена фьючерса останется неизменной, а подразумеваемая волатильность вырастет до стоп лимита подразумеваемой волатильности опциона.

Такой метод оценки рисков опциона выбран по той причине, что при продаже опционов можно зарабатывать и при любом движении базового актива, главное, грек «дельта» поддерживать в районе нуля ...

Например, выглядеть это может так :

Продаете 54 кол опцион на нефть при нефти 49$ ....

За 2 $ (примерно за столько реально было продать, когда толпа была в восторге от заключенного соглашения ОПЕК и вола (IV) была в районе 45. На следующий день вола в нефти упала до 25 ).

Для определенности , 10 контрактов ...

При нефти 53$ покупаете 4 контракта нефти ...

Ставите стоп на продажу на 52 ...

При нефти 54$ покупаете еще 2 ...

На 55 откупаете оставшиеся контакты и ставите стоп на продаж по 54$ ...

В результате, если нефть и далее будет свечками менее 1 $ ходить, у вас большие шансы, что порядка 0.5$ останется у вас в качестве заработаной премии по опционам, при том, что вы нефть шортили, а она росла ...

Разумеется, этот метод не является панацеей и граалем — если вы продаете волу (фактически, продавая опцион вы страхуете от дальнейшего роста волатильности IV покупателей проданных вами опционнных контрактов) то ваш риск — это рост подразумеваемой волы выше, чем выдержит ваш счет .

Подробнее про метод ленивого дельта — хеджирования я планирую написать позже (когда в калькулятор будет добавлена функция построения графика Дельты от цены фьючерса и сохранение таблицы выбранных точек для расчета дельты )...

5К |

3 комментария

у меня такой в экселе

- 06 января 2017, 20:09

усреднение коварная штука, чуйка и яйца нужны нереальные хехе

- 06 февраля 2017, 05:11

Спасибо за прогу отлично работает, точно нужно.Все быстро посчитал и понял что лучше например не усредняться боле одного раза по стратегии.Для новичков самое то.Четко показывает когда настанет писец счету=))

- 24 апреля 2019, 00:10

Читайте на SMART-LAB:

🧸 Как российский рынок акций проводит День медведя?

27 февраля — Международный день белого медведя. Мы заглянули в историю с момента появления праздника в 2008 году и вот что обнаружили....

27 февраля 2026, 11:36

EUR/GBP: Бетонный пол и медвежий капкан — покупатели готовят прорыв крепости?

Кросс-курс EUR/GBP изменил тактику: вместо немедленной реализации «бычьего флага» цена перешла к классическому ретесту. Котировки откатились к...

26 февраля 2026, 19:29

теги блога Vitaly Fadeev

- ADR

- акции США

- акция

- альфа банк

- Американский фондовый рынок

- брокер

- Брокеры

- Василий Олейник

- волатильность

- вопрос

- Государственные облигации

- дельта-хедж

- Денис Громов

- иис

- Калькулятор трейдера

- контроль риска

- контроль рисков

- Лось

- ЛЧИ 2018

- маржинальное кредитование

- ММВБ

- мобильный пост

- МосБиржа

- налог

- НАЛОГИ 2016

- обеспечение

- опрос

- опционы

- оффтоп

- расчёт риска

- риск менеджмент

- Россия

- РТС

- Санкт-Петербургская биржа

- тарифы брокеров

- торговая система

- фундаментальный анализ