Блог им. cat_translator

Перевод. Применение теории графов в финансах

- 22 ноября 2016, 12:01

- |

Очень большие наборы данных, включающие в себя объемные символы – создают проблемы для аналитиков, и не последняя из этих проблем – это сложность визуализации связей между отдельными компонентами. В условиях отсутствия визуальных подсказок, которые часто привлекают внимание на графических изображениях, аналитикам легко упустить из виду важные изменения в данных. Одним из способов решения проблемы является использование графов.

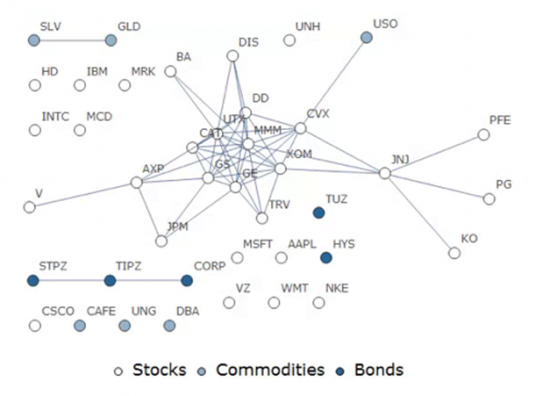

В этом примере я выбрал 30 акций индекса Dow, вместе с образцом сырьевых товаров и облигаций и сформировал базу данных ежедневных доходностей за период с января 2012 по декабря 2013 года. Если мы хотим посмотреть на то, как коррелируют активы, то один из способов — это создание графа смежности, который отображает взаимосвязи между активами, которые связаны между собой на определенном уровне (0.5 от высшего, в данном примере).

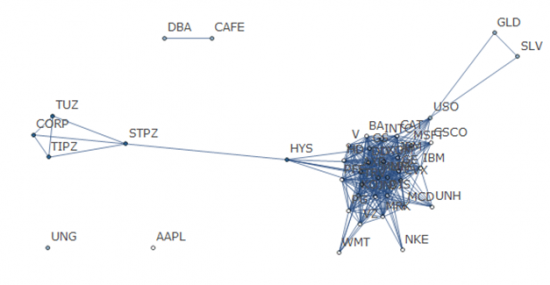

Очевидно, что выбор порогового значения корреляции носит несколько условный характер, и несложно динамически оценить результаты по целому ряду различных параметров порога, например в диапазоне от 0,3 до 0,75:

Выбор параметра (и сроки) может зависеть от целей анализа: чтобы собрать портфель, мы могли бы выбрать более низкое пороговое значение; но если цель заключается в выявлении пар возможных стратегий статистического арбитража, то, как правило, ищут более высокий уровень корреляции.

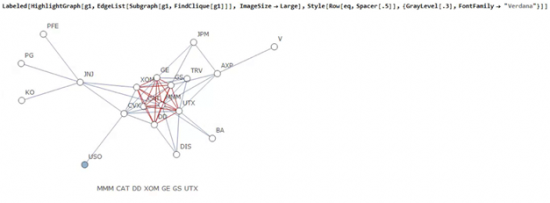

Возвращаясь к исходному графу, следует отметить основную группу сильно коррелирующих между собой акций, которые мы можем с легкостью определить с помощью математической функции FindClique для указания вершин графа, которые имеют несколько связей:

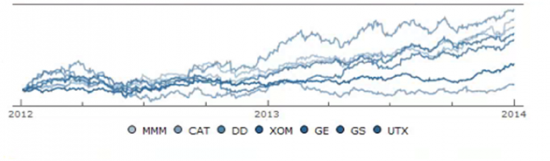

Мы можем, например, исследовать относительные показатели членов этой подгруппы с течением времени и, возможно, изучить вопрос, не сохранят ли соответствующие недовыполнения или перевыполнения свою силу, или, учитывая соотношение характеристик этой группы, пойдут в обратном направлении с течением времени, и вернутся к среднему.

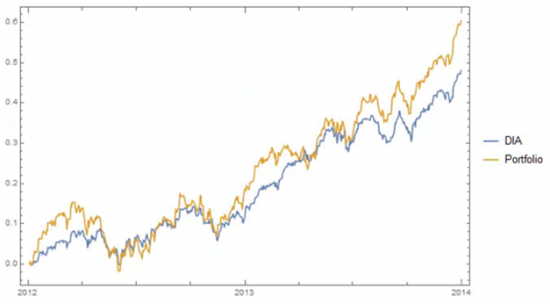

Очевидным вариантом может быть построение «портфеля соответствия», включающего равновесные подгруппы инструментов и изучение того, насколько хорошо он отслеживает индекс Dow с течением времени (здесь я использую DIA ETF в качестве прокси для индекса для удобства):

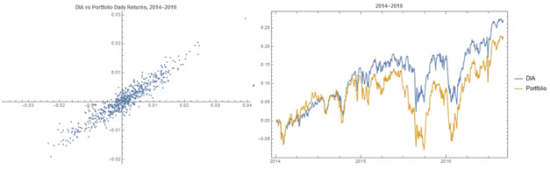

Корреляция индекса Dow (DIA ETF) и портфеля остается сильной (около 0.91) в период за пределами выборки с 2014 по 2016, хотя показатели портфеля заметно слабее ETF, с начала 2014 года:

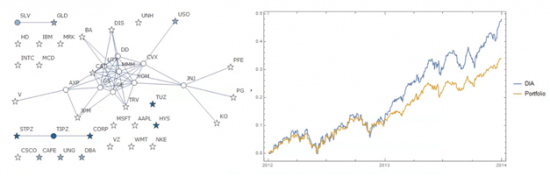

Другой вариант может помочь создать надежные портфели плохо коррелируемых инструментов. Например, мы используем граф для определения независимых вершин, с очень немногочисленными корреляционными взаимосвязями (обозначаются с помощью символа «звезда» на графе ниже). Затем мы можем создать одновзвешенный портфель из активов с низкой корреляцией и сравнить его показатели с индексом Dow.

Новый портфель перевешивает индекс в течение 2014 года, но с более низкой волатильностью и средним понижением.

Заключение

Теория графов, очевидно, имеет большой потенциал для использования в финансовых приложениях. Особенно она полезна в качестве средства графического обзора наборов данных с большим количеством сложных взаимосвязей, которые заложены в основу теории портфеля и репликации индекса. Еще одно полезное применение — это выявление и оценка корреляционных и коинтеграционных отношений между парами или небольшими портфелями акций в процессе развития с течением времени, в контексте статистического арбитража.

теги блога Светлана <o-s-a.net>

- алготрейдинг

- Арбитраж

- инвестиции

- карьера

- моментум

- перевод

- сентимент

- управление рисками

- Управление риском

- управление финансами

- финансы

- эмоции

arxiv.org/abs/0905.0129