Блог им. alberfiscal

Пессимистам не стоит иметь дела с S&P500

- 07 сентября 2016, 14:22

- |

Выход в свет индекса менеджеров по закупкам в непроизводственном секторе США от ISM за август позволил ответить на вопрос, какой именно драйвер изменения котировок акций в настоящее время доминирует на фондовом рынке. Показатель упал до минимальной отметки с 2010-го, сигнализируя о слабости американской экономики. На этом фоне NASDAQ Composite достиг нового исторического пика, а Dow Jones Industrial Average и S&P 500 закрылись на максимальных отметках за последние пару недель. В лидерах роста оказались бумаги телекоммуникационных и коммунальных компаний, в то время как акции представителей финансового сектора попали в волну распродаж. Могло показаться, что рынок оторвался от своей фундаментальной основы, однако на самом деле это не так. Инвесторы предпочитают отыгрывать фактор нежелания ФРС повышать ставку по федеральным фондам, который способствует ослаблению позиций доллара США и снижает доходность казначейских бондов.

Ультрамягкая монетарная политика и близость реальных ставок долгового рынка к нулевым отметкам являются благоприятными факторами для фондовых индексов. Их нахождение вблизи исторических максимумов не мешает облигациям быть более дорогими, чем акции, что способствует переливу капитала на рынок долевых бумаг. Одновременно соотношение цена/прибыль по многим активам MSCI All Country World Index поднялась до 10-летнего пика, превышая средние исторические значения на 20%, что направляет потоки денег в Штаты.

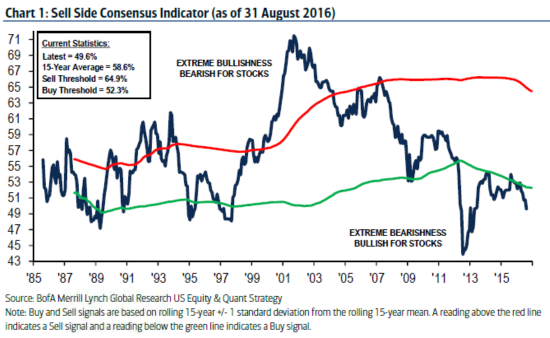

Чем выше поднимается S&P 500, тем больше разговоров о коррекции. Однако рост числа громкоговорящих «медведей», по мнению BofA Merrill Lynch, на самом деле является «бычьим» фактором. Инвесторы не ожидают сильного ралли, что в конечном итоге может сыграть на руку покупателям. Компания отмечает, что рынок наполнен самым серьезным пессимизмом с 2013 года, а в тех случаях, когда подобные настроения имели место ранее, фондовые индексы в 100% случаев закрывали последующие 12 месяцев в плюс.

Динамика индикатора настроений инвесторов

Источник: BofA Merrill Lynch, Bloomberg.

Ряд банков и инвестиционных компаний, включая HSBC, полагают, что рынок акций США вошел в стадию долгосрочной консолидации, и S&P 500 вряд ли сможет подняться высоко от текущих уровней. Медианная оценка экспертов Bloomberg по фондовому индексу составляет 2150, что приблизительно на 35 пунктов ниже текущего уровня.

На мой взгляд, потенциал снижения S&P500 выглядит отграниченным. Сомнительно, чтобы ФРС отошла от своего плана по неторопливой нормализации денежно-кредитной политики. Кроме того, позиции других крупных центробанков остаются неизменными: они делают ставку на монетарную экспансию и продолжают наводнять ликвидностью финансовые рынки. В таких условиях реальная доходность облигаций будет оставаться низкой, а деньги продолжат течь на рынок акций. Если Федеральный резерв воздержится от повышения ставки по федеральным фондам в сентябре, то фондовый индекс имеет все шансы достигнуть отметки 2225 уже к началу 4-го квартала. На этом фоне инвесторам стоит наращивать долю ETF на рынок американских акций в своих портфелях.

Дмитрий Демиденко, аналитик Инвесткафе

Пользователь запретил комментарии к топику.