Блог им. alberfiscal

Рублю спокойной жизни не дадут

- 03 сентября 2016, 12:16

- |

Российский рубль сумел переломить негативную для себя статистику и закрыться по итогам августа в плюс впервые с 2006 года, однако с приходом осени позиции его поклонников существенно ухудшились. Котировки фьючерсов на Brent и WTI просели на 9% за последнюю неделю, продемонстрировав худшую динамику с января, и это отправило котировки USD/RUB к важному сопротивлению на 67,5, прорыв которого выведет пару из затянувшейся консолидации.

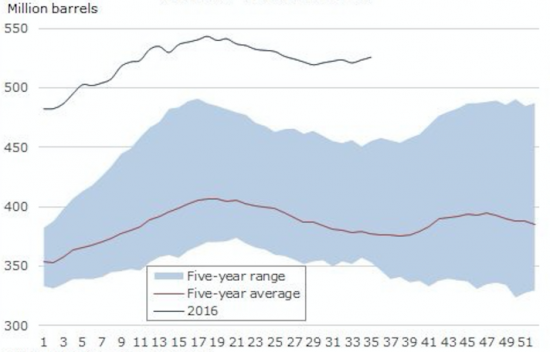

Спекулянты, толкавшие нефть вверх вопреки неблагоприятному для нее фундаменту, признали поражение, когда стало известно, что американские запасы по итогам недели к 26 августа выросли на 2,3 млн баррелей. Вероятнее всего, показатель продолжит увеличиваться благодаря сезонному фактору, связанному с закрытием НПЗ на техническое обслуживание. При этом вряд ли стоит ожидать существенного снижения объемов добычи. Производители активно использовали хеджирование в моменты роста котировок WTI к $47-48 за баррель и теперь могут с чистой совестью продолжать свою деятельность прежними темпами.

Динамика американских запасов нефти

Источник: Saxo Bank.

Добавьте к этому рекордные объемы добычи со стороны ОПЕК, и все встанет на свои места. Рынок нефти сохраняет «медвежью» конъюнктуру, при этом обвал цен на нем идет быстрее девальвации рубля, что создает серьезные проблемы для российского бюджета. На фоне проблем с продажей Башнефти его дефицит может превысить 3% от ВВП. В этих условиях Москве нужно, засучив рукава, взяться за дело ослабления собственной валюты, хотя бы для того, чтобы выйти на запланированную в бюджете цену черного золота в рублевом эквиваленте.

Динамика цен на нефть в рублях

Источник: Bloomberg.

В отличие от истории месячной давности, когда Владимир Путин говорил о завышенном курсе рубля, а центробанк — о своей независимости и стремлении достигнуть таргетов по инфляции, в настоящее время правительство и ЦБ имеют возможность действовать согласованно. Инфляционные ожидания снизились до минимальных отметок с октября 2014-го, индекс потребительских цен в январе-августе текущего года вырос на 3,9%, в то время как за аналогичный период прошлого года он поднялся на 9,8%. В итоге шансы на снижение ключевой ставки с текущих 10,5% на заседании Банка России 16 сентября существенно возросли.

Опережающая динамика «россиянина» по сравнению с нефтью во многом обусловлена активностью carry трейдеров. Эффективность их операций с рублевыми активами с начала года составила 21%. Лучше только у бразильского реала. Немаловажную роль сыграли низкая волатильность и стабилизация геополитической обстановки. Увы, но уже в сентябре все может перевернуться с ног на голову. На мой взгляд, последний отчет о занятости в США нельзя назвать слабым. ФРС может позволить поднять ставки уже в сентябре, что запустит коррекцию по S&P 500 и ухудшит глобальный аппетит к риску.

Дмитрий Демиденко, аналитик Инвесткафе

Пользователь запретил комментарии к топику.