Блог им. xaxoL

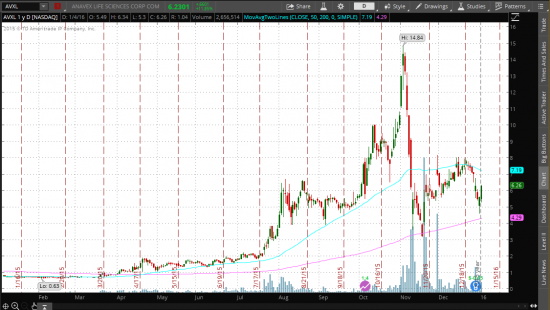

Спекуляции Pump&Dump. Часть 1

- 05 января 2016, 00:15

- |

Раздел: Спекуляции

Технология: Pump&Dump

Часть 1

Основные действующие лица: Американский фондовый рынок

Группа: Компании с относительно низкой ценой, с явными признаками перекупленности.

Итак, не много игры для азартных. Данная технология безусловно относиться к спекулятивной игре на понижение и имеет высокий коэффициент доходности при относительно небольших рисках на отдельно взятой сделке. В данной теме я рассмотрю три примера компаний которые брал в Short Sell (короткая позиция – продажа без покрытия, т.е. брокер для вас «одалживает» акции чтобы вы могли их сразу продать с последующим обязательным выкупом). Хоть вы не являетесь владельцем этих акций, но можете их сразу продать и в последствии произведя обратную операцию (покупку) заработать (или потерять) на разнице в стоимости этих ценных (или не очень) бумаг.

Предисловие

Почти дословно Pump&Dump – накачать и сбросить, т.е. предполагает некие манипуляции с ценой актива эмитента (в данном случае акций обыкновенных) на открытом регулируемом рынке (бирже) не определенными (в основном) участниками торгов. Чаще всего цена акций длительное время (1год и более) находится в игноре у инвестиционной общественности, т.е цена мало изменяется и сопровождается низкой активностью (внутридневной объем) торгов. В определенный момент времени (обычно после широкого пиара на новостных биржевых каналах и сайтах вроде Globenewswire, Sikingalfa, ZACK, financeYahoo ) цена взлетает в буквальном смысле на 100% и более за очень короткий промежуток времени (1-5 месяцев). При чем фундаментальных оснований как таковых для этого просто нет. Новостные медиа рапартуют обычно о выходе новейшего товара, который затмит «весь мир» и особых «сверхконкурентных» новаторских технологиях, новой услуги, которой будет «безусловно» пользоваться все 110% населения планеты Земля или, что часто бывает введения особых правил финансового учета компании, обязательно сильно отличающегося от общепринятого американского GAAP. Сюда также можно отнести заявления CEO компании на ежеквартальных конференциях о тех же перечисленных «благодатных» факторах БУДУЩЕГО роста компании. Ключевое слово здесь БУДУЩЕГО! Т.е. в настоящем, как оказывается, дырка от бублика. Это не сложно проверить, хотя бы заглянув на официальный сайт американской комиссии по ценным бумагам Security Exchange Commission (www.sec.gov) где есть обязательная ежегодная (10-К)отчетность для публичных компаний, чью деятельность можно изучить в цифрах под микроскопом (разумеется консолидированный финансовый отчет). Это ещё раз подтверждает тот факт, что широкая общественность, одурманенная будущими обещаниями и перспективами, склонна покупать «моду на лидеров» совершенно игнорируя текущие факты зачастую суровой скупой действительности. От сюда возникает сиюмоментная сверхдоходность в краткосрочной разнице цены акций и соответственно всплеск роста капитализации компании, основной опорой и движущей силой которой, является «Коллос на глиняных ногах» — спекулянты, мало информированная публика, непрофессиональные участники рынка. Здесь хочу завершить предисловие не стареющей мудрой цитатой совсем не спекулянта, а скорее самого рационального и опытного инвестора наших дней Уоррена Баффетта — «Лучше подсчитывать наличность, а не надежды и мечтания — должно быть, именно такой урок усвоили многие из нас посреди гонки технологий конца 1990-х, оборвавшейся в тот момент, когда все поняли, что журавлей в небе практически не осталось. Сомнительно тем не менее, что урок усвоил каждый, всё-таки со времён Эзопа его преподавали вновь и вновь, но до сих пор его все учат и учат.»

Основные особенности отбора претендентов на «опустить и заработать»

1. Обращаем внимание на эмитентов, которые прибавили в стоимости не менее 100% за период от несколько дней до 5-6 месяцев. Особое внимание нужно обращать на всплески активности торгов, т.е. объем проданных-купленных акций составляет 200-1000% и более от среднего объема торгов за сессию (торговый день) наблюдаемой акции. Такие всплески часто означают как начало бурного роста, обычно после GapUp(ценовой разрыв между вчерашним закрытием и сегодняшним открытием торгов акции) на премаркете или постмакете (время 1,5 часа до начала торговой сессии и 2 часа после нее) так и после пика цены часто знаменуют разворот и обратную реакцию у покупателей.

2. Обязательно нужно учитывать важные фундаментальные коэффициенты компании:

ROE (Return On Equity) рентабельность акционерного капитала - должна быть ОТРИЦАТЕЛЬНОЙ или около нуля, т.е. какой смысл шортить то, что приносит доход акционерам?! Book/sheers; (P/B) балансовая стоимость компании в пересчете на акцию либо отношение текущей рыночной цены акции к стоимости её активов. Здесь есть много подводных камней (нужно смотреть в консолидированной отчетности структуру собственного капитала для того чтобы правильно определить текущую справедливую стоимость основных средств, а также обеспеченность балансовой стоимости материальными активами, т.е. справедливая стоимость материальных активов минус стоимость нематериальных, таких, как Goodwill & Intangables Assets и прочих.) Это если копать глубоко, для тех кого смущает такая настойчивость и щепетильность подхода (нужно открывать 3-4 отчета 10-К GAAP, читать учетную политику компании, примичание и т.д.) можно воспользоваться более упрощенным, но и более примитивным вариантом, а именно посмотреть на коэффициент Debt/Equity и LT Debt/Equity отношение текущего долга к собственному капиталу и отношение полного долга к капиталу компании. Например текущий долг к оборотным средствам покажет насколько устойчивое положение с оборотными активами и краткосрочной задолженностью компании т.е. коэффициент ликвидности. Для последних двух коэффициентов обобщенный вывод таков: (P/B) =7 и чем больше тем лучше, это один из признаков перекупленности, особенно когда значения достигают трёхзначных цифр; Debt/Equity и LT Debt/Equity – это задолженность, в идеале должна составлять больше чем стоимость чистых активов, т.е. коэффициент будет больше единицы (больше 100%) в таких случаях балансовая стоимость может иметь отрицательные значения (как не удивительно такое тоже есть и торгуется на бирже!) Коэффициент Cash/share – быстрая денежная ликвидность, т.е. обеспеченность одной акции активами в денежной форме, читай свободный оборотный кэш. Чем ниже коэффициент тем лучше. Например цена акции 14,00 долларов а Cash/share всего 0,36 доллара. Ещё один показатель P/E (Price per Earnings)- отношение текущей цены к текущей чистой прибыли. Редко когда вычисляется у убыточных компаний, но бывают случаи, когда имеется небольшой денежный поток заработанного, который едва может перекрыть текущие обязательства и соответственно его показатель будет в трех а то и в четырехзначной величине. Обращайте внимание на количество свободно торгующихся акций Shares Float эта величина тесно связана с Shares Outstanding – всего выпущено акций, т.е. их отношение будет говорить о том нет ли большой институциональной поддержки среди инвесторов. Т.е. если например Shares Float = 17млн. акций, а Shares Outstanding = 36млн., то очевидно, что есть большой(мажоритарий) либо несколько, на руках у которых более 50% акций компании. Здесь может быть разные варианты дальнейших «сценариев», но очевидно одно, это может сказаться (и обязательно окажет влияние) на ликвидности торгов этими бумагами. И два коэффициента поддержки либо выхода собственников и руководства компании из акционеров: Insider Ownership и Insider Transactions –показывают последние операции с ценными бумагами офилированных с компанией граждан и крупных (более 5%) собственников. Собственно последнюю информацию можно разузнать из таких общедоступных источников как Insidermonkey.com и ему подобных, с учетом того, что для free пользователей (неоплаченный доступ) информация публикуется с запаздыванием дней 10-20. Очевидно, что если в акциях есть большая институциональная поддержка или начавшаяся активность инсайдеров, то шортить такие акции как минимум опасно для собственного финансового здоровья.

Все вышеперечисленные коэффициенты можно взять с прекрасного аналитического портала finviz.com Следует помнить, что эти коэффициенты рассчитываются в автоматическом режиме софтом, который использует портал и берет за основу регулярно подаваемые отчеты публичных компаний в комиссию по ценным бумагам США (SEC). Это значит, что лучше перепроверять важные фундаментальные данные принимаемые для расчета коэффициентов, если есть возможность, и безусловно основываться на собственных выводах, аналитических расчетах и суждениях. Уверяю вас, что потраченное на это время будет стоить вам дешевле чем потери от непрофессионального погружения в казино вероятностей, мнимых надежд и ложных ожиданий, например по «дружескому» совету какого-нибудь очередного гуру трейдинга.

3. Технический анализ.

Как уже говорилось выше, именно технический анализ способен показать наглядно, если не совсем точно кульминацию разворота с пика цены, то зону перекупленности – вполне! Формации разворота тренда можно найти великое множество (более 7000 активно торгующихся инструментов на американском фондовом рынке), для этого достаточно обратиться к фильтрам программного обеспечения брокера и выбрать top-gainers за периоды месяц, 3 месяца и 6 месяцев, или просто по годичным графикам истории цены. Но, важным моментом стоит тот факт, на сколько существенны возможные риски по отношению к гипотетической прибыли от таких сделок. Здесь в помощь тех.анализ, использование минимальных индикаторов, например скользящая средняя простая(SMA), за период 10, 20, 50, 200 дней. Это ориентиры для закрытия сделок в прибыль, на этих уровнях обычно происходит либо остановка, либо временный «откат» цены в противоположную сторону. Также работают локальные уровни поддержки (ретроспектива графика цены 1год). А также выходящие большие объемы на круглых величинах (фигура) цены, возвращение фундаментальных показателей к балансовым величинам либо ниже их. Уменьшение торговой активности длительный период (10 дней и более). Сразу хочу акцентировать внимание, что обсуждается методы (уровни) закрытия сделок в прибыль. Ориентиры для открытия коротких позиций описаны по фундаментальным показателям выше, технический анализ лишь дает возможность подтвердить правильный момент времени для участия в минимально возможном риске. В качестве ценовых ориентиров можно смотреть локальные пики цены за последние 3 года (Weekly график), если на текущем нет формаций по типу «двойная вершина», «параболик», « тройная вершина», «Head and shoulders»и т.д.(см. литературу Библия технического анализа, например Дж.Мерфи). Ваш коэффициент риск/прибыль будет зависеть от потенциала падения цены с тех уровней, которые вы приняли за приемлемый риск в обмен на возможность получить прибыль, если расчет окажется верным. Для меня смысл заработка такой «игры» актуализируется с соотношения 1 к 3, т.е. возможная потеря (например) 100 долларов может принести мин. 300 долларов прибыли и чем выше это соотношение, тем выгоднее сделка.

4. Риски.

Не секрет, что практически все шорт-сделки (если оправдали расчеты) приносят прибыль гораздо быстрее во времени чем например покупка в «длинную». Так работает страх, страх потерь инвесторов, страх потерять заработанного спекулянтами, страх от непонимания происходящего, страх упущенных будущих возможностей, это всё действует на подсознание торгующей публики, которая почти на автопилоте подключает эмоциональный окрас по принципу «дают – бери, бьют-беги!» Поэтому, то, что росло в цене три, пять, десять месяцев может показать такой же результат в падении всего за 5-15 дней! В хорошем сетапе это называют «моментум». Но не стоит впадать в эйфорию от «модной продажи чего-то». Примите во внимание тот факт, что продажа какого-либо актива с целью заработать на снижении в стоимости имеет два фактора оказывающие влияние на заработок: первый – потенциал падения (с какой цены?!) допустим, условно предположив до полного банкротства компании, т.е. до нуля; и второй – размер позиции спекулянта, сюда можно отнести и регулярное добавление акций в шорт по мере падения цены для увеличения общей прибыльности сделки. В первом факторе переменной будет время наступления такого (банкротства) события, во второй – размер «кошелька» торгующего и терпимость к риску. Настоятельно не рекомендую заниматься короткими продажами начинающим, особенно с ограниченным опытом и ограниченными финансовыми возможностями, которые они хотят использовать на все 100% в спекуляциях. Обратите внимание на следующий риск-фактор, который ярко описывает разницу моделей риска от Long position – Short position. Если допустить, что в обеих случаях будет использоваться одинаковая сумма денежных средств и ни копейки заемных, т.е. без Leverage (брокеры охотно идут на увеличение торгового депозита от 2/1 вплоть до 100/1 это увеличивает и их заработки от больших комиссионных с больших сумм)то теоретически цена которая находится в тренде падения может остановиться минимум в нуле (банкротство компании и ваш максимальный заработок), цена которая находится в тренде роста.. дальше можете продолжить сами, на сколько фантазии хватит (теоретически бесконечность). Фантазии может хватить а собственных средств удерживать шорт-позицию может оказаться НУЛЬ уже при удвоении (например с 8,00 до 16,00 долларов) для «шортиста» работающего без левериджа будет означать «маржинколл» (момент, когда собственный торговый счет будет равен нулю). Главный девиз спекулянта – money-management, где размер cash в каждой отдельной сделке будет рассчитан с учетом % риска от общего депозита его торгового счета.

Теперь о ценах.

Акции компаний, которые фундаментально ничего из себя не представляют, редко (почти никогда) стоят на рынке дороже 20 долларов за штуку, по этой причине не стоит искать «полезное ископаемое» в диапазоне выше этих значений. Также акции ниже 1 доллара (penny stock) ничего существенного в заработках не приносят, работа таких дешевых бумаг в шорт приносит пользу лишь брокерам от набора огромной позиции с каждого лота которого вы заплатите комиссионные, стоимость которых будет значительной по отношению к стоимости копеечной акции компании.Не присматривайтесь к уважаемым стакам из списка (индекса) S&P500, DOW Jones, там присутствуют большие институционалы, которые никуда не торопятся и… вам не дадут ;-) а также роботизированные HFT и маркет-мейкеры, которые Оочень торопятся и вас Оочень ждут, вернее ваш кошелек. Как показывает практика самый распространенный диапазон цены комфортных шортов – это 2,00 – 15,00 долларов и основная трудность заключается в том, чтобы дождаться такой цены где потенциал и риск будут в лучшем соотношении, т.е. самая тяжелая и трудная работа у шортиста Pump&Dump – это дождаться свою возможность, остальное всего лишь дело техники.

NB! Имейте также ввиду, что акции из индустрии Biotechnology, Biopharmacutical, имеют некие особенности дополнительных рисков, связанных с их исследовательской деятельностью, которая предполагает разработку и внедрение в медицину (на государственном уровне) новых методов диагностики а также новые мед.препараты которые приравниваются к абсолютно новым реалиям (в случае успешного выхода препарата на рынок) в ожидаемых будущих денежных потоках. Те венчурные капиталисты, которые инвестируют в такие компании, по сути инвестируют в новый препарат или метод диагностики (как ноу-хау и прорыв в медицине)т.е. текущее финансовое положение может не иметь никакого значения на будущие прибыли. Это связано в первую очередь с тем, что такая деятельность жестко регулируется государственной комиссией по мед.препаратам, которая, например по всей процедуре делает 3 фазы контроля (FDA)и теста препарата и в заключение выдает лицензию на право вывести (легально) новый препарат на рынок под запатентованной товарной маркой (например Viagra от Pfizer). Для спекулянтов здесь кроется большая опасность (как впрочем и возможность заработать) на так называемых фазах допуска к применению это Phase 1,2,3 и NDA. Результаты (одобрение или запрет) сложно предугадать, но именно на этих этапах и в это время наиболее волатильные периоды ценообразования на рынке биотехнологических компаний. Поэтому, чтобы не превращать сделку в ставку казино “all in” (Gap’s в эти периоды могут достигать 60-150% текущей стоимости) удостовертись в том, что в ближайшее время у компании отсутствует фазы FDA, это можно сделать на сайтах на подобие http://www.biopharmcatalyst.com/fda-calendar/

Просто вбив в строку поиска тиккер интересующей вас компании. И в заключение, запомните, не шортите компании, которые стабильно приносят прибыль своим акционерам, тем более платят им дивиденды. Большая стабильная компания сумела стать таковой по причине конкурентных преимуществ над более мелкими, которые в недалеком времени либо тоже эволюционируют и станут большими и сильными, либо стагнируют не выдержав конкуренции и в конечном счете исчезнут с рынка. Задача спекулянта чтобы его выбор точно совпал с реальными будущими перспективами компании из двух возможных вариантов описанных выше.

«Как лист осенний на ветру, играю в странную игру..»

to be continued @Hold Investors

- 05 января 2016, 10:58

- 05 января 2016, 11:52

- 08 января 2016, 21:27

теги блога Konstantin

- american stocks

- AMEX

- Balance Sheet

- break out

- CANSLIM

- common equity

- Earning season

- earnings season

- Epam

- equity

- Ferrari

- Fiat Chrysler

- growth stocks

- HoldInvestors

- honda motor co

- Investment

- investment in USA stock

- my portfolio sheet

- NASDAQ

- NQASDAQ

- NYSE

- performance

- performance my portfolio

- portfolio

- portfolio performance

- portfolio sheet

- portfolio statement

- profit

- pump&dump

- Q3

- qurterly sheet

- ROI

- securities

- short sell

- speculative

- Statement

- stock

- stocks

- Toyota

- usa stocks

- valuation

- Value investment

- Value Investment Projects Services

- value invetment

- value project

- Warren Buffett

- Watch List

- акции

- акции США

- американский рынок

- американский рынок акций

- американский фондовый рынок

- анализ акций

- Джесси Ливермор

- долгосрок

- доходность

- доходность портфеля

- жесть

- инвестиции

- истории успеха

- история

- квартальная отчетность

- квартальные результаты портфеля

- квартальный

- квартальный отчет

- квартальный результат

- короткие продажи

- марафон

- начало

- начало торгов

- новости рынков

- отчёт

- первая сделка

- портфель

- портфель акций

- портфель ценных бумаг

- правила в торговле

- прибыльность

- прогноз по акциям

- психология

- результат

- рентабельность инвестиций

- рынок ценных бумаг

- система

- система торговли

- спекуляции

- стоимостное инвестирование

- США

- трейдинг

- Уоррен Баффет

- услуги по подбору акций

- услуги по созданию инвестиционных проектов

- фондовый рынок

- фондовый рынок США

- фундаментал

- Цитаты

- цитаты великих биржевиков

- цитаты известных людей

- эмоции

- юбилей