Блог им. abnsecurities

Амортизационные облигации. Портфель облигаций. Управление портфелем #6

- 02 августа 2015, 17:18

- |

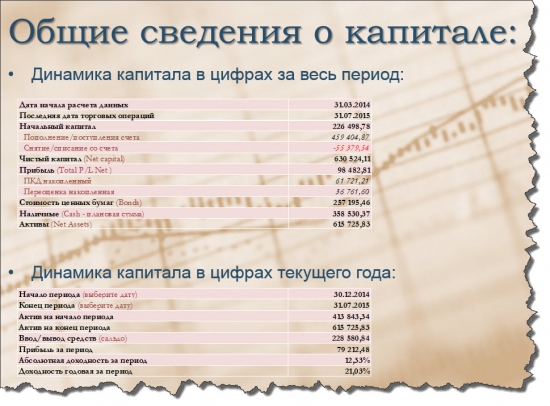

Резкий рост доходности в последнюю неделю месяца (+16 т.р.) был обеспечен за счет одного выпуска облигаций в портфеле, а именно за счет амортизационных облигаций серии БО-08 Лизинговой компании УРАЛСИБ (УрлсбЛКБО8).

Лизинговая компания УРАЛСИБ имеет текущий долгосрочный международный рейтинг в иностранной валюте "B/прогноз негативный" по версии Fitch Ratings, таким образом облигации компании относятся к бумагам 3 эшелона, и как следствие котировки её бумаг подвержены высокой волатильности на рынке.

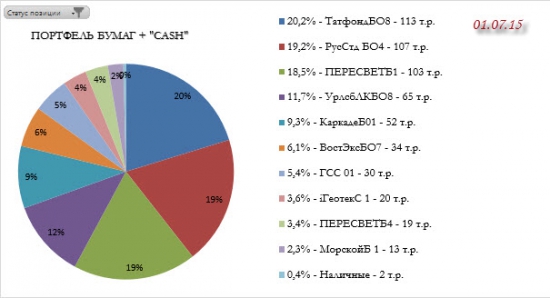

На 01.07.2015г. в портфеле уже находились бумаги УрлсбЛКБО8 в количестве 199 штук номинальной стоимостью 66,3 т.р.

В начале июля цена на облигации УрлсбЛКБО8 стала заметно снижаться, при наличии того факта, что в текущем месяце по условиям выпуска — 23 июля предстояла дата выплаты купона и части номинальной стоимости долга в размере 83.3 руб. на одну бумагу, что составляло 25% от номинала.

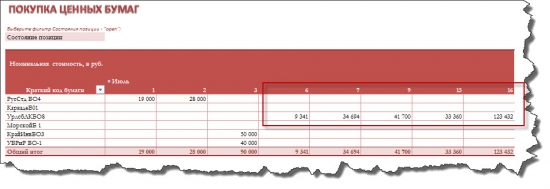

После анализа совокупности факторов как внешних так и внутренних относительно эмитента, его долга и перспектив выполнения эмитентом своих обязательств было принято решение воспользоваться представленной возможностью и приобрести дополнительный объём облигаций УрлсбЛКБО8. Что и было выполнено.

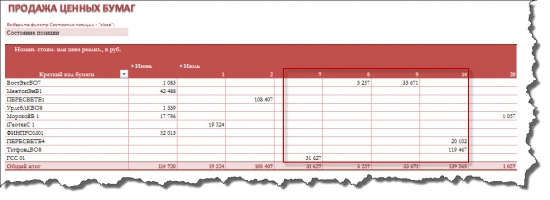

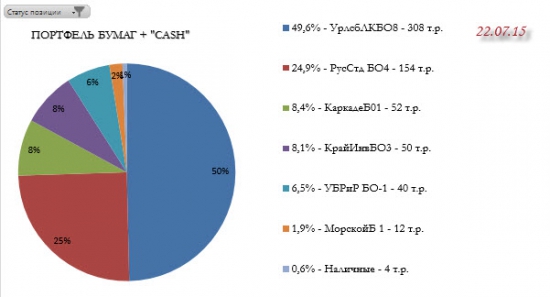

Покупка облигаций УрлсбЛКБО8 происходила за счет продажи таких бумаг как ВостЭксБО7, ГСС 01, ПЕРЕСВЕТБ4 и ТатфондБО8:

В итоге структура портфеля к 23 июля 2015 г. изменилась следующим образом, по сравнению с структурой на 01 июля 2015 г.*:

Идея в покупке бумаг состояла в следующем:

Покупка облигаций УрлсбЛКБО8 в размере 240 т.р. с дисконтом в 13-15% (87%-85%) от номинала, за 2-3 недели до выплаты 25% части номинальной стоимости (23 июля 2015г.) и их последующей продажи сразу после обозначенной даты по цене средневзвешенной покупок приводило к прибыли без учета купонного дохода в размере ~ 10 т.р. (конечно, при условии выполнения эмитентом своих обязательств).

В итоге фактически проведенная операция привела к следующему:

Параметры сделок:

Объем инвестиций составил — 268 т.р.

Цена покупки средневзвешенная — 87,34%

Цена продажи средневзвешенная - 88,67%

Финансовый результат:

Разница между выплаченным номиналом и ценой покупки — (+9,7 т.р.)

Разница между ценой покупки и продажи — (+3,1 т.р.)

Чистый купонный доход полученный — (+3,1 т.р.)

Итого чистая прибыль: +15,9 т.р.

Покупка бумаг в объеме половины портфеля — это, конечно же, сам по себе большой риск. Сделки подобного рода требуют крайне взвешенного подхода. Надо отдавать себе отчет в том, какие риски вы несете и готовы ли вы к ним. Но не правильным будет говорить также, что такого рода сделки категорически нельзя осуществлять. Можно и зачастую нужно, особенно когда рынок позволяет вам это сделать, но только тогда, когда вы в полной мере осознаёте с чем вы можете столкнуться в последствии.

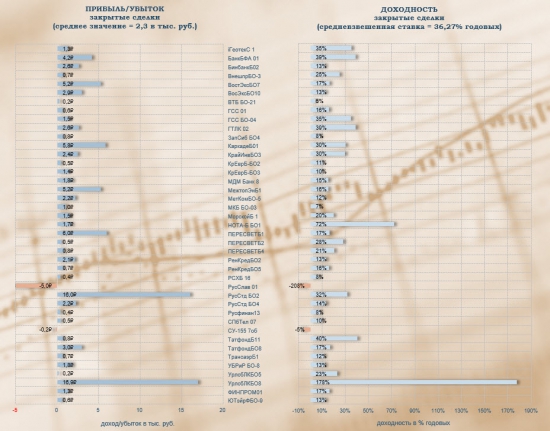

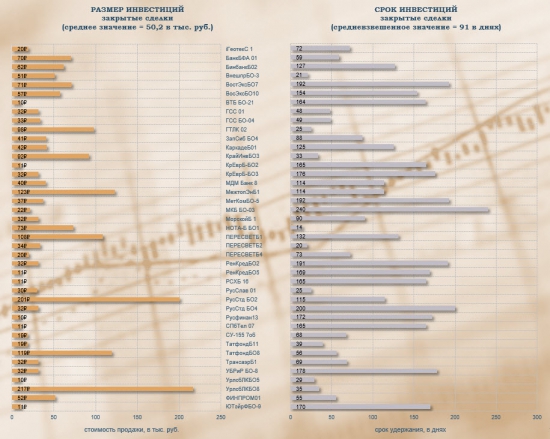

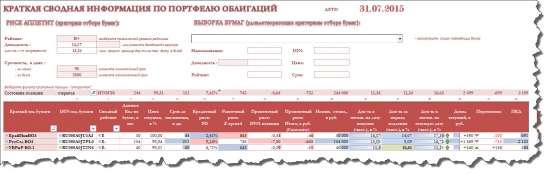

Информация о всех ранее закрытых сделках представлена ниже:

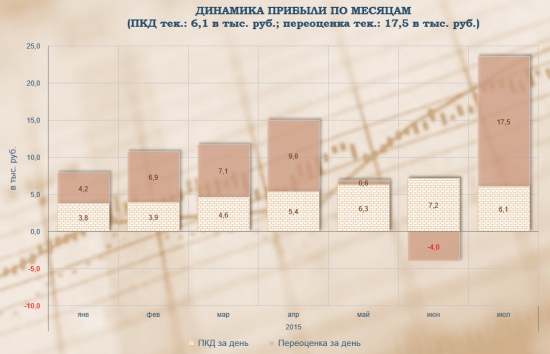

Динамика элементов прибыли по месяцам с начала 2015 года выглядит следующим образом:

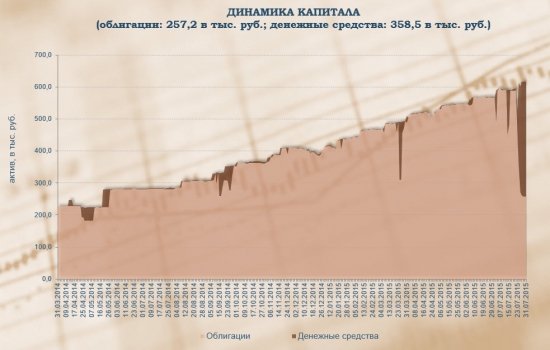

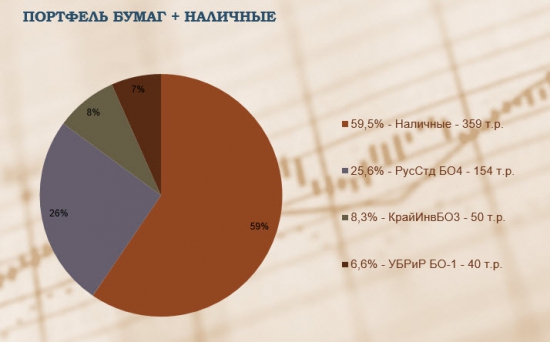

Текущая долевая структура на 01.08.2015 г. следующая:

Как видно, в настоящее время, большая часть активов находится в cash(е). Причина проста: после продажи амортизационных облигаций было принято решение дождаться решения Банка России по ключевой ставке — 31.07.2015 г., с целью оценить складывающуюся ситуацию на рынке облигаций на ближайшую перспективу.

Ключевая ставка была снижена, как я и предполагал в своем посте от 09 июля 2015 г. http://smart-lab.ru/blog/265327.php , на 0,5 процентных пункта до 11%. Но повторюсь и сейчас, что логичным, на мой взгляд, было бы сохранить ключевую ставку на прежнем уровне.

На фоне очередного ослабления национальной валюты начавшейся в последнюю неделю июля, падения нефти и нового пакета американских санкций необходимо тщательно взвесить происходящие события прежде, чем снова осуществлять покупку бумаг на текущих относительно низких уровнях доходности в складывающихся обстоятельствах.

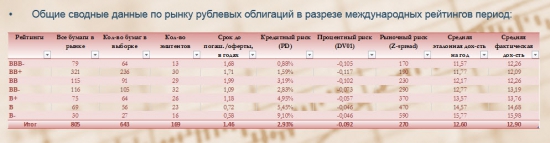

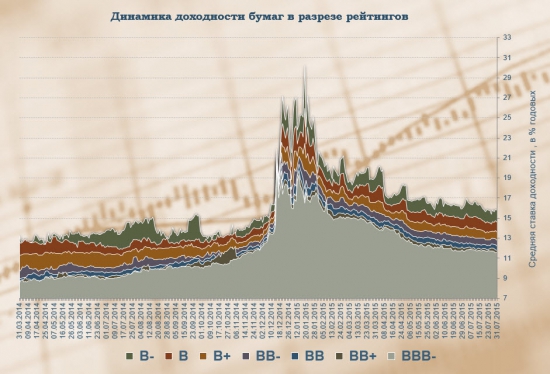

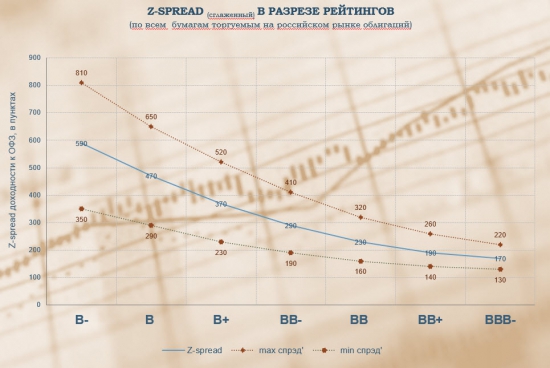

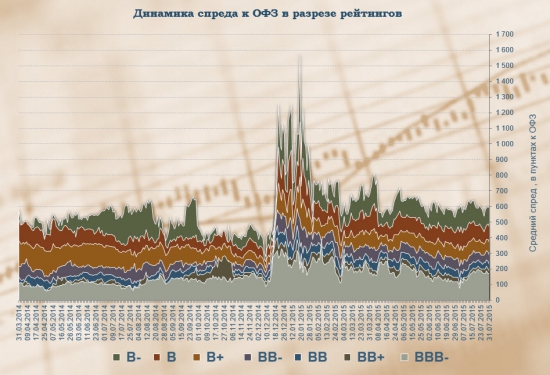

Текущая ситуация по спредам:

Как будет ниже видно на графике «Динамика спреда к ОФЗ в разрезе рейтингов», спреды в июле несколько расширились к ОФЗ, что говорит о несколько большем снижении доходности именно госбумаг, в этот период, по сравнению с бумагами других эмитентов.

Динамика спредов к ОФЗ:

Немногим большую информацию вы можете найти здесь:

http://abnsecurities.blogspot.ru/2015/08/6.html

* Представленные выше бумаги в портфеле не являются рекламой для целей их приобретения другими. В основе их покупки лежит приемлемый уровень риска частного порядка. Профессиональный опыт работы на финансовом рынке более 12 лет. Выбор также строится исходя из личного понимания текущей ситуации на рынке.

теги блога Алексей

- Brent

- Dow Jones

- RTS

- S&P500

- акции

- американский рынок акций

- Анализ

- анализ акций

- анализ данных

- анализ облигаций

- анализ рынка

- аналитика

- баффет

- БРИКС

- валюты

- внутридневная торговля

- волатильность

- вопрос залу

- Высказывания

- голосование

- гособлигации РФ

- гособлигации США

- грэхем

- депозиты

- дефолты

- дивиденды

- дневник сделок

- долговой рынок

- доллар

- Доу Джонс

- Доу-Джонс

- доходность облигаций

- журнал сделок

- инвестирование

- инвестирование в акции

- инвестиции

- инвестиции по методу Марковица

- Индекс Доу-Джонс

- инфляция

- инфляция в США

- калькулятор

- карта рынка

- книга

- книга про трейдинг

- книги

- количественный анализ

- марковиц

- ммвб

- мнение по рынку

- мысли в слух

- нефть

- Облигации

- Олейник

- опрос

- оффтоп

- оценка рисков

- приложение

- программа

- ранд

- расчет

- реал

- реальная доходность

- рецензия на книгу

- риски

- РТС

- рубль

- рупия

- рынок

- рынок акций

- рынок облигаций

- спрэд

- спрэды

- срочный рынок

- статистика

- теханализ

- технический анализ

- торговля

- трейдинг

- управление актива

- управление активами

- управление портфелем

- усреднение

- фондовые индексы

- фондовый рынок РФ

- фьючер ртс

- фьючерс РТС

- фьючерсы

- фьючерсы ММВБ

- цитаты

- Шадрин

- шарп

- юань

- юмор